BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+0.15%

LTC/HKD+0.15% ADA/HKD+0.36%

ADA/HKD+0.36% SOL/HKD+0.23%

SOL/HKD+0.23% XRP/HKD+0.22%

XRP/HKD+0.22%所謂分攤是合約交易中的隱形成本。即扣除分攤后的盈利才是用戶真正的盈利。

那為什么要先進行分攤呢?分攤產生于穿倉,一般而言,因用戶強平單未能及時成交而造成的平臺損失是穿倉,穿倉發生時,平臺會優選使用風險準備金來彌補自身損失,如果風險準備金不足,則需本周所有的盈利用戶按照一定比例攤派來彌補平臺的損失,這就是分攤的過程。

Binance:受到合約頭寸關閉影響的澳大利亞用戶有500名:2月24日消息,Binance表示,受到合約頭寸關閉影響的澳大利亞用戶有500名。Binance此前針對部分澳大利亞用戶合約頭寸被關閉一事回應稱,「這是由于部分賬戶被錯誤歸類導致,團隊發現部分澳大利亞用戶在幣安上被錯誤地歸類為批發客戶(Wholesaleclient)。

根據澳大利亞法規,我們被要求通知這些用戶,并立即關閉他們的衍生品頭寸。我們已經聯系了所有受影響的用戶,并將全額賠償他們進行衍生品交易的損失。[2023/2/24 12:26:47]

這其中又涉及到強平單、保證金。一般而言,在虛擬合約市場上,用戶只需根據合約價格,按一定比率交納少量資金作為履行合約的財力擔保,便可參與合約的買賣,這種資金就是虛擬合約保證金。例如:你拿一個BTC 10倍看漲 ,這時候相當于你有10BTC,漲10個點,你就有2個BTC了(實際上是1.909個,具體算法后面講)。但跌了,就先虧這一個BTC,這個BTC就是保證金。

Arcadia正在審計Value DeFi和Sentivate的FaaSPool智能合約:區塊鏈安全軟件開發公司Arcadia發推宣布,正在對Value DeFi協議和Sentivate的FaaSPool智能合約進行審計。據10月28日報道, Value DeFi協議在推特宣布,Arcadia Group已完成對Governance Vault v2的審計。[2020/11/1 11:22:18]

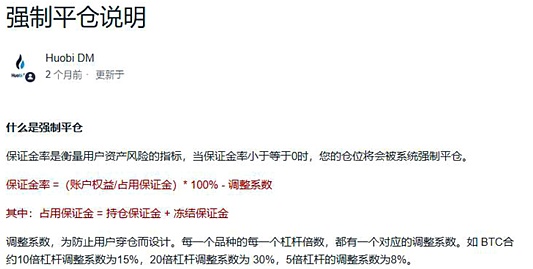

保證金率是衡量用戶資產風險的指標,保證金率越小,賬戶的風險越高。當保證金率小于等于0時,您的倉位將會被系統強制平倉。

最近5分鐘合約市場爆倉超1224萬美元 BTC爆倉超1221萬美元:據合約帝行情統計報告顯示:最近5分鐘合約市場全網總計爆倉1224萬美元,其中BTC爆倉1221萬美元。[2020/5/31]

保證金率 =(賬戶權益/占用保證金)* 100% - 調整系數

即:如果出現50%以上的分攤比例,這意味盈利用戶需要拿出50%的盈利去彌補平臺的損失,之后的剩余才是自身的盈利所得。一般而言,如果出現大幅度的行情波動而引發大量用戶爆倉,又因平臺風險準備金不足,會導致當周盈利用戶不得不彌補平臺損失。

所以分攤的多少與準備金的多少和行情變動下平臺風控設計是否會導致穿倉有關。以調整系數為例。調整系數便是為防止用戶穿倉而設計的。一般而言,市場上主流的合約交易平臺,都會根據大盤周期性波動情況,更改調整系數。

所以越小的分攤就意味著產品的風控能力強,能安全運行;合約深度流動性強,不會異常波動;平臺風險準備金足,對用戶利益實現了百分百保障。

Tags:BTCNCEANCNANBTCUISocial FinanceOrdinals Finance幣安binance交易所

區塊鏈的本質是價值網絡,這個價值網絡上傳輸的是加密資產,加密資產是什么,是一串字符,對于這串摸不著的字符,放在哪兒?放在我們現有的錢包顯然不可能,新的高科技錢包,區塊鏈錢包由此而生.

1900/1/1 0:00:008月1日,著名的珠寶品牌Tiffany&Co.在推特上發了一條推特,宣布即將與Crypto Punk聯名推出一款價值30 ETH的項鏈——NFTiff! 這條項鏈的吊墜將會采.

1900/1/1 0:00:00在幣圈,我們常常看到有的文章說某某幣的合約,有的文章說某某幣的期貨,有的干脆說期貨合約。那么,在幣圈中的期貨與合約是不是一回事,如果不是它們有什么區別?首先,大多數情況下,幣圈常說的期貨和合約,

1900/1/1 0:00:008月2日7時,加密KOL @0xfoobar發推稱,跨鏈互操作性協議Nomad橋正在被黑客攻擊,WETH和WBTC正以每次百萬美元的頻次轉出,合約中仍有1.26億美元可能存在風險.

1900/1/1 0:00:00如果你查看近年來的加密貨幣市值排行榜,你會發現,每年都有不少“新面孔”進入前十,但能多年穩居前十的幣種屈指可數,瑞波幣(XRP)算其中之一.

1900/1/1 0:00:00量子計算機會如何影響比特幣?自從量子計算的熱潮開始以來,橢圓曲線加密技術就受到了密切關注。比特幣用加密證明代替第三方信任,但不僅僅是比特幣如此,比如最常見的兩種密碼系統:不對稱密碼算法(RSA).

1900/1/1 0:00:00