BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.78%

LTC/HKD+0.78% ADA/HKD+2.46%

ADA/HKD+2.46% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD+2.09%

XRP/HKD+2.09%注:原文來自messari,作者是Jonathan Man。

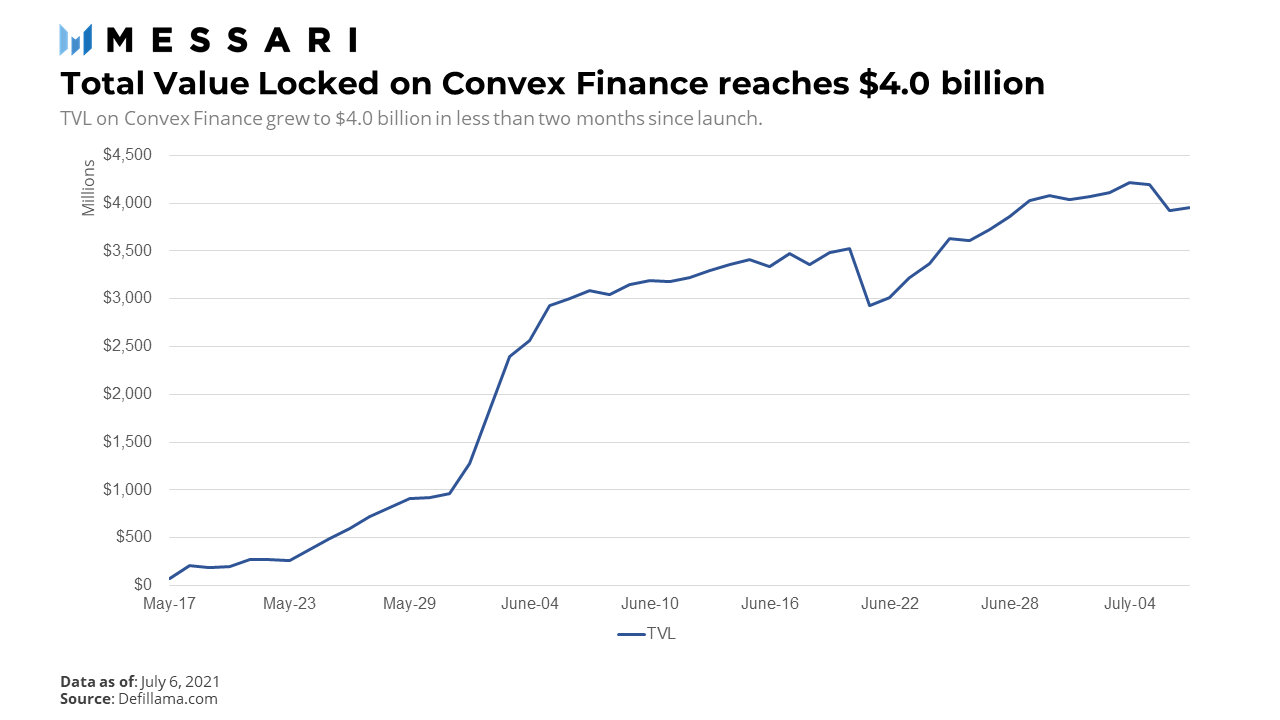

Convex是一種建立在Curve基礎之上的DeFi協議,它旨在為流動性提供者(LP)和CRV質押者提供更高的回報。Convex推出于5月17日,而其協議總鎖倉價值(TVL)在短短兩周內迅速突破10億美元,截至6月28日,Convex已吸引了約39億美元的TVL,并產生了約1510萬美元的協議費用。

那Convex是做什么的?它是如何在如此短的時間內迅速成長的?

為了理解Convex提供的價值主張,我們首先需要回顧一下Curve是如何工作的。

Curve是一家自動做市商(AMM) ,其專用于類似錨定資產之間的流動性池。Curve 擁有包含各種穩定幣的流動性池以及具有不同風格的封裝或合成BTC、ETH以及LINK資產池。Curve 對于流動性提供者(LP)的吸引力在于,只要資產保持錨定,用戶就可以賺取到交易費用收益,而不必擔心無常損失。

以太坊Layer2上總鎖倉量為95.3億美元:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為95.3億美元,近7日跌4.86%。其中鎖倉量最高的為擴容方案Arbitrum One,約63.2億美元,占比66.35%,其次是Optimism,鎖倉量19.6億美元,占比20.56%。[2023/4/26 14:28:33]

除了交易費用外,Curve 還通過其治理代幣 CRV 獎勵流動性提供者(LP)。CRV 代幣的有趣之處在于,用戶可以將其 CRV 代幣鎖定以接收veCRV(最高4年)。用戶鎖定他們的CRV代幣的時間越長,他們收到的 veCRV 就越多。而持有 veCRV 有三個好處:Curve DAO的投票權、Curve 平臺交易費用50%比例的分紅,以及高達 2.5 倍的CRV流動性獎勵。

以太坊Layer2上總鎖倉量回升至50億美元上方:金色財經報道,L2BEAT數據顯示,以太坊Layer2上總鎖倉量(TVL)回升至52.6億美元,7日漲幅達12.31%。其中鎖倉量最高的為擴容方案ArbitrumOne,TVL約26.8億美元,占比51.06%;其次是Optimism,鎖倉量為14.4億美元,占比31.21%;第三為dYdX,鎖倉量為3.81億美元,占比7.25%。[2022/10/30 11:57:04]

而Convex 所做的,是允許 Curve 流動性提供者(LP)在不鎖定其CRV代幣的情況下提高CRV獎勵。

那Curve 流動性提供者究竟是如何從Convex 中受益的呢?

CRV持有者不可逆轉地將 CRV 存入 Convex合約,然后收到cvxCRV作為其質押存款的代幣化表示。需要注意的是,雖然將 CRV 轉換為 cvxCRV 是不可逆的,但用戶可通過 Sushiswap 上的流動性池將 cvxCRV 轉換為 CRV,當然,我們無法保證它們會以1:1的比例進行交易。持有 cvxCRV 的用戶賺取 Curve 交易費,并獲得他們鎖定的 CRV 所帶來的CRV提升獎勵。為了進一步激勵 Convex 協議的使用,CRV 質押者和流動性提供者還會收到 Convex 的治理代幣 CVX 作為流動性挖礦獎勵。用戶還可以在 Convex 上質押 CVX 以賺取協議費用的一部分。

DeFi協議總鎖倉量達768.2億美元,24小時內跌0.61%:金色財經報道,據DefiLlama數據顯示,DeFi協議總鎖倉量(TVL)達到768.2億美元,24小時跌幅為0.61%。TVL排名前五分別為MakerDAO(79.8億美元)、AAVE(65億美元)、Lido(52.6億美元)、Uniswap(52.2億美元)、Curve(51.5億美元)。[2022/6/27 1:33:45]

Convex 向 Curve LP 代幣質押者收取 16% 的平臺費用,其中 10% 以 CRV 的形式分配給 cvxCRV 質押者,5% 以 cvxCRV 的形式分配給 CVX 質押者,1% 以 CRV 的形式分配給harvest函數調用者(償還調用合約函數的gas)。費用僅從 CRV 收入中扣除,不會從某些 Curve 池上支付的非 CRV 獎勵中收取費用,也不會從支付給 cvxCRV 持有者的 Curve 協議費用中收取費用。當CVX質押者claim獎勵時,CRV代幣被鎖定在Convex上,而cvxCRV被鑄造并支付給用戶。

數據:SushiSwap總鎖倉量在過去24小時下降近8%:DeFi Pulse的數據顯示,SushiSwap的總鎖倉量(TVL)在過去24小時內下降了近8%。在9月12日創下14億美元的歷史新高后,Sushi的TVL在一周后下跌了三分之二,至近4.9億美元。雖然下滑速度有所放緩,但TVL在過去九天里仍進一步下滑1.3億美元,至3.54億美元。這標志著SushiSwap的命運發生了重大變化,就在幾周前,SushiSwap在獲得了大量流動性后,似乎要取代Uniswap。在UNI空投了5億美元后,大部分流動性都回到了Uniswap。[2020/9/30]

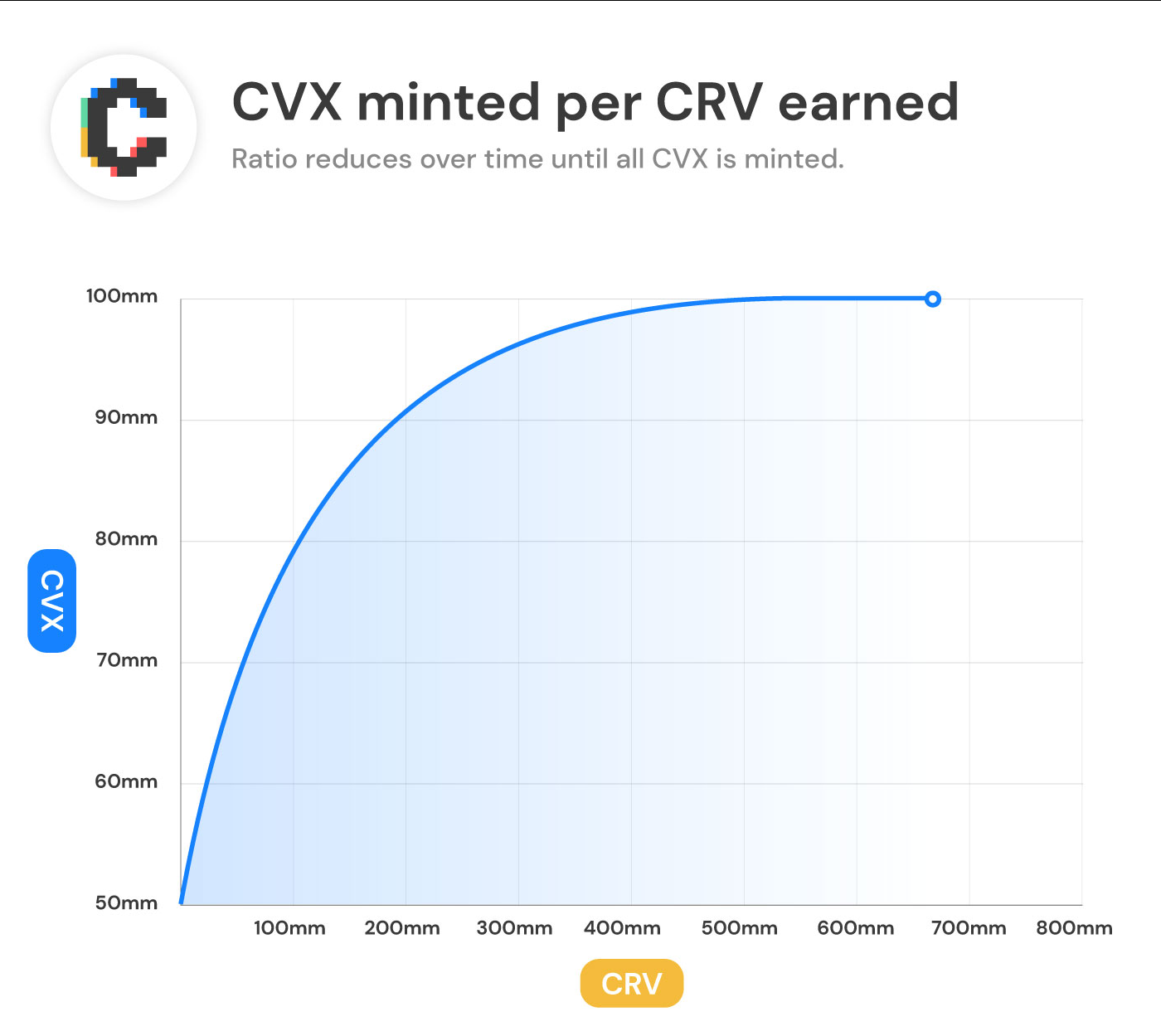

鑄造的CVX數量與通過Convex賺取的CRV獎勵數量成比例。每鑄造100000個CVX,所發出的 CVX 與 CRV 的比率就會降低,CVX 的總供應量上限為 1 億。最終,CVX 持有者將能夠參與 Convex DAO 并對諸如獎勵率之類的事情進行投票。

跨鏈協議Ren總鎖定量超過1.5億美元:歐科云鏈OKLink數據顯示,近三天RenVM的BTC鎖定量飆升近三倍,現已鎖定9930枚,總鎖定額達到1.57億美元。[2020/8/17]

資料來源:Convex Finance文檔

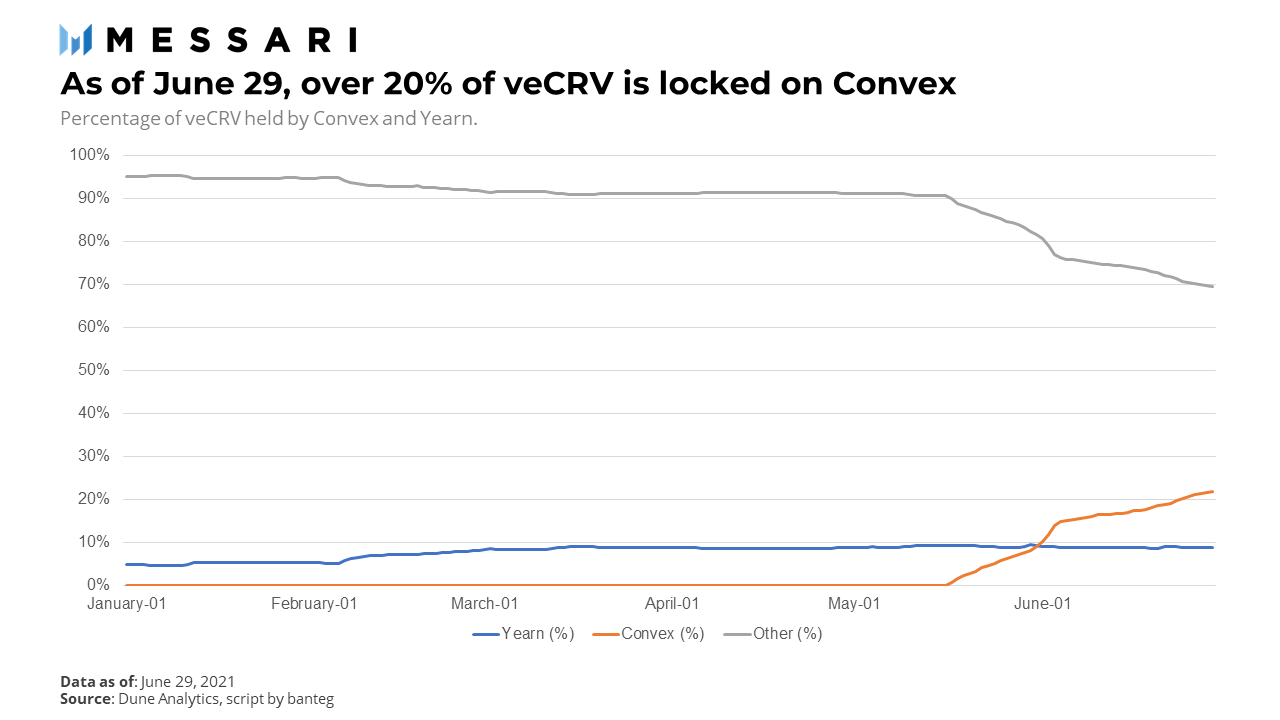

當 Convex 在 5 月份推出時,DeFi 社區注意到了Convex 和 Yearn 之間的相似之處,并將它們視為競爭對手。由于 Curve 是 一個非常強大的DeFi收益來源,因此Yearn有很多機槍池(vault)都依賴于 CRV 的策略。這兩個協議之間甚至似乎在進行一場競賽,看看誰可以吸引更多的質押CRV。

而在不到1個月的時間內,Convex鎖定的CRV就超過了Yearn。

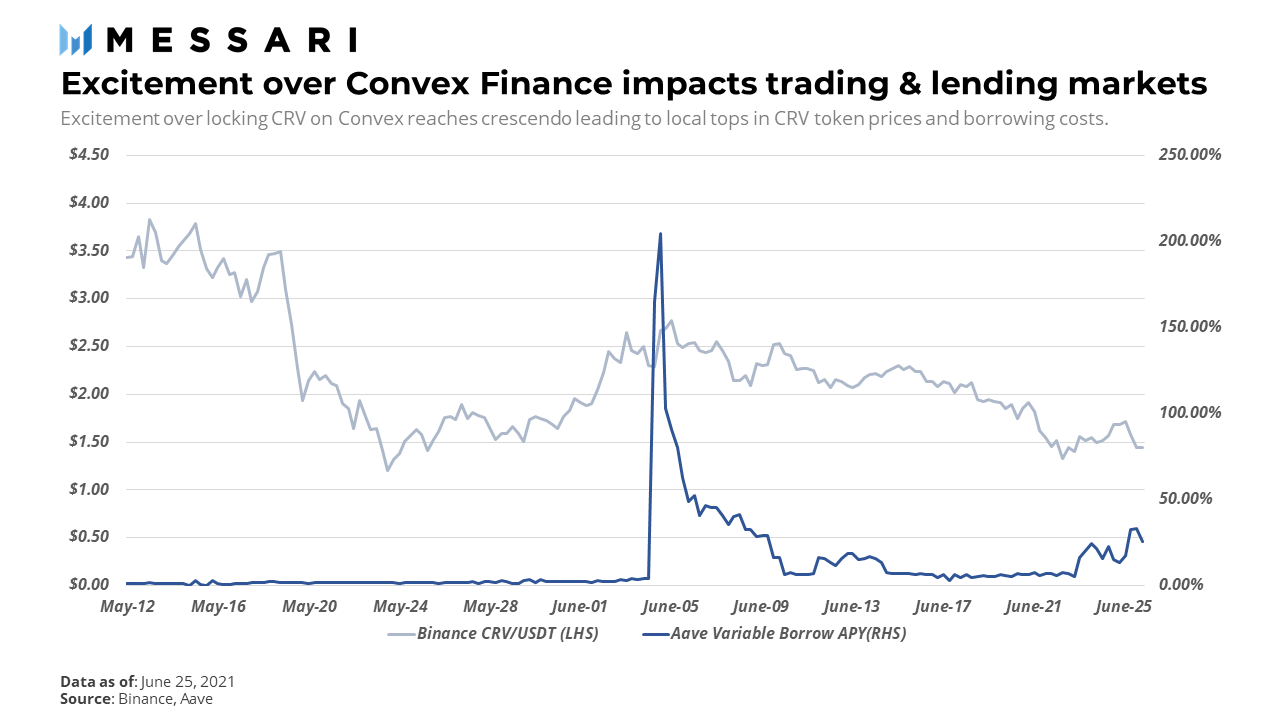

Convex的介入,似乎導致 CRV 的價格以及在 Aave 上借用 CRV 的成本暫時飆升。隨著鎖定 CRV 的熱潮達到高峰,借貸利率及 CRV的價格均在 2021 年 6 月 4 日達到一個峰值。Aave 上 CRV 的借款利率仍然很高,這也不足為奇,因為 Convex 目前為 CRV質押者宣傳的APY高達82.49%。

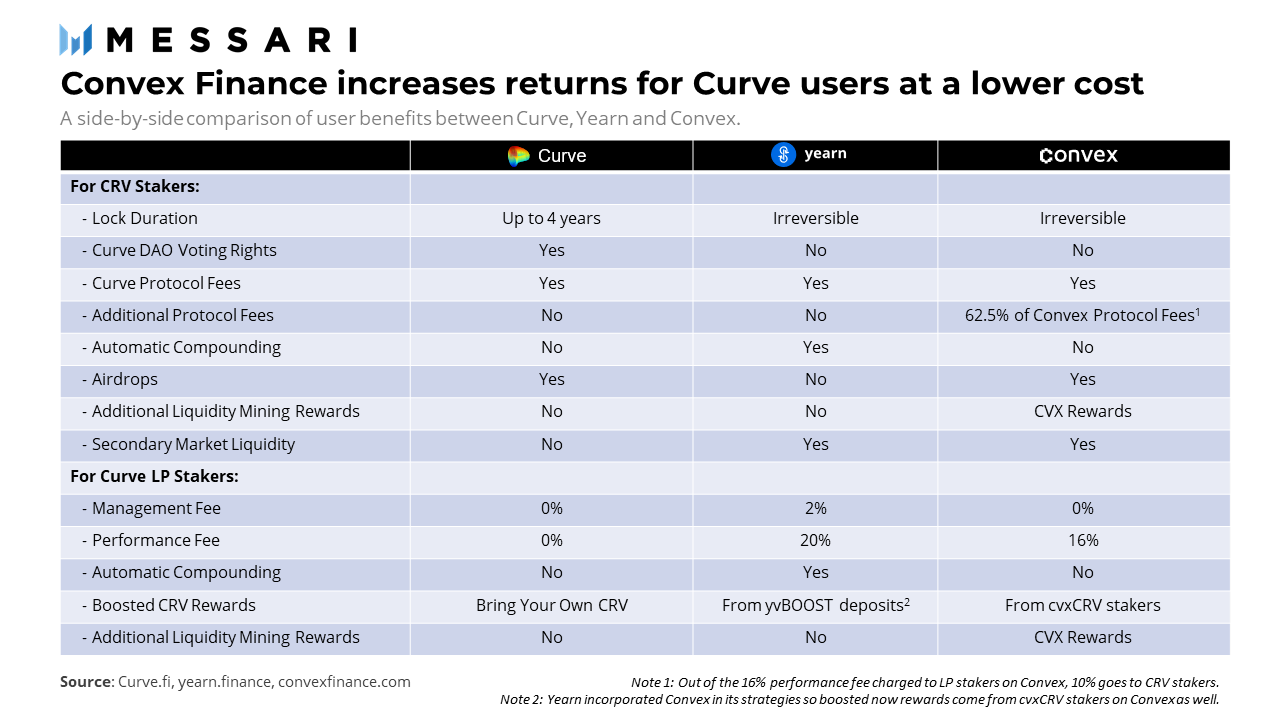

下表從用戶的角度說明了 Convex 與 Yearn 的比較。

Convex 提供的價值主張很明確——能夠以比 Yearn 更低的成本提高 CRV 和 Curve LP 質押者的收益,并帶來 CVX 流動性挖礦獎勵的額外好處。而Convex相對于Yearn的缺點是,它的回報并不會自動復利。

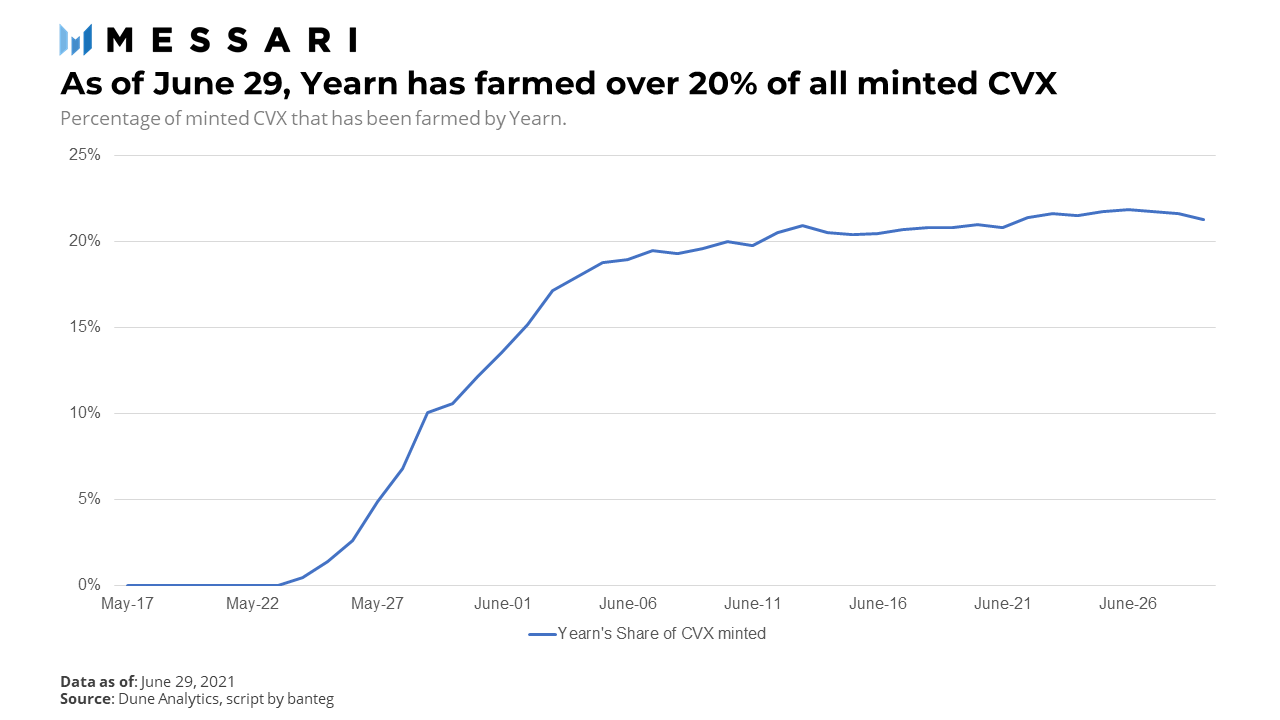

然而,將Convex稱為Yearn 的競爭對手并不能完全描繪出全貌。我們看到,Yearn很快就遷移其所有現有的Curve策略,以納入Convex并參與CVX流動性挖礦。截至目前,Yearn 收獲了大約 21% 的 CVX代幣鑄造獎勵。

與此同時,其他收益聚合協議也紛紛效仿。Harvest Finance 也將他們基于 Curve 的策略遷移到了 Convex,而 Badger 正在謹慎地推出自己的 Convex 策略,并最終取代其基于 Curve 的策略。

事后看來,像 Convex 這樣的產品顯然會存在,它將CRV 持有者和流動性提供者聚集在一起,以互惠互利的方式提高雙方的回報。Convex TVL 的快速增長,證明了其產品與市場的契合度。同樣不可避免的是,像 Yearn 這樣的聚合器最終會選擇將 Convex 納入其收益策略。總而言之,Convex 的創建及其后續使用,再次證明了 DeFi可組合性的吸引力。

自永續協議(Perpetual Protocol) 12 月上線以來,協議總交易量已超過 200 億美元,同時創造了約 2000 萬美元的協議收益。PERP V1 顯然取得了成功.

1900/1/1 0:00:00不同的區塊鏈系統可能會形成孤島。當不同的孤島之間無法鏈接起來時,資產和數據的流動性就會極其低下.

1900/1/1 0:00:00Axie Infinity目前是加密貨幣協議最吸金的項目,月收入達到1140萬美元,對,沒錯,這款NFT游戲超越所有DeFi協議.

1900/1/1 0:00:00創作游戲市場在 2021 年經歷了爆炸式增長,并且似乎在 2022 年繼續保持強勁勢頭。該市場的主要參與者之一是 The Sandbox,去年其原生代幣價格升值超過 1000%,在游戲內的地價上.

1900/1/1 0:00:00經歷過元宇宙NFT的“熱潮轟炸”后,許多專業區塊鏈探寶者們已經逐漸將目光移回了DeFi賽道,去探索明日之星.

1900/1/1 0:00:00DAOFarmer是一款結合了區塊鏈技術和傳統游戲內涵的元宇宙游戲。DAO Farmer分為三個階段:新生、崛起和降臨.

1900/1/1 0:00:00