BTC/HKD-4.27%

BTC/HKD-4.27% ETH/HKD-9.39%

ETH/HKD-9.39% LTC/HKD-10.14%

LTC/HKD-10.14% ADA/HKD-7.57%

ADA/HKD-7.57% SOL/HKD-6.79%

SOL/HKD-6.79% XRP/HKD-6.81%

XRP/HKD-6.81%

“去中心化金融是我們當前金融體系更民主化的版本,它將在幾年內成熟,使人們在使用他們的數字貨幣時更加獨立和負責。”

2020-2021年,多個DeFi項目在加密貨幣宇宙中推出,其中的一些令人的DeFi概念,正共同為我們的DeFi生態系統提供動力。

去中心化金融或DeFi是一場數字革命,它利用去中心化的網絡,在沒有任何第三方托管人或中介的情況下運行,將我們舊的和瀕臨崩潰的金融系統轉變為無信任和透明的協議。

推動這個DeFi世界繁榮的一些核心概念包括:

收益率耕作 (Yield Farming)

加密貨幣質押(Crypto Staking)

加密貨幣貸款(Crypto lending)

加密貨幣借款(Crypto Borrowing)

流動性池(Liquidity Pool)

所有這些概念允許加密貨幣hodler利用他們的 Coin 或者 Token 賺取一些額外的收入,從而換取支持使DeFi生態系統正常運行,并且讓hodler積極參與和分擔風險。借款人和貸款人都因授權給這個金融引擎而獲得了回報。Liquidity Pool 就是這樣一個位于DeFi世界中心的核心概念,我們將一起深入研究和探索。

FTX.US前總裁:ETF的關鍵問題是BTC的受監管市場和重大規模的定義是什么:金色財經報道,FTX.US前總裁Brett Harrison在社交媒體上對外匯ETF的操作和監管與最近的現貨BTC ETF提案進行了比較。Harrison稱,有許多ETF追蹤外國貨幣的價格。這些ETF的結構通常是直接持有相關外匯的信托。其中一個例子是FXY,與BTC一樣,大多數即期外匯交易不受監管,尤其是在美國,市場監管權既不屬于SEC也不屬于CFTC的管轄范圍。雖然CFTC不監管外匯,但它對資產具有某些反欺詐權力,類似于它對現貨商品的權力,這些權力在2010年在當時的主席Gensler的領導下得到加強,以解決他所謂的最大的領域CFTC監管的零售欺詐。在SEC多次拒絕現貨BTC ETF提議中,主要理由是缺乏與標的資產或參考資產相關的具有顯著規模的受監管市場的監督共享協議。

許多人指出,貝萊德最近的現貨BTC ETF申請明確提到了與納斯達克就與現有現貨加密貨幣交易所運營商的監控共享協議進行合作的計劃。一個關鍵問題是BTC的受監管市場和重大規模的定義是什么,特別是當與外匯相似時,現貨商品交易通常不受SEC或CFTC監管。[2023/6/20 21:48:31]

我們將瀏覽這一DeFi概念,涵蓋以下關鍵主題:

什么是Liquidity Pool?

為什么Liquidity Pool如此重要?

它是如何工作的?

利用Liquidity Pool的概念探索一些定義項目

與Liquidity Pool相關的挑戰和風險

美國參議員:從政策制定的角度來看,擁有比特幣與擁有牛沒有什么不同:金色財經報道,美國參議員Cynthia Lummis正準備推出負責任的金融創新法案,這將影響加密貨幣的征稅方式。她表示,從政策制定的角度來看,擁有比特幣與擁有牛沒有什么不同。作為2020年上任的參議員,Lummis 報告稱持有價值 50,000 至 100,000 美元的 BTC,2021 年 8 月,她報告額外購買了價值 50,000 至 100,000 美元的 BTC。她沒有從出售資產中獲得任何收入。(decrypt)[2022/4/2 13:59:51]

思考與總結

什么是Liquidity Pool及它的存在原因?

在DeFi經濟中,有多個部分共同運作,從而幫助用戶交易他們的加密貨幣基金并獲得獎勵,這些部分是:

AMM (自動做市商)

貸款-借貸協議

流動性挖礦

合成資產

基于區塊鏈的游戲

和更多其他的部分,Liquidity Pool是這些想法的核心所在。

流動性資金池的簡單定義為:

" 它是一個大部分成對的加密貨幣資金庫,它基于智能合約規則運作,方便用戶參與去中心化、無許可的交易、借貸活動,并反過來以加密貨幣的形式獲得獎勵。"

像UniSwap、Sushipswap、Curve、Balancer這樣的去中心化交易所使用Liquidity Pool 的概念,來推動他們的市場。愿意作為流動性提供者(LP)的Dex參與者,將他們的Token匯集成對,以創造一個市場,將他們獲得交易費作為獎勵,以促進交易,如Token交換,借出,借入等,針對他們的共同資金發生。這些獎勵與他們提供的總流動性的份額成正比。

華爾街分析師:比特幣什么都不是,只是一股蒸汽:華爾街“全明星”分析師安迪·凱斯勒在1月31日《華爾街日報》觀點版面發表文章《比特幣泡沫背后》。

文章中他表示:比特幣什么都不是,它只是一股蒸汽,一種想法的概念。使用比特幣的交易非常少。它缺乏價值存儲屬性——任何一種一周下跌30%的東西都不能發揮這種作用。但彭博社(Bloomberg)的財富報道稱:“比特幣新手告訴我們,是什么促使他們以創紀錄的價格買入。“很多負擔不起的人可能因此受到嚴重傷害。Robinhood周五限制了一些加密貨幣的購買。

所以加密領域都將目光聚焦于二月中旬。我不知道紐約總檢察長會發現什么。她可能會結束調查,繼續自己的快樂生活,因為根本就沒有犯罪,或者發現一個讓伯尼·麥道夫看起來像從檸檬水攤上偷東西的騙局。我們知道當熱空氣耗盡時泡沫會發生什么。[2021/2/2 18:41:07]

被匯集的Token可以是ERC-20Token(對于基于Ethereum的Dex)或BEP-20,用于PancakeSwap、BakerySwap和BurgerSwap等平臺。

你知道嗎:

"Bancor是第一個使用流動性資金池概念的協議。

Liquidity Pool是如何運作的?

來源:Bancor

為了了解Liquidity Pool的運作和效用,我們首先需要了解我們傳統的中心化交易所的交易情況。

聲音 | CSW談BSV大漲:知道背后有什么事,但不會說出來:BSV支持者Craig Wright(CSW)近期接受了BlockTV的采訪。在談及BSV日前大幅拉升近300%的背后原因時,CSW表示:“我知道這背后有什么事、什么人,也知道其他的一些事情。我知道有人在做些什么,但這些都不是公開信息,所以我不打算分享。”在談及與Kleiman的訴訟案時,CSW表示,他不會讓法院輕易地強制他支付(50萬比特幣)。因為如果他把50萬比特幣交給Kleiman,數字資產和整個加密貨幣市場都會受到影響,因為Kleiman很可能會為了支付遺產稅而出售大量比特幣。在談及關鍵性的私鑰問題時,CSW稱不愿意透露任何細節。(Crypto Ticker)[2020/1/31]

與股票市場類似,我們的加密貨幣交易所,即Coinbase、Gemini、Kraken、Binance等,使用訂單簿的概念,允許交易者參與購買或出售訂單。

什么是訂單簿的概念?

訂單簿就像一個按價格水平組織的特定證券、加密貨幣Token或金融工具的買入和賣出訂單的電子記錄。

買方有興趣以最低價格購買任何股票/加密貨幣,而賣方則試圖為其股票或加密貨幣獲得最高價格。現在,這些交易被鎖定在訂單簿中,需要雙方在價格上達成共識,使交易可以執行。

因此,可能會出現這樣的情況,即共識從未發生,交易在較長一段時間內從未被執行,原因是沒有足夠的接受者,也是由于交易所的流動性緊縮。

這些問題由做市商的概念來解決。這些做市商提出了他們購買或出售數字資產的愿望,從而為市場提供了所需的流動性,這最終支持了交易所中參與交易者的快速、購買和出售交易。

新華網:沒有成熟技術,區塊鏈拿什么來顛覆:新華網援引科技日報文章表示,“顛覆”是區塊鏈宣揚者用得最多的一個詞。然而,目前的區塊鏈技術水平能否達到安全、可靠、穩定等標準?即便達到了,在可操作性上還應考慮社會學因素。文中指出,“偽裝”與“視而不見”的結伴讓區塊鏈技術動機不純;“鼓吹”讓區塊鏈嘩眾取寵;“利益”讓區塊鏈可能掙脫“市場規律”。[2018/3/25]

訂單簿和做市商在DeFi里行不通,為什么?

如上所述,在中心化交易所的世界里,訂單簿發揮著得到做市商的支持的作用,以支持市場的流動性。中心化交易所確實擁有高水平的流動性,以促進買賣交易的順利進行,但這對去中心化金融世界來說是無效的。

在DeFi中,依賴外部做市商來支持交易的進行會導致高周轉時間和高成本,這種方法可能會導致市場上價格發生的一些滑點和延遲。因此,與中心化交易所不同,DeFi交易所依靠的是自動做市商(AMM)的概念。讓我們簡單地探討一下AMM,看看它是如何幫助DeFi生態系統的。

什么是AMM?

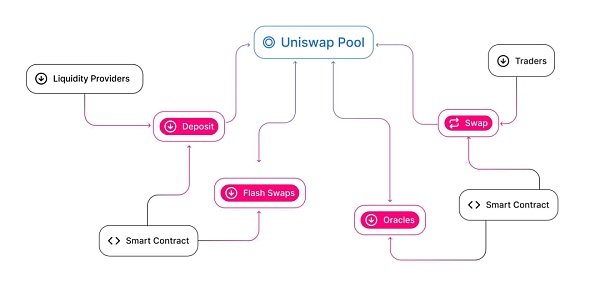

來源:Uniswap

去中心化的交易協議不能依靠訂單簿和手動做市商來支持他們的交易需求。因此,他們依靠一些做市商的自動化機制,如Uniswap、Sushi、Curve和Balancer,這消除了對第三方的需求,而不是促進用戶使用其私人加密貨幣錢包進行交易。

自動做市商直接允許對交易感興趣的用戶與智能合約軟件進行互動,從而在去中心化交易所實現所需的流動性和價格發現。

現在你已經對訂單簿、AMM有了簡單的了解,是時候深入了解Liquidity Pool的運作了。

Liquidity Pool的運作(使用AMMs):

AMM是Liquidity Pool概念的核心,有了AMM,交易者就可以參與由UniSwap等交易所提供的Liquidity Pool。在這里,交易者可以加入和退出他們在訂單交易所高度缺乏流動性的Token對的頭寸。

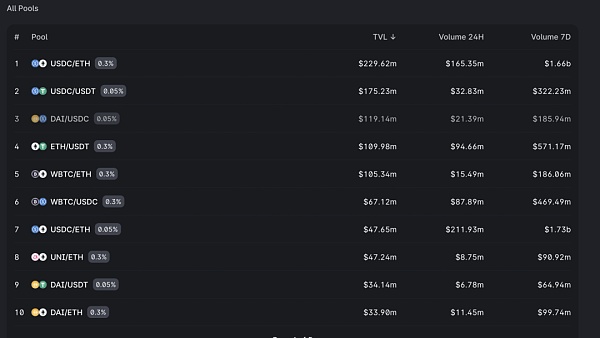

啟用AMMs的交易所Uniswap、bancor主要由驅動Liquidity pool的智能合約管理。AMM的Liquidity pool由一對加密貨幣資產組成,如DAI/ETH或USDC/ETH等,如下圖:

來源:Uniswap pools

當任何Liquidity Pool被創建時,LP(流動性提供者)決定初始的基本價格,并設定加密資產對的平等供應。這個平等供應的規則適用于所有其他愿意為池子提供流動性的LP。

必須要了解的是,交易者使用AMMs執行任何的交易不受到任何對應方控制,相反,你是在利用Liquidity Pool中的流動性進行交易。因此,如果你想購買Token,你不需要有真正的賣家,你只需要與Liquidity pool接洽,Liquidity pool又由智能合約管理,以確保足夠的流動性,以幫助你的購買交易需求。

智能合約還利用算法進行價格發現,而這一算法是基于Liquidity pool中發生的交易。你一定想知道為什么有人愿意提供他們錢包里擁有的資產來承擔同樣的風險。

那么,答案就在于DeFi交易所提供的激勵計劃。作為LP,你會獲得根據你向Liquidity pool提供的流動性數量相應的獎勵。對于在你貢獻的池子里發生的每一筆成功的交易,對于你所貢獻的池子里發生的每一筆成功交易你都會得到交易費用,該費用由相關AMMs支持,按比例分配給所有流動性提供者。

Liquidity pool中的Token比例控制著在考慮中的資產的價格。例如,當你從DAI/ETH池中購買ETH時,ETH的供應會從池中減少,DAI的供應會按比例增加。這將增加ETH的價格,減少DAI的價格。

Liquidity Pool的一些使用案例有什么?

我們之前已經談到了Liquidity Pool的一些使用案例,現在是時候捕捉一些Liquidity pool幫助DEX運作的流行方式了。

我們已經討論了AMM,這是流動性池的核心用例之一,除此之外,還有很多概念,如

流動性挖礦 (Liquidity Mining):

流動性挖礦一直是加密投資者或交易員使用加密貨幣賺取被動收入的通俗方式。流動性采礦也被稱為 "流動性挖礦(Yield Farming)"。

流動性池的概念被Compound或Yearn finance這樣的平臺所利用,通過對池中資產的自動收益生成,并將此回報作為收益支付給LP。利用流動性挖礦的收益率或新鑄造的Token,然后根據每個用戶在池中的份額,按比例分配給他們。

為了促進項目或治理:

有許多項目或形勢需要通過Token進行投票,且需要有足夠的供應,以達成一些共識,推動強而有力的治理建議。Liquidity Pool的概念可以在這里使用,從參與用戶那里匯集足夠的資金,并執行任何DeFi協議維持或發展所需的某種強有力的治理。

生成合成Token:

Liquidity Pool也需要用來鑄造合成Token。為了生成這種Token,需要提供一些加密貨幣資產作為Liquidity Pool的抵押品,而流動性池又連接到可信的區塊鏈預言機(blockchain Oracle)。

區塊鏈預言機是為智能合約提供外部信息的第三方服務。它們作為區塊鏈和外部世界之間的橋梁。

為了授予你想要的合成Token,該Token與你作為抵押品的任何資產掛鉤。

除了以上這些,在去中心化的保險、投票等方面還有很多用例,我們將在其他一些文章中詳細討論。

與Liquidity Pool相關的風險:

如前所述,Liquidity pool有眾多優勢,如在波動的價格水平上提供穩定的流動性,自動和快速的價格發現,AMMs等。但它也有自己的局限性,每個希望利用這一概念的交易者都需要考慮。

這種風險被稱為:無常損失

在進入Liquidity Pool的使用案例之前,人們需要了解這種無常損失的風險因素。這是一種你池子里的Token的原始價格可能會急劇下降的損失。

這里的損失意味著提取時的美元/法定貨幣價值低于入池時的價值。當流動性池中的資產價格比發生劇烈變化時,就會出現這種現象。

是的,這意味著,由于AMM智能合約漏洞或某Liquidity Pool操縱的問題,你存在著永久失去所有匯集資金的潛在風險。這種損失可能是不可挽回的,需要每個交易者納入考慮。

這種情況可以得到緩解嗎?

是的,這是有一些可能性。只要你不在資金池出現價格比變化的時候提取存放的Token,還是有可能減輕這種損失的。通常情況下,如果Token的價格恢復到原來的價值,這種損失是可以遏制的。因此,如果你有足夠的耐心和堅強的意志,你仍然可以有一個反彈的機會,否則如果你在驚慌失措決定退出,你可能最終會永久地虧損Token價值。

思考與總結

財富會降臨到那些有勇氣承受當事情看起來很困難的痛苦的人身上,如果您是DeFi界的新手,并且對與其相關的概念沒有足夠的了解,您需要投入一些時間來理解與您最喜歡的加密項目相關的所有細微差別。

有了對風險的高度認識和計算,除了在中心化加密貨幣交易所進行交易外,你絕對可以利用Liquidity Pool、流動性挖礦來賺取一些不錯的收入。

如果你有耐心保持長期投資,并使用流行的工具,如美元成本平均數 ,收益率耕作 ,作為一個加密貨幣質押的尋求者,你不會出錯。

Tags:UIDPOODITPOOLLiquidiftyPOOFSmartCredit TokenTaurus pool Token

近年來,DeFi 已成為重塑加密貨幣世界的最重要的發展之一。與比特幣不同,它的崛起與世界第二大加密貨幣以太坊緊密相連,以太坊的去中心化網絡或區塊鏈允許提供服務和執行更復雜的任務,而不僅僅是發送和.

1900/1/1 0:00:00Ankr 推出的平行鏈債券代表鎖定在眾貸池中資金的權益證明,意在使參與平行插槽拍賣的用戶避免資產長期鎖倉帶來的流動性「損失」.

1900/1/1 0:00:00當去中心化應用尋求擴容方案時,不同類型的應用有不同的需求。當前的擴容方案主要是設計通用的 Layer1 高速公鏈,或者是為 DeFi 應用設計的 Layer2 Rollup,而更適用的方案是:為.

1900/1/1 0:00:008月4日,鏈必安-區塊鏈安全態勢感知平臺(Beosin-Eagle Eye)輿情監測顯示,跨鏈收益率提升平臺Popsicle Finance下Sorbetto Fragola產品遭到攻擊.

1900/1/1 0:00:00加密貨幣的早期應用主要服務于交易投機活動,而穩定幣作為一種潛在損失為零,同時潛在收益也為零的中性資產,在加密貨幣的交易中占據了極為重要的作用.

1900/1/1 0:00:00研報要點 核心投資邏輯 Terra在實踐的是當下加密世界最為期待的敘事——加密應用和傳統商業世界的破壁.

1900/1/1 0:00:00