BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+0.46%

ETH/HKD+0.46% LTC/HKD+2.03%

LTC/HKD+2.03% ADA/HKD+4.92%

ADA/HKD+4.92% SOL/HKD+3.58%

SOL/HKD+3.58% XRP/HKD+5.94%

XRP/HKD+5.94%

到2020年,DeFi通過借貸平臺(例如 Aave 和 Compound)、智能池(例如 Curve 和 Balancer)和鏈上策略(例如 Yearn 和 Harvest)創造了真實的經濟價值。這些平臺在DeFi生態系統中都扮演著不同的角色,但將它們結合在一起的共同主線是關注收益捕獲。雖然有很多好處,但收益是極其不穩定和易變,在年輕和不斷進化的DeFi生態系統中更是如此。

Pendle旨在利用收益率的波動性,并根據個人風險偏好提供更多的選擇來管理收益率。我們的新型AMM系統允許交易代幣化的未來收益。這將允許更高水平的DeFi交易,一方可以用收益支付流交換即時現金,而另一方可以對沖和投機純收益敞口。這是任何正常運作的固定收益市場的一個組成部分,并將導致創建新的 DeFi 構建區塊,使生態系統進一步發展和繁榮。

在最高級別上,Pendle 鼓勵匯集產生收益的資產并創建跨 DeFi 平臺的收益市場。產生收益資產的持有者可以在固定期限內出售其收益權,從而鎖定自己的利潤并獲得預付款。

Pudgy Penguins交易量24小時增長超15倍,或與9x9x9稱將接管該項目有關:1月6日,據OpenSea數據顯示,NFT項目Pudgy Penguins24小時交易量增長超15倍,日交易次數增長近5倍,地板價達1.25ETH。

此前報道,OpenDao(SOS)核心貢獻者9x9x9稱將接管Pudgy Penguins,并為其建立專屬DAO組織,以解決項目創始團隊所得資金分配問題。之后,GmCapital合伙人Beanie表示愿意出資500枚ETH從Pudgy Penguins創始團隊處收購該項目。[2022/1/6 8:29:36]

由于他們不需要購買和抵押核心標的資產,這些權利的購買者可以以更具資本效率的方式獲得波動率的敞口。因此,無需擔心抵押或清算風險。作為目前不可用的一種杠桿形式,這可能非常強大。

通過這一點,收益市場將實現更大的價格發現。

對沖者可以代幣化(鎖定)并在未來收益率高時出售。

借款人可以在借款利率較低時對沖。

交易者和投機者可以表達對未來利率的看法,并在不擁有資本密集型資產的情況下獲得風險敞口。

報告:NFT市場OpenSea正在以130億美元估值尋求融資:金色財經報道,根據業內人士Eric Newcomer發表的一份報告,最大的NFT市場OpenSea正在以130億美元的估值尋求融資。OpenSea正在舉行一輪由Coatue Management牽頭的融資。此前報道,OpenSea在11月尚未啟動新的籌資程序,但現有的投資提議將使該公司的估值提高到100億美元。OpenSea在7月結束了一輪1億美元的融資后,價值15億美元。 根據DappRadar提供的數據,目前最大的NFT市場上的日交易量為1.625億美元。(u.today)[2022/1/5 8:25:36]

隨著固定借貸協議(如Yield和Notional)的興起,我們預計將有更多的套利機會實現,使用Pendle作為一個關鍵的構建區塊。

總的來說,Pendle和我們的社區是邁向更成熟的DeFi市場的墊腳石,在這個市場中我們有更大的控制力、可組合性和可見度。

Pendle完全專注在鏈上,并允許我們的原生收益代幣在AMM上交易。這些都是我們融入更大的DeFi生態系統的重要先決條件。

Monfters Club NFT宣布向OpenDAO成員空投創世NFT:12月27日消息,Monfters Club NFT官方發推宣布向OpenDAO成員空投創世NFT,共721枚,致敬“721精神”,成為首個支持SOS持幣者領取的NFT系列。此外,Monfter還表示,作為NFT領域DAO的推動者,支持The OpenDAO此次針對Opensea發起的DAO顛覆行動。

據悉,Monfters創始背景是一群在NFT世界中具有獨特理念的怪獸。Monfters Club NFT限量發行8000枚,每一枚都具有不同的組合外觀元素。[2021/12/27 8:07:24]

Pendle已經開發了一個新的AMM變體,以迎合具有時間衰減/θ 的代幣。由于收益代幣會隨時間衰減,并在到期時價值為零,使用uniswap風格的恒定乘積函數 AMM 將導致流動性提供者有損失保證。

AMM被設計用來抵消特定于這些代幣類的與時間相關的無常損失。假設它也會與其他受theta影響的鏈上衍生品相關,如美式期權、信用違約掉期和其他形式的債券工具。

BitMax即將上線金融科技協議Open Finance(OpFi):據官方消息,BitMax交易所將于12月04日 23:00(北京時間)上線Open Finance,并開放ORO/USDT ,充提已開放。

Open Finance(OpFi)是一種金融科技協議,由OroPocket支持的OpenDeFi通過將實物資產代幣化,并提供一系列金融服務,旨在搭建實物資產與DeFi資產連接的橋梁。

更多詳情請至BTMX.io官網查詢。[2020/12/4 23:05:01]

多年來,DeFi生態系統的發展一直是驚人的,從簡單的加密貨幣交易到創造更高收益的資產。Pendle的目標是通過調動未來的收益來開啟該系統的下一步,從而將收益管理從目前的被動狀態轉變為主動狀態。

隨著DeFi的快速發展,創造了大量的收益資產。Pendle希望在這些資產之上創建下一層 DeFi,允許收益代幣化,這樣用戶就可以根據他們的風險偏好進行交易和對沖。

動態 | Openbazaar創始人宣布可私密發送加密貨幣的新社交媒體平臺:據bitcoin.com報道,Openbazaar創始人兼首席執行官Brian Hoffman宣布了名為Haven Privacy的新服務,允許用戶以私密方式聊天、購物和發送加密貨幣。[2019/1/19]

Pendle的生態系統允許從底層“剝離”收益。該機制通過將生成收益的代幣分離為兩個獨立的代幣來實現:所有權代幣(OT)和收益代幣(YT)。

如果市場推測收益將增加,交易者可以據此買進YT以獲得收益敞口。當收益上升時,做多YT的交易者將受益。

購買YT以資本高效的方式為交易者提供了匯率波動的風險敞口,因為他們不需要購買核心標的資產并持有這些資產。

YT還可以存入Pendle的流動性池,以獲得 LP 獎勵(交易費和獎勵),這在持有YT的基礎上又增加了一層收益。

另一方面,如果市場推測收益將減少,交易者可以通過賣出YT并收取預付款來對沖風險。用戶可以將他們的收益代幣存入Pendle,以鑄幣OT和YT。然后,它們可以通過把握當前的收益估值,出售YT,以對沖低迷的風險。

這種形式的收益捕獲可以被認為是:

立即獲得未來的現金流

利率(收益)互換。

這兩項指標都具有重大的經濟意義,對于我們邁向更成熟的 DeFi 市場是必要的。

當交易者出售YT時,他們實質上是在實現當前收益,將浮動利率的未來收益率轉換為市場認為具有適當折價的固定利率現值。因此,與當前收益相比,YT 價格的折扣/溢價是一個指標:

市場對未來收益水平的看法。

市場對DeFi時間價值的看法。

賣出YT還允許交易者進入標的的杠桿頭寸,而沒有清算風險。這對于出售 YT、持有 OT 直至到期然后贖回標的的交易者來說是可能的。

雖然我們已經討論了Pendle的基本場景和用例,但還有更多的可能性有待探索,比如跨不同收益率平臺(如aUSDC、cUSDC、yvUSDC)套利收益率和LP收益率交易(波動率投機)。我們很高興看到Pendle帶來的價值,因為DeFi用戶遍歷數收益元世界和發現未探索的用例,允許在收益率交易和我們的AMM之上展開許多方面。

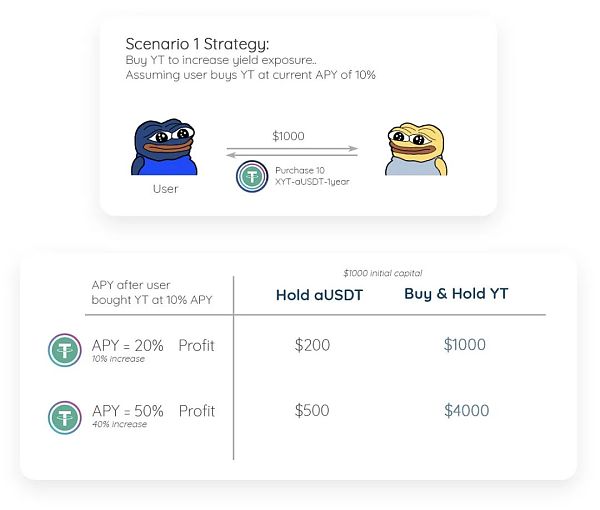

下面是3個場景來說明上述幾點。為了簡單起見,我們假設沒有折扣率和費用。實際上,這些因素將影響市場對 YT 的估值。

場景1(看漲收益):

買入YT =多頭收益率

假設將1000 USDT的初始資本存入Aave,一年10%的APR將使交易者在一年內獲得100美元的收益。由于我們假設沒有貼現率,1年期YT價格應該在0.10美元。

如果一個交易者推測APR將增加到20%,他可以根據這個觀點,用他的1000美元的資本購買10000個YT-aUSDT(每個價值0.10美元)。

如果收益上升到20%,交易者將獲得1000美元(從 YT 中扣除初始 1000 美元資本后產生的 2000 美元)。

相比之下,將1000美元直接存入Aave,即使APY上升到50%,交易者也只能獲得500美元的收益。

我們看到交易者在相同的資本數額下獲得更多的收益。無清算風險的杠桿。

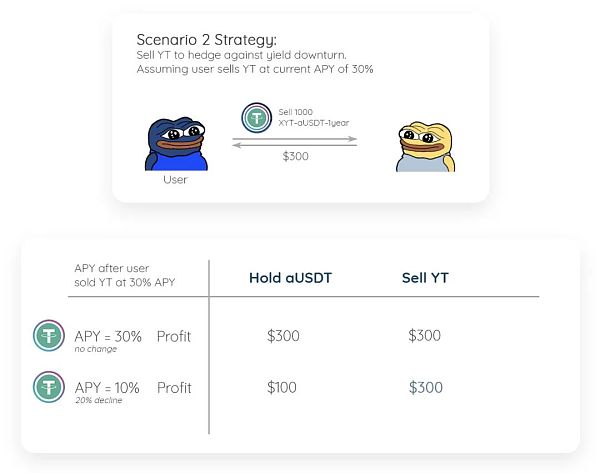

場景2(收益對沖):

賣出YT = 對沖收益下降

假設將1000 USDT的初始資本存入Aave,一年30%的APY將使交易者在一年內獲得300美元的收益。假設沒有貼現率,1年期YT價格為0.30美元。

如果交易者預測年收益率將下降到10%,他可以立即賣出他的YT,鎖定300美元(0.30美元* 1000 YT)的保證收益。

如果收益率確實下降到10%,交易者將多賺200美元,而不是不鎖定他的收益。(持有 aUSDT 利潤 → 10%APY * $1000 = $100)。

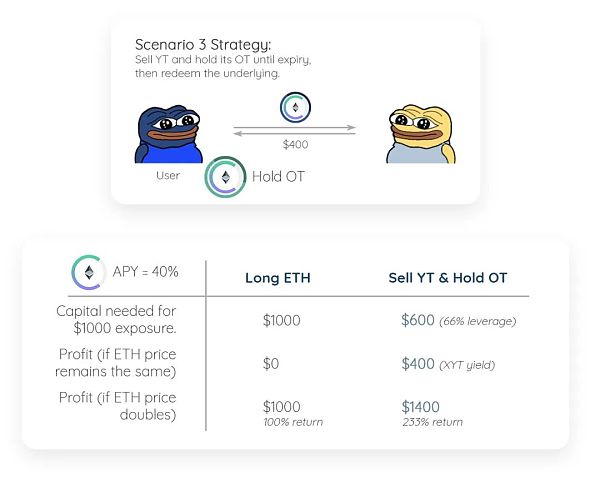

場景3(折價長倉):

賣出YT +持有OT直至到期=折價買入

假設有1000美元的資金存在Compound的ETH池中,APY為40%。假設沒有貼現率,1年期YT的交易價格為0.40美元。

交易者將cETH存入Pendle,鑄成YT-cETH和OT-cETH。

交易者立即賣出YT,并持有OT直至到期,到期后可在1年內贖回回標的。

假設ETH的價格保持不變,一年之后,交易者只用了600美元的資金就可以贖回1000美元的ETH。這相當于66%的杠桿沒有清算風險。(1000美元存入- 400美元賣出)。

有了Pendle,交易者可以通過出售YT并持有相應的OT直至到期,在標的資產上建立杠桿頭寸(沒有清算風險)。

Pendle Finance開辟了一個全新的未來收益交易市場。產生收益的代幣持有者可以選擇在收益產生之前鎖定固定收益。當有收益的代幣持有者預測收益下降或需要預付款時,這很有用。YT 買家可以選擇通過在公開市場上購買 YT 代幣來做多收益。就資本效率而言,這對他們也有好處,因為他們不需要擁有相關資產來賺取收益。

TL;DR: 區塊鏈的游戲從 BTC 網絡誕生,在 ETH 上茁壯發展,經過?EOS?和 Tron 上的短暫沉寂,在 BSC、SOL、AVAX、NEAR 等新興公鏈上全面發力.

1900/1/1 0:00:00參與近期即將上線的測試或許可獲得項目空投獎勵。專注長尾市場資產的去中心借貸協議 Euler 宣布將于近期開啟 bug 測試賞金計劃,并在 2021 年第三季度正式上線 v1,參與協議試用的用戶可.

1900/1/1 0:00:00眾所皆知,今年下半年相對主流的財富密碼可能當屬鏈游 Axie Infinity(AXS)了,不管是代幣收益回報還是協議基本面,都極其驚艷!就其代幣收益回報來看,近一個月來,其漲幅超過 10 倍.

1900/1/1 0:00:00根據派盾2021年上半年安全報告顯示,DeFi協議發生的安全事件達86起,造成損失近7.69億美元,因智能合約漏洞被攻擊是高頻安全事故.

1900/1/1 0:00:00合作社 根據國際合作社聯盟 ,合作社是“人們自愿聯合,通過財產共有和民主管理的企業,來滿足共同的經濟、社會和文化需求和愿景的自治組織。”合作社有著悠久的歷史.

1900/1/1 0:00:00本周,鏈上期權協議 Hegic 在時隔 10 個月后推出了又一個大版本更新——V8888。自前一版本 V888 發布以來,Hegic 協議的總成交量到近 5 億美元,最高單日交易量超 2200.

1900/1/1 0:00:00