BTC/HKD+2.59%

BTC/HKD+2.59% ETH/HKD+3.46%

ETH/HKD+3.46% LTC/HKD+5.05%

LTC/HKD+5.05% ADA/HKD+6.07%

ADA/HKD+6.07% SOL/HKD+5.35%

SOL/HKD+5.35% XRP/HKD+3.57%

XRP/HKD+3.57%項目看點:

穩定幣單幣日化1%以上的收益(需要白名單)

眾多開發者和大V的關注

bank盲挖階段就上了sushi溫泉計劃

vfat在項目上線第一時間就完成了vfattools

優秀的公平分發方案,團隊節奏穩健

優秀的機制和代幣設計

01? 項目基本情況

算法穩定幣/低波動幣/購買力平價貨幣

官網?https://ipfs.io/ipns/floatprotocol.eth/#/stake??https://floatprotocol.eth.link/#/stake

推特?https://twitter.com/FloatProtocol?目前關注者1811,但是關注者不乏KOL及開發者,如sushi的0xmaki、0xjiro、yearn的banteg、cream的leo cheng 以及曹寅、andrew kong、bill the investor、leifeng等人

電報?https://t.me/officialfloatprotocol?目前用戶1144,不算很活躍,但是交流質量比較高

medium?https://floatprotocol.medium.com/

官方doc ?https://docs-float.gitbook.io/docs/

02? 業務分析?

1. 行業空間和潛力

“算法穩定幣是加密貨幣領域的圣杯”(藍狐筆記語),隨著defi的不斷發展,目前承擔基礎結算貨幣的USDT、USDC(及BUSD/HUSD等)、DAI都存在比較明顯的問題,創造一種純粹的算法穩定幣,完全去中心化的通過機制和套利的力量將整個貨幣體系運轉起來,是一個直覺上的最優解;而且,成為DEfederal(defi的聯儲)仍然非常激動人心。

并且,在MMT大行其道的今天,以及全球資產泡沫終將破滅的明天,對全球貨幣體系的反思和優化在未來十年會不斷被提起,對算法穩定幣項目的關注不會停止。

自從20年下半年ampl開始,算法穩定幣項目層出不窮,目前大概可以分為如下幾類:

a. ampl及其模仿者,雖然模式被多人詬病,且模仿者基本上都已凋亡,但ampl仍然是算法穩定幣領域最成功的項目

b. esd及其模仿者,模式基本已宣告死亡

英國金融:代幣化可能為英國經濟增加數十億美元:金色財經報道,有影響力的金融游說團體英國金融的一份新報告正在推動英國政府將代幣化市場列為首要議程。英國金融是對英國的銀行和金融機構有影響力的游說團體,它為該國政府制定了一個五年計劃,目的以成為代幣化市場的世界領導者。英國金融主席Bob Wigley表示,“證券代幣化可能會通過降低成本、降低風險和擴大市場準入來改變金融市場。但如果不繼續采取大膽行動,英國就有可能落后于其他司法管轄區。”[2023/7/6 22:21:34]

c. basis及其模仿者,目前bsc的bdo(sbdo)和heco的bag(bags)生存良好,但eth鏈上所有項目都非常慘淡。目前看來,原版basis的債券機制中“看似通縮其實通脹”的方案是死穴,解決上水問題是能夠持續存活的關鍵

另外,還有frax及其模仿者,介于抵押和算法穩定幣之間,雖然發展比較穩定,但是天花板相對較低

最近,隨著reflexer和floatprotocol開始進入挖礦階段,“基于ETH的非抵押低波動貨幣”概念開始火了起來。相比更像一個改進版的makerDAO,并有著堪稱災難的初始代幣分配(幾乎全部的治理代幣都分配給了基金會/團隊/顧問)的reflexer,FLOAT的民主發行和代幣設計讓人眼前一亮。

float定義自己是一個基于web3的浮動、低波動性貨幣(Floating, Low-volatility Currency for Web3),團隊為匿名團隊。

項目中有兩個代幣,float和bank,其中:

float是“穩定幣”,但團隊聲稱, float并不錨定1美元,而是浮動的,“它像大多數主要的法定貨幣一樣,旨在隨時間浮動和改變價值”。初始的目標價格為1.618美元,目標價格會隨時市場情況而變化。

bank承擔著float價值穩定(包括通脹時降低float價值和通縮時提振float價值)以及治理的功能

每24小時,系統會觸發rebase,通過rebase來重新穩定float價格,rebase的過程,是用戶支付ETH(v1,v2中計劃引入其他資產,但是v1僅有eth,下文中都以eth代替)和BANK來向協議獲得新的FLOAT(通脹時),或協議使用ETH和BANK來回購FLOAT(通縮時)

如果FLOAT的價格偏離其目標價格:

通脹時,系統通過鑄造FLOAT來改變供應量進而影響價格,具體實現形式為荷蘭式拍賣(套利者有機會以低于市場價格的價格購買新的FLOAT),系統受到的BANK會被銷毀,ETH會進入金庫

以太坊基金會啟動賬戶抽象相關項目資助活動,截止日期為3月31日:2月28日消息,以太坊基金會宣布在2023年2月27日至3月31日啟動新一輪資助,以鼓勵圍繞賬戶抽象和支持它的必要基礎設施進行開發、研究和教育,包括webauthn交易驗證、賬戶抽象區塊瀏覽器、捆綁器、p2p消息傳遞、定序器RPC等。

據悉,本輪贈款的目的是促進和啟動多個與賬戶抽象相關的新項目。單個提案的預算上限為50,000美元,項目可以申請標準贈款計劃以獲得額外資金。[2023/2/28 12:33:27]

通縮時,系統通過購買并燃燒FLOAT來改版供應鏈進而影響價格, 具體實現形式為反向荷蘭式拍賣(套利者有機會以高于市場價格的價格出售FLOAT),同時銷毀回購的FLOAT

這樣,通過套利者來改變市場上的供應,進而達到穩定。

假設當前FLOAT目標價格為1.50美元,市場價格為2.00美元。在這種情況下,新的FLOAT將以遞減的價格(以2.00美元開始逐步下降至1.50美元起價)投放市場。

從邏輯上講,套利者將通過拍賣獲得足夠的FLOAT然后出售給市場,以使價格更接近目標價格。

當購買FLOAT時,套利者需要支付ETH和BANK。通常情況下(金庫充足率為100%),他們以ETH的價格支付1.50美元,其余0.50美元(市場價格-目標價格)以BANK支付:

協議收到的ETH會存儲在金庫中,用于在需求不足時支持FLOAT價格;

協議收到的BANK會立即銷毀。

ETH / BANK的比例取決于擴展時金庫充足率(vault factor)是否有盈余或赤字(關于vault factor后文會有詳細介紹)。在盈余的情況下,一些額外的ETH會被存儲在“雨天基金(the rainy fund)”中,以在極端困境(vault factor < 50%)時支持FLOAT。

假設當前FLOAT目標價格為2.00美元,市場價格為1.50美元。

在這種情況下,協議將以遞增的價格(從1.50美元開始逐步上漲至2.00美元)從市場購買FLOAT。

從邏輯上講,套利者將從市場上購買FLOAT并將其出售給協議,從而使得市場價格更接近目標為止。

協議將支付ETH和BANK來購買FLOAT:

用于購買FLOAT的ETH來自金庫;

用于購買FLOAT的BANK是協議平空鑄造出來的。

泰國央行數字貨幣專家:CBDC將是新型貨幣的開放基礎設施:7月14日消息,在今日舉辦的“全球Web3生態創新峰會?新加坡”會議上,泰國央行數字貨幣高級專家Tansaya Kunaratskul表示,他們將央行CBDC設想為新型貨幣的開放基礎設施,在未來可能會有新的數字貨幣或任何更好的支付方式,但CBDC可能是所有這些貨幣可以構建的基礎設施;作為政策制定者在嘗試推出正確的政策,必須考慮權衡,是否有合適的設計以及這項技術是否能夠實現設想。同時她認為,就像現金、電子貨幣以及私人發行的債券等可以共存,未來數字貨幣也可以相互共存。(DeFi之道)[2022/7/14 2:12:46]

同樣的,ETH / BANK的比例取決于Vault中是否存在ETH的盈余/赤字。

協議購買的FLOAT立即被銷毀。

特別的,如果vault factor < 50%,則會觸發雨天基金來回購FLOAT

在float的機制中,金庫(vault)里鎖定了ETH(或v2中計劃引入的其他基礎“抵押物”)。在初始階段,合約中的這部分ETH并不會用來做其他事情,只是等待在通縮階段回購FLOAT(不代表之后不會),金庫是在通縮階段能將FLOAT拉回目標價的關鍵儲備。

通過金庫中鎖定的ETH,利用FLOAT的穩定機制,“空氣”FLOAT和“價值幣”ETH之間有了一層“曖昧”的聯系:

在理想狀態(即目標價格=當前價格)下,金庫中的ETH和流通中的FLOAT市值是相同的,所以,FLOAT總市值的錨,就是金庫中鎖定的ETH市值

FLOAT像是馬,鎖定的ETH像是馬車上的金子。馬會不斷的拉著馬車前行,不論是前進還是后退;馬本身的價值可能并不是所有人都關注,但是金子所有人都想要,因而,馬也就有了價值。

并且,從目前的機制來看,VAULT中鎖定的ETH僅當FLOAT進入通縮階段時才可能被釋放,這也會進一步增加了FLOAT和ETH的耦合度:一種非抵押的緊耦合。

而項目初始階段,如果策略得當,高價的FLOAT會激發套利需求,進而將大量的ETH存入VAULT中,成為VAULT的價值基石。

VAULT FACTOR = 金庫中鎖定的ETH市值 / 流通中的FLOAT目標價格市值。

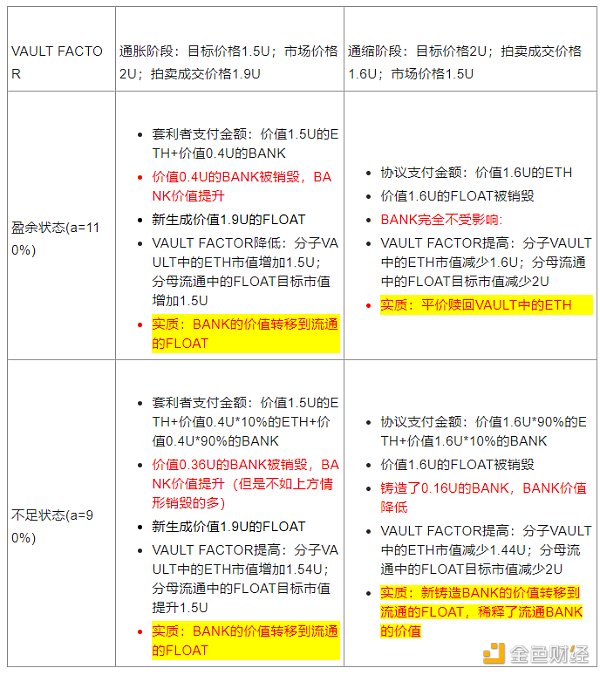

以下表格介紹了在通脹階段和通縮階段兩種情形下,疊加金庫充足率本身出于盈余或不足狀態時,發生拍賣時BANK價值和VAULT FACTOR的變化:

以太坊橋TVL達到117.7億美元 近30天下跌60.4%:金色財經報道,Dune Analytics數據顯示,以太坊橋當前TVL達到117.7億美元,近30天下跌60.4%。其中鎖倉量最高的5個橋分別是PolygonBridges(41.11億美元)、ArbitrumBridges(24.7億美元)、AvalancheBridge(21.4億美元)、NearRaibow(9.71億美元)、FantomAnyswapBridge(9.7億美元)。[2022/6/18 4:36:30]

假設當前vault factor 為 a ,則a-1>0時,vault factor為盈余狀態,反之為不足狀態

可以看出,僅有在通脹且盈余的狀態(左上),VAULT FACTOR才會降低;其他4種情況下,VAULT FACTOR都會提升。

其中稍微難以理解的是在通縮且盈余(右上)狀態,雖然當前VAULT FACTOR本身已經是盈余的,但是發生rebase仍然會使得VAULT FACTOR提升。

鑒于VAULT對整個體系錨點的作用,所以VAULT FACTOR的概念其實非常重要,處于盈余狀態的VAULT會使得整個體系非常健康(超額抵押),所以在絕大多數情況下,系統都是希望VAULT FACTOR能夠提升的

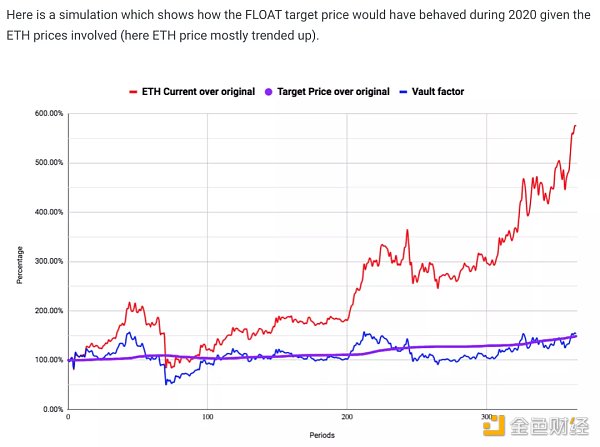

下圖是官方給出的2020年的價格回測情況:ETH價格vs目標價格偏離比例vs金庫充足率

團隊成員Paul在hackclub 做presentation時給出的圖:

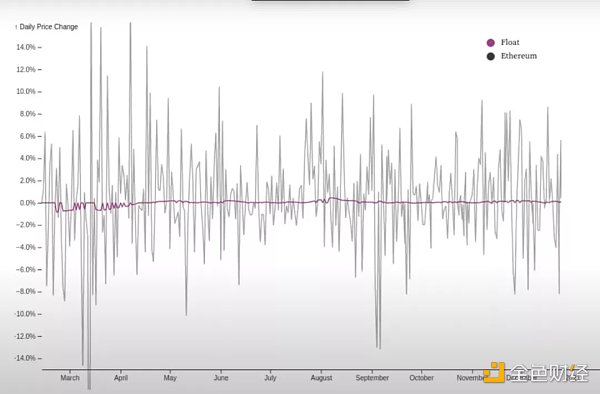

回測ETH和FLOAT的日價格變化百分比:

每日FLOAT目標價格與ETH價格變動?&??FLOAT目標價格與錨定美元穩定幣的對比

項目采用民主分發的形式,而且與大部分項目不同的是,floatProtocol是先開啟了針對治理代幣BANK的單幣挖礦(而非先挖穩定幣),待BANK分發基本完成之后,再開始進行鑄造FLOAT

數據:Binance上比特幣永續合約未平倉量達11個月以來低點:6月15日消息,據Glassnode數據顯示,Binance上比特幣永續合約未平倉量達11個月以來低點。[2022/6/15 4:28:45]

BANK分發的具體信息如下:

第1年總共會鑄造168,000 BANK。預期分配如下:

社區分發:50%,其中階段1分配37.5%,階段2分配12.5%

團隊令牌:5%(在初次鑄幣儀式結束后分發,并鎖定12個月)。

財政部(treasury):10%(在社區分發第二階段開始時鑄造,并由DAO控制)。

發行后的流動性激勵措施:35%(5%的初始流通量鑄幣,30%由DAO控制,目標是進行各種流動性激勵措施和合伙關系)。

1年后,BANK可能會有通脹,屆時會由DAO來控制。

第1階段(從2月7日星期日22:00 UTC開始,持續6周,至3月21日結束)

項目采取白名單制,目前白名單由參與Snapshot.page上任何協議的鏈下治理和/或Compound,MakerDao或MolochDao上鏈上治理的地址的代表,Yearn、UMA的、YAM、Curve的delegates,具體是否在白名單可以通過官網鏈接錢包后查看。

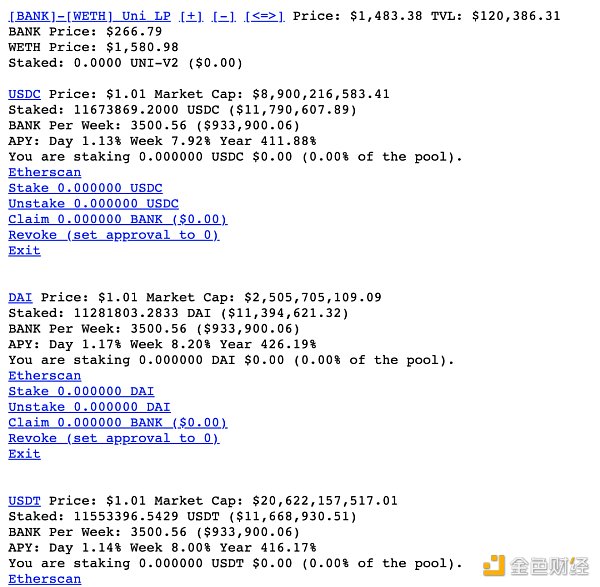

在白名單內的用戶可以使用USDT、DAI、USDC進行挖礦,每天將分配1,500.00 BANK,或每個池500 BANK。總共每周將分發10,500 BANK,6周一共63,000BANK。

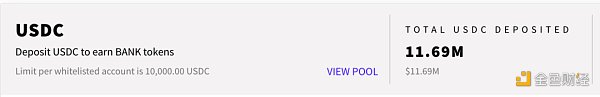

每個池中最多可以存入10,000個token,即單個白名單地址的投入上限是3萬U,目前TVL并不高,還不到3500萬U,按照目前BANK的$266的價格,日化收益率在1.15%左右

第2階段(從3月21日星期日22:00 UTC開始,持續2周)

第二階段旨在向頂級DeFI協議社區提供廣泛的分發,并實現BANK令牌的初始價格發現。

相對第一階段,將不再有白名單的限制。此外,將添加新的非穩定幣池,每天總計分發1500BANK(所有池子)

完整的公告將在第2階段開始前1周(即3月14日)提供。

此外,在第2階段,系統還將激勵BANK-ETH的流動資金池,以便更好地發現價格。

初始FLOAT鑄幣

協議的審計通過,并且經過了8周的分發期后,將舉行初始FLOAT鑄幣。在此期間,用戶可以使用ETH購買FLOAT,并且協議將使用BANK總量的5%來激勵購買。

在8周的初始分配期結束之前的1周(即3月28日),將發布有關可購買的FLOAT數量以及初始鑄幣儀式的確切機制的更多詳細信息。

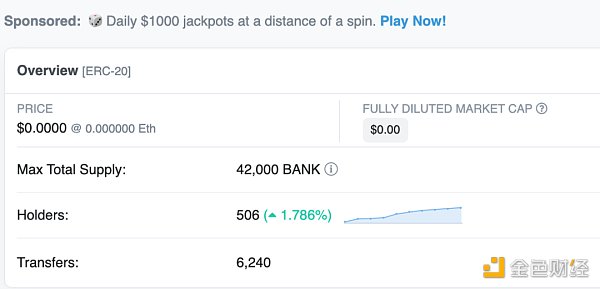

etherscan上顯示持有人為506,但是事實上,由于單POOL1萬U的限制,從USDC的TVL來說,至少有1169個參與人,顯示了整體惜售的情況

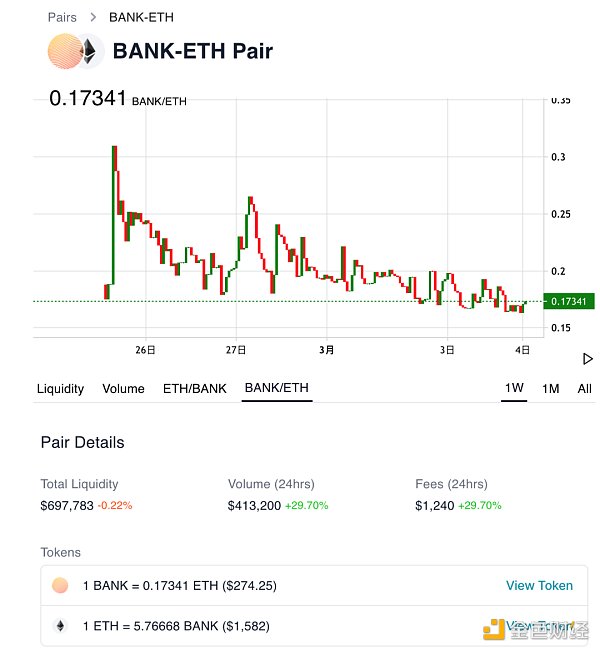

uniswap的交易對的深度和交易量都很差,sushi的深度和交易量也一般(詳見下圖),過往的價格大多在200U-500U之間浮動。

當前實際流通bank在4萬左右,但在uni和sushi總共只有1500左右在池內(而且sushi的bank-eth溫泉計劃目前有52%的APY),顯示項目存在比較嚴重的惜售情況

小結:

比較優秀的分發機制,旨在將BANK更為平均的分配給對治理更有經驗的defi參與者,同時避免了個別大鯨魚對項目的過度影響(如黃立成對basiscash 和 mithcash的影響)

從分發機制來看,目前該項目出于悶聲發大財(早期參與者不希望更多的白名單用戶進來攤薄挖礦收益)階段,最早到3月14日才會開始有關于項目的預熱。

但不論是從項目方利益還是從早期參與者利益觸發,都是希望在初始鑄幣時BANK能夠維持一個較高的價格;而且目前穩定幣單幣質押挖礦也有不錯的收益,建議可以檢查自己的賬戶是否有白名單,如有則可進入進行白p挖礦。

關于BANK,我們目前可以獲取及合理推測的信息如下:

BANK的價值基本面源于兩個因素:對FLOAT需求的變化和VAULT里的ETH價格的變化

FLOAT通脹過程中的BANK是通縮的:BANK一方面是獲取通脹套利的基礎,另一方面這部分獲得通脹套利的BANK會被銷毀。這兩方面都會促使BANK的價格上漲。

邏輯上,BANK是代表了整個系統的潛在估值提升空間(與BAS在Basis體系中一樣),或者精確一點說,長期來看,FLOAT穩定階段的市值 - 金庫中的ETH市值 = BANK市值

上文說過,FLOAT當前市值的錨是VAULT中鎖定的ETH價值,若ETH價格上漲,FLOAT會有上漲預期,FLOAT市值上漲的過程就會刺激BANK的價格,所以,ETH價格上漲本身利好BANK

只要VAULT FACTOR處于盈余狀態(>100%),那么BANK的價值就不會被稀釋;僅當VAULT FACTOR處于不足狀態,且FLOAT處于通縮階段時,BANK的價值才會被稀釋

創世挖礦的第二階段,不設任何白名單和token上限,TVL將會增大許多,但是每日分發的BANK總數與第一階段并無區別。這一方面必然會降低所有礦池的收益率,另一方面,帶來的新關注很有可能提振BANK的價格

首次鑄幣時,流通的BANK共有8.4萬個,流通量非常少

前幾次鑄幣,由于FLOAT的價格必然高于錨定價格,所以拍賣過程中套利者需要支付的絕大部分會是BANK,但是相比套利空間來說,仍然是合適的。由于1天只有一次鑄幣,合理推測,在鑄幣的時間點,BANK價格會達到高點。鑄幣時實際上會形成一個BANK價格和FLOAT套利空間的均衡

綜上,BANK的價格有很大的發揮空間,尤其是在第一輪通脹周期結束之前。當前不到$300的價格絕對談不上貴,1BANK=1ETH完全有可能

荷蘭拍及反向荷蘭拍的具體實現及細節

目標價格的變動機制

鑄幣的細節

匿名團隊,以Beatles的4個成員為化名

官推上有介紹他們參與過一個hack club,其中的PAUL有過一個presentation,從口音來看,妥妥的英國人?https://www.youtube.com/watch?v=bbTTPiRjYKg

03? 初步價值評估

項目處在哪個經營周期?是成熟期,還是發展的早中期?

項目目前處于經營周期的極早期,必備的基礎功能尚未完全實現,存在諸多不確定性

項目是否具備牢靠的競爭優勢?這種競爭優勢來自于哪里?

由于項目過于早期,尚未有足夠的信息能回答此問題

項目中長期的投資邏輯是否清晰?是否與行業大趨勢相符?

項目中長期的邏輯比較清晰,與行業大的發展方向一致。

項目在運營上的主要變量因素是什么?這種因素是否容易量化和衡量?

項目運營上的主要變量是其他類似項目(rai)的成長速度以及在3月14日以后的推廣階段對BANK的推廣力度,因素難以衡量。

項目的管理和治理方式是什么?DAO水平如何?

DAO。由于項目過于早期,目前僅有1次針對白名單是否擴大的投票,該次投票成功實施,無法準確評估

BANK持有人數;

第二階段BANK分發的TVL;

FLOAT上線后的ETH鎖定量;

合約目前未經審計(雖然1階段的合約是snx的fork,且出問題的可能性不大);

合約內存在較多復雜的交互及組合,復雜性帶來更多危險的可能性;

VAULT內鎖定的ETH丟失風險;

項目未能如期上線的風險。

官網?https://ipfs.io/ipns/floatprotocol.eth/#/stake??

推特?https://twitter.com/FloatProtocol

電報?https://t.me/officialfloatprotocol?

群內討論及開發者的回復

medium?https://floatprotocol.medium.com/

官方doc ?https://docs-float.gitbook.io/docs/

團隊成員的presentation?https://www.youtube.com/watch?v=bbTTPiRjYKg??

https://vfat.tools/float/

在過去的 2020 年,我們見證了令人難以置信的 DeFi 創新,親歷了 DeFi 世界的爆炸式增長.

1900/1/1 0:00:00概覽 1)去中心化金融(DeFi)的下一個階段是傳統和新興資產類別的無縫集成。比如同時配置BTC、特斯拉、茅臺、美團等不同資本市場的核心資產.

1900/1/1 0:00:00加密保險項目是DeFi的基礎樂高之一,是實現DeFi大規模發展的必不可少的重要組成部分。關于這一點,人們越來越清楚。在DeFi上各種黑客事件層出不窮,加密保險市場的潛在需求越來越大.

1900/1/1 0:00:00NFT 游戲項目 Illuvium 將于今晚 23 時通過?Balancer?LBP (BLBP)發售 100 萬枚代幣,而此前.

1900/1/1 0:00:00導語: 區塊鏈行業常說,幣圈一天,人間一年。而對于去中心化金融(DeFi,Decentralized Finance)來說,可謂DeFi一天,幣圈一年.

1900/1/1 0:00:00什么是合成資產? 合成資產主要是對某種資產的模擬,更準確地說是對一些有價資產的模擬。比如,對特斯拉股票、蘋果股票的模擬。你可以單獨模擬某一只股票的走勢構建合成資產,也可以將美股股指進行模擬合成.

1900/1/1 0:00:00