BTC/HKD+1.33%

BTC/HKD+1.33% ETH/HKD+1.79%

ETH/HKD+1.79% LTC/HKD+0.09%

LTC/HKD+0.09% ADA/HKD+1.5%

ADA/HKD+1.5% SOL/HKD+3.66%

SOL/HKD+3.66% XRP/HKD+2.77%

XRP/HKD+2.77%加密保險項目是DeFi的基礎樂高之一,是實現DeFi大規模發展的必不可少的重要組成部分。關于這一點,人們越來越清楚。在DeFi上各種黑客事件層出不窮,加密保險市場的潛在需求越來越大。

由此,不同的DeFi保險項目的探索,對于整體DeFi的發展是有必要也很重要。之前,我們也介紹過不少DeFi保險項目,而Bridge Mutual也是DeFi保險項目,那么它的探索又有什么不同?

Brigde Mutual是加密保險項目

Bridge Mutual是無須許可的去中心化的加密保險協議。跟當前大多數的加密保險協議一樣,Bridge Mutual上面有保險購買用戶、承保用戶兩種主要角色,同時,也有其索賠流程等。

不過,Bridge Mutual也有自己的不同方面。其中一點是,它計劃提供全方面的加密保險服務,除了為智能合約提供保險之外,它還計劃為穩定幣、CEX、其他加密領域提供保險服務。也就是說,只要有保險池,用戶可以為黑客事件、rug pull、漏洞等因各種原因產生的風險獲得保險服務。甚至連穩定幣也在其承保范圍之內,比如對穩定幣大幅脫鉤造成的價值損失也可以進行保險。

簡單來說,Bridge Mutual希望提供更廣泛的加密保險服務,可以涵蓋加密領域的各種潛在的風險事件,從而為行業的參與者提供更多的保障或收益機會。

除了保險范圍的擴展之外,Bridge Mutual在很多細節方面也有其獨有之處。比如其無須許可的項目保險池、對承保方的多重靈活的激勵、對保險購買用戶的支持、再保險池機制降低保險費率、索賠流程中的信譽機制設計等等。

無須許可的項目保險池

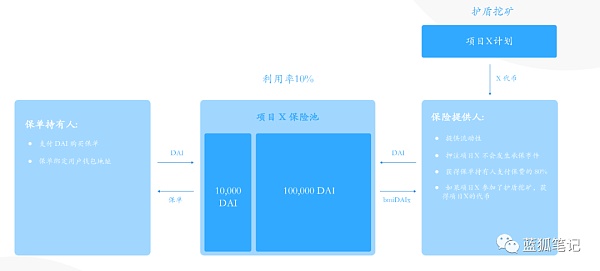

Bridge Mutual是無須許可的加密保險協議,任何承保人都可以通過提供確定的網絡和智能合約地址,并存入相應的DAI(比如1000DAI以上)作為初始流動性資金,這樣就啟動了某個項目的保險池。

此外,Bridge Mutual還支持將任意數量的項目代幣存入到指定的護盾挖礦池中,增加承保方的收益,可以激勵更多用戶為項目提供承保資金。項目方或者其他參與者可以按照自定義方式將一定數量的代幣根據時間和資金比例分配給承保方。這一部分設計Bridge Mutual計劃在V2版本中實現。

Connext Labs融資750萬美元的來源已被Coindesk刪除:金色財經報道,據金色財經發現,此前報道的互操作性協議Connext Labs以2.5億美元的估值籌集750萬美元的消息來源已被Coindesk刪除,目前無法得知具體原因,金色財經將持續更進報道。[2023/6/14 21:36:27]

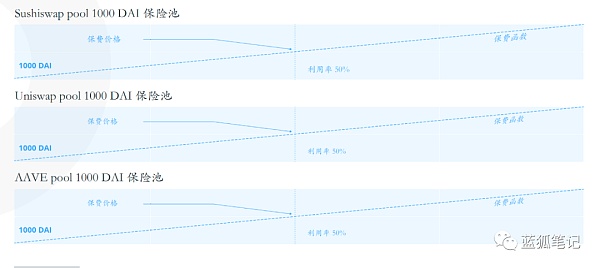

(項目保險池示意圖,Bridge Mutual)

(項目保險池示意圖,Bridge Mutual)

在DeFi項目中,目前多數項目上線前都會進行審計,但審計并不能解決所有問題。從另外一個角度看,如果一個項目對自己的安全有足夠的信心,它應該將其代幣一部分作為安全費用,可以在類似于Bridge Mutual等保險市場提供承保資本或代幣激勵。這可以增加其項目支持者們的信心。

Bridge Mutual的護盾挖礦池設計方便項目方加入到其保險市場中,有利于吸引更多人為其項目提供承保,也有利于用戶增加對項目的信心,利于項目自身的擴展。

對承保方的激勵

承保方是保險市場的資本提供者,它押注的是某個項目發生承保的概率較小,它為保險購買者提供安全服務。作為保險市場的資本提供者,承擔了一定的風險,只有足夠的利益才能吸引更多參與者為某個項目提供保險市場的資本。

在Bridge Mutual上為加密項目的保險市場提供承保資本,可以獲得多重收益,在早期,這顯得尤為重要。它有三重激勵:保費收益、BMI激勵、相應項目的代幣激勵(這部分取決于項目方或其他參與者)。

保費收益

當有保險購買者買入相應項目的保險,該項目的承保方可以從保費中獲得利潤分成,保費中的80%會分配給承保方,保費按每區塊時間添加進入保險池,增加保險池中DAI的余額。承保人將其資本存入項目保險池之后,會獲得bmiDAIx(x代表項目)代幣。隨著購買保單規模的增加,相應的bmiDAIx價值也會增加,承保方的收益也會隨之增加。

“木頭姐”旗下分析師堅稱比特幣價格將超100萬美元:10月12日消息,隨著美聯儲大幅收緊貨幣政策,推動投資者遠離加密貨幣等風險較高的資產,比特幣持有者和礦商在2022年一直在大肆拋售。然而,ARK的加密貨幣分析師Elmandjra在周二表示,比特幣仍有可觀的機會,他還重申了該公司認為未來年份比特幣價格每枚將超過100萬美元的觀點。“當我們觀察比特幣的潛力時,我們按照其用途加以劃分,從作為價值存儲的數字競爭者,到結算網絡,再到防范資產被任意沒收的保險,”他解釋道。“當你把每一個用途一一疊加時,你會發現大約28萬億美元的機會,這意味著每個比特幣超過100萬美元。”[2022/10/12 10:31:40]

舉例來說,當承保方為Aave項目保險池提供承保資產1000DAI,那么,假定承保方會收到1000bmiDAIaave的承保代幣,假設其APY為30%保持不變,也就是52周后,該用戶可以獲得1300DAI的收益。當用戶想在10周后撤出其承保資產,那么,用戶的保費收益為57DAI,銷毀其1000個bmiDAIaave,則可以獲得1057DAI。當然,在現實中它會隨著購買保險用戶增加,其APY也會發生變化。

相應項目的代幣獎勵

如果某個項目x(如Compound)參與護盾挖礦計劃,那么承保方還有機會獲得項目x的代幣收益,這會增加其APY,激勵更多參與者為其項目提供承保資本。這對于新生的DeFi項目來說,這種激勵對于增加用戶信心尤為重要。

BMI代幣獎勵

當承保人將其資本存入項目的保險池之后,可以獲得bmiDAIx代幣(x為某個項目),然后將其bmiDAIx代幣質押到bmiDAO的質押合約中,還可以獲得BridgeMutual原生代幣BMI的獎勵。其獎勵的數量會按照區塊時間根據承保規模進行相應分配。

BMI代幣的吸引力跟其生態發展相關,如果其保險規模增長,BMI價值提升,那么會吸引更多人愿意為其平臺上的項目提供承保資本,這有利于其生態的冷啟動和正向循環。

AppSwarm推出創業加速器HIVE:金色財經報道,?AppSwarm推出一個專注于戰略的創業加速器HIVE,主要從事在開發人員和投資社區之間架起一座橋梁,以開發區塊鏈協議。在應用程序開發和機構投資方面尋求合作伙伴,他們可能有興趣合作利用區塊鏈的力量、為商業和娛樂制作新的移動應用程序、為本地零售店生產交互式應用程序和硬件接口、在移動應用程序中集成加密貨幣策略以及招聘和團隊建設。

據悉,AppSwarm是專注于移動應用程序開發、網絡安全解決方案、加密貨幣、NFT 和數字營銷的創意和技術人才解決方案。[2022/7/22 2:31:16]

此外,承保資產具有流動性。承保方將其承保資本bmiDAIx質押到質押合約后,可以獲得質押代幣,該質押代幣采用NFT來代表,代表承保人在保險池中的DAI及其收益。該NFT具有流動性,可以在任何NFT的交易市場進行售賣。這類似于在DEX上提供流動性的LP代幣。

此外,不同的項目保險池,其收益率(APY)是不同的。一般來說,風險相對較高的協議,其APY會更高,因為其潛在風險也更高。

對保險購買人的支持

根據市場需求制定保險費率

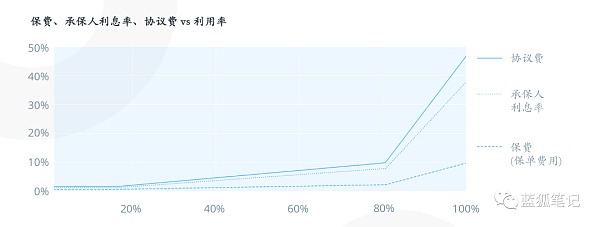

保險購買人最重要的動機之一無疑是為其潛在的風險購買安全保障,因此,他們需要支付一定費用給到提供承保資本的承保人。而保費如何制定比較合理?在Bridge Mutual中,其保費取決于金額、承保期間(1-52周)、項目X保險池的利用率等。

在Bridge Mutual中,目前其承保周期最短為1周,最長為52周。目前1周為1個epoch,也就是用戶最短可以購買1周的保險,最長可以購買52周的保險。

用戶購買的保險金額越大,周期越長,其保費越高。此外,項目的保險池利用率也是影響其保險費率的關鍵。保險池的利用率,具體來說,利用率=有效保單價值/某項目保險池中的DAI價值。舉例來說,如果Aave在Bridge Mutual中的保險池中有1000萬DAI,而有效的保單價值(保險購買人為其Aave協議上資產購買的保險價值)為500萬DAI,那么其保險池的利用率為500萬DAI/1000萬DAI=50%。

加密貨幣套利平臺Mosdex完成2000萬美元A輪融資,Evli Bank PLC領投:6月15日消息,加密貨幣套利平臺Mosdex完成2000萬美元A輪融資,Evli Bank PLC領投,Lifeline Ventures風投部門、NordicNinja VC、 Petteri Suorsa、Magnus Eskelinen和Jouni V?is?nen等參投。資金將用于在全球擴展,計劃在紐約、香港、新加坡、倫敦、東京和迪拜開設辦事處。

Mosdex發言人表示,該公司希望將歐洲市場作為其首要目的地。該公司還將在今年晚些時候推出符合歐洲加密貨幣法規的加密貨幣套利解決方案。(Globe News Wire)[2022/6/15 4:29:56]

利用率越高,說明需求越大,則其費率相對較高;而利用率越低,需求越小,則其費率相對較低。通過費率變化來平衡保險市場供需雙方的需求。

(利用率和保費等之間的關系,Bridge Mutual)

(利用率和保費等之間的關系,Bridge Mutual)

如上圖所示,協議費、利息率以及保費都是隨著保險池利用率升高而提升。

理賠支持

當發生承保事件,保險購買方,也就是保單持有人,可以提交索賠申請獲得賠償。承保事件可以是黑客攻擊、rug pull(例如把流動性抽干)、漏洞利用等。保單期滿7天內可以提出賠償。一旦成功索賠,可以從承保方提供的資金中獲得相應的賠償金。此外,Bridge Mutual還設有索賠上訴。當用戶的索賠被拒絕,索賠人在7天內可以提出上訴。

索賠申請是開放的,當索賠人(持有保單的用戶)申請索賠之后,質押了stkBMI(BMI的質押代幣)的用戶可以看到索賠申請,可以查看索賠人上傳的證據。具有投票權的用戶對這些申請進行投票,可以對多個索賠申請進行成批投票。投票人提交“0”,則相當于拒絕,如果輸入大于“0”的值,則認為索賠有效,且該數值代表了投票人認為應支付的賠付金額。

跨鏈互操作性協議Poly Network集成Kava網絡:6月2日消息,跨鏈互操作性協議Poly Network宣布支持Kava網絡,以實現Kava和其他區塊鏈生態的流動性橋接。Kava網絡旨在通過強大的Layer 1架構為DeFi的未來創造一個高度安全、可擴展的環境。[2022/6/2 3:58:30]

因為每個投票人輸入的值都可能不一樣,最后的賠付金額會根據投票人的權重(質押BMI代幣數量和信譽分數)和投票結果進行決定。那么,大家會問,如果投票人作惡怎么辦?首先,索賠需要得到66%的多數同意才能通過,除非它獲得超過66%的票數。此外,為了鼓勵人們投票,投票會獲得獎勵。而獎勵僅限于投票占多數的投票人之間,且這部分人會獲得信譽分數。相反,投票占少數的投票人會失去信譽分數,如果其投票進入“極少數票數”區間時,也就是不超過10%,這部分投票人會失去部分質押的BMI資產,以此懲罰。

在對索賠上訴進行投票時,只有“受信任的投票人”才能參與,這部分人在信譽系統中比較活躍,且信譽分數較高(如TOP15%,高于2.0)。

在Bridge Mutual的索賠機制中,其信譽機制非常重要,這也是為了防止有人惡意的操控。首先每個投票用戶的信譽分數初始值都是1.0,然后可以在0.1到3.0之間波動。當用戶投票占多數,其信譽會提升,反之,則會下降。此外,投票進入少數投票人的比例越小,這部分少數投票人失去的信譽分數也越多。

最后,為了防止索賠人惡意攻擊,要提出索賠,需要存入索賠價值1%BMI。如果索賠人請求失敗,其1%的BMI會分配給投票人;如果索賠成功,1%的鎖定BMI退還索賠人,而會用1%的協議費(存入到再保險池中的協議費)分配給投票人。投票人的獎勵分配會根據其信譽分數和投票的鎖定BMI數量來決定。

對承保人設置提取冷靜期

承保人提交撤出承保資金的請求,有8天時間的冷靜期。這有利于確保保險池中有足夠的流動性來支付未結的保單。承保人在8天冷靜期之后,有2天的提取時間窗口。如果沒有提取,會再次進入保險池。

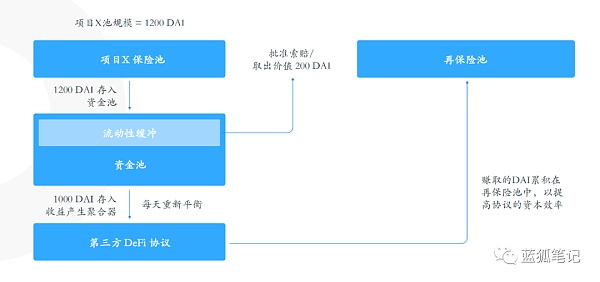

通過再保險池提升資產效率

藍狐筆記多次提到,提高資本效率在未來defi競爭中的重要性。Bridge Mutual的再保險池也是這樣的一種設計。它由協議擁有的資金組成,其目的是為了提升資金的利用率,從而降低保費。通過降低保費,從而吸引更多用戶購買其協議系統的保險。Bridge Mutual計劃在V2版本中發布其再保險池的算法。

具體來說,再保險池的資金來自于協議中的資產,主要來自于協議費用和資金池收入,這些收入會累積到再保險池中。協議的費用我們可以理解,因為保費中的20%會分配Bridge Mutual協議,80%分給承保方。那么,這里的資金池怎么理解?

首先資金池的目的是為了增加再保險池的規模,從而降低保費。那么資金池的資金從哪里來?資金池的資金從不需要用來賠付/提取的DAI(當然這里會有安全閥值的限制,會留有足夠的緩沖,每天進行重新平衡),這部分資金注入資金池。資金池將這部分資金通過DeFi協議產生相對穩健的收益,如通過Yean這樣的收益聚合器產生更多的DAI,且為了降低風險,它不會把所有資金存入一個協議,會存入多個協議,如Aave、Compound、MakerDAO等,以降低風險。這些新產生的DAI收益會注入到再保險池中。

(資金池每天重新平衡,Bridge Mutual)

(資金池每天重新平衡,Bridge Mutual)

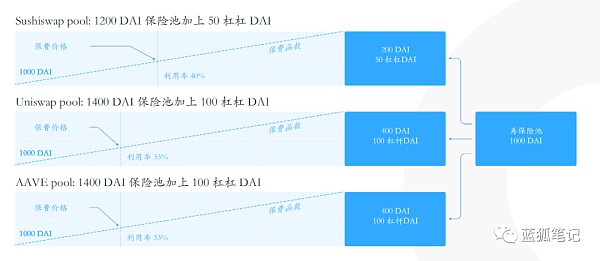

再保險池是如何降低保費的?我們上面也提到保費會受到利用率的影響。由于再保險池向不同的保險池中注入新的流動性,這導致其利用率降低,根據其保費的計算方式,其保費也隨之降低。

(通過再保險池實現保險池利用率下降的示例,Bridge Mutual)

上圖示例中Sushiswap、Aave和Uniswap保險池中,由于注入了再保險池的資金,其利率用下降,使得其保費下降。

此外,利用率較高意味著其保險購買需求高,該項目的潛在風險也較高。這對于承保方來說可能會有一些壓力。為激勵承保方提供更多的承保資金,Bridge Mutual采用了提升BMI代幣獎勵系數的機制,承擔更高風險的承保方有機會獲得更大的激勵。

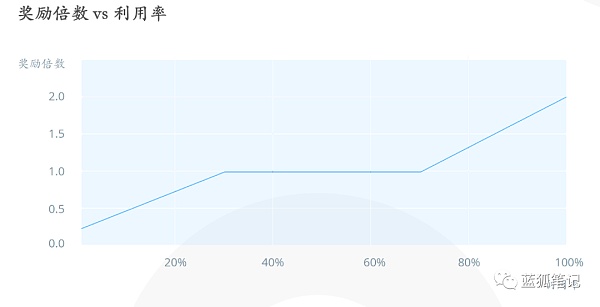

(獎勵倍數和利用率的關系,Bridge Mutual)

上圖是獎勵倍數和利用率之間的關系,可以看到利用率越高,其項目潛在風險越高,因此對承保方的獎勵也越多。

BMI是Bridge Mutual的治理代幣

在Bridge Mutual協議的發展過程中,會涉及到協議參數的變化,項目迭代等。這些最終會通過DAO治理來決定。而DAO治理是基于BMI代幣持有人的。

因此BMI是Bridge Mutual的治理代幣。如果Bridge Mutual業務能夠取得發展,那么BMI的治理價值會逐步凸顯出來。

此外,BMI在協議中也能發揮具體的作用。比如在索賠流程中,索賠申請人需要質押金額1%的BMI代幣。此外,需要對索賠事件進行投票。而進行投票的人,必須持有BMI。這部分BMI需要存入BMI的質押合約,存入BMI質押合約后,可以獲得VBMI代幣。參與索賠事件的投票有什么好處?可以獲得相應的獎勵。獎勵會根據用戶持有的vBMI代幣數量和信譽度進行分配。

也就是說,持有BMI本身也有機會獲得相應的投票收益。

從整體框架來看Bridge Mutual

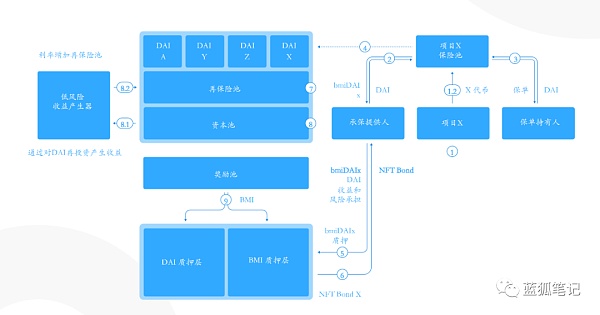

在上面,我們提到了不少Bridge Mutual的獨有設計,看到它的很多細節處理,現在我們再來總結一下,可以來看看其框架圖:

(Bridge Mutual的框架圖,Bridge Mutual)

在Bridge Mutual中,首先需要承保方為項目提供承保資產,承保方存入DAI,獲得bmiDAI的憑證代幣,為了鼓勵承保方提供承保資產,項目方和Bridge Mutual協議可以提供代幣的激勵。當項目的保險池中有了承保資產,保險需求方就可以購買該項目的保險,用戶購買保險之后,可以獲得保單,成為保單持有人,一旦發生項目出現索賠事件,則保單持有人可以提出索賠。同時,一旦有人購買保險,承保方也可以獲得相應的保費收益。

除了基本的保險市場,Bridge Mutual為了實現保險市場的可持續性,還進行了更多機制的設計。其中包括再保險池、資本池、獎勵池、索賠機制等。

再保險池的核心在降低其保險池資產的利用率,從而降低保險費用,吸引更多保險需求用戶的購買,并激勵更多承保方提供資產承保。而資本池將剩余資產存入低風險的DeFi協議,產生更多的收益,從而提高資產的利用率,并為再保險池注入更多資金,輔助其降低保險費用。獎勵池可以將BMI代幣獎勵給承保人,激勵生態的啟動和形成。

從上述的角度,在Bridge Mutual協議的保險市場構建的過程中,其啟動的重點在于實現加密項目保險的供應側。如果供應側的流動性起來,隨著需求側的增加,從而形成相對完整和正向循環的保險市場。

隨著DeFi和NFT等加密項目的不斷發展,隨著管理資產規模的不斷增大,對加密保險的需求將是繞不過的,從這個角度,雖然現在加密保險還很早期,但隨著DeFi和NFT的成長,加密保險的市場規模毫無疑問會越來越大。

Tags:BRIUTUTUADGEBrickkenFuture FinanceBituan TokenOneLedger

DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經推出了“金色說明書”系列挖礦教程.

1900/1/1 0:00:00在過去的 2020 年,我們見證了令人難以置信的 DeFi 創新,親歷了 DeFi 世界的爆炸式增長.

1900/1/1 0:00:00概覽 1)去中心化金融(DeFi)的下一個階段是傳統和新興資產類別的無縫集成。比如同時配置BTC、特斯拉、茅臺、美團等不同資本市場的核心資產.

1900/1/1 0:00:00項目看點: 穩定幣單幣日化1%以上的收益(需要白名單) 眾多開發者和大V的關注 bank盲挖階段就上了sushi溫泉計劃vfat在項目上線第一時間就完成了vfattools優秀的公平分發方案.

1900/1/1 0:00:00NFT 游戲項目 Illuvium 將于今晚 23 時通過?Balancer?LBP (BLBP)發售 100 萬枚代幣,而此前.

1900/1/1 0:00:00導語: 區塊鏈行業常說,幣圈一天,人間一年。而對于去中心化金融(DeFi,Decentralized Finance)來說,可謂DeFi一天,幣圈一年.

1900/1/1 0:00:00