BTC/HKD+1.52%

BTC/HKD+1.52% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+1.62%

LTC/HKD+1.62% ADA/HKD+1.03%

ADA/HKD+1.03% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD+1.22%

XRP/HKD+1.22%DeFi在迭代

僅僅在一年前,整個DeFi鎖定的資產大約10億美元,應用主要集中借貸和交易,如Maker和Uniswap。如今DeFi鎖定的資產量超過1400億美元,整體增幅超過140倍,非常驚人的增長。除了交易和借貸的繼續快速增長之外,DeFi的衍生品領域也開始加速發展。

(截止到寫稿時DeFi資產的總鎖倉價值,源自defillama)

在這個快速發展的過程中,人們對于DeFi的理解在加深,對于如何構建更好的DeFi產品也在進行更多更好地嘗試。

當前不管是借貸還是交易,都存在大量的鎖定資產。例如,不管是在MakerDAO上借入DAI,還是在Uniswap上提供流動性做市,都需要存入大量資產。在MakerDAO上每借出1,000美元的DAI,就需要質押1,500美元的ETH。Compound和Aave也是一樣,都需要超額抵押才能進行借貸。這意味著,當前DeFi的資產利用率普遍還不充分。

大家都知道,DeFi協議是樂高積木,可以無須許可無須信任地進行利用。即便如此,DeFi協議之間還是沒有被充分利用,如何將這些DeFi樂高積木很好地組織起來,也是一個問題。比如,當前借貸協議和交易協議還沒有很好地融合。很多場景下,用戶都必須手動操作。例如,借貸用戶需要杠杠交易,首先需要從Compound和Aave這樣的協議中提取質押資產或借入相應比例的代幣,然后去Uniswap或Sushiswap等DEX上交易。

這種模式并沒有充分把借貸和桿杠交易很好地融合起來。用戶無法在DeFi上直接進行便利的杠桿交易。借貸協議用戶首先需要在借貸協議上質押貸款,然后獲得相應代幣(如USDT)在DEX上進行交易,整個過程較為繁瑣復雜,且很難對杠杠交易的倉位進行集中管理,不利于隨時了解風險情況。這種割裂可以通過DeFi協議來解決。

PROOF宣布推出Moonbirds鉆石展覽:金色財經報道,PROOF 宣布推出 Moonbirds:Diamond Exhibition,該展覽展示了來自 22 位受人尊敬的藝術家的 10,000 件數字藝術作品,其中包括世界知名的 Beeple。這個系列將于 4 月 27 日上線。[2023/4/10 13:53:54]

此外,借貸協議的用戶在平臺中質押了大量的資產,這部分資產(如Aave的aToken)是用戶存入資產,缺乏足夠高的利用率。

目前的DeFi資產利用率甚至低于CEX和傳統金融,從長期來看,這是不利于DeFi整體發展的。DeFi需要在資產利用率方面不斷提升,以增強對用戶的吸引力。

因此,隨著DeFi探索的深入,人們越來越將目光聚焦于最重要的流動性、資產利用率、風險管理以及用戶體驗等方面。

開發者們試圖通過各種機制來實現更好的DeFi,從而推動其前行。今天我們介紹的Lever Network也是這樣的一個DeFi協議,它是去中心化的保證金交易平臺,它試圖構建更好的保證金交易協議,可以實現更好的流動性、更高的資產利用率,以及為用戶提供更好的體驗。

具體來說,如何簡單理解Lever Network,它在哪些機制上來迭代如今的DeFi?

Lever是開源的保證金交易平臺

簡單來說,Lever是去中心化的開源的保證金交易平臺。用戶可以在基于Lever協議的平臺上進行杠杠交易,可以做多或做空某個加密資產。這些杠桿資產來自于借貸者,因此用戶可以將自己的閑置資金存入Lever借給其他用戶,從而獲得借出收益。此外,為了提高資產的利用率,用戶甚至還可以將一些其他DeFi協議的資產(如Compound中cToken、Aave中aToken)用作抵押資產。交易者則向保證金池存入保證金后,即可參與做多或做空。

數據:1,113 BTC 從未知錢包轉移到 Binance:金色財經報道,據Whale Alert數據,1,113 BTC (價值約25,684,853美元) 從未知錢包轉移到Binance。[2023/1/28 11:33:45]

從使用流程上看,如果用戶想在Lever上進行杠桿交易,首先需要存入當前Lever支持的資產作為抵押品,在存入之后即可獲得相應的利息。當用戶存入資產之后,就可以進行保證金交易,可以選擇做多或做空資產。

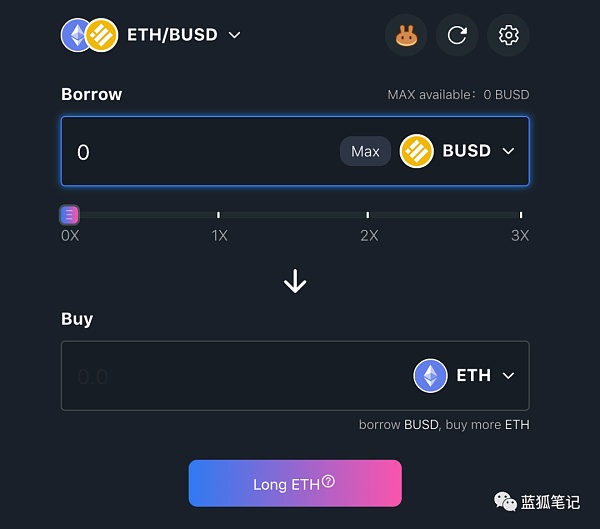

(交易者在Lever平臺的杠杠交易流程,源自Lever)

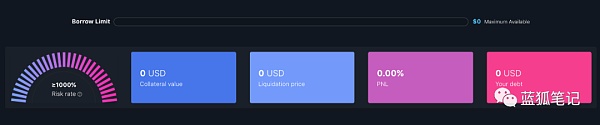

基于用戶存入的資產,用戶可以設置其頭寸,包括大小、杠桿率等。系統會自動檢測用戶可以進行的最大頭寸。當用戶想關閉杠桿頭寸,可以選擇相應的頭寸,以及選擇兌換成資產。當交易完成后,頭寸會關閉。在關閉頭寸后,用戶可以償還貸款。只有保證金賬戶的風險率(risk rate)高于150%,用戶才可以將資金從保證金賬戶轉移至錢包。

(在Lever上設置保證金交易,源自Lever)

從上述來看,跟其他的去中心化保證金交易平臺看似差別不大,例如dydx等。不過,如果稍微深入到其具體的機制,可以發現,不同的保證金交易平臺之間存在較大的差異。而這些機制上的不同,會讓它們產生不同的用戶體驗,并最終導致它們走向不同的演化道路。

CFTC專員:TradFi法規在一定程度上可以適用于加密貨幣:金色財經報道,商品期貨交易委員會委員Christy Goldsmith Romero表示,加密貨幣可能對金融穩定構成一些風險,但可能只需要更明確的指導方針,而不是一套全新的規則。

盡管如此,Goldsmith Romero表示,由于數字資產與傳統金融產品不同,我們在進行定制化處理時必須有點謹慎,因為我們不知道這樣做的后果。官員們應該審查傳統金融市場的既定監管方式,看看它們是否可以適用于加密貨幣。同時,國會的澄清將 \"有助于 \"界定哪個政府機構應該負責監管數字資產。在比特幣或其他不是證券的商品和數字資產方面,沒有一個市場監管機構,這是一個監管空白。(coindesk)[2022/10/29 11:54:49]

那么,Lever有哪些不同機制值得關注?

Lever的提升流動性機制

流動性是DeFi最重要部分,是整個DeFi市場的根基。Lever是去中心化的保證金交易平臺。它如何來最大化其流動性?

目前一些DeFi領域的保證金交易平臺,有些采用的是訂單簿模式,如dydx,這種模式有天然的流動性限制,導致其很難從外部引入流動性。因此其交易對集中于少數幾個流動性較大的交易對中。這種模式無法滿足市場的多樣性需求,用戶對做多或做空各種資產的需求越來越大。

為最大化其流動性,Lever采用引入外部AMM的機制,它計劃引入Uniswap、Sushiswap、PancakeSwap等DEX的流動性,從而為用戶提供更大的交易深度,實現更小的滑點。此外,這種機制也有機會為用戶帶來做多或做空更多資產的機會,不僅可以有ETH和BTC的杠杠交易機會,還可以有各種ERC20代幣的做多或做空機會。

Twitter創始人旗下支付公司Afterpay終止與澳大利亞西太平洋銀行的合作:金色財經消息,Twitter創始人Jack Dorsey旗下企業Block的支付公司Afterpay終止與澳大利亞西太平洋銀行Westpac Banking Corp合作,并表示將選擇與更適合智能手機、監管較少的金融產品合作。Afterpay的發言人表示,該公司將立即停止注冊該應用的新用戶,并于10月10日關閉該應用。

據悉,Afterpay是一家致力于先買后付的支付公司,今年早些時候被Block以290億美元收購。其CashApp服務允許人們相互匯款,在CashApp運營的美國和英國地區,Block通過向相互發送比特幣的人收取費用來賺取利潤。(路透社)[2022/8/29 12:54:43]

(Lever利用外部AMM流動性的機制設計,源自Lever)

Lever對資產利用率的關注

在上面我們提到當前借貸和交易平臺之間并沒有很好地融合起來,而Lever試圖改變這一局面。Lever為借貸提供了交易場景,為交易者提供保證金交易服務,可以極大增加借貸頻次和借貸的規模,從而提高資金效率。

這種資產利用率的提升有可能為用戶帶來更大的潛在收益,這對于用戶來說有吸引力。這種吸引力有黑洞效應。資產利用率越高,進入的資金就越多。

此外,前面也提到,Lever協議還允許用戶將來自其他協議的代幣化的存儲資產證明在Lever平臺上存儲賺取利息,這些資產(例如Aave的aToken和Compound的cToken)也可以作為抵押品進行杠桿交易,這也利于提高用戶資產的利用率。

NFT元宇宙游戲Mech.com完成600萬美元種子輪融資:6月28日消息,NFT元宇宙游戲Mech.com宣布完成600萬美元種子輪融資,Shima Capital領投,Polygon、Big Brain、Anti Fund、Cryptology、Master Ventures、BreederDAO、MetaVest、Andromeda VC、Pulse Ventures和Gumi Ventures等參投。

據悉,Mech.com正在開發一款match-3游戲,玩家可以在其中獲得“礦石”并兌換其原生Token FORGE。此外,Mech.com還在開發一款競技場對戰P2E游戲,其中將引入NFT和FORGE Token。(Digital Journal)[2022/6/28 1:36:15]

隨著DeFi的演化,誰能夠幫助用戶更好地提升資產利用率,誰就能在未來的競爭中獲得有利位置。這不僅對于同一賽道的協議是如此,對于所有賽道的協議也有同樣的效應。這是跨賽道的全DeFi行業競爭。

Lever的用戶體驗優化

當前DeFi的用戶體驗還不夠好。簡單易用的界面能讓新用戶上手,對于擴大用戶量會有幫助。Lever平臺的交易者可以一步完成做多或做空頭寸,已支持市價訂單,未來計劃支持限價訂單、止損/止盈訂單等。

此外,Lever采用可視化的頭寸管理界面,幫助用戶更方便管理其頭寸。Lever還集成了TradingView,為用戶提供專業的K線圖。

(Lever平臺的頭寸管理,源自Lever)

以上的三點是Lever最重視的方面,也是defi迭代發展的核心層面。那么,整體來看,Lever的運行框架是什么樣的?

Lever的整體運行框架

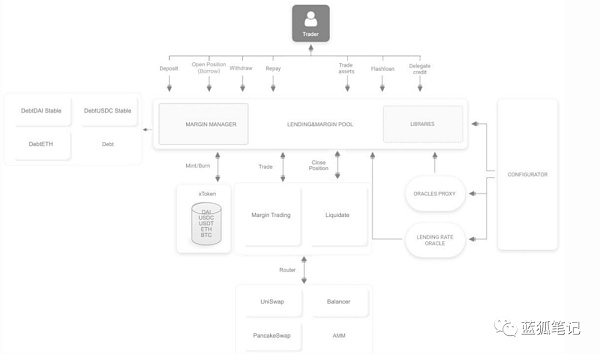

(Lever運行框架,源自Lever)

上圖是Lever的整體框架, 可以看到用戶存入資產、杠杠交易的操作,也可以看到它利用外部AMM的流動性,看到它對風險控制的模塊等。這也是從宏觀層面理解Lever的一張圖。

從Lever的框架中,我們可以看到它將借貸和交易協議進行融合的努力。通過Lever,用戶可以獲得更多的風險敞口。假設用戶持有RUNE,但同時看好SUSHI。那么,用戶可以將其RUNE存入Lever作為抵押品,然后借入穩定幣資產(USDC、USDT、DAI等),并用穩定幣買入SUSHI(可以選擇使用或不使用杠桿),從而獲得SUSHI的風險敞口,如果RUNE和SUSHI上漲,該用戶也會獲得相應的更大收益。當然,如果價格下跌,也需要承擔相應的損失。也就說,用戶可以對更多資產進行做多或做空。除了常見的BTC、ETH之外,可以有更多的DeFi資產,如UNI、SUSHI、Aave、COMP、SNX、MKR等。

通過Lever,用戶還有機會獲得更多的被動收益。在Lever進行借貸和保證金交易,有一個好處是除了獲得借出收益之外,還可以通過Lever的流動性挖礦獲得更多LEV代幣的獎勵,按照LEV的代幣經濟,LEV的40%會用于流動性挖礦激勵。目前Lever已經啟動其流動性挖礦計劃。

此外上述也提到過,Lever 的機制可以讓用戶獲得更多的可借資產。除了ETH、DAI、USDC、USDT之外,用戶還可以使用其存入的資產證明(如Compound上的質押代幣cToken等)也可以用于借貸,為用戶提供更高的收益率,同時也擴大了保證金交易市場和規模。

Lever在清算上的特色設計

由于是保證金交易平臺,利用了杠杠,在市場發生激烈波動時,不可避免會遇到清算問題。Lever對于風險控制方面,從四個方面考慮,如下圖:

(Lever協議的風險控制,源自Lever)

Lever的風險控制包括四個部分:清算、預言機、代幣上市、風險儲備。其中,Lever的清算機制試圖實現零成本和無延遲。也就是說,當被清算者調用時,Lever協議的清算智能合約可以自動觸發。而清算者無須預付資金,使得零成本清算成為可能。

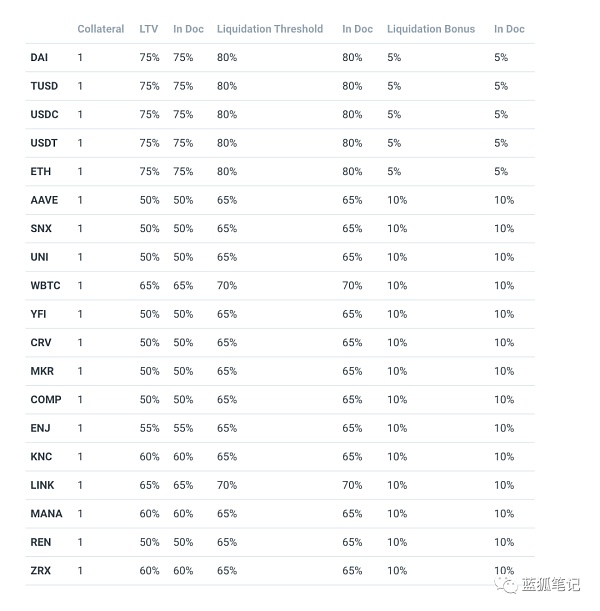

下圖是Lever的一些部分重要參數,其中包括LTV(Loan To Value)和清算門檻等:

(Lever協議的一些初始參數,源自Lever)

其中,可以看到Lever的LTV參數沒有過于激進,除了穩定幣75%之外,其他的多數DeFi代幣的LTV都在50%-65%之間,同時清算門檻也有留有余地。當然,這些參數后續通過LEV代幣治理也可以進行迭代更新,以適應新的發展需要。

Lever的代幣機制

LEV是Lever網絡的治理代幣。LEV代幣持有人可以提出各種迭代提案,根據社區通過的決議來升級協議。其中40%的代幣用于流動性挖礦。從其代幣釋放的周期看,這部分代幣不僅可用于冷啟動,同樣可以進行長期的激勵。

從目前看,LEV主要用于治理和流動性激勵。不過保證金交易有天然的價值捕獲機會,例如交易費用。后續通過治理,有機會讓LEV捕獲協議價值或作為用途代幣。比如,持有LEV可以減輕交易費用,質押LEV可以獲得部分交易費用收益等(類似于SUSHI的設計)。

因此,LEV未來的價值大小主要取決于Lever協議上杠杠交易規模本身。

Lever的數據

Lever昨天在BSC鏈啟動,一天時間有超過1300多萬美元的存入資產,借出額達到260多萬美元。

(Lever協議啟動一天后的數據,源自Lever)

此外,當前Lever的流動性挖礦已經啟動。隨著其挖礦的逐步開展,可能會引其更多用戶的關注。

DeFi的新階段之爭

在早期,DeFi最重要的任務是發現產品和市場契合點。這決定了DeFi能否生根發芽。DeFi用戶數和交易量的爆發表明這個階段的探索已經初步完成。

現在DeFi逐漸走向更深的地方,如今的戰略高地不僅是流動性,還有資產利用率等。誰能夠為資金提供者帶來更大的收益,誰就有機會在這一階段的DeFi競爭中勝出。

Lever將其保證金交易平臺重心放在三個方面:資產利用率、流動性以及用戶體驗。如果它能通過上述的機制實現其目標,那么,這有利于其在接下來的DeFi新階段的競爭獲得自己的位置。未來的DeFi演化會更深入,更精彩。

Tags:LEVLEVERLEVEEVEramp幣與leverlever幣創始人Leverj GluonWeb 3 Development

來源 |?Ehtereum Blog作者 | Danny Ryan 要點速覽 Altair 的預發布: Stargazer?和多半是零星修補 (Half of ‘em just look lik.

1900/1/1 0:00:00DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經推出了“金色說明書”系列挖礦教程.

1900/1/1 0:00:00提起韓國的加密貨幣市場,人們最先想到的可能是“泡菜溢價”。韓國的加密貨幣市場是相對比較割裂的,交易所主要以韓元為交易媒介,因為缺乏使用更為廣泛的定價工具USDT,比特幣等加密貨幣的價格更可能大幅.

1900/1/1 0:00:00投票人數創出近百年來新高的 2020 年美國大選,無疑是去年下半年全球金融市場最矚目的「風險事件」,而本次大選也被媒體視作有史以來最難以預測的大選之一.

1900/1/1 0:00:00暴富了嗎?1~2月份的行情,創造了不少財富效應。然而,隨著ETH價格上漲,以及鏈上數據持續攀升,許多問題暴露出來,進入了一個尷尬的環境,比如:ETH越漲,相應鏈上操作的GAS費成本越高,用戶操作.

1900/1/1 0:00:00北京時間 5 月 8 日凌晨 1 時,萬眾矚目的“天王級”項目 DFINITY 正式上線 Mercury Beta 主網,這意味著 DFINITY 初步實現了互聯網計算機的去中心化.

1900/1/1 0:00:00