BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+1.12%

ETH/HKD+1.12% LTC/HKD+2.44%

LTC/HKD+2.44% ADA/HKD+3.93%

ADA/HKD+3.93% SOL/HKD+2.08%

SOL/HKD+2.08% XRP/HKD+2.77%

XRP/HKD+2.77%前言:藍狐筆記昨天的文章談到了DeFi當前最優先要解決的問題之一就是高抵押率的問題。而今天的主題就是關于如何解決這一問題的。如何實現低抵押的DeFi?目前主要有四種方案,一是模仿智能錢包恢復私鑰的方法通過社交方式確保還款安全;二是構建加密信用評分,并根據評分進行授信;三是利用零知識證明進行個人財務信息的評估;四是構建信用市場的DAO。從藍狐筆記的角度看,結合零知識證明和信用市場DAO可能會是突破口,且有更大的創新空間。本文作者Alex Masmejean,由“藍狐筆記”社群的“CoL”翻譯。

跟過往一樣,DeFi的未來在于低抵押。在加密世界的所有增長信號中,DeFi運動是最明顯的:它的總鎖定資產價值超過6億美元,比2018年初增長超過6倍。但其用例依然圍繞著“基于投機之上的投機”為主,主要由風投支持的初創公司如Compound推動。(藍狐筆記:此處不太贊同,除了Compound,MakerDAO、Synthetix、dYdX、InstaDApp、Uniswap等等都是推動者)

跨鏈互操作協議Celer已支持 Rollup_Finance:5月11日消息,跨鏈互操作協議 Celer Network 宣布其用于資產橋接的 cBridge 已集成 Rollup_Finance,用戶現在可以獲得快速、簡單、低成本的橋接,將資產從其他鏈路轉移到 zksync。[2023/5/11 14:56:32]

這個市場包括尋求刺激的加密原生執行的保證金交易,或者鯨魚出借其資產以獲得可觀回報,其年化利率甚至能徘徊在15%以上。為了強制這些具有高度波動性的貸款的償還,這些平臺將“超額抵押”作為安全保證。

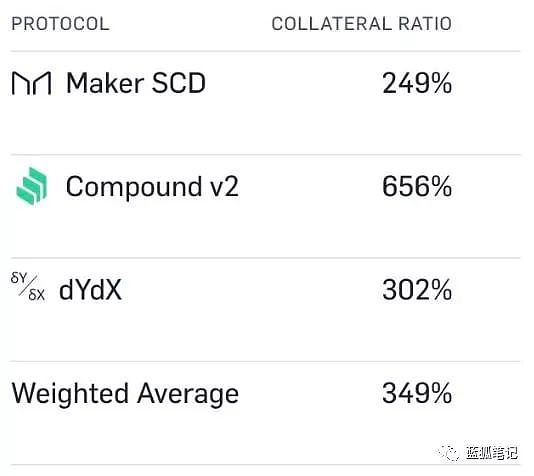

MakerDAO的Dai擁有平均394%的抵押率,這意味著為了價格穩定,超額價值的ETH被鎖定。多抵押Dai的到來將意味著新的可能。而更少流動性的資產如Synthetix,其抵押率高達驚人的750%。鎖定如此多的價值,這些鎖定價值資產的利用效率很低。

ETH 2.0總質押數已超1797.28萬:金色財經報道,數據顯示,ETH 2.0總質押數已超1797.28萬,為17972764個,按當前市場價格,價值約378.64億美元。此外,目前ETH 2.0質押總地址數已超58.72萬,為587231個。[2023/4/17 14:07:19]

來源Loanscan

盡管這在新興的加密市場是可以理解的,但是,這并不是大多數金融世界運作的方式。可以合理地假設,這個世界上的大多數人都不會愿意或沒有能力為貸款而存入多于出借的資金:僅在美國,2019年第一季度的學生貸款總額就達到1.4萬億美元,而這僅僅是冰山一角。加密貨幣需要通過引入低抵押的模式來應對這一挑戰。但如何從財務上強制執行沒有用財務支撐的事情呢?下面是四種方案:

幣安將支持Filecoin(FIL)的網絡升級:金色財經報道,據官方公告,幣安將支持Filecoin(FIL)的網絡升級,具體安排如下:

幣安預計將于東八區時間3月14日22:30暫停FIL代幣的充值、提現業務,以支持Filecoin(FIL)將于Epoch 2,683,348(預計東八區時間3月14日23:14)進行的網絡升級。

網絡升級期間,FIL交易不受影響。幣安將在Filecoin(FIL)的網絡升級后,待網絡穩定運行時重新開放FIL代幣的充值、提現業務,不再另行公告。[2023/3/13 13:00:14]

社交資金追回

第一個解決方案是將財務負擔從貸方轉移到更適合的實體:在違約情況下,讓其他人保證償還。就像智能合約錢包有“社交密鑰恢復”功能一樣,其中足夠的不相關朋友可以幫助一人恢復其訪問錢包的能力,“社交資金追回”依賴于可信的各方購買能承保并分攤其抵押成本的期權。

MetaMask跨鏈橋聚合器新增支持Arbitrum和Optimism網絡:金色財經報道,MetaMask跨鏈橋聚合器MetaMask Bridges新增支持Arbitrum和Optimism網絡,從而將支持網絡擴展至6個(以太坊、Avalanche、BNB Chain、Polygon、Arbitrum、Optimism)。用戶可進行ETH/WETH、穩定幣(例如DAI)和原生GasToken(例如MATIC)的跨鏈,且每次跨鏈金額最高上限5萬美元。[2023/2/23 12:24:18]

舉個例子,Alice通過這項新服務借了100美元,且說服其5個朋友來購買20美元的期權,以承保全部額度。既然大多數人借款的目的是提前購買商品或服務,而不是押注加密貨幣的未來,因此借款本身將是穩定的,從而緩解了波動性問題。但是,邏輯又表明,我們通常會與財務狀況相似的人保持密切關系,需要快速流動性的人在周圍并不總是會有親戚能幫得上忙。(藍狐筆記:社交方式需要給周圍參與者足夠的激勵才能持續)

在DOUGH下跌98%后,PieDAO考慮終止流動性挖礦:金色財經報道,DeFi 收益平臺 PieDAO自流動性挖礦計劃啟動以來,PieDAO 的代幣(DOUGH)已下跌 98%。PieDAO在放棄其激勵代幣計劃后,可能會轉向協議擁有的流動性挖礦系統。[2022/10/13 10:32:57]

新的信用評分

實現低抵押的更加雄心勃勃的方式是復制“信用評分”,允許從朋友圈擴展到宏觀經濟層面。“加密信用評分”將會考慮諸如過去n年的薪水、收入穩定性、違約先例、以及關于某人是否有能力償還貸款等因素。如果答案是肯定的,它會根據該人的財務健康狀況確定其貸款利率和還款頻次。前者可能不穩定,會實時發現其不穩定。

但是這打開了關于身份識別的陷阱:在加密世界,違約者難道不能直接逃脫嗎?同樣,即使你成功地解決了身份層問題,風險也在于設計了一個允許貸款之外的審查系統。在這種情況下,Alice不償還其100美元貸款,并凍結其賬號,并盡可能多地在加密世界借走資產。她只是注銷賬號,并使用其他地址創建新賬號。她的信用評分再次變成中性。

為了避免這種陷阱同時又無須透露身份,更加健康的系統是微妙的,具有匿名程度各不相同的獨立身份。財務身份問題將會匯集個人的全部財務信息,而同時無須獲得該人的任何其他類型的數據。非財務的聲望(例如社會身份)將是不可審查的,即使被證明是差勁的借款人。

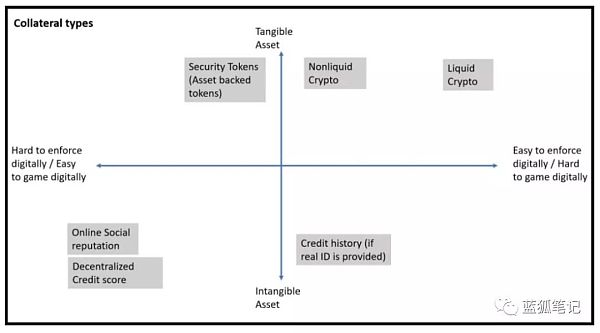

執行問題:抵押資產類型按照有形范圍進行排序。

執行問題:抵押資產類型按照有形范圍進行排序。

零知識證明(ZKP)

另外一個解決方案是利用零知識證明,按照外行人的術語來說,這意味著可以確保某人具有便利的加密信用評分,同時不會透露該人的任何信息,從而兼顧加密和傳統金融的優勢。將來,去酒吧要驗證你的年齡不應該向門衛透露完整ID信息,取而代之的是,會有一個不可篡改的證明聲明一個人是否超過21歲,這同樣可以保護你的信用等級。

一個問題是,可用于客觀評估我們加密信用評分的數據并不在Web3上。我們沒有提供足夠的關于借款人目標市場數據來進行推斷。

我們有兩個選擇。一個是跟Web2和平相處并嘗試整合其中的數據。即使這些數據是“半中心化的”。通過社交媒體登錄獲取身份,同時也集成一些平臺的收入數據,例如Airbnb或Uber,這些能夠滿足個人信譽方面的某些要素需求。第二個是從傳統金融中提取數據。盡管這是一個顯而易見的選擇,但它會極大減慢流程并實施審查制度,從而重復了我們試圖替換系統的不準確性。

信用市場DAO

這不是什么創新。盲目復制過往模式不太可能有幫助。正如彼得·泰爾曾說過的,下一個谷歌不會是搜索引擎。這里是新事物:如果互聯網支持的緊密信任網絡,平均而言,在地球上的每個人平均通過3.5個連接就可以連接任何人,同時還有大眾的智慧,這能夠衡量人們償還貸款的能力嗎?

社會團體可以組成聯盟,共同減輕貸款風險,并從利率中分享利潤,從而共同增強。類似于DAO的系統可以激勵這些團體正確行事,從而按比例獎勵成功還款。這套系統甚至可以創建新型的“信用檢查”工作。

不會僅僅由他們自己單獨來判斷個人,而是在他們所屬的不同團體之間重疊判斷,最大化地以群體對人進行押注。這可能會刺激正和博弈,在這種博弈中,將某人從借款人的境地中解脫出來,最終可能會增強一個群體。

或許上述其中的一些方法或這些方法的組合會流行起來,有或許有人會想出完全不同的解決方案。但有一點是很清楚的,低抵押是DeFi的未來,整個生態系統將會推動其以最無須信任的方式實現。

------

風險警示:藍狐筆記所有文章都不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

Chainlink是一個去中心化預言機網絡,將智能合約安全地連接至區塊鏈網絡以外的數據和服務。現代經濟中的傳統系統一旦接入了Chainlink預言機,就可以連通最前沿的區塊鏈技術,讓商業和社會流.

1900/1/1 0:00:00這幾天,包括比特幣、以太坊在內的主流幣都在徘徊、震蕩,比特幣始終無法突破12000美元,以太坊始終無法站穩400美元以上.

1900/1/1 0:00:00NFT之風吹向國內之后,以數字藏品的身份,深受時尚、文藝、體娛、新零售等各界的歡迎,成為一種“新式潮流單品”,去年2021年,中國市場各大發售平臺發售各類數字藏品(NFT)約456萬份.

1900/1/1 0:00:00Crypto世界的周期變換是現實世界的數百倍,其蘊含的財富機遇同樣是現實世界的數百倍。2017年的公鏈熱潮、2020年的DeFi Summer、2021年的GameFi,任何一波都是史詩級機遇.

1900/1/1 0:00:00本文對MEV保護DEX的三個典型例子ArcherSwap,CowSwap?和MistX展開了具體的交易實例分析,作者為llamacorn.

1900/1/1 0:00:00本文由公號"老雅痞"(laoyapicom)授權轉載氣候概念開始從新的去中心化工具中出現.

1900/1/1 0:00:00