BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD-0.17%

ADA/HKD-0.17% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD+0.15%

XRP/HKD+0.15%2020年,以太坊網絡交易數量增加了一倍多,現在幾乎與2018年1月的歷史最高記錄持平。

如下圖所示,過去六個月的交易量翻了一番,達到每日123萬筆。

以太坊7天的平均每日交易量 ?來源:CoinMetrics

這種情況一開始看似非常樂觀,但我們必須記住EOS和波場(Tron)在啟動自己的主網并運行完全獨立的區塊鏈之前,開始都是ERC-20代幣。

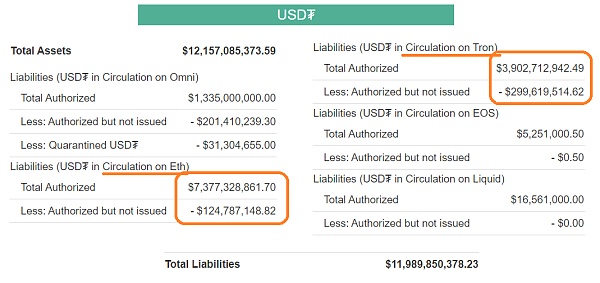

Tether的USDT正在發生類似的鏈遷移,最近這種穩定幣市值達到了120億美元。

Tether是在OMNI協議下創建的,該協議運行在比特幣網絡上,大多數USDT代幣已移至以太坊網絡,以避免增加比特幣(BTC)交易費用。

Coinbase CEO呼吁監管機構關注中心化實體,不要管DeFi項目:12月20日消息,加密貨幣交易所Coinbase的聯合創始人兼首席執行官Brian Armstrong呼吁監管機構關注中心化實體,不要管去中心化金融 (DeFi) 項目。他還呼吁建立一個公平的執法環境,因為少數有問題的演員不遵守規則是公開的秘密。

Armstrong稱,最好首先圍繞加密貨幣中的集中參與者(穩定幣發行人、交易所和托管人)建立監管清晰度,因為這是我們看到消費者傷害風險最大的地方,幾乎每個人都同意應該這樣做。[2022/12/21 21:57:07]

以太坊7天平均交易費 ?來源:BitInfoCharts

Keon Foundation選擇Algorand作為其合規DeFi資產管理生態系統的Layer1解決方案:6月9日消息,Keon金融生態系統虛擬資產服務提供商(VASP)Keon Foundation Ltd.已決定與Algorand合作,作為其Layer1解決方案。

該基金會最初的重點將包括開發許可DEX KeonX以及引入KeonFi,后者是一個允許投資者探索和訂閱投資策略的市場,同時保持其資產的完整托管。衍生品DEX(KeonXD)、IDO LaunchPad、Farm Auctions和Keon NFT市場是第二階段產品,將形成更廣泛的Keon金融生態系統,所有這些產品都將基于Algorand區塊鏈創建。一旦協議建立,基金會計劃在百慕大申請數字資產業務許可證,以允許用戶訪問Keon的合規產品和服務。(Prweb)[2022/6/9 23:02:43]

隨著以太坊費用在2019年全年上漲,過去一年也是如此,一些Tether(USDT)持有者選擇了Tron網絡。

數據:Uniswap成為首個歷史總收入超過10億美元的DeFi協議:8月11日消息,Uniswap成為首個歷史總收入超過10億美元的DeFi協議,該數據為以太坊主網(未包含Optimism上的數據)上V2和V3的費用收入之和,分別約為7.5億美元和2.5億美元。[2021/8/11 1:48:03]

2019年7月,以太坊交易費用中值增長了三倍,達到0.14美元,盡管與目前的3美元相比似乎微不足道。

當前的Tether USDT資產負債表 ?來源:Tether

Tron網絡目前持有的數量是基于ERC-20的USDT的一半,考慮到最近的以太坊網絡費用飆升,這可能會增加Tron的份額。

DefiDollar在種子輪中籌集120萬美元:金色財經報道,總部位于印度的DefiDollar在由Divergence Ventures、Standard Crypto和Accomplice領投的種子輪中籌集了120萬美元。其目標是建立一個指數來對沖與不同類型的穩定幣相關的風險。[2020/10/29]

相比之下,2019年8月,Omni網絡上流通中大部分USDT,而Tron僅占其市值不到3%。

2019年8月USDT資產負債表 ?來源:Tether

值得強調的是,USDT目前在EOS,Liquid,Algorand和Bitcoin Cash SLP網絡中流通,盡管規模要小得多。

DeFi項目Waves將Suterusu集成至Gravity協議:據官方消息,DeFi項目Waves宣布與隱私保護項目Suterusu(Suter)達成合作,后者將與Gravity協議集成,通過Suterusu的隱私保護DeFi功能形成一個聯盟,進一步加強Gravity的區塊鏈不可知數據和鏈間通信協議。

注:Gravity是一個無基礎代幣的預言機,具有跨鏈通信網絡。[2020/8/22]

以太坊網絡能否挺過交易費用的飆升?

為了更好地評估以太坊生態系統額外流出的可能性,應該分析正在發生什么樣的交易類型。例如,穩定幣在網絡受限期間沒有什么動力留在以太坊上。

另一方面,在Maker(MKR)和Compound(COMP)等DeFi應用上切換網絡似乎不太明顯。

根據Cointelegraph的報道,與之競爭的智能合約平臺有自己的缺點,并且生態系統要小得多。

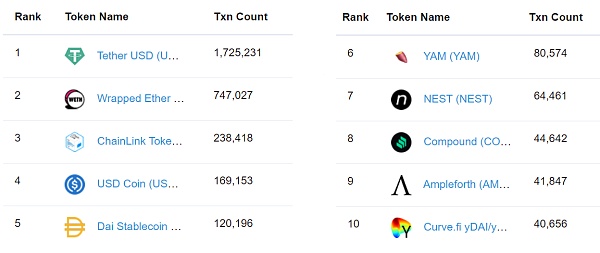

每周活躍的以太坊代幣??來源:Etherscan

Etherscan數據顯示,以太坊網絡上的去中心化金融(DeFi)應用的使用在不斷增長,但是考慮到當前的費用水平,這些數字的可持續性如何?

根據DefiPulse的數據顯示,過去90天內,鎖定在DeFi中的總價值增長了五倍。盡管這令人震驚,但到底有多少以太坊交易與這個數字有關?

Yearn.finance(YFI)交易金額和數量 ?來源:Etherscan

根據Etherscan的數據,過去一周,Yearn.finance(YFI)平均每天交易3400筆,15700個代幣轉移。

考慮到在那段時間YFI的價格為5175美元,每筆轉賬的平均價值是23900美元,這意味著增加3美元的費用應該不是一個障礙。

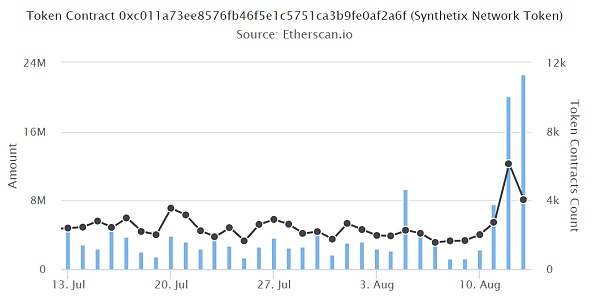

為了確定YFI是否是一個異常值,應該分析Synthetix網絡代幣(SNX),這是20個最活躍的以太坊合約中的另一個DeFi競爭者。

Synthetix網絡代幣(SNX)交易額和數量 ?來源:Etherscan

根據上面的圖表,SNX上周平均每天有2800筆交易,830萬個代幣轉移。考慮到此期間SNX的價格為4.70美元,平均每筆交易的價值為13900美元。這再次表明以太坊網絡費用的增加并沒有造成過大的影響。

預言機呢?

Chainlink(LINK)是旨在提供預言機解決方案的最大代幣,盡管可以在多個鏈上互操作,但它確實是一個以太坊ERC-20代幣。

根據Cointelegraph的報道,其使用量的增加似乎是LINK在兩周內飆升88%的背后原因。

Chainlink(LINK)交易額和數量 ?資料來源:Etherscan

LINK在過去一周平均每天進行35000筆交易,3400萬個代幣轉移。考慮到其在這段時期內的價格為13.40美元,每筆交易的平均價值為13000美元。

這個分析是另一個積極的指標,盡管最近以太坊網絡費用增加了,但一些主要的預言機和DeFi應用仍將能夠承受它,至少暫時是的。

并非每個智能合約在當前費用水平上都能蓬勃發展

以太坊網絡不斷上漲的費用已經加速了一些DeFi應用開發第二層解決方案。

盡管對以太坊的總體影響可能是積極的,因為它可能阻止應用遷移到競爭網絡,但對于投資者和公眾而言,它肯定是不美好的。

以太坊?2.0的開發面臨著巨大的壓力,需要提供一個網絡,能夠更好地滿足穩定幣、預言機、去中心化交易所和DeFi快速增長的需求。

現在要問的最重要的問題是,目前的以太坊(ETH)持有者和網絡開發者是否會適應目前的限制?

這個問題的答案可能取決于競爭對手的加密貨幣網絡能提供什么,因此,除了跟蹤以太坊的價格,明智的投資者還應該密切關注網絡的活動。

Tags:以太坊DEFDEFIEFI以太坊官網入口Deflyballdefi communityPieDAO DEFI Small Cap

據 TASS當地媒體3月20日報道,俄羅斯聯邦國家杜馬已將對“數字金融資產”法案的審議推遲到2019年4 月.

1900/1/1 0:00:00Aave,以前稱為 ETHLender,現在是 DeFi 領域的前沿應用。Aave 是該領域中第一個提出閃電貸概念的人。在閃電貸之前,你必須用一個超額抵押的資產來借貸另一個資產.

1900/1/1 0:00:00前言:「WebX實驗室」始終在嘗試一件事情,即作為業態觀察者,將Web 3.0從Gavin Wood的一個前瞻性設想,梳理成一個系統且具象化的故事.

1900/1/1 0:00:002022年5月21日,成都鏈安鏈必應-區塊鏈安全態勢感知平臺輿情監測顯示, bDollar項目遭受價格操控攻擊,攻擊者獲利2381WBNB(價值約73萬美元).

1900/1/1 0:00:00根據Debank數據顯示,在近3個月時間里,DeFi中鎖定資產總價值增長了692%,達到了83.9億美元.

1900/1/1 0:00:00從Compound在2020年6月推出“借貸即挖礦”開始帶火了DeFi,“流動性挖礦”已經流行將近兩年時間。由于DeFi帶動鏈上活動量的上漲,導致gas費長期居于高位.

1900/1/1 0:00:00