BTC/HKD-4.97%

BTC/HKD-4.97% ETH/HKD-9.97%

ETH/HKD-9.97% LTC/HKD-10.58%

LTC/HKD-10.58% ADA/HKD-8.14%

ADA/HKD-8.14% SOL/HKD-7.46%

SOL/HKD-7.46% XRP/HKD-6.87%

XRP/HKD-6.87%近期,行情急速下挫,比特幣更是出現了連續8天的持續下挫,即便如此,大家對DeFi的熱情依然不減。

旺盛的 DeFi 交易需求,讓去中心化交易平臺 Uniswap 的交易量在 8 月份增長了 283%,達到 67 億美元。8 月 30 日,其交易量更是直接超過了老牌的 Coinbase。一些后來的模仿者通過微創新和流動性挖礦激勵機制,也取得了令人矚目的成績,比如 SushiSwap,短短幾天時間,鎖倉的加密資產規模就突破了 10 億美元,其 Token 更是在一天之內同時上線三大所。

另一方面,與 DeFi 相關的安全事件層出不窮。根據 PeckShield 的統計,今年 8 月份一共發生了 28 起安全事件,其中涉及 DeFi 項目的就有 8 起。未來隨著 DeFi 項目越來越多樣化,功能越來越復雜,隱藏的安全問題也只會越來越多。

資金的安全永遠是第一位的。在高波動、高風險的加密貨幣市場,如何保證 DeFi 項目的資金安全成了很多人的關注點,對 DeFi 保險的需求也逐漸增加。

保險有著非常悠久的歷史,最早可以追溯到古巴比倫王國的火災救濟資金、古埃及的喪葬互助組織、古羅馬帝國為陣亡戰士的家屬提供生活費的制度,英國的大航海時代更是直接催生了現代的保險經紀人制度。

Deribit上名義價值21億美元的比特幣季度合約將于本周五到期:金色財經消息,Deribit上名義價值21億美元的比特幣季度合約將于6月24日到期,最大痛點價格為2.05萬美元,目前該合約未平倉總量達10.3萬枚比特幣。[2022/6/23 1:26:21]

隨著時代科技的發展,現在的保險業在很多方面都已經非常發達和完善了,但在新興的區塊鏈行業,保險依然處于萌芽階段,主要原因有兩個:

其一,區塊鏈行業依然是小眾行業,并沒有完全進入主流社會的視野,行業規模在傳統的金融業面前不值一提;

其二,保險所涉及的理賠認定比較復雜。

盡管如此,“區塊鏈+保險”依然有非常大的想象空間。

首先,“區塊鏈+保險”能提高保險業務的透明度。借助區塊鏈難以篡改的優點,保險條款一旦被寫到了代碼里,就不必和保險業務員、保險公司相互推諉、相互扯皮了。

其次,“區塊鏈+保險”有助于提高效率。在傳統的保險行業中,索賠是一件漫長且困難的事情,往往需要花費很長時間。如果將理賠寫成智能合約,一旦滿足了約定的理賠條件,智能合約強制自動執行,將會極大地提升效率。

最后,區塊鏈無需許可的特性和在信息安全問題上的賦能,可以為保險帶來更多的新用戶。

目前,區塊鏈行業里已經出現了好幾種不同類型的 DeFi 保險協議,為各種各樣的 DeFi 應用和借貸場景提供保障服務。

納瓦霍人使用清潔能源進行比特幣挖礦:11月6日消息,據Compass Mining迷你紀錄片,美國西南部的美洲原著居民納瓦霍人正在使用清潔能源挖礦。據悉,2017年,一家名為West Block的加拿大小型公司與納瓦霍人接洽,希望在納瓦霍人土地上建造一座8兆瓦 (MW) 規模的礦場。納瓦霍人在2018年熊市期間投資了該礦場的股權。 三年后,該礦場已經成為當地最賺錢的行當。該礦場58%的能源已經來自太陽能發電場,激勵了納瓦霍人建造可再生能源以取代煤炭。(newsbtc)[2021/11/6 6:35:35]

下面,我們選擇一部分進行簡單的介紹。

1、互助型保險:Nexus Mutual

Nexus Mutual 是目前 DeFi 保險賽道的龍頭,其代幣 NXM 的價格在這波 DeFi 熱潮中也是一路高歌猛進。

從類型上看,Nexus Mutual 屬于去中心化的互助型保險,以互助資金池的方式為目前的主流 DeFi 產品智能合約漏洞產生的意外投保。

在 Nexus Mutual 上,用戶可以為特定的 DeFi 應用(比如 Compound、Uniswap、Aave、Balancer 等等)購買最低 30 天、最高 365 天保期的保險,用 ETH 或者穩定幣 DAI 進行支付。

通過官網的 KYC 認證并被加入白名單的用戶,則可以成為 Nexus Mutual 的風險評估師。風險評估師可以將自己的 NXM 代幣 Staking 到相關的保險池,享受其他用戶購買保險所產生的保費收入。當然,如果該保險池承保的 DeFi 應用出現了智能合約漏洞導致用戶資產受損,需要索賠,風險評估師抵押的 NXM 代幣就會被銷毀,以賠償保險購買者的損失。所以,Staking 的收益和風險并存。

加密貨幣分析師:比特幣可以提供公平的貨幣體系:金色財經報道,加密貨幣分析師Matt Odell剛剛發推文稱,比特幣不會神奇地解決現有的不平等問題,但可以為“公平”的貨幣體系提供保證。其不容易被有權力的人破壞,所有參與者都處于平等地位。你無法贏得受操縱的游戲,但可通過玩不同的游戲而獲勝。此外,他表示,每一個比特幣支持者都為他們所擁有的比特幣做出了貢獻。他們要么用他們(從工作中獲得)的法幣來購買比特幣,用商品、服務或勞動力換取比特幣,要么用他們的計算機來開采比特幣。這是一個自愿和無需許可的制度,任何人都可以參加。[2020/6/4]

對于保險購買者而言,保險池里 Staking 的 NXM 數量越多,購買對應 DeFi 產品的保費就越低,能購買的保險額度上限越高。

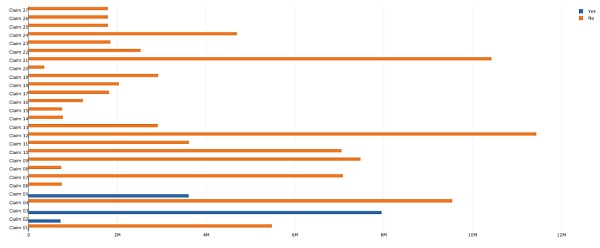

發生智能合約漏洞導致的安全事件時,由保險購買者發起索賠申請,保險池里的 Staking 用戶投票決定是否通過理賠。截止到目前,一共有 29 起索賠申請,除去 3 起還在處理中的申請,前 26 起中只有 3 起申請被成功通過,其他的都被否決了。所以,有人吐槽 Nexus Mutual 說:“賠不賠是持幣人投票決定的,你買了保險,車撞了讓保險公司的股東來決定賠不賠?那答案當然是不賠咯。”

圖:索賠申請最終的投票表決

動態 | 比特幣與人民幣的關聯度正達到創紀錄的負相關:據彭博社9月8日消息,根據對30天相關性的分析,過去一周,比特幣與人民幣的關聯度達到創紀錄的負相關。倫敦經濟學院研究員、Blockchain.com研究主管Garrick Hileman表示:“有確鑿的證據表明,當人民幣貶值時,亞洲人購買比特幣的價格高于其他地區。你可以從火幣等主要面向中國人的交易所為比特幣支付的溢價中看出來。”[2019/9/8]

這里特別說一下 NXM 代幣。Nexus Mutual 的官網需要 KYC 認證后才能購買其保險產品和享受其他服務,受制于不同國家、地區的法律,Nexus Mutual 并不是對所有人開放的。

于是,就出現了 WNXM 代幣(Wrapped NXM),它是由 NXM 代幣 1:1 映射得到的(并沒有得到官方認可),就像將 BTC 映射為 WBTC。NXM 的背后有 Nexus Mutual 的保險業務增長作為支撐,而 WNXM 的價格更多的是由市場交易推動的,這就會導致 NXM 和 WNXM 的兌換比例并不是一直穩定在 1:1,產生所謂的“內外盤套利空間”。

互助型的 DeFi 保險,除了 Nexus Mutual,還有 MDS(Mutual DAO System)。

2、基于衍生品的保險:Opyn

Opyn 成立于 2019 年,彼時主要是保證金交易業務;今年 2 月,Opyn 轉型為保險平臺,并在 3 月末推出了針對 ETH 持有者的第一批保護性期權產品。除了 ETH,Opyn 目前還開放了 BAL、YFI、CRV、Comp 的期權服務。

動態 | 巴西糖果公司Roma將在其巧克力硬幣上使用“Bitcoin”字樣和比特幣標志:據Confectionery News消息,巴西糖果公司Roma獲得了一項專利,可在其新的巧克力硬幣上使用“Bitcoin”字樣以及BTC官方標志。[2019/4/29]

所以,從本質上看,Opyn 就是一個去中心化的期權協議,通過期權為加密資產的價格波動提供對沖,從而實現保險的功能。

舉個例子,如果某用戶擔心 ETH 的價格會在一個月后下跌造成資產縮水,就可以去 Opyn 上購買 ETH 的看跌期權。如果一個月后 ETH 真的跌了,看跌期權的收益可以彌補價格下跌造成的損失,從而實現對沖;如果 ETH 價格沒有下跌,或者是上漲了,那用戶也僅僅是損失了購買看跌期權的錢而已。

與 Opyn 類似的 DeFi 保險還有 Hegic,兩者的區別在于 Opyn 的期權產品采用的是賣方超額抵押模型,Hegic 采用的是期權流動性池模型(類似于 Aave、Compound 的流動性池)。

通過金融衍生品(主要是期權)提供 DeFi 保險服務的,除了 Opyn 和 Hegic,還有 ACO、Primitive Finance、Opium、Pods 等等。

3、通用的 DeFi 保險開發平臺:Etherisc

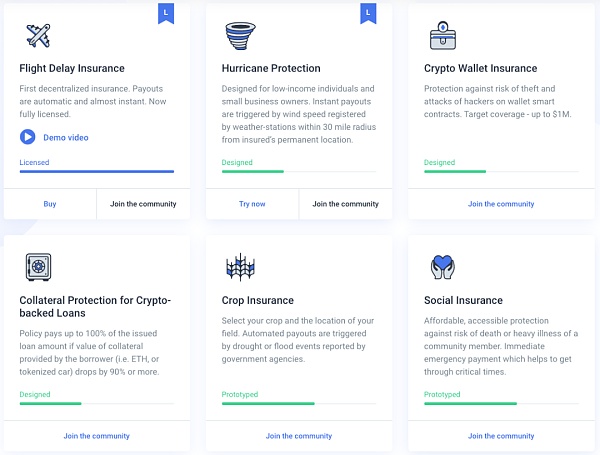

Etherisc 類似于 DAO 領域里的 Aragon,先搭建一個通用的去中心化保險應用平臺(包含保險的基礎結構、產品模板和許可即服務等等),然后讓開發者能利用這個平臺根據自己的需求快速開發出新的保險產品。

比如,在 Etherisc 的官網上,我們可以看到航班延誤險、颶風保險、加密錢包保險、貸款抵押保險、莊稼作物保險、社會保險等 Demo 產品。

Etherisc 本身其實是不提供任何保險業務的,它只是與保險提供方合作,幫助保險提供方快速搭建自己的保險產品。

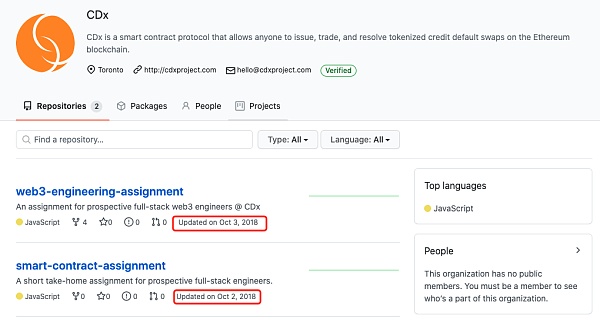

4、主打信用違約互換的保險:CDx

CDx 是以太坊上的一種開放協議,用于創建代幣化的信用違約互換,用以太坊區塊鏈作為其托管人、清算和執行機構,而不是中心化的金融中介和法律系統。

CDx 的愿景是將價值 10 萬億美元的傳統金融市場中的信用違約互換市場代幣化。然而,CDx 在 Github 上的代碼從 2018 年 10 月起就再也沒有更新過,整個項目似乎名存實亡。

隨著整個 DeFi 行業的不斷發展,對 DeFi 應用的保險需求會越來越大,但目前的 DeFi 保險還處于萌芽階段,存在很多問題,比如:

1、門檻高

使用 DeFi 保險產品至少存在三大門檻,第一個是語言門檻。在上文中列出的這些項目,絕大部分是英文的,這就讓很多不懂英文的人直接喪失了興趣。

第二個門檻是操作門檻。DeFi 保險也屬于 DApp 應用,用戶需要學會正確地使用錢包進行操作。在區塊鏈行業,擁有加密貨幣錢包的用戶占比并不多,絕大部分人只會在中心化的交易平臺進行買賣交易,從來沒有提現過 Token 或是使用過錢包進行轉賬,更別說通過錢包訪問第三方 DApp 應用。

第三個門檻是認證門檻,這主要是針對上文提到的 Nexus Mutual。在 Nexus Mutual 上購買 DeFi 保險服務需要先進行 KYC 認證,但因為法律問題,它不支持國內用戶進行身份認證。當然,這個也是有很多解決方案的,比如 yearn.finance 就推出了部分 DeFi 應用的保險合約,不需要 KYC,而承保方正是 Nexus Mutual。

總結一下,語言門檻、操作門檻、認證門檻讓很多對 DeFi 保險有實際需求的人被拒之門外。

2、安全問題

隨著 DeFi 的蓬勃發展,DeFi 保險的規模也在不斷擴大。以 Nexus Mutual 為例,今年 6 月初有效保險總額還不到 400 萬美元,9 月 1 日這個數據達到了 5802 萬美元,短短三個月增長了 13.5 倍。

用戶可以為 DeFi 應用購買相關的 DeFi 保險,減少因為安全事件導致的資產受損,但如果 DeFi 保險本身就存在智能合約安全隱患呢?經過專業機構審計后的代碼,仍有可能會存在漏洞。如果 DeFi 保險的自身合約出了問題,那該 DeFi 保險面臨的就是死亡螺旋。

3、覆蓋的范圍有限

對于廣大用戶而言,最擔心的就是碰上私鑰被盜、中心化交易平臺被盜、錢包被盜等意外事故,但這幾樣目前都沒有相應的 DeFi 保險。

現在的 DeFi 保險主要是針對 DeFi 應用的智能合約漏洞進行承保(例如 Nexus Mutual),以及通過金融衍生品的手段對加密資產的價格波動進行風險對沖(例如 Opyn),覆蓋的場景和范圍都非常有限。

雖然現在的 DeFi 保險還存在很多問題,但隨著整個 DeFi 行業不斷向前發展,保險將成為 DeFi 領域一個不可或缺的重要組成部分。未來一定會出現模式多樣化、使用場景更多、覆蓋范圍更廣的 DeFi 保險新產品,這是可預見的第一條發展主線。

另一條主線,則是傳統的保險公司積極采取區塊鏈技術,通過“區塊鏈+”為保險產品賦能。

區塊鏈專利數量全球排名第三的保險巨頭中國平安,以及眾安、民生、華泰等傳統保險公司,早已紛紛進軍區塊鏈領域。借助區塊鏈技術公開透明、難以篡改、智能合約強制自動執行、準入無需許可、隱私保護等優點,傳統的保險公司可以在業務的透明度、辦事效率、理賠速度、用戶的信息安全等方面提升一個檔次。

“區塊鏈+保險”,未來可期!

Tags:DEFIEFIDEF比特幣pinetworkdefi幣怎么退出熱門了DeFi WarriorDefi Gold比特幣2013年1000元多少個

8月31日,就在“Uniswap+流動性挖礦”項目SushiSwap 上線不久之后,當各條大鯨魚都在挖Sushi的時候.

1900/1/1 0:00:00金色晨訊 | 加密貨幣市值重回2400億美元 京東用區塊鏈防偽溯源:1.加密貨幣總市值8月7日以來首次重回2400億美元。 2.教育部:嚴禁通過任何形式在校園推介非法集資活動.

1900/1/1 0:00:00跨鏈+多鏈+聚合平臺YouSwap即將上線Heco!在DEX賽道,YouSwap帶來哪些技術顛覆?上線Heco,將會如何發展?4月8日17:00.

1900/1/1 0:00:00近幾年,時裝產業緊隨時代的潮流,踏入了數字時代。隨著人口結構的變化,主力消費人群也正慢慢過渡到Z世代.

1900/1/1 0:00:00暴走時評:去中心化的自治組織真的去中心化了嗎?本文列舉了他們在實現完全自治的道路上所面臨的困難.

1900/1/1 0:00:00隨著行業的不斷發展,DeFi 越來越具有與傳統金融業逐鹿的競爭力。在借貸協議和去中心化交易所 (DEX) 的推動下,DeFi 中的 TVL(總價值鎖定)價值 821.8億美元(截至 2021 年.

1900/1/1 0:00:00