BTC/HKD+3.59%

BTC/HKD+3.59% ETH/HKD+3.59%

ETH/HKD+3.59% LTC/HKD+6.24%

LTC/HKD+6.24% ADA/HKD+6.49%

ADA/HKD+6.49% SOL/HKD+6.81%

SOL/HKD+6.81% XRP/HKD+3.69%

XRP/HKD+3.69%在最近的歷史中,DeFi 和 NFT 社區大部分時間都維持著現狀。 然而,在當前的熊/蟹市場中,DeFi 社區可能會看到最大的創新來自將 NFT 應用于 DeFi 協議。

DeFi 生態系統目前散發出一種無聊感,正在拼命等待下一個可以最終被稱為 DeFi 3.0 的進步。 Solidly曾一度似乎是下一個大趨勢,雖然某些方面非常具有創新性,但安德烈·克羅涅(Andre Cronje)的退圈加上存在故障的啟動讓大眾感到失望。 隨著自 1 月下旬以來 NFT 炒作的下降以及 DeFi 拼命尋找下一個流行趨勢,我認為增加兩個最受歡迎的區塊鏈用例之間的協同作用,這可能是期待已久的 DeFi 3.0。 我絕不是說 DeFi 中的 NFT 用例將像 Aave 的誕生那樣具有開創性,或者像 Curve 戰爭那樣引人入勝,但它可能會引發一些急需的生態系統的炒作,該生態系統迫切需要一些東西來循環進入。 某些協議已經包含了 NFT 用例,但要讓這一趨勢真正成為 DeFi 3.0,還需要廣泛采用。

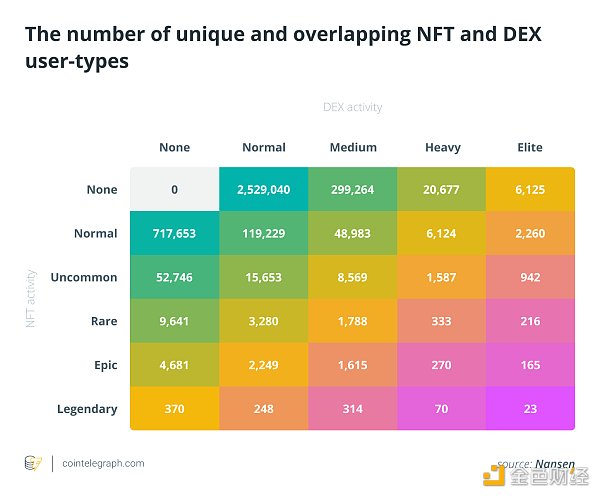

我知道 DeFi 乍得和 NFT 影響力追逐者并不總是最好的朋友,反對社區鄙視對方。 顯然,使用 DeFi 和購買 NFT 的人群之間存在大量重疊,但實際上,投資永續期貨的人和購買 Bored Apes 的 100個衍生品的人之間也存在巨大的鴻溝(如下所示)。 盡管在 DeFi 方面可能存在一種知識至上的感覺,但由于這種毫無根據的擔憂,我認為 NFT 在 DeFi 中的許多潛在應用一直缺乏廣泛采用。

觀點:基礎設施法案HR 3684不利于區塊鏈就業和勞動力多樣性:8月12日,資管公司區塊鏈社會影響戰略負責人Erin Grover表示,如果美國立法者不修改基礎設施法案HR 3684,該法案要求區塊鏈開發商在美國需要獲得經紀人身份,該法案將很快摧毀區塊鏈技術領域創造就業機會和多樣化勞動力的巨大機會。(Cointelegraph)[2021/8/12 1:49:42]

Cointelegraph.com 使用標簽系統創建了這張表,傳奇 NFT 收藏家在 NFT 交易中排名前 0.1%,而精英 Dex 交易者在 Dex 交易中排名前 !%,這表明市場移動層面缺乏重疊。

最明顯的是,NFT 是不可替代的,這意味著它們本質上是獨一無二的,因此可以在 DeFi 中提供更加個性化和特定的位置。

其次,NFT 具有源自其實用性和稀缺性的自然價值。 DeFi 協議可以微調特定 NFT 版本的稀缺性和實用性,以更好地控制他們想象的初始價值應該是什么,然后將其余部分留給自由市場來決定。

第三,結合 NFT 可以將治理權的價格與原生協議代幣分開。 Imagine Protocol X 發布了對治理提案進行投票所需的 NFT 集合。 X 代幣仍然可以賺取 80% 的協議費用,而 NFT 持有者可以對治理提案進行投票并賺取 20% 的協議費用。這允許原生協議代幣的價值被完全稀釋,從而對代幣進行更準確的估值。為 veTokens 質押普通代幣會通過將代幣從市場上撤走而人為地抬高價格,這可能會使持有代幣的人感到興奮,但它會創建一個市場,該市場可能會受到質押數量的嚴重影響。由于在許多情況下很難預測代幣的質押時間,因此將此治理過程與 NFT 分開可以提高代幣價值的透明度。此外,這可以將那些只想與給定協議交互的市場與那些對改進協議背后的機制有積極興趣的市場分開。這個想法可以擴展為使用 NFT 和 veTokens 創建混合治理形式。想象一下,如果理論上 Curve 發布了對治理提案進行投票所需的 NFT,并且還收到了 25% 的協議生成的swap費用,平均分配給 NFT 持有者。正如你所看到的,通過合并 NFT,可以將大量創造力應用于 DeFi 協議,而不是堅持通過每個新協議循環使用的少數現有機制。

觀點:Silvergate需要提高SEN的效用來增強競爭力:雖然不經常受到關注,Silvergate Bank是加密貨幣生態系統的組成部分。就目前的情況來看,銀行仍扮演著交易所和投資者的法幣進出通道的關鍵角色。

Silvergate Bank是服務于加密貨幣行業的領先銀行,擁有880多家數字資產客戶,存款余額達15億美元。由于風險水平的提高和更高的合規要求,只有Silvergate等少數美國銀行向加密貨幣客戶提供銀行服務。Silvergate憑借其深厚的行業關系以及其獨特產品迎合數字資產行業,如其即時支付網絡SEN。客戶總數繼續增加,但其存款在過去兩年中沒有增長。盡管SEN具備效用,管理層指出,他們經歷過存款外流到提供存款收益率的競爭對手那里,而Silvergate的存款基礎幾乎完全是無息的。

隨著該領域的成熟,可能會有更多銀行被迫為加密市場服務,就像摩根大通最近宣布接受Coinbase和Gemini作為其首批數字資產客戶一樣。這可能是Silvergate擔心的一個主要原因,因為它與擁有更多資本的大型金融機構競爭。若出現這種情況,Silvergate通過提高SEN效用來深化其護城河將變得至關重要。(CoinDesk )[2020/9/29]

此外,NFT 易于交易,消除了因必須為 veTokens 鎖定協議代幣而產生的流動性不足。 使用 NFT,而不是為 veToken 服務的效用鎖定代幣,可以消除對流動版本 veToken 的需求。 這可能會消除對類Convex協議的需求,其唯一作用是創建流動版本的 veToken,例如 cvxCRV。

觀點:我們在DeFi市場投資方面還處于起步階段:加密貨幣投資者Andrew Kang深入研究了DeFi市場的狀況后得出結論:目前市場正處于首次拋售和熊市陷阱之間,即我們在DeFi市場投資方面還處于起步階段。Kang首先研究了技術面,指出有50%的回調,抹去了DeFi指數永續期貨一個月的價格走勢。Messari DeFi資產指數證實了這一點,報告稱所有與DeFi相關的代幣目前總市值為52億美元。在頂峰時期,這個數字曾超過120億美元。

Kang還指出,許多“退化的農民(degens)”仍完全被部署在流動性池中,零售交易員尚未進入。

Kang同時補充道,該領域的創新正以“飛快的速度”前進,這一點可以從主要的DeFi協議如Uniswap、Yearn Finance、Aave和Synthetix紛紛部署Layer 2擴展解決方案中得到證明。(CoinGape)[2020/9/24]

最后,NFT 允許協議的游戲化。 典型的 DeFi 協議可以通過結合 NFT 來增加游戲方面的優勢,從而使協議的主要用例受益,而無需使用完整的 GameFi 并開發電子游戲。 Nacho Finance 是一個很好的例子,我稍后會談到。

在為本文進行研究時,我能找到的關于 DeFi 中 NFT 用例的所有文章都是由有價值的 NFT 抵押的貸款示例,例如最近由 101 CryptoPunks 支持的 NFTI 獲得的 800 萬美元貸款。 雖然這是一個非常有趣的用例,但我想特別關注其唯一目的和價值來自其在 DeFi 協議中的使用的 NFT,而不是從圖像或社區中獲得價值的可收藏 NFT。 出于這個原因,我還將排除充當投資 DAO 訪問通行證或訪問Discord頻道以進行 alpha 的 NFT。 鑒于這種偽裝,以下是我在研究中遇到的一些我最喜歡的用例:

觀點:三星手機與加密交易所Gemini整合,可以促進加密貨幣采用:三星最近宣布三星區塊鏈錢包將與加密交易所Gemini整合。這種整合將使三星新Galaxy手機的擁有者不僅可以將他們的設備用作冷存儲錢包,還可以通過Gemini交易所買賣加密貨幣。

Cointelegraph文章稱,三星和Gemini的共同努力可能有助于克服全球采用加密貨幣所面臨的一些障礙。(Cointelegraph)[2020/8/15]

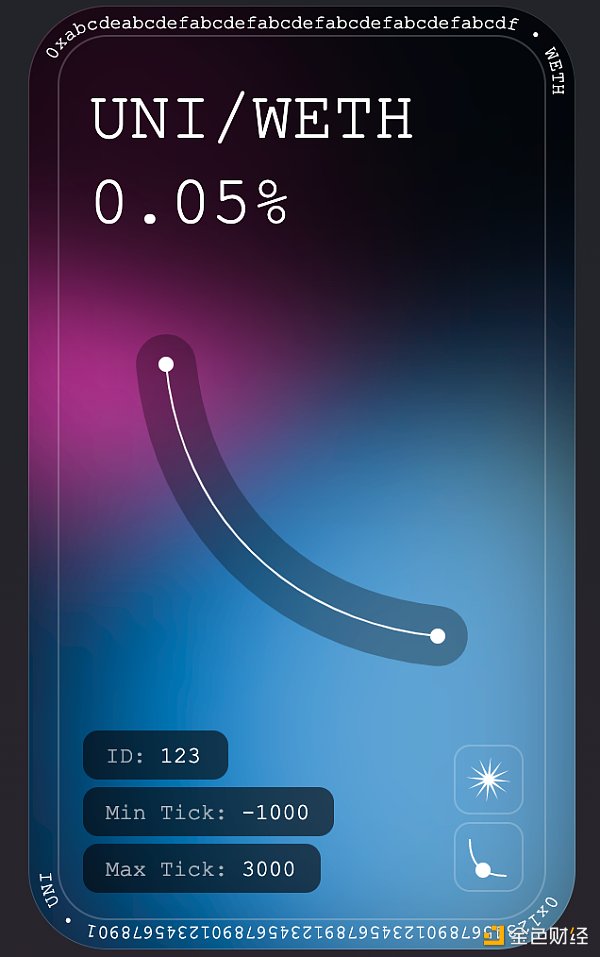

沒有提及 NFT 在 UniSwap v3 中的使用,任何一篇研究 NFT 和 DeFi 交叉點的文章都是值得尊敬的。在從 v2 更新到 v3 之后,UniSwap 引入了集中流動性,允許流動性提供者選擇他們希望提供的價格范圍。此前,流動性提供者都為整條價格曲線提供流動性,這使得大部分流動性未被使用,除了一小部分。然而,鑒于這些新頭寸對每個提供商來說都是獨一無二的,UniSwap 不得不從他們發行 ERC-20 LP 代幣以代表提供商頭寸的模型轉變為發行 NFT 的模型,以代表每個提供商的獨特頭寸。雖然這些 NFT 不像以前的 LP 代幣那樣可替代,這意味著頭寸不能合并在一起,但這些頭寸仍然很容易交易。已經有協議(例如 Duality Finance)接受 NFT LP 頭寸作為貸款的抵押品。如果不將 NFT 引入協議,就不可能提高流動性利用率,雖然最初有些人對失去其 LP 頭寸的可替代性感到憤怒,但對于 UniSwap 來說,這都是一個巨大的成功,他們的TVL 自那時以來一直在增長,對于從集中頭寸中獲得更多費用收入的流動性提供者而言。

觀點:比特幣下跌因微鯨多頭清算導致 與新冠疫情和PlusToken拋售無關:比特幣在過去24小時內急劇下跌,與此同時,出于對新冠狀病的擔憂,周一傳統市場也出現下跌,道瓊斯工業平均指數下跌了7%,標準普爾500指數下跌了5%以上。 龐氏詐騙項目PlusToken拋售了13,000 BTC,進一步推低價格。 不過,多倫多的數字資產經理兼場外交易員James Hapak認為,此次下跌和新冠疫情或PlusToken無關,只是微鯨在清算9,000美元和10,000美元范圍的多頭,并且已經持續幾個月了。臺北算法交易公司Kronos Research聯合創始人Jack Tan則表示,很多人認為加密貨幣市場是因為PlusToken拋售或冠狀病的恐慌而下跌,在某種程度上這個看法是正確的,但是大家應該知道的是,加密貨幣市場是被大量資本緊密控制的。疲軟的市場則為資本操縱創造了條件。[2020/3/10]

這是一個獨特的 UniSwap v3 LP 頭寸的示例,用戶可以選擇 0.05% 的費用等級以及它們特定的最小和最大刻度范圍以提供流動性。

從一個 dex 轉移到另一個,Curve 有自己的治理問題,可以通過實施 NFT 來解決。雖然 Andre Cronje 讓 DeFi 社區對他的離開感到難過,但他的 Solidly 協議的最佳創新之一是引入了用于治理的鎖定位置的代幣化,這解決了 Curve 的 veCRV 流動性不足的問題。在 Curve 上,當您為 veCRV 鎖定 CRV 代幣時,您可以選擇鎖定多長時間,范圍從 1 周到 4 年。但是,如果您已經鎖定了 100 個 CRV 代幣 4 年,您將無法在短于 4 年的時間內鎖定任意數量的代幣。作為 NFT,Solidly 的 ve 鎖定解決了這個鎖定問題,方法是發出 NFT 作為每次鎖定代幣的收據。鎖定位置是累積的,這意味著用戶可以擁有 3 個不同的鎖定位置,每個鎖定位置都有自己唯一的令牌數量和鎖定持續時間,這些鎖定位置對總鎖定位置有貢獻。鎖定頭寸的代幣化允許在二級市場上進行交易,以及借入鎖定頭寸的能力。這一點我怎么強調都不過分,但 Curve 需要盡快采用這種模型,以便為用戶提供更大的靈活性。

在 Curve 的話題上,對于那些不知道的人來說,如果流動性提供者持有 veCRV,他們將獲得更高的回報。 Metis 上的 BinaryDAO 重新構想了通過結合 NFT 使用來提高獎勵的想法。在 ICO 和協議正式發布之前,BinaryDAO 發布了 2,500 個 NFT 的集合,授予持有至少 25% APR 的所有者。此外,NFT 持有者將被空投 100 BYTE 代幣/NFT,這是該協議的原生代幣。我個人喜歡 BinaryDAO 推出的 NFT 集合,因為這次出售給了他們流動性,這對于引導協議很有用,并且它重新構想了如何提高獎勵。這種方法與 UniSwap 和 Solidly 的 NFT 實現有很大不同,因為這些協議在每個用例上鑄造 NFT,而 BinaryDAO 發布了一個更典型的具有一定數量的 NFT 集合。顯然,我并不是唯一一個看好 BinaryDAO 提升獎勵策略的人,因為該系列在一分鐘內就售罄了。考慮到我可以出去購買 BinaryDAO NFT 以獲得最大的提升獎勵,抵押 NFT 以獲得更大的獎勵可以提供更大的靈活性和自由度。在 Curve 上,如果我想要最大的提升獎勵,我需要將我的代幣鎖定整整 4 年,使我的包在 4 年內沒有流動性。鑒于 DeFi 的移動速度有多快,為了提高獎勵而將代幣鎖定 4 年是一個巨大的風險。 NFT 完全解決了這個問題,并允許流動性提供者在他們想要的多長時間內獲得更高的獎勵,因為無論何時他們想要放棄該協議,他們都可以輕松地出售 NFT,而不是被鎖定多年。

可以說,DeFi 中最有趣的 NFT 實現是 Nacho Finance 即將發布的 Nacho NFT。 Nacho Finance 的主要產品是一個算法穩定幣平臺,旨在與 1 wETH:1000 $NACHO 掛鉤,這可能會讓你問他們到底是如何實施 NFT 的。好吧,他們收集該系列的最終目標是通過無縫插入現有的 Nacho 生態系統,為協議代幣 $NACHO 的持有者創造價值。為了做到這一點,他們開發了一個 Nacho Universe,在其中 NFT 的 Luchadors 可以升級并通過正面對戰以及標簽團隊和戰斗與其他重量級別的 Luchadors 搏斗多達 30 Luchadors 立即進入擂臺。 Luchador 的所有者和觀眾可以對戰斗的獲勝者下注。 Luchadors 可以“在健身房進行訓練”,在那里他們可以在訓練時賺取 $BOOZ。可以將 $BOOZ 押注在小酒館中以賺取 $CHIP,這可用于增加 Luchador 的重量,因為較重的 Luchador 在訓練期間可賺取更多 $BOOZ。為了提高 Luchadors 的能力,讓他們有更好的機會在戰斗中獲勝,擁有者可以使用 $NACHO 來升級速度、力量、精神、風格等屬性。這不僅在鏈上創造了有趣的投注體驗,而且還有益于當前和未來的 Nacho 持有者,并通過允許協議變得通縮,因為 NFT 成為 $NACHO 的黑洞,從而增強了 Nacho Finance 維持掛鉤的能力。

在每個用例上創建的 NFT,如 UniSwap v3 和 Solidly,與具有固定數量的 NFT 集合(如 BinaryDAO 和 Nacho Finance)有很大不同,但兩種風格都有一個共同點:改善協議用戶的體驗。 我非常看好 NFT 在 DeFi 生態系統中的整合,特別是為了提高獎勵和解決 Curve 代幣鎖定難題。 雖然我個人認為 UniSwap v3 和 Solidly 方法在改變我們創建 DeFi 協議的方式方面更有效,但也不應忽視集合 NFT 集合的創造力和附加值。 我不確定 DeFi 中的 NFT 集成是否過于廣泛,無法將其稱為 DeFi 3.0,但無論你喜不喜歡,廣泛的集成遲早會到來。

編者按:以太坊創辦人V神 在 EthCC 期間接受了Bankless創始人 David Hoffman 的專訪,以下內容編譯自 Bankless,內文經過排序、刪減.

1900/1/1 0:00:00首先讓我們回顧下2021年如果您正在閱讀本文,您可能已經知道 NFT 在 2021 年取得了突破性的一年。事情始于二月份的NBA 最佳射門熱潮.

1900/1/1 0:00:00大家好,我是佩佩,今天不討論項目,就隨便聊聊,您也隨意看看,階段性思考分享,權當拋磚引玉。最近偶然看到“付鵬的財經世界”中有一期講到數字貨幣和元宇宙,其中有一些觀點或者說腦洞還是有點意思,它里面.

1900/1/1 0:00:00"從混沌到有序需要一個過程。 NFT正在迅速降溫。 據海外媒體報道,2021年3月推特創始人杰克·多西以NFT形式將他發布的第一條推文出售,當時馬來西亞區塊鏈公司Bridge Oracle行政總.

1900/1/1 0:00:00本文由公眾號“老雅痞”laoyapicom授權轉載又是忙得連軸轉的一天,事情一件接著一件,一口飯還沒顧上吃,掛掉線上會議才發現窗外的天色已經黑了.

1900/1/1 0:00:00NFT 是一個飛速發展的賽道,每一天都有眾多項目發售,而與此同時,NFT 的各種配套基礎設施也正在被逐漸開發且日漸完善.

1900/1/1 0:00:00