BTC/HKD-3.09%

BTC/HKD-3.09% ETH/HKD-6.36%

ETH/HKD-6.36% LTC/HKD-3.37%

LTC/HKD-3.37% ADA/HKD-6.1%

ADA/HKD-6.1% SOL/HKD-2.76%

SOL/HKD-2.76% XRP/HKD-6.78%

XRP/HKD-6.78%撰文:Mikey 0x

在過去的幾個月里,DeFi 借貸環境發生了巨大的改變,我認為人們有必要了解了一下這個領域的一些更新。因此,這是一篇關于新協議的說明,關于協議的統計數據,以及哪個項目將在下一個周期中引領借貸的內容。

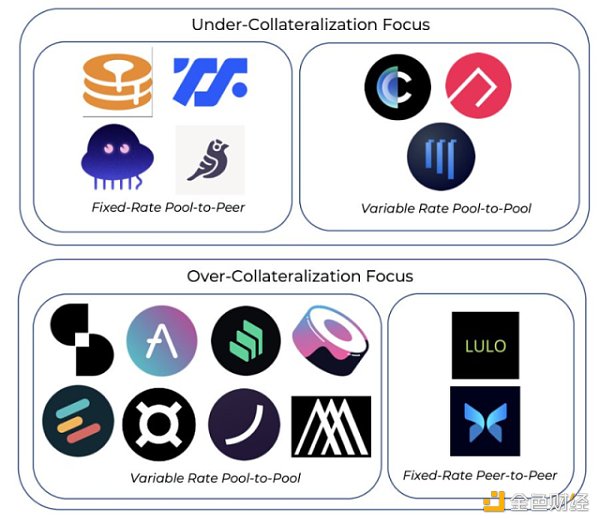

DammFinance 和 RibbonFinance 是抵押不足的浮動利率借貸協議。它們在性質上類似于 Aave 的池子模型,存款和貸款是無摩擦的。

dAMM 目前服務于 23 種資產,Ribbon 即將推出。

Lulo 是一個鏈上 P2P 訂單簿,具有固定利率和定期貸款。與 Morpho 非常相似,Lulo 關閉了傳統上基于資金池模式的貸款人 / 借款人價差,并直接匹配交易方。

Worldcoin推出的紀念NFT“Introducing World App”地板價已升至0.014ETH:5月15日消息,據OpenSea數據,Worldcoin推出的紀念NFT“Introducing World App”地板價已升至0.014ETH。截至發文前共有66580個地址參與鑄造。此前報道,Worldcoin通過Zora平臺發布“Introducing World App”紀念NFT,該NFT旨在與全球社區一起慶祝World App的發布。用戶可在5月14日之前免費鑄造。[2023/5/15 15:03:51]

ArcadiaFinance 是一個借貸協議,允許借款人將多種資產(ERC-20 和 NFT)一次性抵押到一個保險庫中。這些保險庫是 NFT,因此可以構建可組合的第二層產品,放款人可以根據保險庫的質量選擇他們的風險偏好。

Arcxmoney 是一個借貸協議,重視借款人在鏈上的歷史交易行為。歷史記錄越好(即沒有清算),最大 LTV 越高。到目前為止,最大的借款是 100% LTV。貸款人根據借款人的信用風險提供流動資金。

互操作性協議LayerZero和鏈游DeFi Kingdoms共同上線公鏈Klaytn主網:據官方消息,互操作性協議LayerZero和鏈游DeFi Kingdoms宣布共同上線韓國互聯網巨頭Kakao旗下公鏈Klaytn主網。

此前DeFi Kingdoms曾于8月份表示將完全脫離Harmony,并將在以元宇宙為重點的區塊鏈Klaytn上推出其名為Serendale的游戲部分。[2022/12/8 21:30:48]

dAMM 和 Ribbon 在機構(抵押不足)借貸領域直接與 Maple 和 Atlendis 競爭。

Arcadia、ArcX 和 Frax 是我們在該領域已經看到的現有模型的變體。

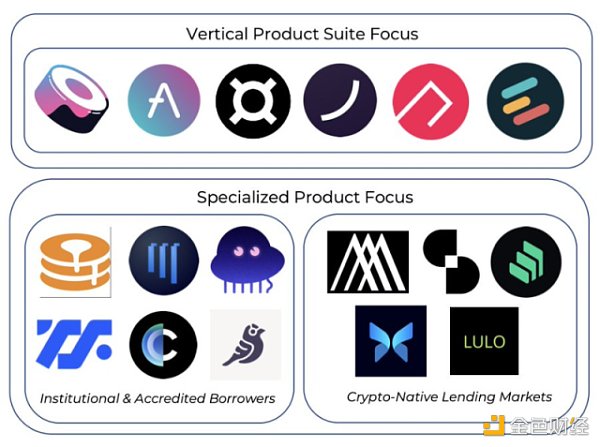

許多協議繼續追求產品的垂直化,以試圖增加護城河和價值捕獲:

Frax:穩定幣、AMO、AMM、流動質押

Signal總裁:Signal為獨立組織,而MobileCoin為試驗性集成項目:12月4日消息,Signal總裁MeredithWhittaker在《時代》雜志對其專訪中表示:Signal不是MobileCoin,Signal是一個獨立組織。MobileCoin只是一個非常、非常具實驗性的(集成至Signal的)項目。Signal的核心重點是隱私消息傳遞,我認為匿名支付是一項必要服務,但現在加密市場是一場『shitshow』,因此Signal會繼續觀察。

另外,Meredith還表示:加密貨幣是一種風險極高的證券交易工具,大部分資金都經過中心化交易平臺,而許多交易平臺并沒有資本化。現在加密市場中許多被認為是技術創新的東西更類似于證券欺詐。

此前消息,11月27日,有市場傳言稱,推特2.0或將集成Signal協議推出加密隱私功能,在推特的IOS應用中能看到Signal協議的代碼采用。或受此影響,與Signal應用合作的移動隱私支付項目MobileCoin原生TokenMOB價格出現大幅上漲。[2022/12/4 21:22:05]

AAVE:穩定幣、抵押不足的貸款、RWAs

數據:DeFi協議中的TVL已跌破1000億美元,較去年12月跌去68%:9月27日消息,CryptoRank數據顯示,今年9月份DeFi協議中的總鎖倉價值(TVL)已跌至963億美元,較2021年12月份的高點(3038億美元)下降了68.3%。DeFi協議中的TVL在過去30天內下降了10%,從一個月前的1060億美元下降到目前的963億美元。其中,以太坊網絡仍在DeFi領域占主導地位在繼續,其占整個DeFi TVL的58.46%。(Finbold)[2022/9/27 22:33:28]

ArcX:信用評分

Ribbon:保險庫 + 借貸

一些貸款協議更注重迎合長尾資產的需求。在機構方面,dAMM 是唯一一個已經有許多長尾資產的機構。Eulerfinance 允許借出和借入任何資產,而有些資產可以被抵押。

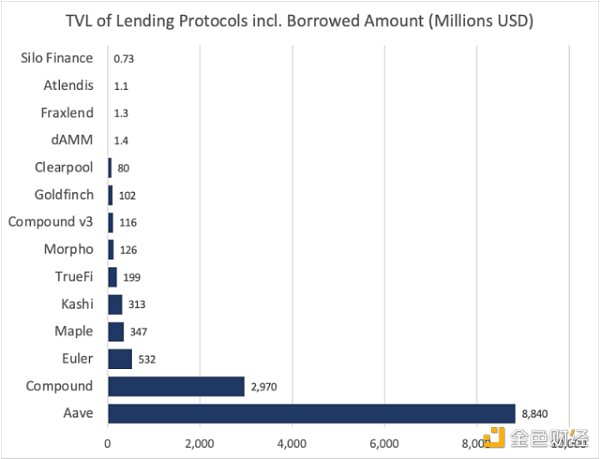

到目前為止,AAVE 是明顯的贏家,部分原因在于其積極的多鏈部署——其總 TVL 的 37% 位于 L2 或 EVM 上。COMP v3 從 v2 遷移資金的速度很慢,v2 穩居第二位,Maple 是最受歡迎的抵押不足貸款協議。

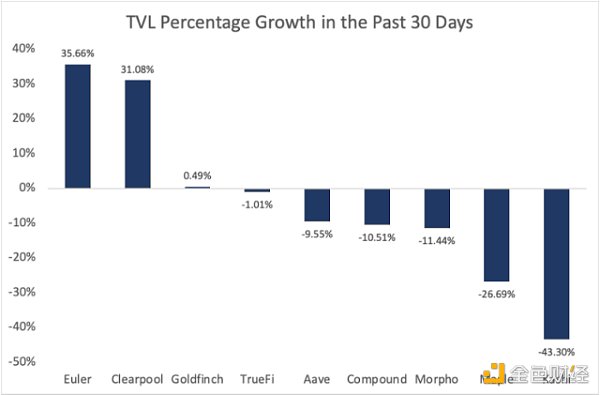

在過去的一個月里,Euler 和 Clearpool 是僅有的 2 個出現大幅增長的半成熟平臺。

AAVE 和 Compound 居于中間位置,而 Kashi 的縮水幅度最大。

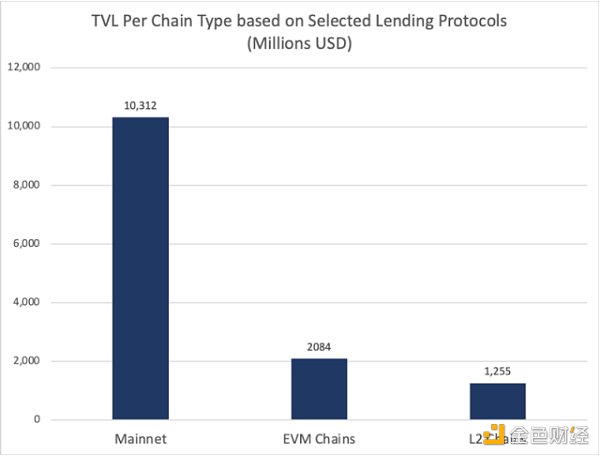

大部分借貸 TVL 駐留在主網上,但 EVM 和 L2 一直在緩慢占據市場份額。

在下一個周期,L2 的使用量和項目數量的增加將加速對杠桿的需求,從而加速總體的流動性。

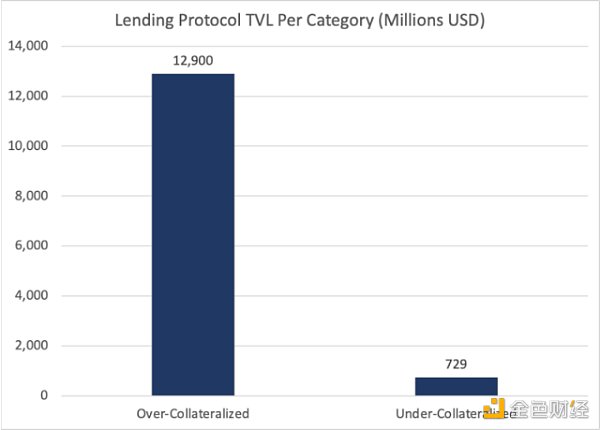

就每個類別的 TVL 而言,到目前為止,超額抵押的模式一直占主導地位。

預計隨著 KYC 和基于 ZK 的認證釋放新的用例,以及更多的機構資本進入鏈上,這一差距將大大縮小。

至于藍籌資產與長尾資產的借貸方面,藍籌資產目前幾乎代表了所有的流動性。

Euler 是最突出的專注于長尾資產的協議,但其長尾資產的 TVL 也低于 5%,主要是由于代幣抵押的機會成本。

當(非流動性)質押可以賺取更高的年利率(10-30 倍)時,為什么要把 $GRT 代幣存入 Euler?

這將隨著時間的推移而改變,因為我們會看到 Web3 和 DeFi 協議出現流動性更強的抵押衍生品,其中代幣可以同時賺取收益并被借出。

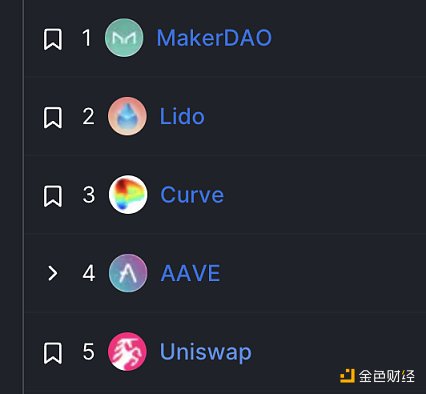

垂直化是在所有 DeFi 中看到的一個有趣的趨勢,因為借貸并不是唯一一個市場份額越來越集中的板塊,Lido、Uniswap 和 MakerDAO 在各自的類別中擁有極強的市場份額。

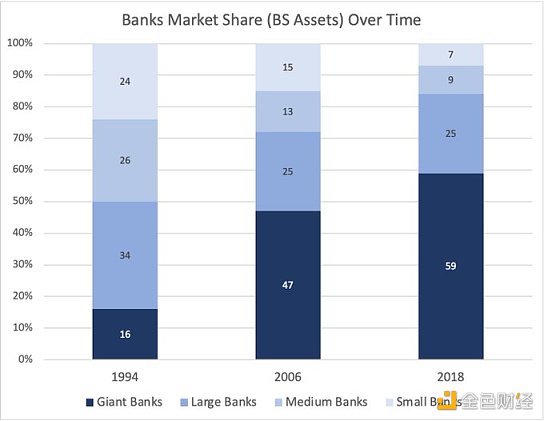

隨著時間的推移,我們可能會看到 DeFi(和借貸)繼續集中……類似于過去幾十年,大型銀行的規模持續擴大。

這里有 3 個原因:強大的網絡效應,垂直化(將產品變成功能),以及品牌護城河。

新的借貸實驗

1)基于鏈外抵押品的 zk 證明的抵押不足貸款(并與 KYC 掛鉤)

2)使用基于社會背景的 NFT 作為抵押品的貸款

3)以 DAO 為重點的貸款

深潮TechFlow

個人專欄

閱讀更多

PANews

DeFi之道

成都鏈安

金色早8點

Bress

財經法學

鏈捕手

原文標題:《從下一代數據中心的角度,談談為何 Web3 終將到來(10000 字 +)》撰文:阿法兔;Shawn Chang.

1900/1/1 0:00:00Sept. 2022, Thiago FreitasDashboard: Marketplace Comparison直到 2021 年底,OpenSea 是購買和出售 NFT 的平臺.

1900/1/1 0:00:00文/Ali Yahya,a16zcrypto以太坊合并——周四一早發生的以太坊重要升級——將成為開源歷史上一個最重要的時刻.

1900/1/1 0:00:00作者:Susan Feng美聯儲Minneapolis 銀行行長Neel Kashkari 在周二重申美聯儲的緊縮政策.

1900/1/1 0:00:00原文標題:《Fans are the New Creators》 原文作者:Li jin 原文編譯:Shaun @DAOrayaki.

1900/1/1 0:00:00原文作者:Bankless 實習生 Jack Inabinet加密市場很不穩定,固定的利率回報并不常見。這對希望將固定利率負債與固定利率資產相匹配的債權人和債務人來說是一個巨大的問題.

1900/1/1 0:00:00