BTC/HKD+0.27%

BTC/HKD+0.27% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD+1.21%

LTC/HKD+1.21% ADA/HKD+1.83%

ADA/HKD+1.83% SOL/HKD+0.96%

SOL/HKD+0.96% XRP/HKD+1.12%

XRP/HKD+1.12%1. 熊市中穩定幣交易平臺、衍生品交易平臺增長潛力提升;

2.AMM+NFT 是 DEX 發展的新趨勢;

3. 新公鏈 DEX 增長迅速,關于 DEX 的公鏈競爭格局呈現一超多強局面;

4. 市場希望看到 DEX 的新功能和新物種。

2020 年 6 月,DEX(去中心化交易平臺)在 DeFi 熱潮中得到快速增長,月交易量在一年間增長了 105 倍,達到 2039.5 億美元。

DEX 的市場增長從以太坊開始,擴散到 BSC、Solana、Avalanche 等鏈上。

至今,以太坊鏈上 DEX 體量依然占據絕對主導地位,其他鏈上 DEX 無論是交易量還是鎖倉量都與以太坊有一定的差距。

DEX 類型包括 AMM、跨鏈交易協議、衍生品交易協議、穩定幣交易協議、DEX 聚合器。其中 AMM 是 DEX 賽道最常見的賽道類型,Uniswap 是最為知名的 AMM。

嗶嗶 News 統計了鎖倉量排名前 60 位的 DEX,得出 DEX 賽道的五個趨勢。

1. 少數幾個 DEX 占據絕大部分市場份額;

2. 跨鏈、跨層交易協議占比增加,約占頭部 DEX 的 1/4;

3.AMM+NFT 是 DEX 發展的新趨勢;

4. 各條主流公鏈均有 DEX 躋身頭部,新公鏈 DEX 上升勢頭迅猛;

5. 穩定幣交易平臺和衍生品交易平臺具備較大的增長潛力。

目前市場整體比較低迷,受此影響,DEX 的 8 月交易量較 1 月下滑 58.3%。

在此大背景下,DEX 賽道有 5 個值得關注的方向:老牌以太坊鏈上 DEX、跨鏈 DEX、穩定幣交易協議、Cosmos 生態 DEX、新公鏈 DEX。

本章節將從 DEX 交易量、鎖倉量、頭部 DEX 協議收入、DEX 類別及其代表項目,解讀目前 DEX 賽道的總體情況。

1. 交易量

研報分為 3 個類別闡述 DEX 的交易量:現貨交易、衍生品交易、DEX 聚合器。其中現貨交易平臺在 DEX 占主導地位。

1.1 現貨交易

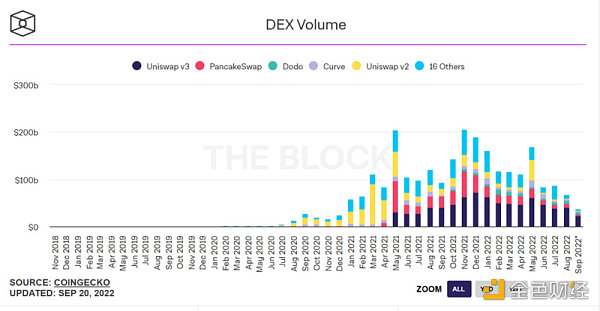

The Block 數據顯示,專注于現貨交易的 DEX 交易量自 2020 年 6 月開始增長,這與 DeFi Summer 開始的時間相吻合。

2020 年 6 月,該類別 DEX 交易量為 19.2 億美元,到 2021 年 5 月迎來第一個高點 2039.5 億美元,一年時間增長 105 倍。

2022 年以來,交易量整體呈現下滑的趨勢,8 月交易量為 667.6 億美元,較 1 月的 1601.4 億美元下滑 58.3%。

人民大學楊東:運用區塊鏈為知識產權提供全方位保護:中國人民大學未來法治研究院教授、區塊鏈研究院執行院長楊東建議,運用區塊鏈技術為知識產權提供從創造、使用到權利救濟全流程、全方位的保護,利用區塊鏈可溯源、不能篡改的屬性,滿足司法證據的需求。還可以嘗試基于區塊鏈技術的“共票”機制,將數據生產者、數據加工持有者、數據使用者緊密結合在一起,打破平臺對數據生產資料的壟斷,使數據原始生產者即廣大平臺的用戶可以加入到與數據相關生產經營中去,分享所獲利潤。(人民日報)[2020/12/5 14:03:13]

交易量分布顯示,Uniswap 和 PancakeSwap 的交易量之合占據了總量中過半的份額。Uniswap v2、Uniswap v3、PancakeSwap 的歷史最高值在當月的份額均超過 30%。

Uniswap v2 在 2021 年 5 月創造交易量最高紀錄 850.6 億美元,占當月總量的 76.5%。

Uniswap v3 在 2021 年 12 月創造交易量最高紀錄 719.8 億美元,占當月總量的 38%。

PancakeSwap 在 2021 年 5 月創造交易量最高紀錄 652.1 億美元,占當月總量的 31.9%。

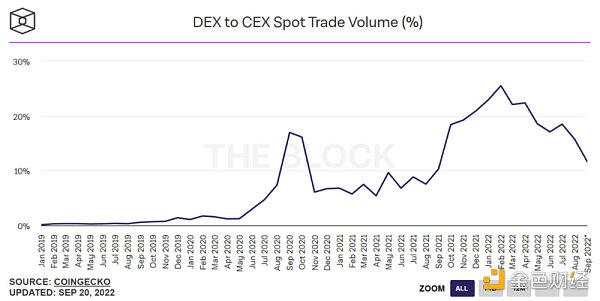

DEX 與 CEX 的現貨交易量比率在 2020 年 9 月和今年 2 月分別迎來階段性的高點,比率分別為 16.97% 和 25.51%。自今年 2 月以來,該比例整體呈現下降趨勢,8 月該比率為 18.49%。

1.2 衍生品交易

在去中心化衍生品交易賽道中,dYdX 占據絕對的主導地位。

CoinMarketCap 數據顯示,9 月 21 日 dYdX 交易量為 13.8 億美元,在所有 DEX 中排名首位。

去中心化衍生品交易平臺中交易量排名第二的 Kine Protocol 當日交易量為 2.7 億美元,僅為 dYdX 的 19.5%。

dYdX 和 Kine Protocol 的日交易量排名所有 DEX 的第一和第三位,體現去中心化衍生品交易平臺在 DEX 市場中占有一定份額。

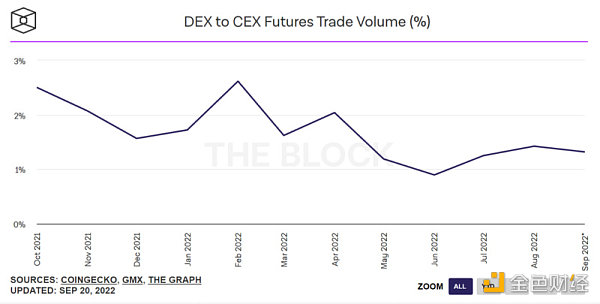

衍生品交易市場目前被中心化交易平臺壟斷,The Block 數據顯示,DEX 期貨交易量與 CEX 期貨交易量的比率僅為 1.4%,且長期低于 3%。

1.3 DEX 聚合器

DEX 聚合器集合多個 DEX 的信息,旨在為用戶尋找最優的 swap 路徑,在該類別中頭部的項目有 1inch、Matcha、OpenOcean。

火幣錢包2.0全新上線,正式升級為全方位DeFi資產收益管理平臺:據火幣錢包官方消息,火幣錢包2.0已正式升級上線,此次升級是為順應 DeFi 潮流,為用戶提供更加豐富、便捷的 DeFi 投資體驗,助力火幣錢包從資產存儲和管理工具升級為全方位去中心化資產收益管理平臺。

據了解,火幣錢包2.0升級注重 UI 界面和用戶體驗的提升,旨在幫助更多用戶輕松使用 DeFi 協議。錢包首頁進行了全新改版,用戶可以更快捷地使用DeFi ,打開錢包APP用戶即可在錢包首頁看到各個頭部 DEX 入口,最熱 DeFi 項目列表和各類資產數據;APY排行榜、各類原創教程,幫助用戶第一時間捕捉投資機會,并輕松使用相應 DeFi 協議。

火幣錢包是一款專業多幣種輕錢包,于 2018 年 9 月 14 日正式上線,依托火幣集團在區塊鏈領域的技術積累和安全經驗,從多重維度保障全球數字貨幣用戶的資產安全,提供簡單便捷、安全可靠的數字資產管理服務。[2020/9/29]

CoinMarketCap 9 月 21 日數據顯示,1inch 的 24 小時交易量為 106.6 萬美元,OpenOcean 的 24 小時交易量為 51.7 萬美元,交易體量較小。

2. 鎖倉量

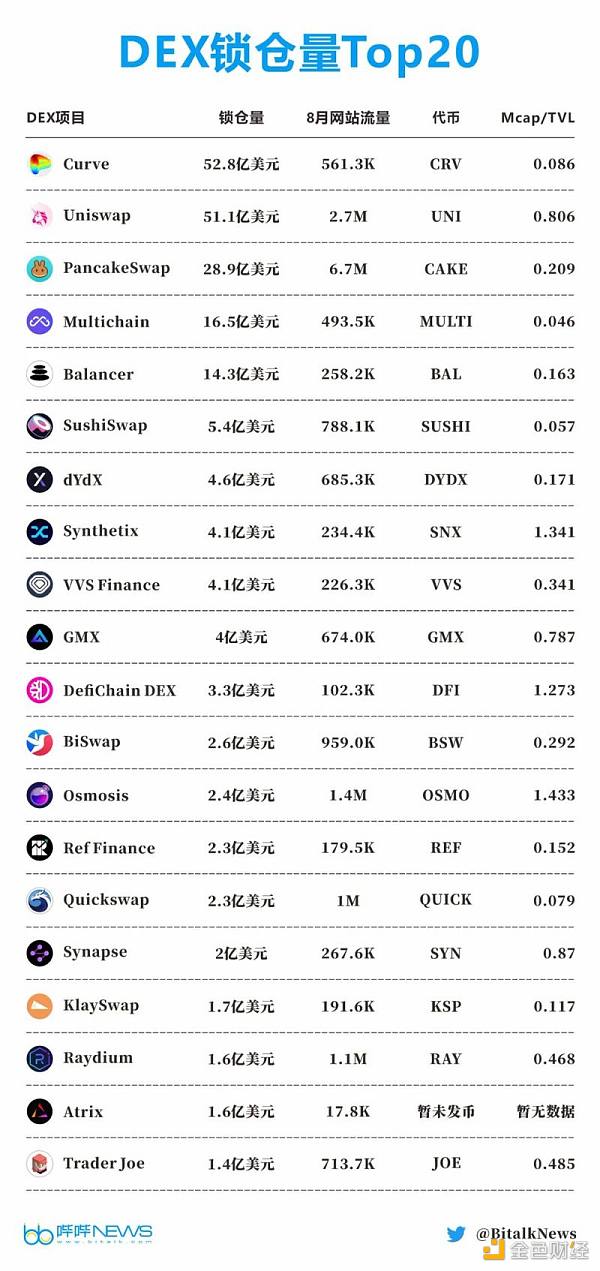

嗶嗶 News 統計數據顯示,目前有 5 個 DEX(含具有交易功能的跨鏈協議)鎖倉量超過 10 億美元。

分別是 Curve、Uniswap、PancakeSwap、Multichain、Balancer。

其中 Curve 和 Uniswap 的鎖倉量均超過 50 億美元,在 DEX 賽道占主導地位。

Curve、Uniswap、PancakeSwap 均躋身 DeFi 協議的鎖倉量 Top10,三者在 DeFi 鎖倉量的占比分別為 10%、9.6% 和 5.4%,三者貢獻了 DeFi 鎖倉量的 1/4。

(DEX 鎖倉量 Top20)

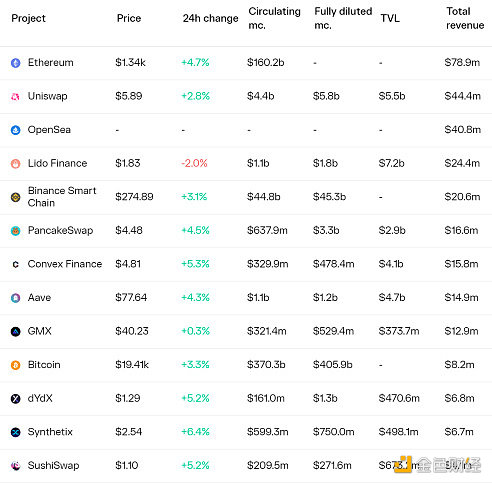

3. 頭部 DEX 協議收入

TokenTerminal 數據顯示,在 7 天收入前 13 位的加密協議中,DEX 占了 6 席。其中 7 天協議收入超過 1000 萬美元的 DEX 分別是 Uniswap(4440 萬美元)、PancakeSwap(1660 萬美元)、GMX(1290 萬美元)。

6 個 DEX 中有 3 個屬于衍生品交易平臺,分別是 GMX、dYdX 和 Synthetix。

嗶嗶 News 統計了鎖倉量排名前 60 的 DEX,類別包括 AMM、跨鏈交易協議、衍生品交易協議、穩定幣交易協議、DEX 聚合器。

1.AMM

聲音 | 火幣大學于佳寧:產業區塊鏈將在2020年全面落地,引發社會經濟全方位變革:12月28日,在區塊鏈技術應用與發展主題座談會上,火幣大學校長于佳寧表示,技術的價值要通過切實幫助產業轉型升級、提質增效體現出來,給產業帶來的價值增量才是技術的價值。產業區塊鏈將在2020年全面落地,引發社會經濟全方位變革。他表示,未來區塊鏈將成為交易中的一部分,成為一種新的信任要素,這將對價值鏈上的傳統行業帶來重大改變。于佳寧認為,區塊鏈不僅僅是一項技術,“區塊鏈+”也不僅僅是“技術+”,它更是商業模式、組織形態,甚至思維方式的全方位變革。區塊鏈思維是一種互聯網思維、金融思維和產業思維的融合。隨著5G的到來,區塊鏈與其他技術結合給產業帶來的生產率提升不是10倍,而是100倍。[2019/12/29]

AMM(自動做市商)是目前 DEX 賽道中最常見的類型。AMM 能根據簡單的定價算法自動計算出買賣價格。

AMM 模型中,LP(流動性提供者)將自有資產按一定比例放入流動性池(Liquidity Pool),來為交易所提供流動性,交易者進行交易時實際上是在和流動性池進行交易。

AMM 中的龍頭是 Uniswap,交易量和鎖倉量在所有 AMM 中占主導地位,是被 fork 次數最多的 DEX。

2. 跨鏈交易協議

跨鏈交易協議指的是兼具交易和跨鏈橋功能的協議,跨鏈交易協議可實現跨層(L1-L2)、跨鏈資產 swap。如 Hop Protocol、Multichain、Hashflow 均具有跨鏈 swap 的功能。

3. 衍生品交易協議

衍生品交易協議包括永續合約交易協議、期權交易協議、合成資產交易協議等類別。嗶嗶 News 在此前的加密衍生品研報中指出,永續合約交易協議體量最大,永續合約交易協議的代表項目有 dYdX、GMX,兩者均使用 L2 擴容方案。

期權交易協議的代表項目有 Lyra、Opyn,合成資產交易協議的代表項目有 Synthetix、Mirror。

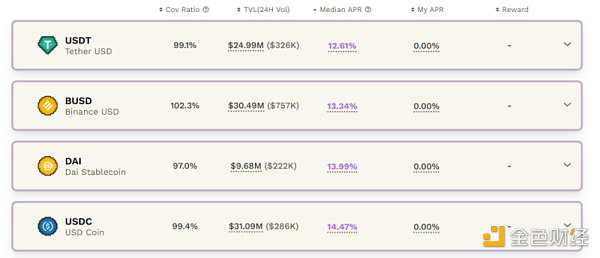

4. 穩定幣交易協議

穩定幣交易協議是專為穩定幣(USDT、USDC、DAI 等)打造的交易協議,DEX 中鎖倉量排名首位的 Curve 是以太坊鏈上最大的穩定幣交易協議。

用戶可以通過 Curve 交易穩定幣、進行流動性挖礦。

交易:Curve 利用 StableSwap(穩定兌換)的 AMM 機制實現穩定幣交易,用戶可交易穩定幣(如 USDC、DAI)及封裝資產(如 stETH)。

流動性挖礦:Curve 有三種代幣搭配的流動性池:①多種穩定幣配對;②穩定幣和封裝資產配對;③穩定幣和流動性代幣(如 3Crv)配對。

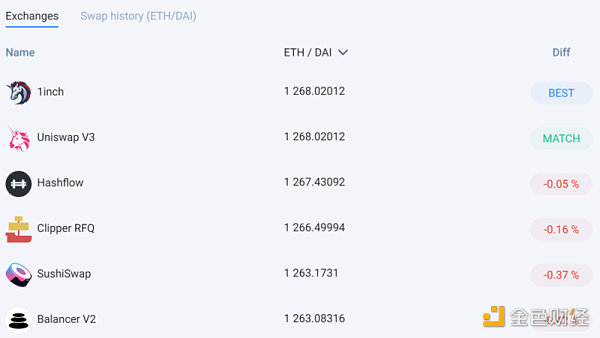

5.DEX 聚合器

DEX 聚合器在上文已有介紹,集合多個 DEX 的信息,旨在為用戶尋找最優的 swap 路徑。代表項目有 1inch、Matcha、OpenOcean。

聲音 | 詹慶華:上海海關將利用區塊鏈等手段實現全鏈條、全方位的監管:上海23日出臺《上海海關支持上海科創中心建設實施方案》(2020版),創新實施科研機構“白名單”制度等,為進口研發用品的高效安全通關開綠燈。上海科創中心海關關長詹慶華表示,上海海關將利用諸如物聯網、區塊鏈等現代科技手段,在提高進口研發用品的通關效率的同時,實現全過程、全鏈條、全時空、全方位的監管。(新華社)[2019/12/24]

以 1inch 為例,通過上圖的界面,用戶可以選擇滑點最低的 DEX 進行交易。

嗶嗶 News 整理了鎖倉量排名前 60 位的 DEX,詳細數據見鏈接。

(部分 DEX 數據)

從對 DEX 頭部項目的數據分析和實際體驗中得出 DEX 賽道發展的五個趨勢:

1. 少數幾個 DEX 占據絕大部分市場份額;

2. 跨鏈、跨層交易協議占比提升,約占頭部 DEX 的 1/4;

3.AMM+NFT 是 DEX 發展的新趨勢;

4. 各條主流公鏈均有 DEX 躋身頭部,新公鏈 DEX 上升勢頭迅猛;

5. 穩定幣交易平臺和衍生品交易平臺具備較大的增長潛力。

下文將詳細闡述這五個趨勢。

少數幾個 DEX 占據絕大部分市場份額

從鎖倉量和交易量可以看到,少數幾個 DEX 占據絕大部分市場份額。

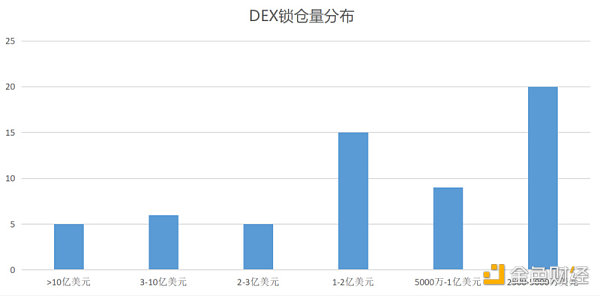

1. 鎖倉量分布

嗶嗶 News 統計的 60 個頭部 DEX 中,最低值是 2592 萬美元(BabySwap),最高值是 52.8 億美元(Curve)。

在此區間內,DEX 的鎖倉量分布如下:

鎖倉量 >10 億美元:5 個;

鎖倉量在 3 億到 10 億美元之間(含 3 億和 10 億):6 個;

鎖倉量在 2 億到 3 億之間(含 2 億,不含 3 億):5 個;

鎖倉量在 1 億到 2 億之間(含 1 億,不含 2 億):15 個;

鎖倉量在 5000 萬美元到 1 億美元之間(含 5000 萬,不含 1 億):9 個;

鎖倉量在 5000 萬美元以下:20 個

根據 9 月 21 日 DeFillama 提供的數據,鎖倉量 >10 億美元區間 DEX(第一梯隊)的鎖倉量總和為 163.6 億美元,鎖倉量在 3 億到 10 億美元之間 DEX(第二梯隊)的鎖倉量總和為 25.5 億美元。

帥初談陳偉星朱嘯虎互懟:很正常,新技術需要全方位辯論:談及昨天陳偉星和朱嘯虎互懟一事,帥初表示,“我個人覺得爭論是很正常的事情,對于一個新的技術,需要大家全方位的討論和辯論,美國應該舉辦了很多次辯論了,對大家都是一個互相認知和互相學習的機會。”[2018/2/26]

鎖倉量第二梯隊的鎖倉量總和僅占第一梯隊的 15.5%,表現了第一梯隊在鎖倉量上極強的主導地位,絕大部分資金流入這 5 個 DEX。

而在第一梯隊中,Curve 和 Uniswap 的鎖倉量均超過 50 億美元,兩者鎖倉量之和為 103.9 億美元,占第一梯隊鎖倉量總和的 63.5%。

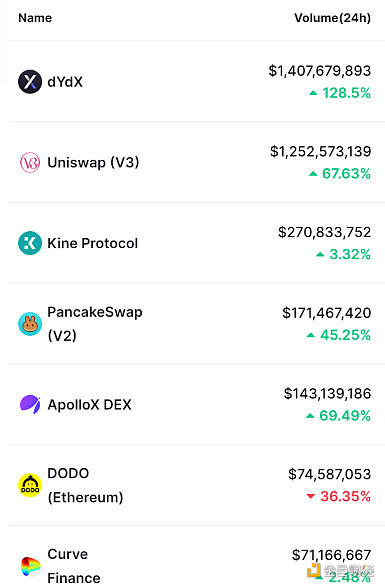

2. 交易量

CoinMarketCap 9 月 22 日的數據顯示,過去 24 小時只有 5 個 DEX 的交易量超過 1 億美元,其中 dYdX 和 Uniswap v3 的交易量排名前兩位,分別為 14 億美元、12.5 億美元。

而排名第三名的 Kine Protocol 交易量為 2.7 億美元,與前兩名差距較大。

把范圍放寬到 1000 萬美元以上,包括超過 1 億美元的 DEX 在內,共有 30 個 DEX 達到這一量級,占 CoinMarketCap 收錄 DEX 總量的 12.5%,可見交易量比較集中。

跨鏈、跨層交易協議占比增加,約占頭部 DEX 的 1/4

跨鏈、跨層(L1-L2)是 DeFi 發展的主流趨勢,在 DEX 上體現得很明顯。在統計的 60 個頭部 DEX 中,跨鏈協議和跨層部署協議數量總和為 16 個,約占統計樣本的 1/4。

跨鏈、跨層 swap 應用最多的是跨鏈交易協議,兼具跨鏈橋和交易功能,如 Hop Protocol、Multichain、Hashflow。

這些跨鏈協議支持多條鏈間交易和資產轉移,支持用戶在 L1 和 L2(Arbitrum、Optimism 等)之間的交易和資產轉移。

不具備跨鏈功能的 DEX 多鏈部署是主流趨勢,這些鏈包括 L1 和 L2,在 L2 網絡部署能夠降低其 gas,加快交易確認時間,提升用戶體驗。

在鎖倉量前十名的項目中,Curve、Uniswap、SushiSwap、Balancer、dYdX、Synthetix 均已在 L2 網絡上部署或使用 L2 擴容技術。

跨鏈 AMM 是新物種,由 SushiSwap 和 LayerZero 合作推出首個跨鏈 AMM SushiXSwap,通過 Stargate 的跨鏈功能與 Sushiswap 的多鏈流動性實現。

AMM+NFT 是新趨勢

AMM+NFT 分為兩類,一類是基于 AMM 機制的 NFT 交易平臺,一類是在 AMM 可交易資產中添加 NFT 類別。前者的代表項目是 sudoswap,后者實踐的代表項目是 Uniswap。

1. 基于 AMM 機制的 NFT 交易平臺

上文提到,AMM 模型中,LP(流動性提供者)將自有資產按一定比例放入流動性池(Liquidity Pool),來為交易所提供流動性,交易者進行交易時實際上是在和流動性池進行交易。

而基于 AMM 機制的 NFT 交易平臺由眾多由許多單獨的 NFT 流動性池組成,LP 可以向這些流動性池提供流動性。

以 sudoswap 為例,sudoswap 的 LP 可以創建流動性池,LP 可以只存入代幣并指定要購買或者出售的 NFT 系列、NFT 數量、起始價格以及定價函數。

這類 NFT 交易平臺創新地引入 AMM 機制,提升 NFT 的流動性。

2. 頭部 AMM 添加 NFT 交易的嘗試

頭部 AMM 積極引入 NFT 交易,其中 Uniswap 的動作比較多。

Uniswap Labs 在今年 6 月收購 NFT 交易聚合器 Genie,Uniswap Labs 當時表示,用戶可以在今年秋天直接在 Uniswap 上交易 NFT。

1 個月后,Uniswap NFT 產品負責人表示,Uniswap 將通過集成 sudoswap 實現 NFT 交易,同時訪問 sudoAMM 提供的鏈上流動性。

Uniswap 和 sudoswap 的契合度較高,兩者都是基于 AMM 機制,分別為 ERC20 代幣和 NFT 提供流動性,兩者集成可謂強強聯合。Uniswap 對 Genie 的收購,讓 Uniswap 在 NFT AMM 的基礎上具有 NFT 聚合交易的功能。

在 Uniswap 之后,預計會有更多 AMM 推出 NFT 交易產品,為用戶提供多種資產類別的交易體驗。

各條主流公鏈均有 DEX 躋身頭部,新公鏈 DEX 上升勢頭迅猛

在嗶嗶 News 統計的鎖倉量前 60 位的 DEX 包括來自以太坊、BNB Chain、Polygon、Arbitrum、Optimism、NEAR、Avalanche 等 23 條公鏈的原生項目。

以太坊鏈上原生 DEX 占市場主導地位,在鎖倉量前 8 位的 DEX 中,以太坊鏈上原生 DEX 占了其中 7 席。

DeFillama 數據顯示,截至 9 月 21 日,這 7 個 DEX 的鎖倉量總和為 148.8 億美元。鎖倉量總和占到以太坊鏈上 DeFi 鎖倉量的 46.8%,是 BNB Chain 鏈上 DeFi 鎖倉量(52 億美元)的近 2.9 倍。

其他公鏈上原生 DEX 鎖倉量排名前三位的是:

來自 BNB Chain 的 PancakeSwap,鎖倉量為 28.9 億美元,排名第 3 位;

來自 Cronos 的 VVS Finance,鎖倉量為 4.1 億美元,排名第 9 位;

來自 Arbitrum 的 GMX,鎖倉量為 4 億美元,排名第 10 位。

在鎖倉量前 30 位的 DEX 中,新公鏈上原生 DEX 表現亮眼,Cronos、Arbitrum、DefiChain、Osmosis、Klaytn、Elrond 等 6 條新公鏈的原生 DEX 均有 1 個進入前 30。

在統計的 DEX 中,存在 4 條內置 DEX 的應用鏈,分別是 DefiChain、Osmosis、THORChain、Canto。其中 Osmosis、THORChain、Canto 均屬于 Cosmos 生態公鏈,在新公鏈浪潮中,Cosmos 生態 DeFi 公鏈值得持續關注。

此外新公鏈中值得關注的是 Klaytn,3 個 Klaytn 鏈上原生 DEX 鎖倉量躋身前 60,基于近半數公鏈只有 1 個 DEX 入圍的情況,Klaytn 作為新公鏈,表現已算優秀。

Klaytn 是韓國互聯網巨頭 Kakao 旗下公鏈,旨在成為元宇宙建設者的“一站式”區塊鏈。KlaySwap 是 Klaytn 鏈上最大的 DEX,鎖倉量為 1.7 億美元,排名第 17 位。

穩定幣交易平臺和衍生品交易平臺具備較大的增長潛力

用戶對于穩定幣和加密衍生品的投資傾向很大程度基于整體低迷的市場。

在市場整體低迷的情況下,由于美元持續升值,USDT、USDC 等與美元掛鉤的穩定幣場外價格已在近日突破 7 元人民幣,近期持有這類穩定幣的收益好于持有 ETH、BTC。

穩定幣收益上升或將激發市場對穩定幣收益產品的需求,基于 AMM 機制的穩定幣交易平臺就是其中之一,代表項目有 Curve、Wombat Exchange。

Curve 是鎖倉量排名第一的 DEX,作為老牌穩定幣交易平臺,交易用戶和流動性提供者基數大,三種流動性池的代幣組合,為用戶提供不同風險等級和收益率的選擇,讓用戶在囤穩定幣的基礎上,拿出一部分穩定幣爭取更高的收益。

Curve 官網 9 月 21 日數據顯示,Curve 流動性池最低 APR 約為 6.3%,最高 APR 約為 15.9%。

Curve 鎖倉量 7 天漲幅為 12.5%,漲幅在鎖倉量前 10 的 DeFi 項目中排名首位。

Wombat Exchange 是最近火熱的多鏈穩定幣交易協議,Wombat Exchange 采用的是單幣流動性池,提升資本效率。

Wombat Exchange 上鎖倉量最高的 3 個池子是 USDC 池、BUSD 池和 USDT 池,APR 中位數在 12%-15% 之間。

衍生品交易是熊市重要的投資策略,永續合約、期權是投資者常用對沖風險的工具。頭部衍生品交易平臺中,dYdX、GMX、Synthetix 均使用 L2 擴容方案,以提升用戶體驗。

L2+ 衍生品,兩個熱點相結合,衍生品交易平臺的發展和用戶增長是近期的一大關注點。

根據目前的熱點及上文闡述,嗶嗶 News 總結了 5 個可關注的方向:

1. 老牌以太坊鏈上 DEX(如 Uniswap、SushiSwap);

2. 跨鏈 DEX(如 Hop、Hashflow);

3. 穩定幣交易協議(如 Curve);

4.Cosmos 生態 DEX(如 Osmosis);

5. 新公鏈 DEX(如 Canto DEX)。

DEX 賽道整體處于供大于求的狀態,DEX 提供的交易和流動性挖礦功能已能基本滿足用戶的需求。

新的 DEX 在流動性池、AMM 機制、功能聚合、產品、定制化功能等方面進行創新,力圖爭取市場份額,用戶可關注 DEX 的細分賽道。

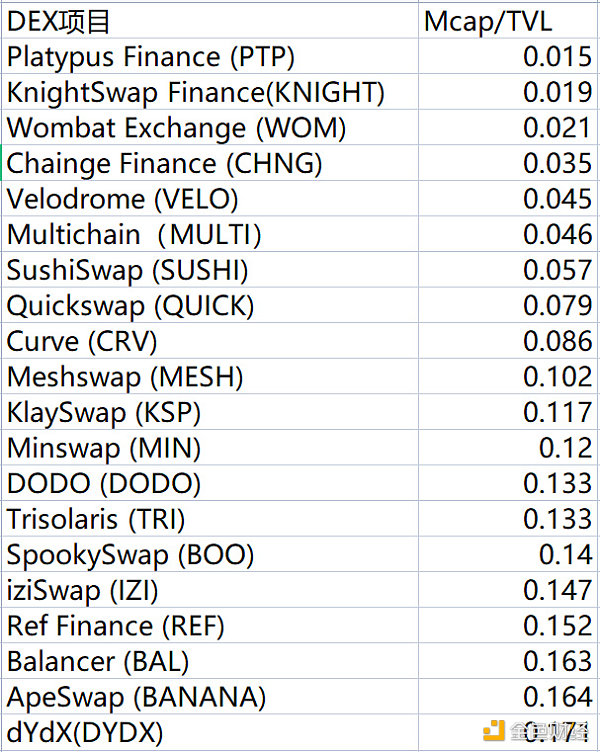

市場整體低迷的背景下,Mcap/TVL(市值 / 鎖倉量)的數據顯示,在統計的 DEX 中有 20 個低于 0.2,反映這些 DEX 的價值被低估,其中包括上文提到的 Curve、Wombat Exchange、dYdX。

低估值區間的 DEX 是投資者重點關注對象,不過目前市場整體低迷,此處不做投資建議。

從長期來看,DEX 依舊是 DeFi 的重要支柱,是用戶參與 DeFi 的入口。

DEX 長期以以太坊鏈為主導,其他鏈通過擴大其 DeFi 生態系統和用戶群體搶占市場份額,DEX 賽道的公鏈格局呈現一超多強的局面。

DEX 賽道中還需關注 L2 上 DEX 的發展,低滑點、低 gas 的優勢提升用戶的交易體驗。以太坊鏈上 DEX 將逐步向 L2 網絡遷移,L2 原生 DEX(如 Starkswap、SyncSwap 等)也將擴大其市場份額。

嗶嗶News

企業專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

“隨機性”指沒有規律或不可預測的狀態。比如扔硬幣、指紋圖案以及雪花的形狀都是不可預測的。大自然中充滿了隨機性,但在計算機環境中卻并非如此.

1900/1/1 0:00:00作者:Mysten Labs 首席執行官兼聯合創始人 Evan Cheng 編譯:Azuma 過去一段時間.

1900/1/1 0:00:00GameFi市場正在崛起,新的Play-2-Earn游戲吸引了狂熱玩家的注意力,并有望帶來豐富的游戲體驗。GameFi項目的主要增長動力是盈利機會與NFT宣傳的結合.

1900/1/1 0:00:002022年,波譎云詭,在愁云慘淡的整頓潮、裁員潮中,Web3逆勢為大環境開辟了一條新的路。根據相關數據顯示,僅2022年一季度,Web3領域的投資額就達到了近百億美元,是去年同期水平的兩倍多.

1900/1/1 0:00:00最近,關于 Aptos 和 Sui 的討論如火如荼,兩者是新興的高性能 L1 公鏈,Move 智能合約編程語言是這些新鏈必不可缺的組成部分.

1900/1/1 0:00:00原文標題:《PFP NFT 下一步將走向何方?》撰文:Teng,Delphi Digital 研究員PFP 他們曾經是 NFT 領域的寵兒,但在近幾個月的沖擊下,現在下跌得很厲害.

1900/1/1 0:00:00