BTC/HKD-5.48%

BTC/HKD-5.48% ETH/HKD-10.54%

ETH/HKD-10.54% LTC/HKD-11.12%

LTC/HKD-11.12% ADA/HKD-9.42%

ADA/HKD-9.42% SOL/HKD-7.63%

SOL/HKD-7.63% XRP/HKD-7.8%

XRP/HKD-7.8%撰寫:shivsak

編譯:深潮 TechFlow

我們談了很多關于加密貨幣的實際使用案例,但如果我們去問朋友家人們是否使用過加密貨幣,99% 的人其實都沒有使用任何 dApp。

而且,除了加密貨幣賭場之外,他們大概率對其他 dApp 沒有什么興趣。那么,加密 dApp 的真正用戶在哪里?為什么所有這些「用例」都沒有起飛?為什么大多數 dApp 都無人使用?

在這篇文章中,我將探討一些有用的加密應用,并解釋它們為什么無人問津。

為什么加密貨幣用例沒有起飛?

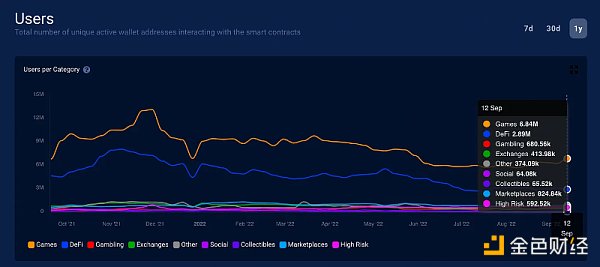

首先,快速瀏覽一下數據。根據 DappRadar 的數據,今天大約有 1500 萬用戶在 Dapp 進行交互。

報告:阿根廷加密貨幣采用率顯著增長,受訪人群中占比達12%:金色財經報道,Americas Markets Intelligence最近發布的一份報告顯示,阿根廷的加密貨幣采用率出現了顯著增長。這項去年通過智能手機對400名不同用戶進行的調查發現,100名阿根廷人中有12人去年投資了加密貨幣,占比為12%。

雖然這個數字可能看起來很低,但實際上比南美洲其他國家的統計數字要高:巴西為7%,墨西哥為6%。該國的加密貨幣采用率也高于拉丁美洲的平均水平(8%),但仍低于美國的16%。(news.bitcoin)[2022/4/19 14:33:34]

讓我們假設 DappRadar 的數據不完整,假設現有的用戶是它所顯示的五倍,7500 萬,但這仍然不到全球人口的 1%。這是「大規模采用」嗎?不完全是。

讓我們看看一些用例,了解它們為什么還沒有起飛。

支付

以下是我認為加密貨幣支付還沒有成為主流的原因:

加密貨幣市值前十幣種普遍上漲 ETH領漲:金色財經數據顯示,截止當前,加密貨幣市值前十幣種9漲1跌,唯一下跌幣種為穩定幣USDT,24H跌幅約為0.49%。漲幅前三為:ETH(187.985美元,+9.81%),BNB(16.6098美元,+5.66%),BCH(243.878美元,+4.81%)。[2020/4/19]

Web2 的解決方案已經很好了

對大眾來說,現有的 Web2 解決方案已經已經「足夠好」了:

銀行卡或信用卡對于零售或在線購買來說足夠方便;

Venmo、PayPal、Zelle、Apple Pay 等足以應付朋友之間的日常轉賬;

Web2 應用程序的轉賬也是即時的,而且這些應用程序的界面用起來非常方便。

傳統系統還與加密貨幣不兼容

你不能用穩定幣來支付你的抵押貸款(至少現在還不行)。

這部分是因為法規不明確。隨著時間的推移,隨著監管更加清晰,更多的傳統提供商將有信心且有能力開始接受或使用加密貨幣。

動態 | 烏克蘭將監督1200美元以上的加密貨幣交易:金色財經報道,烏克蘭財政部長Oksana Markarova在最近的一次新聞發布會上宣布,烏克蘭的金融監管機構將對由加密貨幣公司和其他處理數字資產的實體進行的操作進行審查和核實。Markarova在介紹新反洗錢規則時強調,所有價值30000格里夫納(約合1 200美元)或以上的加密相關交易都將受到政府的監督。加密貨幣交易所、其他交易平臺和銀行將有義務收集、存儲并向當局提供有關其客戶身份的詳細信息,包括發送方和接收方的客戶以及所轉移的數字貨幣的來源。Markarova認為,加密業務的合法化可以給烏克蘭經濟帶來積極影響,這超過了使用加密貨幣進行洗錢的風險。[2020/1/28]

復雜的稅收問題

加密貨幣支付是應稅事件——這給你的生活增加了很多復雜性。

加密借記卡是一個很好的概念。但你真的愿意在每次購買咖啡時都要報告應稅事件嗎?沒必要,且沒有任何額外的好處。

商家不愿意接受加密貨幣

商家通過規避信用卡交易獲得 2-3% 的收益,但稅收的復雜性和監管的不確定性也使他們接受加密貨幣變得不切實際。

澳大利亞稅務局啟用“100點身份驗證系統”對加密貨幣投資者進行追蹤:據CCN消息,澳大利亞稅務局(ATO)將比特幣等加密貨幣歸類為需繳納資本利得稅的“資產”,并對其投資者進行了廣泛調查。同時ATO正在使用強制性的“100點身份驗證系統”,該系統將實施數據匹配技術,以調查加密貨幣投資者。今年早些時候,ATO發表了關于加密貨幣稅收的指導意見,要求所有國內加密貨幣交易所在5月14日前在澳大利亞金融情報機構和監管機構AUSTRAC進行注冊;交易所還需要監控和舉報可疑交易,并報告所有涉及價值超過1萬(約合7388美元)澳元的交易。[2018/6/20]

另外,擁有信用卡的人比加密貨幣多得多,所以商家可能期望大多數用戶會用信用卡付款,而不是使用加密貨幣。

但是,其他使用情況呢?比如…

現實世界資產代幣化

將房地產等現實世界的資產代幣化有很多價值。

代幣化使資產具有可投資性、流動性、可獲取性、可驗證性和可移植性。還有一些次要的好處,比如能夠將代幣化的資產插入其他智能合約,用于借貸,等等。

人人影視開啟數字加密貨幣捐贈一個月,收到價值約20萬人民幣的捐贈:據公眾號區塊律動BlockBeats,一個月前,人人字幕組對外表示為了改善客戶端的帶寬壓力和開發支出壓力開始接受捐贈,但僅限于接受加密數字貨幣的捐贈。30天過去了,按照網站上給出的地址查詢交易記錄,發現他們一共只收到了2.2個比特幣,10.7個以太坊,3.1 個比特幣現金,加在一起約20萬人民幣。而維基百科在2014年7月開始接受比特幣捐款后,一周之內收到了價值14萬美元的比特幣,當時比特幣的價格還在600 美元上下。[2018/4/29]

但要有效地將這些資產代幣化是非常困難的。

首先是法律限制。在大多數司法管轄區,NFT 和代幣不被接受為房地產或其他 RWA(現實資產)的法律代表。

為了解決這個問題,今天大多數代幣化的房地產項目涉及的控股公司,都在用 NFT 代表控股公司的股份。

但這是一個有缺陷的模型,因為你始終需要信任控股公司。

公司可能會破產,創始人可能會操縱他們的公司結構,所以你的 NFT 可能會不值錢。

自由市場也可能對 NFT 失去信心,使它們缺乏流動性并且一文不值。

除了與房地產投資相關的常規風險外,還有各種風險。

股票代幣化

股票代幣化有很多好處,但也有類似于房地產代幣化的問題。

我所看到的股票代幣化的兩種模式是:

當你購買和出售他們的代幣時,需要可信的中心化機構來購買和出售真實的股票,這與房地產代幣化有著同樣的問題。

超額抵押的合成股票。但超額抵押股票的的弊端是:

你必須存入比你想購買的股票數量更多的抵押品,這使得它的效率非常低。 例如。存入 150 美元的抵押品來購買 100 美元的股票。

如果股票價格上漲,你有可能失去你的抵押品。對于長期持有者來說,這不是一個很好的選擇,只是一般這種模式只對一些短線或對沖有幫助。

借貸

貸款可以是超額抵押的,也可以是抵押不足的。

超額抵押貸款要求你存入比你想借的金額更多的抵押品。所以要借 100 美元,你可能需要存入價值 150 美元的抵押品(就像超額抵押的合成股票一樣)

這使得超額抵押貸款的效率非常低,并且只能用于少數。

大多數人想要或需要的貸款不是在超額抵押的貸款。

抵押不足的貸款更像是來自銀行的傳統貸款。你想借 100 美元,但你可能不會提供任何形式的保證金或抵押品。但如果錢包是匿名的,用戶可以直接帶著資金跑掉。所以你需要某種身份和信用驗證系統,就像在 TradFi 中一樣。

Goldfinch 使用銀行和金融科技公司等中心化中介機構來做信用評估,并將資金分配給借款人。

TrueFi 主要向加密貨幣原生機構放貸。

例如,這是發放給 Bastion Trading 的 1000 萬美元貸款,為期 180 天,年利率為 8.8%。

但這些并不是完全去中心化,這種借貸并沒有真正幫助推動加密在大眾中的采用。

借貸用例有一些優點,因為任何人都可以存入 DeFi 借貸池并獲得由真實貸款支持的良好利息,但這肯定不足以大規模采用。

游戲

許多人不明白為什么游戲應該與加密貨幣有關系。

加密貨幣和 NFT 提供了一種創建游戲內資產的方式,這些資產可以以獨特的、可交易的、有價值的、有用的、可移植的形式被集成到更廣泛的區塊鏈游戲生態系統中。

但目前,加密貨幣游戲領域看起來相當慘淡。

大多數人玩加密貨幣游戲,主要是因為他們可以賺錢。

而在熊市,獎勵早已枯竭,大多數在牛市中籌集了數千萬美元的游戲,今天的活躍用戶恐怕還不到幾千。

構建人們真正喜歡的游戲需要大量的資本和工程——而且成功的頂級游戲需要很長的準備時間。

可能我們需要幾年時間才能看到加密貨幣游戲生態系統發展成現實。

結論:為什么 dApp 沒有被迅速采用

我認為采用緩慢的原因在很大程度上可以分為:

監管的不確定性

沒有實際解決問題

沒有創新的用例改進,就不足以改變用戶的行為

使用起來太復雜

那么,加密貨幣的真正用戶將如何以及何時開始使用加密貨幣?

Miles Deutscher 說得非常好「只有在創造出零售業真正愿意使用的 dAPP 時,才會出現大規模的采用…..協議需要通過利用區塊鏈對用戶產生內在的好處。」

我認為有些用例很有可能促進大規模采用,如:眾籌、NFT 域名、NFT 票務、賭博、游戲、跨境支付等。

深潮TechFlow

個人專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

從去年開始,隨著NFT的大火,各大品牌入局NFT的消息也不絕于耳。比如Tiffany面向CryptoPunk持有者推出NFTiffs NFT;耐克旗下加密時尚品牌RTFKT發行了CloneX N.

1900/1/1 0:00:00撰文:Babywhale,Foresight News近一個月的時間里,多個藍籌 NFT 項目獲得了數千萬美元甚至過億美元的融資,在市場上引起了諸多關注.

1900/1/1 0:00:00作者:Alexander Neumueller 、Digital Assets CBECI Project Lead比特幣挖礦對環境影響的爭論主.

1900/1/1 0:00:00作者?|?GREG?CIPOLARO編譯?|?GaryMa 吳說區塊鏈注:NYDIG 文章發布于8月6日,當下部分數據已與6日出現變化 摘要 ETH 領漲,市場交易活動的活躍.

1900/1/1 0:00:00原文作者:Codex Labs? Vitalik Buterin 提出 The Blockchain Trilemma 已經有 5 年之久,?論是 ETH-core 社區.

1900/1/1 0:00:00目前許多主流敘事認為,以區塊鏈技術為基礎構建的 Web3 產品,能夠通過發行代幣賦予用戶以真正的資產所有權.

1900/1/1 0:00:00