BTC/HKD+0.83%

BTC/HKD+0.83% ETH/HKD-0.68%

ETH/HKD-0.68% LTC/HKD-0.38%

LTC/HKD-0.38% ADA/HKD-0.28%

ADA/HKD-0.28% SOL/HKD+2%

SOL/HKD+2% XRP/HKD+0.64%

XRP/HKD+0.64%本文來自 Polygon,原文作者:Akhil Vajjhala?&?Jack,由 Odaily 星球日報譯者 Katie 辜編譯。

合并將顯著改變以太坊的運營方式、環保程度和敘事。有了這個硬分叉,以太坊將在新的共識機制??PoS?上運行,而不是原來的?PoW。本文中,我們將介紹合并臨近時各?DeFi?龍頭治理論壇上發生的重要事件。

Lido 為那些希望通過質押 ETH2.0 獲得收益的 ETH 持有者提供流動性質押,但不需要持有運行一個完整節點所需的 32 個 ETH 來質押其資產。Lido 降低了質押 ETH 的門檻,并提供了 stETH(質押的 ETH 的流動性衍生品),方便用戶可以在其他 DeFi 協議中使用。

當我們討論以太坊合并時,Lido 是最重要的組成部分之一。它涉及到流動性質押的過程,當涉及到合并對 PoS 中的 ETH 質押者的影響時,Lido 扮演著重要的角色。

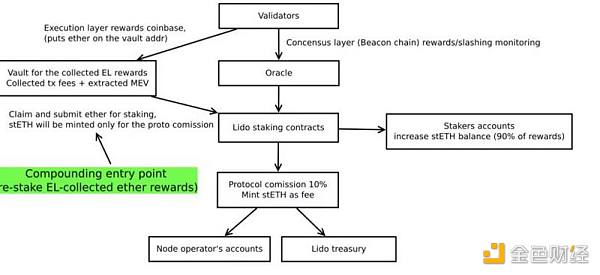

Lido 協議升級,在以太坊合并后重新設置新出現的獎勵,實現多重獎勵。

合并后獎勵分配的鏈上部分

該提案提議重新分配所有收集到的執行層獎勵,同時只生成協議費(0%)stETH 作為信標鏈(Beacon chain)獎勵分發運行的一部分。但對非盈利性的 Lido?預言機報告不收取/分發任何協議費用。

分配機制如下:

節點運營商在專用資金庫合約上收集 ETH 指定的執行級別獎勵。準確地說,MEV 獎勵可以在這樣的資金庫合約中獲得。

Lido 合約從資金庫中撤回所有收集到的獎勵,將其重新質押,并僅以協議費(10%)作為信標鏈(或共識層)獎勵分發運行的一部分,mint 新的 stETH。

如果是非盈利的 Lido?預言機報告,將不再 mint 任何新的 stETH(即協議費)。

數據:ETH完成合并以來,ETC算力已下跌逾51%:10月5日消息,數據顯示,自9月15日以太坊完成合并以來,ETC 全網算力持續走低,已下跌逾51%至152.78TH/s。[2022/10/6 18:40:23]

該提議將帶來多重回報,由于對現有分發方案的影響很小,交易時間快。它也是相當自動化和自治。最后,在合并硬分叉延遲的情況下,它將退回到已經采用的解決方案。

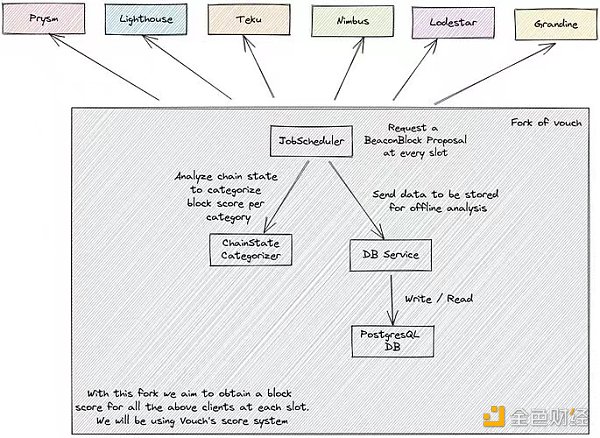

主要目標:衡量是否有客戶持續產生更多的區塊提議者獎勵。

空投分叉代幣和維持掛鉤:如果有任何空投 ETH PoW 給 ETH 質押者,它將返回給 stETH 的潛在持有者。

AAVE 是一個去中心化的借貸市場,借貸收益率基于利用率(借款金額/存款金額)。

考慮到合并是 PoW 空投或只是希望合并尚未定價的完美機會,利用你的倉位并增持更多 ETH 似乎是大多數加密投資者的選擇。

然而,這方面存在很多問題:

如果有任何合并相關的問題?> ETH 價格下跌->大規模清盤發生。

Aave 借給用戶質押品?>?合并問題?> Aave 和用戶都受到嚴重影響。

Aave 的借款限額降低了,費用增加了,直到 ETH 借款被完全暫停,直到合并完成。

Aave受以太坊 PoS 合并影響的技術分析:

聲稱合并不應影響 AAVE 的系統。

區塊結構:不受影響。

阻塞時間:僅 Aave 治理受到輕微影響(投票時長)。

智能合約:Aave 不受影響。

鏈上隨機性來源:不受影響。

safe head?和最終區塊的新概念(以太坊最終性的潛在變化):Aave 可能會受到輕微影響,但不會影響智能合約。

Chainlink?的立場將與 PoS 鏈一致。Chainlink 不會整合到以太坊 PoW 分叉,它將完全提交到 PoS 鏈,這確保了預言機和數據沒有任何問題。

以太坊合并臨近,Lido Finance引領DeFi反彈:8月30日消息,據CoinMarketCap的數據,Lido Finance(LDO)、Compound(COMP)和Synthetix(SNX)中的DeFi代幣在過去24小時內取得了顯著收益,其中,Lido Finance的原生代幣LDO24小時內上漲10%以上。

據分析,其主要原因可能是即將到來的以太坊合并和DeFi的優化。據Dune Analytics數據顯示,在網絡升級之前,已經有近1345.8萬個以太坊被質押在以太坊上,在過去24小時內,所有區塊鏈的總鎖定價值(TVL)增加了3.51%。(Decrypt)[2022/8/31 12:58:47]

AAVE ETH PoW 分叉風險緩解計劃:

除 ETH 外,大多數代幣在 ETH PoW 鏈上可能是毫無價值的。因此,用戶可能采用的最大化其加密資產持有的策略可能是借入盡可能多的 ETH(主要由穩定幣或其他代幣擔保)。

此外,還應該觀察從 stETH 持有者到 ETH 的流量,因為 stETH 在 ETH PoW 鏈上可能也不值錢。

與 PoS 合并和潛在 ETH?PoW 分叉相關的投機策略可能會對 Aave 產生影響,特別是因為 Aave 允許從 stETH 借用?ETH。 stETH?被用來放在?Aave?上抵押和借用?ETH 已成為一種流行的策略,并已將 ETH 市場利用率提高到 62% 的水平。

投機者正在利用 ETH 市場相關風險:

ETH 的高利用率可能會使清算更加困難或無法實現。

在 ETH 市場被大量利用的情況下,由于合并事件,市場開始經歷高波動,可能無法清算常規 ETH 多頭/穩定幣空頭倉位。

這是由于清算人將無法獲得 ETH 作為質押品,因為大多數 ETH 將是借來的。

這進而可能導致一些倉位變得無質押。

高的 ETH 利用率使 ETH 速率提高到一個水平,即 ETH/th 位的 APY 為負。

高 ETH 利用率將 ETH 速率提高到 ETH/ETH 倉位產生負 APY 的水平。

DeFi協議Synthetix進行債務池合并,以增強流動性和質押效率:3月24日,DeFi協議Synthetix(SNX)宣布,將在世界標準時間周四21:00-23:00(北京時間3月25日5:00-7:00)部署其L1和L2債務池合成功能,預計將對兩個不同類別的質押參與者產生影響:SNX通脹質押獎勵和債務對沖。

該團隊表示,債務池合成允許協議在L1和L2上具有可替代性(fungibility),合并債務池對于在整個協議中提供最大的流動性并通過跨鏈消息傳遞在多個鏈之間有效地轉移合成代幣是必要的,而不是依賴于自動化做市商(它們受到流動性池深度的限制并且容易造成滑點)。

據悉,Synthetix此前在以太坊主網和第2層以太坊擴展解決方案Optimism兩條鏈上運營債務池。(Cointelegraph)[2022/3/25 14:17:09]

一旦 ETH 借貸利率達到 5%,這發生在 70% 的利用率之后不久(我們現在是 63%),stETH/ETH 倉位開始變得無收益。

目前,由于貶值風險,Aave 上的借款人沒有最大化地使用杠桿。因此,有可能一些倉位的 APY 會更早出現負值。這將導致用戶平倉,直到 ETH 借貸利率恢復到一個穩定的水平,使 APY 變得平穩。

這意味著我們將看到大量的 stETH 到 ETH 的贖回,進而推動 stETH 價格下跌。由于常規 stETH 持有人轉向 ETH 以獲得 ETH PoW 工作的收益。

已經很高的 ETH 利用率導致常規 ETH 供應者開始撤回其 ETH。

由于與 ETH?PoW 分叉相關的不確定性和風險(通常是 PoS 合并,尤其是 Aave 上的 ETH 使用),當前的流動性提供者可能會越來越擔心他們在 Aave 上的 ETH,進而可能會從供應端撤回 ETH。

利用率的增加與 ETH 借款人無關。

此外,如果 ETH 價格下跌,則 ETH 多頭/穩定幣空頭倉位可能需要通過出售供應的 ETH 去杠桿化。

這就是 ETH 借款被凍結的原因。

備選方案:將 100% 利用率下的可變借款年利率從 103% 提高到 1000%。

以太坊社區將于第二次合并會議討論包括驗證節點應該同時運行執行和共識客戶端等:11月21日消息,以太坊開發者trent和Tim Beiko將在12月3日14:00 UTC主持第二次合并會議,希望收到來自錢包、應用程序、資源管理器、基礎設施提供商的問題。討論內容包括從PoW轉到PoS后區塊時間將從13秒到12秒,將影響為計算年利率做出假設的貸款合約;交易費用轉到執行層的驗證節點地址;驗證節點應該同時運行執行和共識客戶端;EIP-4399;Kintsugi里程碑和測試網;來自Tim的合并客戶端架構帖子等。[2021/11/21 7:02:01]

AAVE DAO?對?ETH?PoW 分叉上的立場:

Aave?對?Aave?治理的評論請求(ARC)要求 Aave DAO 承諾選擇在權益證明共識下運行以太坊主網,而不是運行替代共識(如工作證明)的任何以太坊分支。

ARC 將正式表示 Aave DAO 部署將僅在以太坊 PoS 上進行。

授權社區監護者采取必要行動,關閉以太坊巴黎硬分叉(合并)產生的任何分叉上的Aave部署。

AAVE 快照投票:

建議限制接近合并時的 ETH 借款。

Compound 貸款市場與 AAVE 非常相似,但可供借款的資產較少。它只存在于以太坊,而 AAVE 已經走向了多鏈。

調整 ETH 利率模型:

將 cETH 利率模型更新為具有以下參數的新的跳躍利率模型:

利用率為 0% 時的比率:2%

最佳利用率(拐點):80%

最佳利用率:20%

100% 利用率:1000%

為 cETH 市場設定 100000 ETH 的借款上限。

Bancor 是一個去中心化的交易所,允許用戶在代幣之間進行交易。其獨特的價值主張是能夠通過其原生 BNT 代幣為 DEX 提供流動性,而不面臨臨時性損失,然而,由于在最近的熊市中表現不佳,用戶確實面臨臨時性損失,這一能力最近受到了抨擊。

動態 | 韓國金融委虛擬貨幣科與創新金融科合并:韓國金融委員會旗下,管理虛擬貨幣關聯政策的虛擬貨幣科與韓國金融委新設的創新金融科合并。7月9日,虛擬貨幣科長Hong-Seunggi稱:“會取消現在的的虛擬貨幣對應科,并入創新金融科。創新金融科主要負責虛擬貨幣在內的創新金融關聯業務。”[2018/7/9]

提案:確定在分叉時?Bancor 治理論壇的操作:

建議在所有 PoW 分叉上禁用 Bancor 合約。

禁用合約:該選項將包括禁用以太坊分支上的所有 Bancor 平臺功能。這種選擇應該不會有什么風險。對此的主要論點是,工作證明分叉上的大多數代幣將很快變得毫無價值,這將導致 Bancor 平臺被抽干任何可以在分叉鏈上提取的價值。

不采取措施:在以太坊分叉的情況下,不采取任何措施。這不會給以太坊主網上的 Bancor 帶來任何風險,但是,任何可能從以太坊分叉中提取的價值都會很快丟失。

Synthetix 將在預期的合并區塊前約 3 小時暫停以太坊和 Optimism 上的所有 Synthetix 合約,并在確保 Chainlink 信息流和協議的其他部分穩定后恢復活動。

SNX 代幣仍可交易,但協議的所有其他部分,如合成交易所、期貨、貸款、質押(認領、mint、燒毀)和跨鏈橋將被暫停。一旦暫停完成,將通過所有渠道進行通信,并將通知所有協議合作伙伴。

FRAX 穩定幣只能在 ETH?PoS?上贖回:

Sam Kazemian(FRAX 的創始人)提交了一份提案,要求該項目的穩定幣只能在以太坊權益證明(PoS)主網上贖回。

FRAX 將拒絕任何以太坊 PoW 分叉。

雖然這是邁向以太坊 PoS 未來的一步,但可能會在以太坊 PoW 用戶中造成 FUD。

風險和市場影響概述——期貨現貨溢價與負融資:

持有 ETH 的現貨將獲得任何 PoW 分叉代幣,而 ETH 季度期貨或永續合約的敞口不會。假設市場是有效的,這意味著預期合并日期后的季度期貨應根據 PoW 分叉代幣的預期價值,開始以額外折扣進行交易。

最近,我們看到 2022 年 12 月的季度預測報告從溢價轉變為現貨溢價,這反映了 PoW 分叉積累一些“可銷售價值”的可能性。在實踐中,市場參與者可以購買現貨 ETH,然后賣出等量的 ETH 期貨,在保持 delta 中性的情況下質押分叉價值。隨著合并的預期日期越來越近,我們可能會在永續合約上看到一些類似的活動,大幅折扣和負融資反映了 PoW 分叉 ETH 的預期價值。

對 Maker 的影響:通過期貨合約的名義杠桿成本(不包括潛在的分叉價值)下降,形成了與 Maker?資金庫的競爭壓力。認為市場隱含分叉價值過高的用戶會被激勵在期貨上杠桿化,而那些認為隱含價值較低的用戶可能更喜歡使用 Maker 資金庫(在那里資金庫所有者仍然會收到任何潛在的分叉代幣)杠桿化。

反應:保持有競爭力的利率,避免因期貨合約而損失過多交易量。

stETH 價值下跌:

stETH 和其他流動性質押資產很可能在任何 PoW 以太坊分叉上變得毫無價值。

因此,基于 PoW 分叉 的 ETH 的預期價值,流動性質押資產的市場價格可能會下跌。

反應:監控 stETH 流動性,必要時應對參數變化(增加穩定費或清算比率);使用 ETH 質押品跨 DeFi 貸款協議監控競爭利率。

外部資產分叉選擇:

以太坊托管著各種各樣的外部支持資產。包括跨鏈橋、中心化穩定幣和現實世界資產。因為這些資產是由外部質押品支持的(要么在鏈外持有,要么在另一個鏈上持有),它們一次只能在單個鏈上完全質押,發行者通常需要在分叉期間將一個鏈識別為規范的鏈。

合并升級在以太坊社區、DeFi 用戶和協議中得到了強有力的支持,這應該有助于確保分叉選擇一致支持主網(PoS)以太坊。然而,由于對礦工的財務敞口或其他原因,一個或多個外部資產發行者可能會在一定程度上承認 PoW 分叉。這可能會使連接到主網以太坊的相關資產變得一文不值。

由于與礦工存在潛在的財務聯系,Tether 尤其被認為是一種潛在的風險。

對 Maker 的影響:如果所有外部支持的資產發行者都支持合并升級,則影響最小;如果一個或多個發行者支持 PoW 分叉,這可能會對 DEX 流動性池和接受該資產作為質押品的其他協議造成重大影響。

反應:確認與 Maker 協議交互的關鍵外部資產提供商的合并支持,包括:Circle、Paxos、Binance、Bitgo、Gemini、Centrifuge 發行者,其他 RWA(現實資產)發行者,以及將 DAI 連接到其他鏈的服務。如 Wormhole、Axelar、Gravity Bridge 和 Multichain)。

流動性池協議:

Maker 不向用戶提供可借出的質押品,而許多其他貸款協議(包括 Aave、Compound 和 Euler 協議)都會這樣做。在 PoW 分叉之后,分叉鏈上的重要資產子集(包括穩定幣和跨鏈橋資產)將立即變得毫無價值。這可能導致集中的貸款市場資不抵債,并激勵用戶在市場上借入所有可用的 ETH(作為最有可能在分叉中保留某些價值的資產)。

ETH 從流動性協議(特別是 Aave 和 Euler)中撤出可能導致 ETH 借款成本飆升,這將對杠桿化 stETH 倉位造成壓力,并可能影響與 ETH 的價格持平。

對 Maker 的影響:一些用戶可能從外部借貸協議遷移到 Maker 資金庫;ETH 可能從貸款協議中撤出,給 stETH 帶來壓力;合并前后 ETH 對的去中心化交易所流動性可能下降。

反應:監視用戶行為并保持有競爭力的費率,以促進任何潛在的遷移或用戶獲取;監控 stETH 杠桿倉位和 Aave、Euler 上的 ETH 借貸利用率;監控外匯流動性,必要時考慮參數變化。

預言機(Oracle)網絡和指數:

Maker 和 Chainlink 等其他預言機網絡正計劃支持合并,并考慮將主網以太坊作為規范鏈。然而,PoW 分叉的可能性使這一問題變得有些復雜,由于潛在的中心化交易問題或代碼沖突,錯誤數據的可能性增加了。

對 Maker 的影響:增加了發送到預言機信息流的壞數據/異常數據的可能性;由于第三方預言機或準備指數中包含的不良價格數據而導致市場中斷的可能性。

反應:確認中心化交易計劃,包括 PoW 分叉清單、報價和 API 更改;鼓勵行業參與者為任何 PoW 分叉采用替代報價,避免沖突,并確保主網以太坊數據的連續性。

網絡停機時間:

這一合并可以說是以太坊歷史上最大的一次升級。隨著這一重大的協議更改,技術故障的風險增加,可能會導致活動故障和不可用性。如果以太坊下跌一段時間,像 Maker 這樣的 DeFi 協議可能會在質押品資產中經歷價格缺口(不連續的價格下降),這可能會推動資金庫清算甚至破產。

對 Maker 的影響:PoS 合并前后停機和活動故障的風險增加;在任何網絡停機期間,可能出現負價差;降低了用戶去杠桿或保護其資金庫位置的能力。

反應:考慮改變參數以增加資金庫倉位的安全范圍(例如提高清算比率,增加高杠桿資金庫類型的穩定費);鼓勵用戶在合并升級前增加自己的倉位安全邊界。

重放攻擊(Replay Attacks):

重放攻擊允許在一個鏈上簽名的交易或消息在某些情況下在另一個鏈上“重放”。以太坊用戶(甚至是托管或基礎設施提供者)可能在 PoW 以太坊分叉之后成為所謂的“重放攻擊”的受害者。

雖然 EIP-155 通過添加 Chain?ID 作為交易簽名參數提供了一個防止交易重放的簡單保護,但不能保證 PoW 分叉會采用與以太坊主網不同的 Chain?ID(Chain-ID?1)。

對 Maker 的影響:主網上非預期交易的可能性增加,從 PoW?分叉鏈重放(例如關閉資金庫倉位、出售分叉 DAI 或分叉 MKR 代幣等);主網交易的可能性,包括 Maker oracle 和 keeper 操作,被重放到 PoW?分叉鏈。

反應:在 Maker 社區內分享關于重放攻擊風險的信息;提倡 PoW 分叉使用替代 Chain?ID(而不是主網以太坊將繼續使用的 Chain-ID?1)來避免重放交易。

Odaily星球日報

媒體專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Tags:ETH以太坊POWAVEpSTAKE Staked ETH以太坊交易所app下載POW3R價格Bunny King Metaverse

作者:0xivecott$ETHW 得到了大部分礦池的支持,它似乎是 "真正的分叉"。而 $ETF 已經有 1300 萬 $ETF 的預挖,而且大部分都是由發起分叉的團隊控制.

1900/1/1 0:00:00撰文:李國權、鄭金城、閆黎,分別為新加坡新躍社科大學金融科技和區塊鏈教授、新加坡新躍社科大學 Web3 研究員、新加坡南洋理工大學南洋商學院戰略系高級講師二十一世紀是亞洲的世紀.

1900/1/1 0:00:00▌ 上海寶山發布工業元宇宙產業發展三年行動計劃,將打造示范工廠金色財經消息,9月2日,以“數實融合.

1900/1/1 0:00:00近日美元指數 DXY 持續攀升,市場波動明顯加劇。美元的持續走強,會對市場和資產價格造成什么樣的影響?美聯儲會采取什么樣的措施影響美元的流動性水平?比特幣和以太坊等加密貨幣接下來的行情走勢又會如.

1900/1/1 0:00:00據外媒報道,伊朗政府已開始根據上周批準的新的“全面和詳細”監管框架向加密礦工發放許可證。當局此前曾向一些加密采礦業務頒發許可證,但由于電力消耗和非法采礦問題而停止了這一過程.

1900/1/1 0:00:00北京時間 9 月 1 日凌晨,華盛頓特區首席檢察官 Karl Racine 正在起訴 MicroStrategy 公司及其聯合創始人 、前 CEO Michael Saylor 涉嫌逃稅.

1900/1/1 0:00:00