BTC/HKD+0.67%

BTC/HKD+0.67% ETH/HKD+0.93%

ETH/HKD+0.93% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+2.09%

ADA/HKD+2.09% SOL/HKD+4.11%

SOL/HKD+4.11% XRP/HKD+1.05%

XRP/HKD+1.05%當前,固定收益產品在全球范圍內有大約 119 億美元的總可尋市場。但在 DeFi 領域中,這個數字還不到數百萬美元。

那到底為什么在 DeFi 中創建固定利率的資產工具如此困難呢?新的代幣標準 ERC-3475 又將如何才能改變現有的市場格局呢?鐵子們,接下來就讓我們深入了解一下關于固定收益和 ERC-3475 的內容吧。

在當前的 DeFi 市場中,為了平衡供應和需求,大多數借貸協議使用利用率 - 利率反饋控制機制:

當市場上的供應大于需求時,該機制會降低利率以鼓勵借款人借款,而當供應小于需求時,該機制會提高利率。

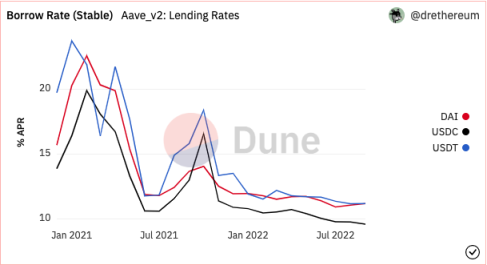

因此,由于市場存在著波動,借貸協議的利率是很難保持穩定的(見下圖)。

這就是市場對固定利率資產的需求來源。

市場對穩定性和可預測性的需求來自于:

YGG突破0.8 USDT,24H漲幅達38.72%:金色財經報道,行情顯示,YGG短線漲至0.8 USDT,現報0.7953 USDT,24H漲幅為38.72%。[2023/8/7 21:29:51]

為了對自己的投資有更多的控制

為了開發復雜的金融產品

在我們深入了解今天的內容之前,我先給鐵子們介紹一些術語。

面值:到期時支付給債券持有人的美元

零息債券:在債券有效期內不支付利息的債券。投資者以比票面價值更低的價格購買零息債券

我給鐵子們舉一個包含上面術語的比喻:你可以想象一下,零息債券是你在田里種植的小麥,你從收獲小麥中獲得的收入就是面值。而你為種植小麥而購買的種子就是你為債券支付的折扣價格。

目前,有兩種方法可以保證固定利息。

借款人以 ERC-20 代幣的形式發行「債券」,從貸款人那里獲得目標資產,到期后以固定利率償還。

Worldcoin:西班牙每月有超2萬人注冊World ID,是歐洲最大的運營市場:7月10日消息,OpenAI首席執行官Sam Altman創立的加密貨幣公司Worldcoin發推稱,西班牙現在是歐洲最大的Worldcoin運營市場,每個月有超過2萬人注冊World ID。[2023/7/10 10:12:54]

資料來源:Yield Protocol 白皮書已發行的「債券」價格和利率由協議中的單一交易池的供需決定。

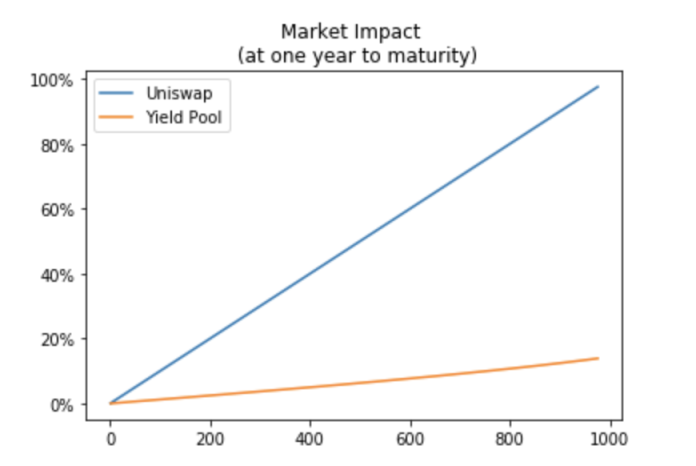

Yield Protocol 實施了一個 AMM(自動做市商 YieldSpace),以一致的利率報價將套利的損失降到最低。

例如,在 Uniswap 中,只要有價格變化就會發生套利 -> 交易,而 Yield 協議中的這種行為只在利率變化時發生。

根據比較 Uniswap 與 Yield Protocol 的市場影響的圖表。Yield Protocol 在利率和市場報價方面都優于 Uniswap。

比特幣閃電網絡通道數量為76,286個:金色財經報道,1ML數據顯示,當前比特幣閃電網絡節點為16,192個,過去30天增加0.65%;通道數量為76,286個,較一個月前增加了0.2%;網絡容量為5,369.07枚BTC,月漲2%。[2023/2/23 12:23:39]

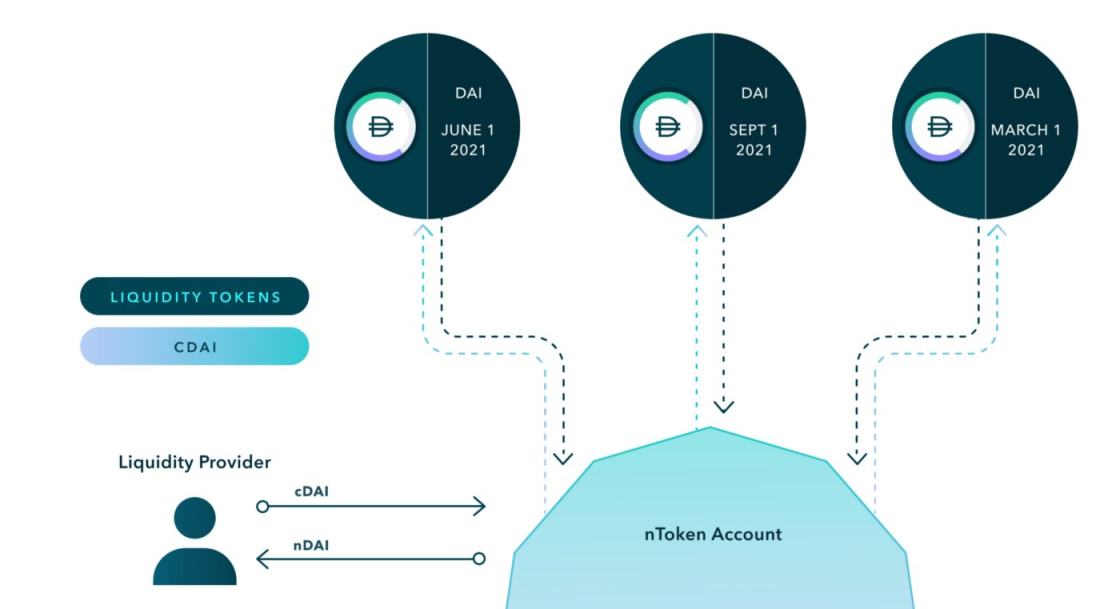

Notional Finance 通過使用 cTokens(Compound 的包裝代幣)作為基礎資產而與眾不同。

這種設計使存儲在流動性池中的資金能夠隨著時間的推移產生利息,提高流動性提供者的資本效率。

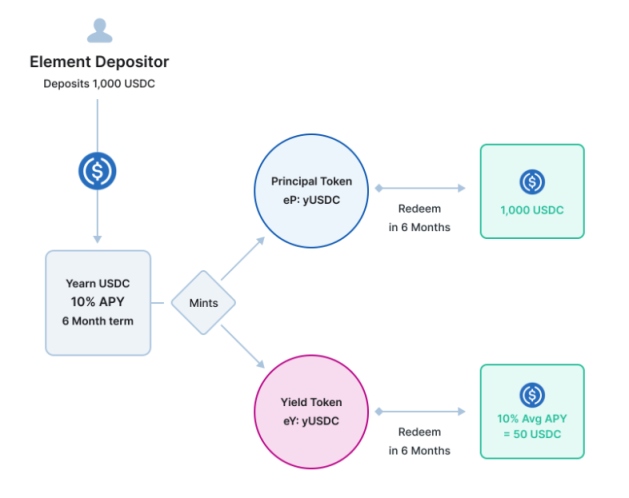

在 Element Finance 中,用戶將他們的資金存入一個金庫(以 Yearn Finance 為例),以獲得一個浮動的利率,鑄造本金代幣(作為零息債券)和收益代幣(獲得的可變利息)。

STEPN的DEX DOOAR成為以太坊GAS 24h消耗最高應用:7月19日消息,據Etherscan數據,過去24小時,STEPN的DEX DOOAR成為以太坊鏈上GAS消耗最高的應用,達110.14 ETH,超過Opensea與Uniswap V3。

此前消息,基于Solana的借貸平臺Solend創始人發推表示,STEPN的去中心化交易平臺DOOAR已超越Orca成為Solana上最大的DEX。[2022/7/19 2:21:27]

該協議創造了利率的「二級市場」。

但它也使遭受自動做市商風險的機會增加了一倍,因為本金和收益代幣需要單獨的池子。與此同時,利率差異問題也更有可能發生。

在金庫中獲得的利息收入也可以根據風險承受能力進行重新分配。

例如,A 池包含低風險的固定利率資產。B 池包括高風險、浮動利率的資產。其基本邏輯類似于我們剛才提到的「本金收益代幣」。但這里的區別是,這種結構性產品不依賴于自動做市商。

Bitfinex市場分析:近期的市場波動吸引機構投資者進入:5月25日消息,Bitfinex Market Analysts指出,近期的市場波動正在吸引越來越多的機構投資者進入該領域,尤其是那些對衍生品感興趣的投資者。這掩蓋了數字代幣投資產品中出現的流出,表明人們對比特幣的興趣仍然很高。[2022/5/26 3:42:02]

Barn Bridge 在 A 池中發行除 ERC-20 代幣以外的 NFT,允許在內部系統中發現價格。

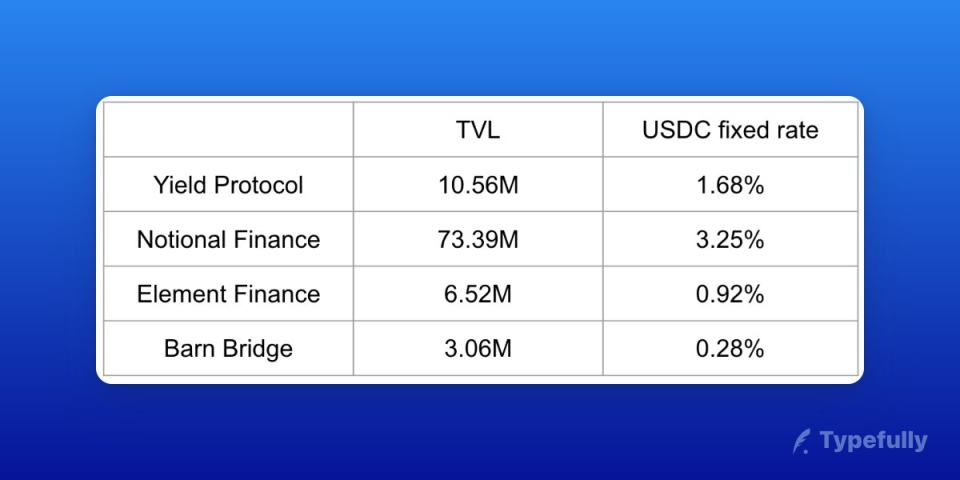

Notional Finance 的表現優于其他協議,其總鎖倉量最高為 7339 萬,USDC 的年化收益率達到了 3.25%。

所有四個協議都經歷了總鎖倉量的大規模下滑,部分原因是我們進入了一個熊市。

來源:DefiLlama

當然,除了這個原因之外,這些協議本身也有一定的缺陷。

如果收益率協議能提供的東西與 Aave/Compound 上提供的略微相同,甚至更低,那大家又何必去使用這些協議呢?此外,在 DeFi 領域之外的競爭也很激烈,比如美國 6 月 DAU 年期國債利率就達到了 3.76%。

目前 DeFi 產品提供的期限僅限于幾個月或最長一年的時間。

而在現實生活中,有的債券會持續多年,并在到期前定期向投資者支付利息(非零息)。

因此,傳統金融提供了更多的選擇。

DeFi 協議抗審查和去中心化的想法非常棒,但如果產品不能達到傳統金融中的標準,大規模的采用就不可能發生。

然而,我們現在有機會通過升級 ERC-20 來發行更先進的債券。

為什么我們要發行新的標準?新標準又是怎樣的呢?

目前的 ERC-20 代幣標準代表了一個單一的實體,并沒有復雜的數據結構。

例如,如果你想發行基于 DAI 的債券,你必須創建一個新的 ERC-20 代幣,例如 fDAI,它與 DAI 掛鉤,代表借入 DAI 的義務。

但是有了 Debond Protocol 發明的 ERC-3475,你現在可以直接在基礎資產(DAI)上發行債券,而不需要創建新的代幣。

這是因為 ERC-3475 可以記錄復雜的贖回邏輯(到期日、優惠券、信貸質量等),而 ERC-20 卻不能。

與此同時,ERC-3475 也解鎖了現有協議都做不到的新應用。例如,在現實中,成長中的公司可以發行可轉換債券,如果同意以較低的利率,債券持有人可以將其債務轉換為股票。

這對于雙方來說都是共贏的,因為:

公司在早期階段支付較低的利息

如果項目獲得成功,投資者從股票中獲得利潤

在 Web3 的環境下,早期階段的協議可以發行 ERC-3475 來籌集資金,從而使投資者能夠:

以更安全的方式把錢借給他們喜歡的項目

如果他們希望參與更多,可以靈活地將債券轉為 ERC-20(DAO 治理,利潤分享)

總而言之,ERC-3475 不僅簡化了債券的發行,還賦予我們創造各種工具的能力。

而當去中心化的債券變得更加成熟時,我們需要 Web3 信用評級機構來更好地對資產進行分類。

DeFi 中的債券是一個巨大的未被發現的藍海市場。

由于市場波動,維持固定利率是很難的。

我們現在有一個新的代幣體系,可以發行結構更復雜的債券

撰文:Cereal Killer

編譯:Captain Hiro

來源:panews

PANews

媒體專欄

閱讀更多

金色早8點

Odaily星球日報

Bress

潘達看Web3

DeFi之道

區塊律動BlockBeats

比推 Bitpush News

Tags:DEFDEFIEFIFINDeFinitionDeFi Coindefi幣聯合坐莊是騙局嗎Yearn2.Finance

原文作者:Sihan, CloudY原文編輯:Vincero, YL, DoctorStrange一、DeSci所解決的問題傳統的科研是以中心化的方式來尋求科研經費以及資源,如國家自然基金.

1900/1/1 0:00:00北京時間2022年10月11日6:19,CertiK Skynet天網監測到Mango market遭到黑客攻擊,截至目前已損失1.16億美元.

1900/1/1 0:00:00現代快報訊(通訊員 劉秀明 翁志娟 記者 曹德偉)隨著互聯網的迅猛發展,網絡犯罪日益增多,花樣層出不窮。近日,鎮江市潤州區檢察院對一個以涉嫌組織、領導傳銷活動罪的團伙提起公訴.

1900/1/1 0:00:00以太坊網絡的第十一次硬分叉“倫敦”升級將于區塊高度 12,965,000 處激活 (據估算將于北京時間2021年8月5日晚進行).

1900/1/1 0:00:00縱觀本周圍繞以太坊倫敦硬分叉的所有活動,我注意到人們對 EIP-1559 (此次硬分叉的主要協議變更) 有各式各樣的想法.

1900/1/1 0:00:00文/Lisa & Kong近期,我們發現多起關于eth_sign簽名的釣魚事件。 當我們連接錢包后并點擊 Claim 后,彈出一個簽名申請框,同時 MetaMask 顯示了一個紅色提醒警.

1900/1/1 0:00:00