BTC/HKD-0.27%

BTC/HKD-0.27% ETH/HKD-7.39%

ETH/HKD-7.39% LTC/HKD-5.34%

LTC/HKD-5.34% ADA/HKD+1.33%

ADA/HKD+1.33% SOL/HKD-0.39%

SOL/HKD-0.39% XRP/HKD-1.99%

XRP/HKD-1.99%讓我們想象這樣一個情況:一個加密初創公司為一家股權實體從風投那里籌集了資金,并計劃在未來為該股權實體籌集更多資金。這家初創公司還計劃在未來推出代幣。讓我們假設協議所創造的總體價值的大部分將歸代幣實體而不是股權實體所有。

我們建議要么不應該將代幣分配給股權投資者和團隊,要么分配給股權投資者和團隊的代幣應該有一個非常長的歸屬時間表。

原計劃分配給股權投資者和團隊的代幣應該分配給股權實體。在基礎業務達到由某些業務指標衡量的成熟度之前,股權實體不應將代幣分配給股東。

如果由于法律原因無法執行上述操作,那么分配給股權投資者和團隊的代幣應該有一個10年的歸屬時間表,第一次代幣解鎖從第7年開始。也就是說,應該有預定義的例外情況(KPI目標、收購),使他們能夠更早地解鎖他們的代幣。

下面會講到:

更長的代幣歸屬期提案

現有代幣歸屬期的問題

傳統的早期投資

風險投資模型

結論

提案

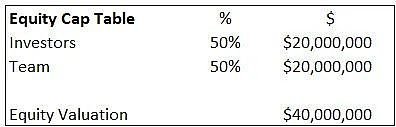

讓我們試著用例子來理解上面的說法。以下是基于初創公司融資計劃的代幣發行前的股權上限表。

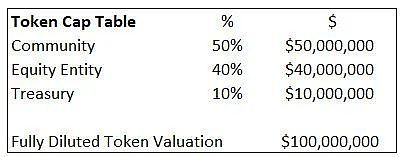

基本假設應該是100%的協議價值歸代幣實體所有,但事實并非如此,任何低于100%的代幣應計價值都會引入難以控制的額外復雜性,并削弱提案。

數據:使用合規中繼的ETH驗證者比例降至27%:5月10日消息,數據顯示,自合并以來使用被美國財政部外國資產控制辦公室(OFAC)認為合規中繼的以太坊驗證者比例從 79% 降至 27%。[2023/5/10 14:54:48]

假設這家初創公司在多輪融資中總共為股權實體籌集了2000萬美元,以換取50%的股權。因此,股權投資者合計擁有股權實體的50%。該股權實體的價值為4000萬美元,股權投資者在該股權實體中的股權價值為2000萬美元(4000萬美元* 50%)。

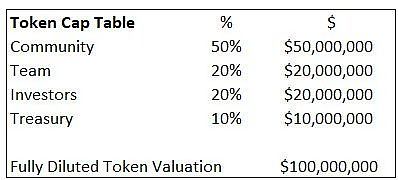

這家初創公司還決定將50%的代幣分配給社區,10%分配給金庫。剩下的40%將由投資者和團隊按比例進行分配。由于股權實體擁有50/50的所有權,其余40%的代幣分配也應該是50/50的分配。因此,理想的代幣配置應該是20%的股權投資者和20%的團隊。

協議的內在完全稀釋估值是1億- 4000萬美元的股權估值除以40%(團隊+投資者的代幣分配)。投資者在代幣實體中的股份價值2000萬美元(假設股權實體幾乎一文不值)。

問題

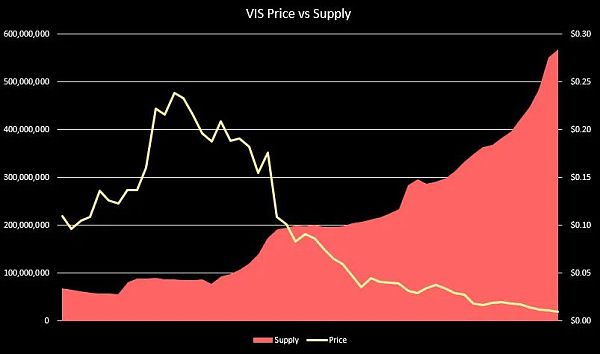

到目前為止,代幣實體的最大問題是,從金庫釋放到流通的代幣的速度和數量大于市場對代幣的需求的速度和數量!

區塊鏈客戶獎勵平臺apM Coin已獲DWF Labs 500萬美元投資:3月30日消息,區塊鏈客戶獎勵平臺 apM Coin 宣布已從 DWF Labs 獲得 500 萬美元的投資和價值 150 萬美元的可選合作合同。apM Coin 表示,通過與 DWF Labs 的投資和合作,將共同開發和擴展 apM Coin Project 的鏈間支付解決方案。

apM Coin 項目與韓國最大的 B2B 服裝批發商場 apM 集團合作,apM Members 移動應用程序已引入三個購物中心。此外,apM NFT e-Voucher 服務已上線,可在應用內購買并在服裝批發市場使用。[2023/3/30 13:35:59]

代幣發行增長<代幣需求增長|代幣價格?

代幣發行增長>代幣需求增長|代幣價格?

VIS 代幣價格與流通供應量

有很多方法可以嘗試解決這個問題,一個直接解決方案是盡可能延遲投資者和團隊的代幣解鎖。

投資者和團隊代幣在一段時間內被鎖定。一旦代幣被解鎖,投資者和團隊通常會立即套現——這對代幣價格造成了進一步的拋售壓力,因為流通的代幣供應量變得更大。

加密項目是使用代幣激勵來引導用戶流動性的早期協議。代幣不斷地發送給用戶以激勵協議活動。因此,維持和發展生態系統已經存在通脹壓力。投資者和團隊在平臺足夠成熟之前出售他們的代幣,導致進一步的拋售壓力。

區塊鏈公司Alpha Transform Holdings將推出兩只資管規模總額1億美元的基金:金色財經報道,Transform Ventures投資了一家新的控股公司,名為Alpha Transform Holdings(ATH),以加速區塊鏈投資和創新。

據了解,ATH是通過合并Transform Ventures和Alpha Sigma Capital母公司的部分資產而創建的,并將推出兩只資管規模總額1億美元的基金,分別是Alpha Liquid數字資產基金和Aegean基金。ATH的三個重點領域包括提供資產管理產品套件、Alpha Transform產品和Alpha Transform戰略。(Cointelegraph)[2023/3/8 12:50:13]

此外,隨著創始人在產品發布前兌現代幣,會讓他們逐漸失去對產品的動力和激情。短暫的歸屬期激勵創始人成為優秀的一次性推銷員——專注于通過向散戶出售永遠不會發布的產品來營銷代幣,而不是專注于實際構建產品和了解客戶的痛點。

投資者也是如此;投資者支持該公司,并大量兜售代幣,直到他們的歸屬期結束。然后,他們切斷了與公司的聯系,不再支持它——他們幾乎沒有動力讓公司獲得長期的成功。只要他們的代幣解鎖時價格高,他們就很高興。這就是私人投資者的動機與創始人和社區發生沖突的地方。

我們認為,在平臺達到特定指標預先定義的業務成熟度之前,投資者和團隊不應該出售他們的份額。不管公司需要花費5年還是15年的時間才能達到這些指標!

碳信用交易公司Carbonplace籌集到4500萬美元的種子資金:2月8日消息,總部位于倫敦的碳信用交易公司 Carbonplace 籌集到 4500 萬美元的種子資金,瑞銀集團、加拿大帝國商業銀行、法國巴黎銀行、NatWest 集團、澳大利亞國民銀行、Banco Bilbao Vizcaya Argentaria、Sumimoto Mitsui 和 Standard Chartered Plc 等參投。

Carbonplace 還任命 Scott Eaton 為該公司的第一任首席執行官,Carbonplace 平臺預計將于今年晚些時候推出。[2023/2/8 11:54:20]

讓我們來看一些來自現有項目的歸屬期例子。

AXS (Axie Infinity)

來源: AXS 白皮書

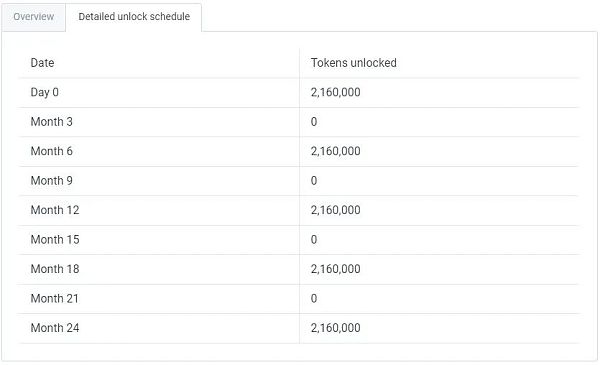

AXS的私人銷售投資者可以在從發行日開始的2年的歸屬期內每 3 個月解鎖一次代幣。與其他項目相比,AXS將4%分配給私人投資者,這是一個非常低的數字,但現有的歸屬期相當短。

這是AXS私人投資者的歸屬期詳細信息

NEXO:對BlockFi和Genesis零風險敞口:11月29日消息,加密借貸平臺Nexo官方表示,其對BlockFi和Genesis零風險敞口,并且從未向其他公司提供過無抵押貸款服務,一直將重點放在自動化、有抵押的信貸便利化上,確保可持續發展。[2022/11/29 21:08:28]

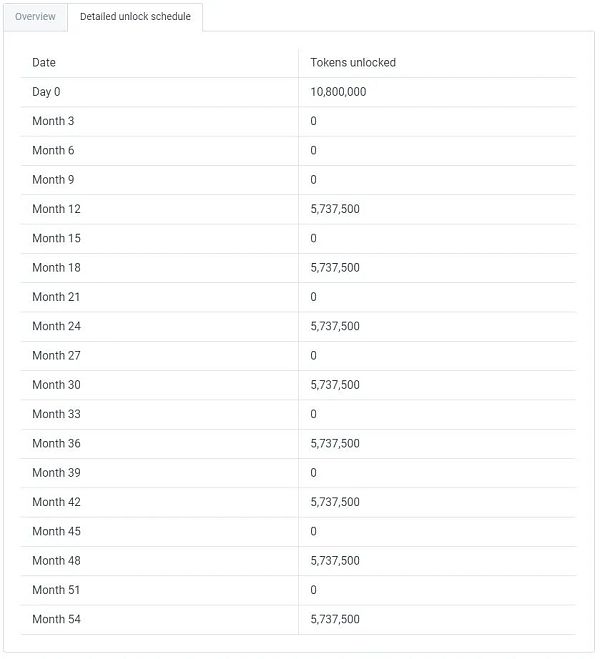

分配給Sky Mavis(股權實體)的代幣在4.5年內解鎖——乍一看,這似乎是一個相對長的歸屬期,但問題在于細節。

Sky Mavis代幣分配的19%在代幣發布當天解鎖。因此,總代幣供應的4%被股權實體解鎖。我們不知道這些代幣是否由Sky Mavis持有,還是分發給團隊成員或股權投資者(他們可能已經套現)。

YGG (Yield Guild Games)

資料來源:YGG 白皮書

25%的YGG代幣被分配給投資者,歸屬期限總共為5年。然而,約30%的投資者代幣在代幣公開銷售日被解鎖。實際上,這是總代幣供應量的7.5%。代幣推出2年后,約80%的投資者被解鎖。這絕對不是一個長期的投資計劃。

傳統的早期投資

加密技術使創始人和投資者能夠在不交付產品的情況下提前退出,只向散戶投資者出售“夢想”或“體驗”。讓我們來看看傳統早期投資中的退出是如何運作的。

風投公司投資于一家初創公司,或者要到該公司上市(IPO),或者該公司被出售才被允許退出。根據Crunchbase的數據,退出的過程很容易就會需要大概10年的時間。

來源:Acuris

還有第三種選擇——一家風投公司通過點對點交易,將其不流動的、非公開的股權出售給另一家風投公司。這些交易被稱為二級交易,可能需要獲得初創公司董事會基于股東協議的批準。此外,可能沒有多少的買方風投愿意支付賣方風投希望執行交易的價格。

由于風險投資必須做出長期的承諾,他們通常會花大量的時間進行盡職調查,以確保他們押對了馬,一旦他們做出了投資,他們就會有強烈的動機盡可能多地增加價值。沒有短期退出選項也讓風投公司對他們的投資決策負責——從現在開始投資10年的風投公司和只下1年賭注的交易者的心態有很大的不同。

創始人和員工與風投有相同的選擇。由于股東協議和其他法律原因,對他們來說,出售其不流動的、非公開股權更加困難。因此,他們充分激勵長期退出驅動的成功,隨著公司業績的改善,他們有理由給自己支付更高的薪水。

因此,傳統的早期投資行業參與者、投資者和創始人都有建立長期可行業務的動機,沒有任何早期退出的機會。

風險投資模型

風投不是在管理他們自己的資本——他們把別人的錢投到創業公司。風投只是一個代理人,其受托責任是為客戶尋找最佳投資機會,執行這些機會,并在10年后將資金返還。

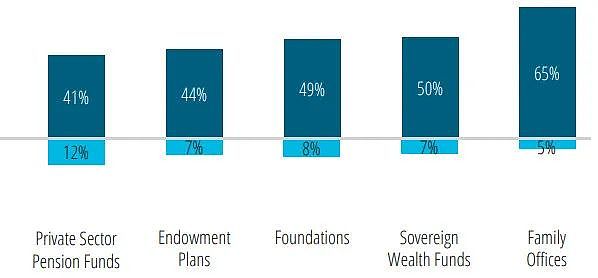

上面描述的“其他人”被稱為有限合伙人——他們是富有的個人、主權財富基金(沙特、挪威等)、養老基金(耶魯、英國石油)、捐贈基金/基金會(蓋茨基金會)和其他資本配置者。這些機構不具備組建內部團隊直接投資這些交易的人才和專業知識,因此最終投資于專門從事特定領域的風投公司,這些風投公司過去有過成功的投資記錄。

將資金分配給 VC 的投資者類型

風投經理和有限合伙人之間的典型協議是,風投至少在10年內不會歸還資金——換句話說,基金的生命期為10年。風投公司用前3-4年進行投資,剩下的幾年獲取回報。

從VC模型得出的結論是,VC并不著急。他們的任務是進行長期投資,他們不需要在至少5-6年內退出投資。

為什么要有一個股權實體?為什么不只是有一個更長的代幣歸屬期?

將代幣分配給股權實體,除了賦予股東更多的控制權和法律權力外,還可以單方面做出代幣協議相關的治理決策。

如果有協議的潛在收購者,他們將更容易獲得40%的代幣和股權實體的法律利益,而不是必須從公眾收集代幣或必須與每個投資者進行雙邊談判。

股權實體擁有大量代幣的潛在問題是什么?

SEC建議基于代幣網絡去中心化水平的數字代幣監管框架。擁有30-40%代幣網絡的股權實體可能無法通過SEC的最低去中心化要求。

另一個潛在問題可能是雙重征稅。一旦基礎業務到期,并決定分發代幣作為股息(實物支付)或被另一家公司收購,投資者可能需要支付雙重稅。

結論

我們認為不應該將代幣分配給股權投資者和團隊——代幣應該分配給股權實體。股權實體持有的這些代幣不應該被解鎖并分發給股東,直到業務達到特定業務指標預先定義的期限。當達到業務指標時,應允許股東部分或全部獎勵其按比例分配的代幣份額。這使得股權實體更容易被潛在收購者“收購”。

或者,在預定義的業務KPI目標或潛在并購例外情況下,代幣的歸屬期應該延長到10年以上。

Source:https://defivader.medium.com/token-vesting-period-proposal-f88cf9ebe833

去中心化金融社區

個人專欄

閱讀更多

白話區塊鏈

金色財經Maxwell

NFT中文社區

CoinDesk中文

達瓴智庫

金色薦讀

肖颯lawyer

CT中文

ETH中文

ForesightNews

Beosin

作者 | Carol (Twitter: @CC99Carol)編輯 | Colin Wu 摘要: 近期,新興 NFT 項目 Be VEE 逐漸展露頭角.

1900/1/1 0:00:00盡管我們正處于熊市之中,但比特幣礦企仍在通過大規模增發股票1的方式來提高2其自身算力。算力的提升也導致比特幣網絡難度在最近出現了多次的正向調整,目前處于歷史高位.

1900/1/1 0:00:00作者 | @wassielawyer編譯:GaryMa 吳說區塊鏈 吳說獲作者授權發布 針對當前 FTX 資金斷裂并尋求幣安收購這一事宜.

1900/1/1 0:00:00“元宇宙”不再只是一個科幻術語了。技術能改變生活,如今的我們已經對此見怪不怪了。舉例來說,互聯網、智能手機和云計算,都是在科幻小說出現之前出現的.

1900/1/1 0:00:00比特幣是加密貨幣世界的市場基準。自去年 5 月 19 日 COVID 疫情驅動的崩潰以來,加密貨幣市場出現了最嚴重的跌幅。BTC 單日暴跌 33%,一度跌至 29,000 美元的低點.

1900/1/1 0:00:00RTFKT已經證明,NFT不僅僅是圖片上鏈,在元宇宙里,擁有優秀的設計和開發能力的創業者,可以創造一個抓住Z世代市場的虛擬時尚品牌.

1900/1/1 0:00:00