BTC/HKD+1.37%

BTC/HKD+1.37% ETH/HKD+1.01%

ETH/HKD+1.01% LTC/HKD-0.06%

LTC/HKD-0.06% ADA/HKD+0.51%

ADA/HKD+0.51% SOL/HKD+2.91%

SOL/HKD+2.91% XRP/HKD+0.42%

XRP/HKD+0.42%

本文將通過兩個故事,主要講述看漲期權與看跌期權及其基本應用。

1636 年歐洲的郁金香熱是一個經典的經濟學和金融學案例研究,在這個案例中,需求激增導致單一商品飆升到荒謬的價格。價格的飆升開啟了有記錄以來的首次大規模期權交易。

17 世紀,從土耳其和荷蘭進口到歐洲的郁金香迅速成為富裕和美麗的象征。當時,郁金香就像設計師的衣服和手表,社會各階層的人都想要。由于對郁金香的巨大需求,種植者和經銷商對郁金香球莖的需求也成倍增長,推高了生產者的價格。由于郁金香球莖的價格幾乎每天都在上漲,當時最大的郁金香球莖生產國荷蘭的經銷商開始進行郁金香球莖期權交易,交易者只需支付一定的期權費,就可以提前擁有購買郁金香球莖的權利,并確保一個確定的買入價格。

這就是一個郁金香球莖的看漲期權。從 1636 年底到 1637 年 2 月,郁金香球莖的價格一路飆升,原本是對沖生產者風險的一種方式變成了投機狂潮。對郁金香球莖的大量投機興趣導致社會各階層的人們即使出售或抵押他們的房子也要傾盡所有購買這些郁金香球莖。

「所有暴力的歡愉都將迎來暴力的終結」。最終,所有的價格泡沫都破裂了。1637 年 2 月,郁金香球莖的價格漲得如此太高,以至于它再也找不到理智的買主來出售。搶購狂潮立即變成了拋售狂潮。郁金香球莖價格下跌的速度比上漲的速度要快,幾乎所有的期權投機者都因為郁金香跌穿了期權的價格,變得一文不值而被掃地出門。荷蘭經濟崩潰,人們失去了他們的錢和房子。由于許多期權投機者在郁金香熱潮中被掃地出門,期權交易也因其危險的投機工具而聲名狼藉。

Starknet基金會任命前Meta高管Veteran Oliva為CEO:金色財經報道,由Starknet創立的非營利基金會Starknet Foundation任命前Meta高管Diego Oliva為首任首席執行官。Oliva將領導生態系統的發展并幫助去中心化工作。Starknet母公司Stark Ware在2022年5月的一輪1億美元融資后估值達到80億美元,并于7月宣布成立該基金會。

Starknet基金會于11月正式啟動,董事會由7人組成,供應量為50.1億個Starknet代幣,約占初始供應量100億個代幣的50.1%。這些代幣尚不可用于公開交易。[2023/6/22 21:52:52]

這也是為什么你應該只在投機性頭寸上用你能承受損失的錢交易期權。通過將你所有的錢投入到一個單一的未對沖的看漲或看跌期權頭寸來達到杠桿的最大化,以達到定向投機的目的,這是在重復郁金香狂熱的歷史。

上一個故事里,我們講述了看漲期權。在這個故事里,我們繼續介紹另一個重要的期權產品 —— 看跌期權。

80 年代以來,日本經濟有兩個極端的表現。1986 年,日本經濟走勢平穩,由汽車、電子、集成電路等行業帶動,實力逐漸增強,至 80 年代末,日本汽車已稱霸全世界,日本的產業在西歐、拉美遍地開花。面對日本經濟繁榮和股市狂漲,日本國民如癡如醉,紛紛投身股市。

1985 年 9 月,國際銀行家終于開始出手了。由美英日德法 5 國財長在紐約廣場賓館簽署了「廣場協議」,目的是讓美元對其它主要貨幣「有控制」地貶值,日本在美國財長貝克的高壓之下,被迫同意升值。

Vertex Labs以1200萬美元收購NFT系列HAPE PRIME工作室Digimental Studio:5月24日消息,元宇宙、Web3和AI基礎設施提供商Vertex Labs以1200萬美元完成對NFT系列HAPE PRIME的開發工作室Digimental Studio的收購。通過收購Digimental,Vertex Labs將為其HAPE社區成員引入質押計劃。[2023/5/24 15:22:18]

1987 年 10 月,紐約股市崩盤。貝克向日本首相中曾根施加壓力,讓日本繼續下調利率。很快日元利率跌到 2.5%,大量廉價資本涌向股市和房地產,東京的股票年成長率高達 40% ,房地產甚至超過 90%。

此時,東京股票市場已經在 3 年之內漲了 300%,東京一個地區的房地產總盤子以美元計算,超過了當時美國全國的房地產總值。一個巨大的金融泡沫開始成型。這時候,第一個日經認沽權證在美國證券交易所掛牌,由高盛承銷,發行人為丹麥王國(高盛當時為私人合伙,沒有 SEC 注冊資格)。認沽權證(本質與看跌期權相同)給予持有者一定的權利,而非義務,按照事先約定的價格在約定的時間出售標的資產。美國人用大量現金去買,日本人認為根本不可能發生的日本股市暴跌的可能,雙方賭的就是日經指數的走向,如果指數下跌,美國人賺錢,日本人賠錢,如果指數上升,情況正好反過來。

1989 年年底,日本股市達到了歷史巔峰,日經指數沖到了 38,915 點,大批的股指沽空期權終于開始發威。高盛公司從日本保險業手中買到的股指期權被轉賣給丹麥王國,丹麥王國將其賣給權證的購買者,并承諾在日經指數走低時支付收益給「日經指數認沽權證」的擁有者。

Shiba Inu將在9月之前展示4個元宇宙中心:5月17日消息,Shiba Inu營銷團隊成員Lucie Sasnikova發文稱,在9月份之前,開發團隊將陸續展示《Shib: the Metaverse》的4個元宇宙中心,分別是:WAGMI Temple、Rocket Pond、Ryo Plaza和Tech Trench。Jastrow還透露,Shiba的虛擬世界將在PC、手機和虛擬現實(VR)上發布。[2023/5/17 15:07:11]

該權證立刻在美國熱賣,大量美國投資銀行紛紛效仿,日本股市再也吃不住勁了。不可遏制的暴跌就象意外的狂風驟雨劈面向人們襲來,一夜變巨富的美夢化成噩夢深淵,恐慌情緒籠罩著投資者的心。到 2003 年 4 月最低跌至 7,607 點,累計跌幅高達 63.24%。

我們首先總結一下看漲期權和看跌期權的概念:

看漲期權是指在協議規定的有效期內,協議持有人按規定的價格和數量購進標的資產的權利。

看跌期權是指在協議規定的有效期內,協議持有人按規定的價格和數量賣出標的資產的權利。

看漲期權和看跌期權都屬于衍生品投資范疇內,這意味著他們的價格走勢基于另一種金融資產的價格走勢,這種資產通常被稱為基礎資產。同樣的:

如果交易者預期標的價格在一定時間內上漲,那么就買入看漲期權。

如果交易者預期標的價格在一定時間內下跌,那么就買入看跌期權。

對于美式期權,看漲期權是一項期權合約,使買方有權在到期日之前的任何時間以設定的價格購買標的資產。歐式期權的買方只能在到期日行使期權購買標的。

“麻吉大哥”黃立成拋售14枚MAYC和41個Otherdeed:金色財經報道,據NFT Whale Alert披露數據顯示,“麻吉大哥”黃立成今日又拋售14枚“變異猿”MAYC獲得187.59 ETH(約合327,108.19美元)、以及41個Otherside元宇宙虛擬地塊Otherdeed獲得65 ETH(約合113,000美元),當前MAYC地板價已跌至13.39 ETH,過去24小時降幅近5%,Otherdeed地板價同樣出現下跌,目前為1.66 ETH。[2023/3/18 13:11:56]

行權價是看漲期權買方可以購買標的資產的預定價格。例如,OKEx 推出的期權行權價為 $2,000 的看漲期權的買方可以在期權到期之前使用該期權以 $2,000 的價格購買。

期權到期時間不同,可以是短期的也可以是長期的。只有當標的物的當前價格高于行權價時,看漲期權買方才可以行使期權,并要求看跌期權賣方以行權價賣出,這是值得的。例如,如果比特幣在市場上的交易價格為 9,000 美元,則看漲期權買方行使其期權以 10,000 美元的價格購買比特幣是不值得的,因為他們可以在市場上以較低的價格購買現貨。

以上個例子來說,買權人有權在一定時間內以行使價購買比特幣。為此,看漲期權買方支付權利金。如果標的價格高于行使價,期權將是物有所值的(具有內在價值)。買方可以賣出期權以獲利(大多數人稱其為買方),或者在到期時行使期權(收取比特幣)。

NFL球星Marshawn Lynch提交其綽號“BeastMode”NFT商標申請:金色財經報道,據美國商標律師Mike Kondoudis在社交媒體披露,知名NFL球星Mashawn Lynch已經向美國專利商標局提交了其綽號“BeastMode”的NFT和數字藏品商標申請,據悉提交商標申請只是一個初步步驟,BeastMode NFT項目或藏品的潛在計劃目前還不得而知。 雖然Mashawn Lynch綽號“野獸模式”不知從何而起,但他在2010年創造的標志性達陣得分已被命名為“野獸地震(Beast Quake)”。[2023/1/26 11:30:47]

期權買房收取保費。賣出看漲期權是一種產生收入的方式。但是,賣出看漲期權的收入僅限于溢價,而看漲期權買方理論上具有無限的獲利潛力。

在 OKEx,一張看漲期權合約實際上代表 0.1 比特幣。認購價通常以 1 比特幣(即 10 張期權)報價。

對于美式期權,看跌期權是一項期權合同,授予買方權利,在到期日之前的任何時間都可以設定價格出售標的資產。歐式期權的買方只能在到期日行使期權(出售標的)。

行權價是看跌期權買方可以以預定價格出售標的資產。例如,行權價為 $2,000 的比特幣看跌期權購買者可以使用該期權在期權到期之前以 2000 美元的價格出售。

只有當標的物的當前價格低于行權價時,看漲期權買方才可以行使期權,并要求看跌期權賣方以行權價買入標的資產,這是值得的。例如,如果比特幣在現貨市場上的交易價格為 9,000 美元,那么認沽期權購買者便不應該行使其期權以 2,000 美元的價格出售,因為他們可以在現貨市場上以更高的價格出售。

看跌期權購買者有權在一定時間內以行權價賣出標的資產。為此,看跌期權買方支付溢價。如果標的價格低于行使價,則該期權將是物有所值的。買方可以出售期權以獲利,也可以在到期時行使期權(出售標的資產)。

認沽賣方收取權利金。賣出認沽期權是一種產生收入的方式。但是,賣出看跌期權的收入僅限于溢價,而如果標的資產價格為零,則看跌期權買方的最大獲利潛力就出現了。

在 OKEx,一張看跌期權合約實際上代表 0.1 比特幣,認購價通常以 1 比特幣(即 10 張期權)報價。

期權的風險參數-希臘字母

「希臘字母」是期權市場中的一個術語,用于描述在特定期權或期權組合中持有期權頭寸所涉及的風險的不同維度。這些變量稱為希臘字母,因為它們通常與希臘符號關聯。每個風險變量都是一個不完全假設的結果,或者是期權與另一個潛在變量之間的關系。交易員使用不同的希臘值(如delta、theta等)來評估期權風險和管理期權投資組合。

隱含波動率是將市場上的權證交易價格代入權證理論價格模型,反推出來的波動率數值。一個標的波動率代表了該資產的波動劇烈程度及不確定性。與其說隱含波動率決定期權的價格,不如說市場上期權的價格通過波動率反映了市場對該標的波動預期。

δ(Δ) 代表的變化率之間的期權的價格和 1 美元標的資產的價格的變化。換句話說,期權相對于標的的價格敏感性。看漲期權的取值范圍是 0 到 1,而看跌期權的取值范圍是 0 到 - 1。例如,假設一個投資者做多了一個 delta 為 0.50 的看漲期權。因此,如果標的股票增加 1 美元,期權的價格理論上會增加 50 美分。

對于期權交易者來說,delta 也代表了創造 delta 中性頭寸的對沖比率。例如,如果你購買 0.40 delta 的標準美式看漲期權,你將需要出售 40 股股票來進行完全對沖。一個期權投資組合的凈增量也可以用來獲得投資組合的套期保值比率。

θ 代表的變化率之間的期權價格和時間,或時間敏感度——有時被稱為一個期權的時間衰減。表示在其他條件相同的情況下,期權價格隨著到期時間的減少而減少的金額。例如,假設一個投資者做多一個期權,其值為 -0.50。在其他條件相同的情況下,期權的價格每天會下降 50 美分。如果三個交易日過去,理論上期權價值將下降 1.50 美元。

當期權是賺錢的時候,增加,當期權是賺錢的時候,減少。接近到期日的期權也會加速時間衰減。長看漲和長看跌通常都是負的;短線看漲和短線看跌是正的。相比之下,價值不受時間侵蝕的金融工具,如股票,其價值為零。

γ(Γ) 代表 Delta 值變化的速度。這被稱為二階(二階導數)價格敏感性。Gamma 表示在基礎資產中每移動 1 美元,delta 的變化量。例如,假設投資者持有假設的 XYZ 股票的看漲期權。看漲期權的 delta 值是 0.50,gamma 值是 0.10。因此,如果股票 XYZ 增加或減少 1 美元,看漲期權的增量將增加或減少 0.10 美元。

Gamma 用來確定期權的 delta 有多穩定:較高的 Gamma 值表明,delta 可能會隨著基礎價格的微小變動而發生劇烈變化。期權正好等于行權價時,伽瑪值較高。伽馬值通常越遠離到期日越小;期限較長的期權對增量變化不那么敏感。隨著到期時間的臨近,gamma 值通常會變大,因為價格變化對 gamma 的影響更大。

期權交易者可能不僅選擇對沖 delta,還選擇對沖 gamma,以使 delta-gamma 保持中性,這意味著隨著基礎價格的變動,delta 將保持接近于零。

Vega (V) 表示期權價值與標的資產隱含波動率之間的變化率。這就是期權對波動的敏感性。Vega 表示隱含波動率變化 1% 時期權價格的變化量。例如,Vega 值為 0.10 的期權表明,如果隱含波動率變化 1%,則預期期權價值將變化 10 美分。

由于波動性增加意味著標的工具更有可能出現極值,因此波動性的增加將相應地增加期權的價值。相反,波動率的降低會對期權的價值產生負面影響。Vega 處于平價期權的最高價,這些期權的期限較長,直到到期。

(p) 表示期權價值與利率變化 1% 之間的變化率。這測量了對利率的敏感性。例如,假設看漲期權的 rho 值為 0.05,價格為 1.25 美元。如果利率上升 1%,在其他條件相同的情況下,看漲期權的價值將增加到 1.30 美元。看跌期權的情況正好相反。Rho 最適合于到期時間較長的平價期權。

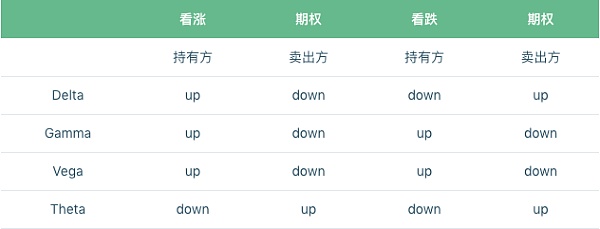

下表簡單總結期權買賣方的 Greeks 數值正負關系:

下期我們將介紹 2008 年令大空頭們賺得盆滿缽滿的工具 —— 掉期(互換)。

警惕打著區塊鏈和新技術的旗號進行非法金融活動。標準共識堅決抵制利用區塊鏈進行非法集資、網絡傳銷、ICO 及各種變種、傳播不良信息等各類違法行為。

原標題:《中國民生銀行研究院院長黃劍輝:運用區塊鏈技術 構建數字化滬深交易所》“為服務中國實體經濟發展,我國需要構建一個21世紀數字化的資本市場,其特點是回歸金融本質.

1900/1/1 0:00:00自比特幣和區塊鏈誕生以來,種種非議一直不斷,但是隨著近幾年科學技術的發展和社會用戶大眾認知的普遍提高,近期區塊鏈行業利好頻傳,區塊鏈被正式納入“新基建”范疇,并準備投入資金高達389億規模.

1900/1/1 0:00:002020年5月23日,“百團大戰礦業峰會·豐水期之戰”在成都順利舉辦,本次峰會由百團大戰、節點咨詢、金色財經主辦,萊比特、算力360聯合主辦。2020年注定是不平凡的一年.

1900/1/1 0:00:00中本聰在最初設計BTC的時候設定BTC一共有2100萬枚,礦工們在比特幣早期,每成功挖出一個區塊可獲得50個比特幣獎勵,每21萬個Block區塊左右后,挖礦出塊的獎勵就會進行減半.

1900/1/1 0:00:00ChainTalk 是跨國家地域的區塊鏈/數字加密貨幣線上活動舉辦及社交媒體的綜合平臺。平臺于本日正式上線,歡迎廣大用戶前來體驗.

1900/1/1 0:00:00近日,穩定幣的總供應量達到了104億美元的歷史新高,首次超過了100億美元。Tether仍以85.1%的市場份額和超過88億美元的總供應量主導穩定幣領域。USDC以7.2%的市場份額排名第二.

1900/1/1 0:00:00