BTC/HKD+0.62%

BTC/HKD+0.62% ETH/HKD-0.04%

ETH/HKD-0.04% LTC/HKD+0.73%

LTC/HKD+0.73% ADA/HKD+0.95%

ADA/HKD+0.95% SOL/HKD+0.11%

SOL/HKD+0.11% XRP/HKD+1.85%

XRP/HKD+1.85%風險平價模型

在傳統市場里,風險平價模型(Risk Parity)試圖通過將資金分配到更廣泛的類別,如股票、政府債券、信貸相關證券和通脹對沖(包括實物資產、商品、房地產和通脹保值債券)等,來均衡風險,同時通過金融杠桿作用實現收益最大化。據Bridgewater Associates的首席投資官Bob Prince的說法,傳統風險平價投資組合的定義參數是不相關的資產、低股票風險和被動管理。

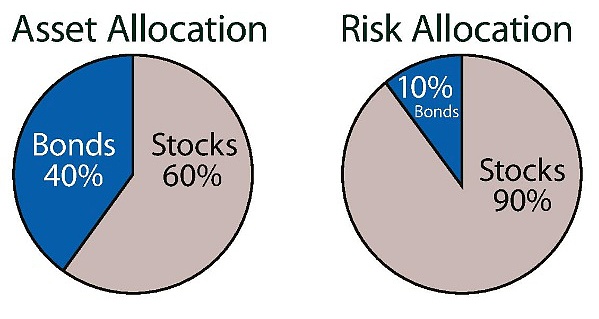

關于投資,有一條廣為人知的投資理念是不要把所有的雞蛋放在一個籃子里。那么,如果有人建議你把90%以上的雞蛋放在一個籃子里,你會認為這樣就足夠分散投資了嗎?可是很多傳統的60%的股票和40%的債券的平衡投資組合的人都是這樣做的,盡管60/40的投資組合并不能提供真正的風險分散。

觀點:通脹飆升可能會驅使散戶投資者進入高風險的加密資產:5月26日消息,歐洲最高證券監管機構警告稱,通脹飆升可能會驅使散戶投資者進入高風險的加密資產,并呼吁建立一個正式的法律框架來管理整個歐盟的行業。歐洲證券和市場管理局主席 Verena Ross 表示,隨著通脹上升,投資者將尋求能夠試圖彌補通脹并帶來更大回報的投資,這可能會導致更大的風險承擔,這(加密)是我們正在密切關注的事情。

畢馬威英國加密和數字資產團隊負責人 Ian Taylor 表示,沒有確鑿的證據表明,由于高通脹,消費者正涌入加密資產。(彭博社)[2022/5/27 3:44:25]

惠譽評級:加密貨幣業務的增長給東南亞銀行帶來了風險:1月28日消息,惠譽評級:加密貨幣業務的增長給東南亞銀行帶來了風險。(金十)[2022/1/28 9:18:38]

來源:

https://en.wikipedia.org/wiki/Risk_parity

為什么會這樣呢,因為“蛋”(風險)的大小是不一樣的。股票的風險是債券的9倍左右。假設股票和債券收益率有每年的標準差分別為15%和5%。那么,從方差來看,股票的風險是債券的9倍。假設我們將6個股票 "蛋 "和4個債券 "蛋 "分別放在兩個籃子里。股票的風險對總體風險的貢獻是93%。

雖然我們的雞蛋比喻可能看起來很簡單,但它與實際情況相差不遠。例如,從1983年到2004年,羅素1000指數的超額收益率年化波動率為15.1%,雷曼綜合債券指數的年化波動率為4.6%,而兩者之間的相關性為0.2。由此可見,60/40的投資組合在資本配置上可能看起來是平衡的,但從風險配置的角度來看,它是高度集中的。

聲音 | CME首席經濟學家:包含很小份額的比特幣能降低投資組合風險:金色財經報道,芝加哥商品交易所(CME)首席經濟學家Bluford Putnam在2月11日的視頻中表示,如果比特幣不太可能與經濟因素或傳統股票和固定收益證券相關,那么比特幣可以作為投資組合多元化的工具。由于比特幣非常不穩定,如果缺乏相關性,只有分配很小的份額(例如占投資組合的2%)才能降低風險。此前,Morgan Creek聯合創始人Anthony Pompliano于2019年8月預測,比特幣最終將進入所有機構投資組合。[2020/2/12]

聲音 | 前花旗員工:數字資產仍是“風險”資產 宏觀熊市下更易引發市場冬季:據NewsBTC消息,前花旗員工、Vision Hill Advisors合伙人Dan Zuller近日在推特上表示,數字資產仍然是“風險”資產,因此可能更易受影響,在宏觀熊市下更容易引發市場冬季。但其指出,比特幣正在演變,并正在成為一種全球儲備資產。但其若未注意到比特幣在金融領域的最終霸主地位不會在“多個宏觀周期”內確立,那將是一種疏忽,因為加密貨幣仍需要證明其“貨幣化和經濟獨立性”。[2019/1/27]

模型的計算

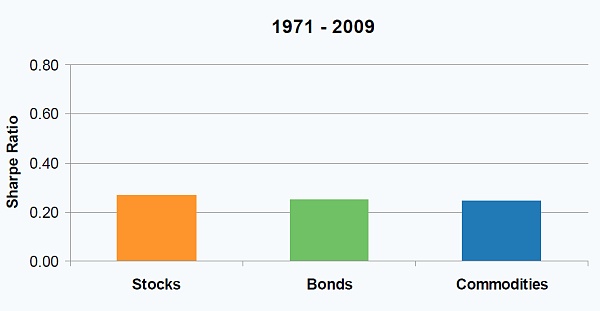

事實上風險平價的實際推導過程蘊含著不同資產的長期表現與復雜的數學求解,它基于一個長期觀察的假設,即大類資產的Sharpe Ratio (單位風險的收益) 是接近一致的。如股票、債券、黃金及其他大宗商品1971-2009年的Sharpe Ratio都在0.3左右。Bitcoin的5年滾動Sharpe ratio為1.25——從這個角度來看看未來數字貨幣興許將迎來更低的收益或更高的風險。

來源:Messari

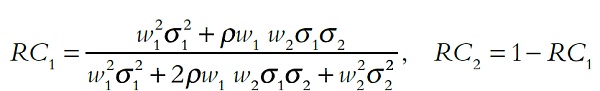

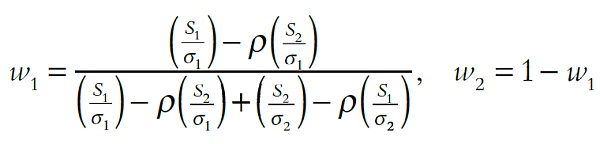

風險平價的本質實際是假設各類資產的Sharpe Ratio長期趨于一致去尋找投資組合的長期Sharpe Ratio的最大化。我們不妨看一個最簡單的例子,假設兩個資產的Sharpe Ratio分別是S1與S2,他們的波動率分別是σ1與σ2,他們的相關性為ρ。兩種資產的風險貢獻分別為RC1與RC2,投資策略組合的Sharpe Ratio為SR。

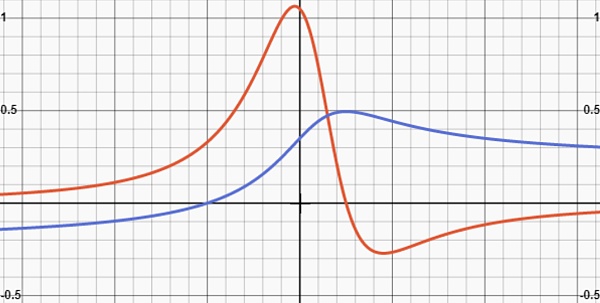

來源:Newbloc 資產組合的Sharpe Ratio及其導數

通過對資產組合的Sharpe Ratio(藍色),及其導數(紅色)分析和運算可知在當前的假設下兩種資產的資金配比分別為以下比例時產生的Sharpe Ratio是最大的。

在數字貨幣市場中的實踐

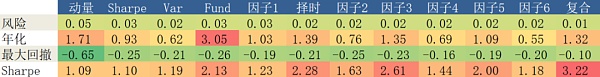

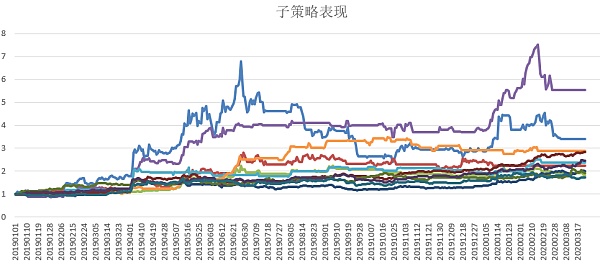

Newbloc, 基于AI的量化交易系統,通過機器學習,挖掘市場特征,通過歷史和實時數據訓練交易決策引擎構建了包括因子、套利、對沖、趨勢四大類幾十種子策略。基于Newbloc資管團隊在傳統金融市場中的風險平價模型的研究,我們將其運用在復合類策略的構建與優化之中,旨在獲得最大的單位風險收益。以下是子策略自2019年1月1日以來的表現。可以看到從單策略長期的表現來看最好的Sharpe Ratio是2.61, 最好的最大回撤為16%。通過平價模型優化的策略組合年化為132%,最大回撤可以控制在10%以內。

來源:Newbloc

文 / New Bloc CIO 馬潔

金色財經 區塊鏈5月5日訊 沃倫?巴菲特(Warren Buffett)無意動用伯克希爾?哈撒韋公司旗下1,370億美元現金儲備,如果股價再次暴跌.

1900/1/1 0:00:00長期身處加密領域的人會認為這個領域是循環演化的,在高度活躍和“加密寒冬”之間交替進行。截至目前,加密領域已經經歷了三個周期:第一個周期的高峰出現在2011年;第二個周期的高峰出現在2013年;第.

1900/1/1 0:00:00據國外Nasdaq媒體報道,新加坡2020年5月11日 (亞太商訊) - - BHD已向Coinbase遞交上市申請.

1900/1/1 0:00:00目前,國家鼓勵發展“新基建”,國家發改委也對“新基建”重新作出定義,全國多個省份推出的投資計劃合計逾40萬億元。在國家政策驅動下,“新基建”建設正如火如荼地開展。 劉偉接受媒體采訪.

1900/1/1 0:00:00今天,波卡官網發布文章,詳細解釋了波卡上線的流程,看來波卡的上線腳步確實越來越近了。Polkadot網絡將有一個分階段的上線計劃,每個階段都是一個更加去中心化的里程碑.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00