BTC/HKD+3.52%

BTC/HKD+3.52% ETH/HKD+3.44%

ETH/HKD+3.44% LTC/HKD+5.95%

LTC/HKD+5.95% ADA/HKD+5.94%

ADA/HKD+5.94% SOL/HKD+6.93%

SOL/HKD+6.93% XRP/HKD+3.64%

XRP/HKD+3.64%作者:James Prestwich

編譯:DeFi 之道

5 年前,我寫了一篇文章《礦工不是你的朋友?》,將 MEV 這個概念帶到了以太坊世界。當時,我們并沒有將這個概念稱為 MEV。一年多之后,Phil Daian 在和他人合著的論文《Flash Boys 2.0?》中將這個概念命名為“礦工可提取價值”(Miner Extractable Value)。當時我們計劃發表一篇后續文章,介紹在 EtherDelta 和其他主網 DEX 上生成搶先交易的 python 代碼片段。后來由于我參與了 HTLCs 和其他跨鏈工具的建設,后續的文章被推遲了,之后又被推遲了,然后就被永久擱置。

5 年后的今天,坐下來寫關于 MEV 的文章,有點不真實。感覺和上次一模一樣。我們又一次處于一個漫長的熊市的開端,處于另一個投機狂熱的廢墟中。熟悉的宿醉感又悄然而至。就像上次一樣,我充滿了信念,相信下一次會有所不同。到了下一次,我們將從我們的錯誤中吸取教訓,下一次我們將建立更好的東西。也許吧。

作者寄語:

這不是一篇 MEV 入門手冊。很多人都寫過這樣的文章,而且大多數都比我寫的好。看這篇文章的前提在于你對 MEV 很熟悉。如果你不熟悉,現在是個好時機,可以去讀幾篇文章?,然后再回來。

這是一部關于 MEV 的敘述性歷史。它不是沒有偏見的。它是蜿蜒曲折的,有點自娛自樂。在這個故事中,我是一個配角(充其量是),但這是我的博客,所以我可以從我的角度來講述它。

MEV 是協議設計的基礎。每個認真的從業者都了解 MEV,為 MEV 制定計劃,并對 MEV 有強烈的看法。從我們現在的位置來看,很容易忘記我們對 MEV 的理解是全新的。其根源與 crypto 一樣古老,但術語、框架和工具仍在發明之中。過去兩年徹底改變了我們對 MEV 的理解。人們很容易忘記 MEV 是從無到有的。

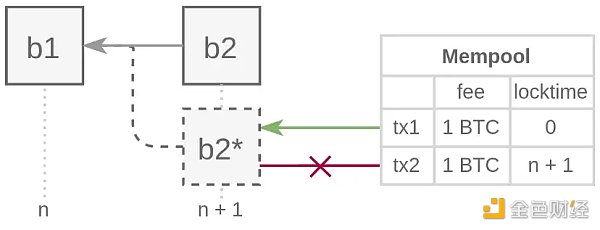

MEV 的起源可以追溯到 2010 年代早期比特幣關于“費用狙擊”(fee sniping?)的研究。費用狙擊后來被推廣到 EVM 狀態模型,并形式化為 Flash Boys 2.0 論文中描述的“時間強盜”(time bandits)攻擊。比特幣在發布時實施了第一個(意外的)共識層 MEV 緩解措施(100 區塊 coinbase 成熟度規則),并在 2014 年 12 月通過為節點錢包的交易添加 1 個區塊的時間鎖實現了第一個(有意的)客戶端層的 MEV 防御。

加密貨幣交易所WEX案將在新西伯利亞進行審理:金色財經報道,新西伯利亞 Zayeltsovsky 區法院將審理針對加密貨幣交易所WEX的系統管理員 Alexei Bilyuchenko(Ivanov)的刑事案件。Bilyuchenko 被控挪用比特幣交易所資產。

據調查人員稱,2018 年 10 月,被告阻止了對該平臺背后公司 World Exchange Services Pte. 控制的賬戶和錢包的訪問。有限公司還關閉了交易所所有者和用戶對總價值 31 億盧布的現金和加密資產的訪問權限。[2023/4/17 14:09:20]

費用狙擊緩解措施圖

對狀態的爭用和已提交但未指定的狀態轉換會產生 MEV。因為比特幣基本上沒有可供競爭的共享狀態,并且比特幣狀態轉換是嚴格指定的,所以 MEV 通常僅限于費用狙擊和其他類型的雙花嘗試。也就是說,比特幣礦工在不直接攻擊共識機制的情況下,幾乎沒有什么 MEV 可以提取。這使得比特幣成為 MEV 研究的一個獨特的無趣鏈,我們不會花太多時間在比特幣或它的垃圾表親身上。

像任何良好的關系一樣,MEV 需要兩件事。1)爭奪和 2)提交。首先,它需要人們爭奪一些公共狀態的控制權。MEV 需要人們想要的狀態,并且愿意花錢去獲得。其次,它需要提交(在執行之前)。MEV 需要一段時間來提交更新有爭議的理想狀態的調用,但尚未執行。當一個用戶簽署并廣播一筆交易時,他們就會提交對該狀態的控制進行競爭。提交和執行之間的滯后允許 MEV 在邊緣潛入,并在事前和事后接觸該狀態。它拉動了用戶的意圖,將他們的提交推向最壞的可接受的結果,并允許提取者將差價收入囊中。

DEX 的 MEV 滴水不漏。他們有一個完美的爭奪配方:每個人都想在市場上交易,每筆交易都可以與其他交易競爭。像 2016 年的 EtherDelta 這樣的自匹配訂單簿 DEX 設計允許礦工在交易中獲得先機,但沒有人真正利用它做任何事情。一些鏈上自動匹配的 CLOB(Central limit order book,中央限價訂單簿)被設計出來,這在當時看來是很瘋狂的,現在回想起來感覺絕對是很奇怪的。雖然我們知道最終 gas 會花錢,但在 2018 年中期,一單位 gas 的價格大約是今天的 1/400,是去年的 1/10000。直到 2020 年,我們才會贏得對 gas 價格市場的直觀理解。

Band Protocol將支持Desmos Network用戶鏈接Web2個人資料:金色財經報道,跨鏈預言機Band Protocol宣布與去中心化社交媒體Desmos Network達成合作。通過Band Protocol的數據源和預言機腳本,支持Desmos用戶從傳統的中心化Web2社交媒體網絡連接他們的個人資料。Desmos表示,Band Protocol的驗證系統可避免其他人冒充用戶帳戶。Desmos Network是一個基于CosmosSDK的第1層區塊鏈,用于構建去中心化社交網絡。[2022/12/1 21:15:23]

2017 年 DAI(現在的 SAI)的推出為 DeFi 引入了清算。清算引入了大量但不頻繁的 MEV("高峰"MEV)。由于提取者的收益是未償債務的一個百分比,異常 CDPs 在與清算相關的 MEV 中占了很大一部分。在過去的幾年里,我們觀察到預言機通過作弊來贏得他們自己協議的清算,以及通過極端 gas 拍賣來贏得高峰 MEV。高峰 MEV 也可能是由黑客、NFT 空投和其他特殊事件產生的。因為它不能被分割成小的數據包,所以高峰 MEV 對協議運行有很大的影響。協議設計必須考慮到不經常發生的、但可能是極其巨大的惡意激勵。

另一方面,DEX 傾向于隨著外部市場的變化而變化,從其市場的來回移動中產生 "流動"MEV。流動 MEV 的特點是更頻繁、更小的 MEV 數據包。AMM 特別有趣,因為它們的用途與 MEV 密不可分。它們的存在是為了跟蹤外部市場,它們通過向提取者贈送價值來實現這一目的,這些提取者將恒定函數推向 "公平" 定價。實際上,它們是通過提取 MEV 的 "套利者" 來保持高效。2018 年中后期的第一波 AMM(首先是 Bancor,然后是 Uniswap)開始在他們的訂單簿上建立流動,創造了相應的 MEV 的增加,并引起了人們對這個問題的極大關注。當然,早在 2018 年,Uniswap 的資金池是以六位數計算的(如果有的話!),而且資產少得多。

多少有點復古了

那時的 MEV 研究幾乎不存在,當然,我們甚至不叫它 MEV。我們大多稱它為搶先交易——借用 TradFi 的術語,"DEX 搶先交易" 或 "清算搶先交易"。我們知道它不僅僅適用于插入訂單的情況。我們在理論上了解交易回流和三明治攻擊,我們知道,如果提取者有利可圖,交易可以被延遲或導致撤回。當時我們只有很少的形式主義,而且根本沒有實踐。

OpenSea:支持X2Y2強制征收版稅,已將其從黑名單中移除:金色財經報道,據 X2Y2 在社交媒體披露,該 NFT 市場將恢復強制征收版稅策略并表示:“我們曾經認為處理版稅的最佳方式是給創作者和交易者雙方選擇的權利,但在借鑒其同行 OpenSea 的做法后決定恢復強制征收版稅。”X2Y2 補充稱,他們已經使用刪除了所有新上架的“靈活版稅”設置。OpenSea 隨后回復支持 X2Y2 的做法,并表示已經將 X2Y2 從其 OperatorFilter 黑名單中移除。[2022/11/21 7:51:44]

古早的 DeFi 可能已經建立了創造 MEV 的必要環境。然而,沒有人真正去理會。這種狀態還不夠理想,所以回報還不存在。因為沒有人有這方面的實踐經驗,我們甚至沒有一個很好的想法,當它到來時,價值提取會是什么樣子。

隨著 2019 年 4 月《Flash Boys 2.0》的發表,MEV 研究開始流行起來。這篇論文非常出色。如果你有時間,可以去重讀它。然后谷歌一下每個作者。這是協議和機制設計者的基礎性論文。它將永遠成為標準課程的一部分。如果沒有 Tina,我想它可能已經停在那里了。

2018 年初,Tina 和我在某個 VC 的辦公室相遇。我們是通過一個共同的朋友聯系上的,我們的推介會時間正好是挨著的。我當時在推銷 Summa 的 HTLC 變體,由于我們了解到需要兩個在線方的跨鏈協議的局限性(以及市場并不太能接受復雜性過高的產品),這個變體最終被淘汰。Tina 在推銷一個關于在農場擠奶的區塊鏈社交游戲(與后來的 CoW Swap 沒有關系)。我們對挖礦衍生品有共同的興趣,并對開發這類產品有一些想法。我們在那個熊市的每一次黑客松上都敘舊。她有一種天賦,可以選擇一個超前的想法,并圍繞這個想法組建團隊。她的黑客松項目變成了 CarboClan,在挖礦衍生品想法的基礎上建立了 honeylemon(但沒有奶牛)。

在 2019 年下半年,Tina 開始組織活動。她在短短一周內就把 defi.wtf 組織起來,并與大阪 DevCon 一起舉辦。下一次會議,macro.wtf,僅在 3 周后就開始了。此后不久,Pirate Ships 就誕生了。這個名字來自于 2019 年我們在 EthDenver 開的一個關于閃電貸和 flashmints 的玩笑。Pirate Ships(海盜船)是由 Tina 在舊金山、紐約等地舉辦的沙龍式聚會。你可以在這些聚會中找到一群不拘一格的研究員、工程師、運營、騙子和其他幣圈參與者。有些聚會有駐場研究員,有些會有一個主題,有些只是在波多黎各和碰巧在那里的人呆上一周。這艘海盜船從 2019 年底開始在整個疫情期間運行,吸引了最頑強的游民。

交易員傾向認為美聯儲9月加息50基點可能性更大:7月22日消息,利率互換交易員目前對美國聯邦基金利率的押注正在轉向9月加息50個基點,而不是75基點。對經濟衰退的擔憂,短期國債收益率下跌,周五疲軟的美國經濟數據加劇了這種押注。互換合約還一度顯示下周加息75基點的可能性略有下降,這是自美聯儲政策立場轉鷹以來第一次出現這種情況。互換合約目前顯示7月將加息接近75個基點,之后料再加息約58個基點。鑒于美聯儲往往以25個基點為單位加息幅度,這個結果表明9月加息50基點的可能性大于加息75基點。(金十)[2022/7/22 2:32:01]

很 swag 的 defi.wtf

與 Flash Boys 2.0 論文相比,Flashbots 的存在要歸功于海盜船,它誕生于一個永久的沙龍。這艘 MEV 的大船誕生于 2020 年年中,并自然地從面對面的形式擴展到一個線上的集體。其他 Flashbots 創始人和管理人員——Stephen、Phil、Alex——被拉進了這艘船(你仍然可以在 Flashbots 文檔?中找到一些蛛絲馬跡)。最終,這艘船開始走向正規化,更名為 Flashbots,附上可愛的機器人 emoji,并開始進入永生。

那一整年是一個漫長的突破時刻。Flashbots Research(即 MEV Ship)首次亮相,將 MEV 推向了以太坊的中心。DeFi 夏季已經開始,但我們還不知道它是什么。mev-explore 和 mev-inspect 的發布為鏈上可用的 MEV 提供了粗略的數字,而且突然間它就變得有形了,不再是一個理論。隨著那年秋天 Flashbots Auction(拍賣)的宣布,很明顯,MEV 提取工具就在眼前。地面上有了錢,也有了撿錢的競賽。

MEV Ship 為 Flashbots 提供了基礎,并建立了合作研究和實驗的文化,推動了該組織的發展。從這種文化中衍生出來的明確的使命,多年來一直定義著 MEV 的敘事。產品化的 MEV 提取是不可避免的,但 Flashbots 的文化和精神卻不是。

Arbitrum網絡每筆交易的Gas費達7.11美元,已高于以太坊主網:金色財經消息,L2Fees數據顯示,目前Arbitrum網絡進行每筆交易的平均Gas費用約為7.11美元,已高于以太坊主網的3.56美元。此外Arbitrum網絡發送ETH的Gas費用約為0.30美元,也高于其他Layer2網絡。[2022/6/29 1:38:57]

這艘 MEV 的船和 Flashbots 周圍的光環當然吸引了技術人才。Flashbots Auction(mev-geth? 和 flashbots 中繼)于 2021 年 1 月啟動——距離項目上線僅 3 個月。時機再完美不過了。Mev-geth 在以太坊(價格)面臨歷史上最大的增長開始時推出,并且(自然而然地)MEV 生成量相應大幅增加。

在 Flashbots Auction 誕生之前,一些勇敢的搜索者通過將交易以特定的 gas 價格廣播到交易池來提取 MEV。這是不可靠和低效的。它要求搜索者查看交易池中的交易,在一個區塊的范圍內進行模擬、提取和廣播。1559 之前的費用語義和交易池的普遍不可靠性使這個過程變得復雜。假設區塊是按照費用排序的,搶先交易將選擇費用以嘗試在目標之前立即執行。尖峰 MEV 交易只會支付驚人的 gas 價格。由于搜索者使用的是公共交易池,因此實時拍賣非常激烈。一團糟,但非常有趣。

早期的 Flashbots logo-kxfx 概念

Flashbots Auction 的相對簡單性推動了它的采用,可以歸結為一個單一的 RPC 端點,允許搜索者提交捆綁物(bundles)。捆綁物應該完全按照指定的方式包含在區塊中,一旦出現撤回將該導致捆綁物被放棄。這為專業化創造了一個整潔的接口。搜索者獵取 MEV,捕獲它,并確保它被固定在漂亮的捆綁中,并將其傳遞給礦工以納入鏈中。Flashbots Auction 很快就定義了提取,以至于其他系統幾乎沒有任何意義。

Flashbots Auction 的后期擴展,正如我們在 mev-boost 中看到的那樣,將 "建造者" 與 "生產者"(對礦工和 stakers 的統稱)分開。我第一次聽說提交者 - 建設者分離(PBS)是 2019 年的 EthBerlin。當時從事 eth2 工作的 Will 教了我很多關于無狀態以太坊設計中狀態見證生產和更新的設計。我不記得我們當時怎么稱呼它了,但它被概念化為一個有額外責任的協議授權的專門節點。無狀態以太坊死于新冠。MEV PBS——如 mev-boost 中的實例——生活在協議之外。一個基于市場的專業化,而不是由協議規定的專業化。

今天,我們有一個相對成熟的 MEV 供應鏈。搜索者在交易流中挖掘 MEV,相互競爭尖峰和流量。搜索需要技巧和極度的專業化。他們是秘密的,因為他們需要保持對其他搜索者的優勢。建設者接受來自搜索者的捆綁物,并將其建成區塊。搜索者和建造者有一種共生的關系。建設者依靠搜索者提取,而搜索者則依靠建設者誠實地包含捆綁內容。

建設者從提交者(礦工或 staker 的統稱)那里購買將其區塊納入主鏈的權利。提交者擁有協議賦予的權利,可以將區塊添加到鏈上,并選擇支付最多 MEV 的建設者區塊。用戶創造 MEV,搜索者提取它。搜索者支付給建設者;建設者支付給提交者。齒輪上了油,區塊被組裝起來,交易進入了鏈中。直到永遠。

既然我們談到了這個話題,那么就簡單說一下。捆綁有一個意想不到的副作用:它們導致搜索者順便補貼了提取目標的交易費用。當搜索者將用戶交易納入捆綁交易時,該用戶交易會比其他情況下更早、更可靠地確認。搜索者提取的 MEV 在供應鏈上被部分支付給建造者和提交者。這有效地將部分提取的 MEV 轉換為捆綁交易的交易費用。從本質上講,提取的 MEV 向提交者支付了 "影子費用"。一項交易的優先級首先由其 MEV 決定,其次是其協議費。

提取意外地破壞了 EIP-1559。非捆綁式交易在基本費用的基礎上使用 gas 小費。另一方面,捆綁式交易實際上仍然是一種第一價格拍賣,在基價上有統一的小費,而不是按 gas。這就是說,現在有兩個相互依存的費用市場。一個是 MEV 交易的影子市場,一個是其他的常規市場。MEV 買到了優先權。我們(自信且正確地)在 1559 之前就預測到了這些影子收費市場(當然,還有其他所有的收費機制)。我們沒有預料到的是使用 MEV 市場的軌道。因為提取在幕后運行,用戶從影子市場中受益,甚至不會意識到它的存在。

從機制設計的角度來看,MEV 驅動的 PBS 很可能不是 "安全的" 或 "激勵兼容的"。到目前為止,Flashbots 的做法是依靠誠實的假設來填補激勵機制的空白。然后他們將這些假設確立為市場規范行為。為什么建設者不把捆綁的東西拆開來,而是采取 MEV?為什么建設者不包含撤回的捆綁?因為違反這些市場規范會導致搜索者停止使用中繼。我們打賭,迭代的游戲將比游戲結束時搶奪捆綁的 MEV 更有利可圖。我不確定從長遠來看,它是否能撐起高峰 MEV 和垂直整合。

拍賣的激勵不相容性可以被安全地暫時忽略。市場規范就足夠了。機制設計向市場的壓力低頭。利潤率壓縮是今天 MEV 供應鏈唯一相關的問題。由于建議者擁有選擇區塊的獨家權利,建設者必須在價格上競爭。他們被迫放棄越來越多的 MEV 份額給建議者,并從搜索者那里獲取更多的份額來支付。由于提交者占據了大部分份額,MEV 的利潤率已經在崩潰了。

舊金山的海盜船沙龍地點

從根本上說,提交者提取的是租金。建設者和搜索者沒有從其他人那里購買的選擇權,也不能拒絕購買。提交者已被協議授予選擇下一個區塊的專有權利,并且可以在不受監督的情況下行使該權利。套用一位相當著名的家的話:“提交者得到了這個東西,而且是黃金。他們絕不會白白放棄的。”提交者被一個神秘的協議授予了一些非常有價值的東西。這不是道德或自然權利。它是由協議規則授予的,可以由人類更改。無論如何,提交者因延長這條鏈而獲得報酬,然后建設者向提交者支付費用以以特定方式延長它。能得到兩次報酬真是太好了。

在 MEV 提取之前,排序是一個敷衍的工作;通脹的區塊補貼是主要的激勵因素。因此,權利被免費分配。這就是為什么提交者不為此權利支付任何費用。它曾經幾乎一文不值。現在,排序權包含了海量 MEV 的權利,這種不對稱的權力關系扭曲了 MEV 供應鏈。該領域的研究正在進行中。我們似乎很可能會看到有協議內機制來解決這個問題。

Sunny 提倡對等待中的交易進行門限加密。加密交易阻止提交者在交易被排序之前了解交易的 MEV 值。就個人而言,我不相信 MEV 凈化。我對在分叉選擇規則中包含 MEV 的設計感興趣,將排序權出售給最高出價者,并保留大部分提取的價值用于協議內重新分配。

那么,這會給我們留下什么?五年前,MEV 還只是一種好奇心。這是一次研究員晚餐談話,在談完所有業務之后,酒也差不多見底的時候發現的。MEV 等待著 DeFi 活動和實踐經驗的正確結合。就在我們進入 2021 年牛市時,Flashbots 抓住了 MEV 研究的注意力,并一路上揚。

現在,我們舉行 MEV 專題討論會。我們把搜索者和開發者聚集在一起,討論 MEV 協議設計。市場結構已經確定為 3 個角色的配置,并開始測試其極限。雖然人們仍然尊重海盜船的理想,但以太坊上的提取已經專業化了。展望未來,MEV 將不會被精神或研究所定義。MEV 的故事現在是屬于利潤率的。

縱觀其歷史,人們(包括我)稱 MEV 為危險或邪惡的。盜竊這個詞已經被戲謔地說過好幾次了。我認為做出價值判斷是不合理的。MEV 是一個客觀存在的東西。再多的哲理、研究或復雜設計都不會改變這一點。這就是為什么我很高興看到一個有競爭力的 MEV 提取供應鏈。專業化的 MEV 是可預測的 MEV;可預測的 MEV 是有用的 MEV。我們沒有聰明到可以提前規劃市場,所以讓我們在發現它有用的時候就利用好它。

DeFi之道

個人專欄

閱讀更多

金色財經 子木

金色早8點

去中心化金融社區

虎嗅科技

區塊律動BlockBeats

CertiK中文社區

深潮TechFlow

念青

Odaily星球日報

騰訊研究院

Blur 第三輪空投力度是空投 2 的一至兩倍,主要取決于出價 NFT 系列的活躍程度、接近地板價的程度和出價時長。空投盲盒的稀有程度繼續取決于忠誠度.

1900/1/1 0:00:00摘要: 2022年10月30日,香港政府有關部門發布《有關香港虛擬資產發展的政策宣言》(以下簡稱《宣言》),一石激起千層浪.

1900/1/1 0:00:001978年的改革開放到今天,中國總共經歷了四次最重大的投資機遇:第一次投資機遇來自于80年代的企業改制和出口導向為主的一個經濟模式,廣東以及江浙地區的很多企業,就是在中國的出口導向政策之下.

1900/1/1 0:00:00黑石集團(Blackrock)是美國規模最大的上市投資管理公司,也是世界知名的頂級投資公司,其業務遍及全球各地。在中國,黑石集團比較知名的業務是房地產投資.

1900/1/1 0:00:00前面用兩篇文章和大家分享了加密領域兩個重磅風投機構對2023年行業趨勢的預測。除了這兩大機構以外,其它不少機構或知名組織近段時間也紛紛發布了各自的預測和年度報告.

1900/1/1 0:00:00作者:Quantum Temple 創始人兼CEO Linda Adami編譯:比推BitpushNews Mary Liu經濟學家 John Fullerton 創造的“ReFi”是利用市場解.

1900/1/1 0:00:00