BTC/HKD+1.24%

BTC/HKD+1.24% ETH/HKD+1.49%

ETH/HKD+1.49% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD+1.39%

ADA/HKD+1.39% SOL/HKD+5.14%

SOL/HKD+5.14% XRP/HKD+1.25%

XRP/HKD+1.25%加密世界最不缺的就是敘事,尤其是最近輪番上演的上海升級、BRC 20、meme 乃至老調重彈的減半敘事,每一次熱炒都會激起新的市場關注。

而在所有敘事之前, 2020 年開啟的「DeFi 盛夏」如今卻鮮少有人提及,作為加密世界敘事輪動轉換的一個關鍵里程碑事件,如今三年過去了,DeFi 敘事也開始出現了一些值得關注的新變化。

自 2020 年「DeFi 盛夏」以來,整個 DeFi 賽道獲得了長足發展,市場衍生出了去中心化成交、借代、衍生品、固定收益、算法穩定幣、資產合成、聚合器等諸多細分領域。

不過伴隨著 2021 年 5 · 19 達到歷史峰值以來,UNI、LINK、SUSHI、SNX 等傳統 DeFi 藍籌頹勢漸顯,無論是 Uniswap、Synthetix 這樣老牌 DeFi 龍頭,還是 OHM 等「DeFi 2.0 」新秀,似乎都逃脫不了逐步被市場熱點遺忘的尷尬處境。

數據:DefiLlama推出的DEX聚合器24小時交易量超700萬美元:1月5日消息,據0x Explorer數據顯示,鏈上數據分析網站DefiLlama推出的DEX聚合器過去24小時交易量達728萬美元,僅次于Matcha的1300萬美元,超過了MetaMask的195萬美元。

此前報道,1月3日DefiLlama將推出DEX聚合器,可從8種不同的聚合器中獲得最優惠的價格,包括1inch、Matcha、Paraswap、Cowswap等。[2023/1/5 9:53:47]

尤其是在過去 2022 年加密世界的發展中,經歷 NFT、DAO、元宇宙、Web3 等敘事的輪番繁榮,DeFi 已經被絕大部分市場參與者遺忘,成為失寵的市場敘事。

究其根本原因,除了個別龍頭產品的品牌和黏性之外,絕大多數產品所提供的服務都大同小異,大多只是依靠自身推出的 Token 激勵計劃在勉強維持:

當有豐厚的流動性激勵時,DeFi 新平臺的資產規模(TVL)確實會快速膨脹,但這是不可持續的,因為資金本身不是真正意義上的「鎖定」,一旦新的高收益率機會出現,或者原先協議的激勵在一定 TVL 規模之后無法維持,那資金就會很快靈活地轉移。

Compound Labs CEO:UST、Celsius和3AC等公司的問題再次證實了DeFi的必要性:金色財經報道,Compound Labs首席執行官兼創始人Robert Leshner在社交媒體上表示,我成為DeFi的創始人,是為了創造一個更透明、更自主、更安全的金融系統。

看著UST、Celsius、3AC以及(希望不會)更多的公司暴雷,這些公司都是不透明和基于信任的,這再次證實了去中心化金融的必要性。[2022/6/15 4:28:18]

這也是 2020 年以來 DeFi 產品尤其是其 Toke 的二級市場價格高開低走的原因所在——僅僅依靠 Token 激勵來短時留住用戶,勢必不能長久。

不過,暫時拋開縱向的 DeFi 協議 Token 在二級市場上的低迷表現,僅從 DeFi 賽道內部觀察,還是有一些頗為有趣的變量正在發生,其中尤以 Curve、MakerDAO 等這些頭部藍籌項目的動作最為明顯,最直接的信號便是 DeFi 巨頭之間的邊界感正在淡化。

以太坊上DeFi協議總鎖倉量386.9億美元 環比上升3.25%:據歐科云鏈OKLink數據顯示,截至今日10時,以太坊上DeFi協議總鎖倉量約合386.9億美元,環比上升3.25%。

當前以太坊上鎖倉量排名前三的協議分別是Maker 48.3億美元(+5.07%),WBTC 39.9億美元(+6.00%)以及Uniswap V2 35.1億美元(+6.24%)。[2021/2/2 18:40:28]

首先便是 MakerDAO 穩定幣起家的 MakerDAO 開始布局借代賽道,于本月初啟動基于 Aave V3 智能合約的借代協議 Spark Protocol,面向所有 DeFi 用戶開放,該產品以 DAI 為中心,具有 ETH、stETH、DAI 和 sDAI 的借代功能。

Spark Lend 支持 MakerDAO 的 PSM 和 DSR,USDC 持有者也可以直接通過 Spark Protocol 官網主頁由 PSM 將 USDC 轉換成 DAI,并通過 DSR 來獲得存款利息。

火幣七爺:DeFi 2.0 將在區塊鏈上再造一個華爾街:在9月28日舉行的 POW'ER 2020 DEFI 創新者大會上,火幣全球站CEO七爺表示,今天的DeFi還只是CeFi應用跑在鏈上,新的一輪創新革命在并不遙遠的路上。DeFi 生態間競爭的核心價值來自創新者,TVL的本質是拿錢為創新點贊。

在他看來,DeFi 1.0到DeFi 2.0,是一個歐洲大陸遷往美洲大陸的史詩級進程,DeFi 2.0將在區塊鏈上再造一個華爾街,金融領域不再是人與機構,而是一個個智能合約。

七爺透露,火幣將擁抱開放生態作為核心戰略,包括賦能去中心化報價與推動喂價利益社區化;發行H系列資產(HBTC、HBCH、HDOT、HLTC、HBSV、HEOS)積極連接用戶與資產,推動DeFi 2.0時代的到來。[2020/9/28]

除此之外,Spark Lend 的另一作用是引導 MakerDAO 未來推出的流動性質押衍生產品 EtherDAI,整體機制將會與 Frax Finance 相似,啟動時也會提供 MKR 或 DAI 進行流動性區塊生產。

火幣朱嘉偉:DeFi在2020年的爆發式增長引領了“樂高金融”潮流:8月5日下午,火幣集團首席運營官朱嘉偉在“2020 Cointelegraph中文大灣區·國際區塊鏈周”上發表了題為《DeFi 對 CeFi:誰才是行業未來的信用橋梁》的主題演講,他表示,DeFi在2020年的爆發式增長,引領了無需信任中介、自動化中間鍵替代中心化機構的“樂高金融”潮流。2020年是金融服務技術領域發生重大變化的分水嶺,許多領先的 Cefi 項目和企業方在交易和穩定幣等主流應用上取得了長足進步,如Libra、Coinbase、Huobi、Grayscale等。越來越多主流國家地區對區塊鏈和數字資產表現出積極態度,數字監管框架趨于完善。[2020/8/5]

頗為有趣的是,以借代為基本盤的 Aave 與 MakerDAO 不謀而合,也計劃推出去中心化、有抵押品支持、且與美元掛鉤的 Aave DAO 原生穩定幣 GHO。

它和 DAI 的邏輯大同小異——是一種使用 aTokens 作為抵押品鑄造的超額抵押穩定幣,唯一的區別在于由于所有抵押品都是生產性資本,會產生出一定的利息(aTokens),這具體要取決于借代需求。

上個月 Aave 創始人兼 CEO Stani Kulechov 發布穩定幣 GHO 的進展更新,表示 GHO 代碼已公開且已完成審計,目前 GHO 已在 Goerli 測試網發布,并正在進行漏洞賞金計劃。

其實這也未嘗不是一項絕佳的對照試驗組:作為業務互相滲透的兩大 DeFi 藍籌,MakerDAO 和 Aave 目前的穩定幣在機制設計方面大同小異,借代機制也都是基于 Aave V3 智能合約,唯一的區別便是一個基于穩定幣的自有 Token 鑄造權進軍借代市場,一個是基于借代場景搭建穩定幣使用的擴展基礎。

那最終誰能跑出來,某種程度上就可以佐證到底是基于原生穩定幣向借代領域滲透容易,還是基于借代協議擴展穩定幣的使用場景更有優勢。

當然目前雙方都還處于測試階段,實際效果有待后期觀察。

此外,以大額資產兌換為主要戰場的 Curve 也在近期推出自己的穩定幣 crvUSD,前不久已部署 UI 并正式上線,目前支持 Frax Finance 旗下以太坊流動性質押產品 sfrxETH 進行抵押鑄造,后續將進一步支持 stETH。

不過目前 crvUSD 的總量還較小,不過依靠 Curve 自身的天然流動性激勵優勢,crvUSD 可謂是含著金湯匙出生。

其實前面的 MakerDAO、Aave、Curve 在各自的新賽道之外,也都同樣在布局流動性質押這個大蛋糕——MakerDAO、Aave 的借代本身就可直接擴展 LSDfi 業務。

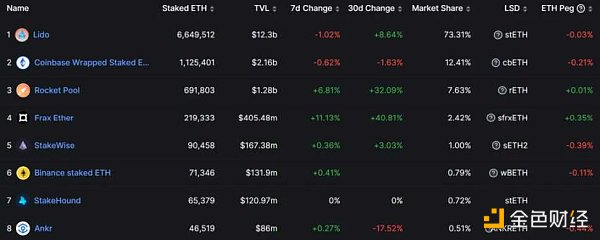

但目前所有 DeFi 藍籌中,Frax Finance 在 LSD 領域布局最為深入,僅從 frxETH 的增長數據便可見一斑:

2022 年 10 月 21 日,Frax Finance 推出的以太坊流動性質押產品 frxETH 上線,截至今日, 200 天左右的時間,frxETH 從 0 增長到近 22 萬枚,價值約 4 億美元。

據 DefiLlama 數據顯示,frxETH 目前質押數量僅次于 Lido、Coinbase 和 Rocket Pool,且過去 30 天增長幅度超 40% ,在上海升級后的增長速度更是一騎絕塵。

某種意義上講,Frax Finance 一年來的求變就是我們觀察 DeFi 藍籌突圍的一個典型例證:

2022 年算法穩定幣的變動一度讓 Frax Finance 陷入危局,在緊要關頭,一方面對于原有的穩定幣布局,Frax 選擇增加儲備來徹底去除自身的算穩屬性(變為完全抵押的穩定幣)。

同時進一步擴展新敘事,尤其是精準踩中了 LSD 這個風口——原先為了與 UST 組建 4 pool 而積累持有的 Convex 治理 Token CVX 也派上了新用場,給了 Frax 利用巨額匯率影響 Curve 的獎勵排放,進而創造更高收益的可能(6% 左右)。

這也是 frxETH 能夠快速殺入 LSD 市場并站穩腳跟,同時快速搶占市場的關鍵。

其實絕大部分 DeFi 項目在 2020 年的繁榮和 2021 年開始遇到的困局,從一開始就注定了——豐厚的流動性激勵是不可持續的。

也正因如此,當下的 DeFi 藍籌們不設邊界的嘗試,正是眾多 DeFi 協議從不同渠道入手,開展自我救贖的一個縮影,至于能否如愿迎來屬于自己的突圍,或者是孕育出全新的敘事,尚未可知,但值得關注。

白話區塊鏈

媒體專欄

閱讀更多

金色薦讀

金色財經 善歐巴

迪新財訊

Chainlink預言機

區塊律動BlockBeats

金色早8點

Odaily星球日報

歐科云鏈

MarsBit

近日,Hooked Protocol 宣布與 Web3 知名投資機構 Animoca Brands 戰略合作.

1900/1/1 0:00:00原文作者:2Lambroz.eth 編譯整理:白澤研究院有了解過 Polygon zkEVM 的發展嗎?不是空投獵人,也不是 Alpha 獵人.

1900/1/1 0:00:00文章作者:Christopher Beam 文章編譯:Block unicorn一些信徒失去了信心,另一些人則指責魔鬼——還有一些人走得更艱難.

1900/1/1 0:00:00原文作者:Linea 原文來源:mirror我們將為所有讀者解析 zkEVMs 的基礎知識,無論他們對 web3 的熟悉程度如何.

1900/1/1 0:00:00原文作者:Cookie 「meme 季」正逐漸歸于平靜。過去的一個月,meme Token 既被賺得盆滿缽滿的玩家贊譽,也飽受市場爭議.

1900/1/1 0:00:001. 為什么需要去中心化數據庫?Web2應用的數據存儲有兩種基本方式,文件系統(File System)和數據庫(Database).

1900/1/1 0:00:00