BTC/HKD-0.03%

BTC/HKD-0.03% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD+0.78%

LTC/HKD+0.78% ADA/HKD+0.98%

ADA/HKD+0.98% SOL/HKD+0.21%

SOL/HKD+0.21% XRP/HKD+0.26%

XRP/HKD+0.26%原文作者:Messari - Ally Zach

在加密領域中,“財富效應”是指一個生態系統的受歡迎程度受與新代幣推出相關的模因驅動現象;

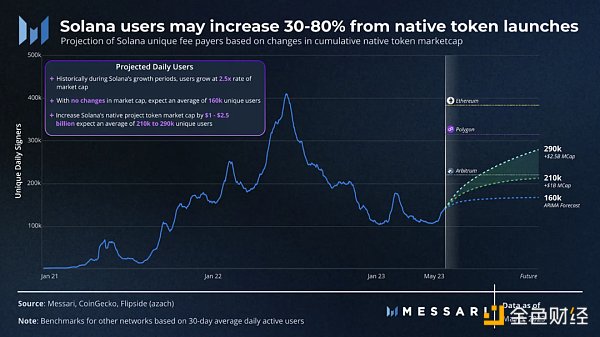

根據Solana原生生態系統代幣市值和用戶活動之間的歷史相關性,Solana 的用戶基數在原生項目推出代幣后有可能增長 30-80% ;

雖然通過代幣推出的激勵可以推動初始增長,但需要有更好的戰略規劃以確保項目能夠長期留住用戶。

“財富效應”是指用戶增長是由于新生態系統推出代幣所創造的財富誘惑所驅動的現象。當生態系統中新的原生協議推出其代幣時,它們引入了相應的市值。隨后,這些市值通過空投或其他分發方式流入去中心化交易所的總鎖定價值(TVL)和用戶錢包。隨著以美元計價的 TVL 激增和用戶獲得更多“財富”,基礎生態系統的估值也會上升。基礎層代幣價格的增長吸引了外部用戶,從而推動了生態系統代幣的實用和交易,在財富效應下,最后以模因方式推動用戶采用率的增加。

用戶活動和原生代幣表現之間的歷史關系有助于確定哪些生態系統和應用程序成功地創造了持久價值。例如,從歷史上看,財富創造與用戶采用具有很強相關性的生態系統表明用戶群更加唯利是圖或以利潤為動機;而較弱的相關性則表明用戶被吸引到一些原生應用而不是純粹的財富激勵。

本報告預測了代幣推出對生態系統的漣漪效應,并提供了一個框架來預測在新代幣推出后一個生態系統的潛在用戶增長。

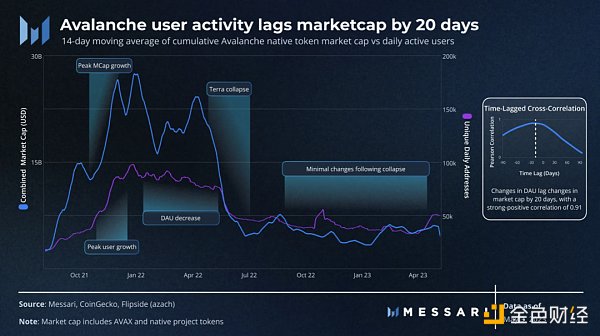

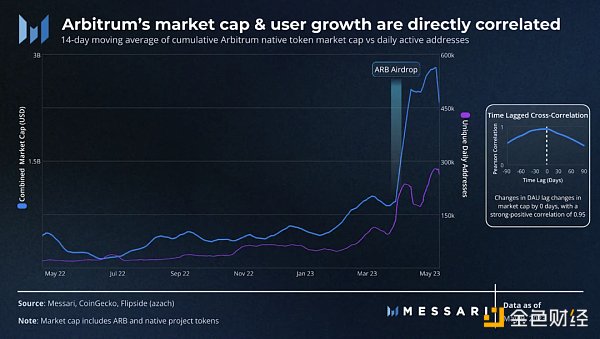

為了研究網絡的日活躍地址和市值之間的關聯,我們收集了Avalanche、Polygon和Arbitrum這三個已建立的生態系統的歷史數據,包括原生代幣和相關原生項目的市值。利用時間滯后交叉相關分析,我們分析了市值和用戶活動之間的關系,并考慮了變量之間可能存在的時間延遲相關性。

鏈游平臺Rainmaker Games完成470萬美元融資:1月9日消息,區塊鏈游戲平臺Rainmaker Games宣布完成470萬美元種子輪融資,Placeholder和Hivemind Capital聯合領投,Shima Capital、Peer Ventures、Coinfund、Side Door Ventures、Blockwall Capital、Placeholder和Tokenbay Capital等參投。該公司計劃利用這筆新資金在今年初推出測試版。(blockzeit)[2023/1/10 11:03:00]

總體而言,Avalanche 上的用戶活動與生態系統的市值同步變化。這種關系表明,用戶行為可能受到市場情緒的影響,而不是特定的生態系統特征。累積市值和日活躍地址的 14 天移動平均數之間存在強烈的正相關性,相關系數為 0.91 ,滯后期為 20 天。換句話說,用戶活動的變化速度是市值的兩倍。用戶活動的波動性表明,該平臺的應用可能缺乏足夠強大的價值主張,無法激勵用戶返回并建立品牌忠誠度。因此,這些應用提供的用戶體驗很可能不足以長期留住用戶。

盡管 Avalanche 在 2021 年底的原生DeFi項目中經歷了顯著增長,但它仍未從3AC和Terra的崩潰后果中恢復過來。雖然其他區塊鏈成功地創建了特定的消費者和 DeFi 子行業,但 Avalanche 在更廣泛的加密生態系統中尚未建立起明顯的優勢或護城河,這可能解釋了它缺乏實質性用戶采用的原因。即使 Avalanche 通過更多的代幣推出或激勵吸引用戶,它仍需要解決應用程序乏味的根本問題,才能長期留住用戶。

Messari:目前以太坊與BNB Chain等其他POS鏈相比質押比例較低:9月7日消息,加密數據分析平臺Messari發布推文稱:“目前,以太坊與BNB Chain、Solana、Cardano 、Avalanche和Polkadot等POS鏈相比質押比例較低。預計在合并和上海升級后,該比例會類似于其他POS網絡。”

數據顯示,以太坊POS鏈質押比例目前為11%,而BNB Chain上質押比例高達85%,且Solana、Cardano鏈上質押比例均在70%以上。[2022/9/7 13:14:10]

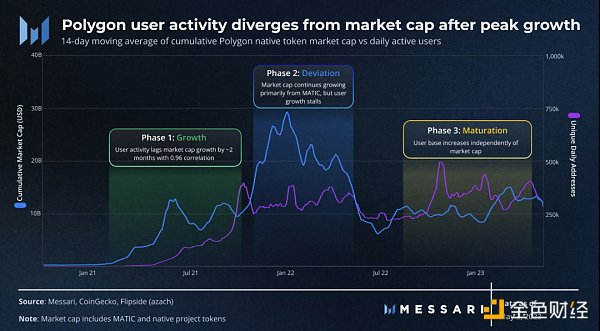

與 Avalanche 相比,Polygon 的累積市值和用戶基數似乎并沒有同步變化。相反,它們的變化有三個明顯的階段:

第一階段:增長-用戶活動滯后于市值增長大約兩個月,兩個變量之間的相關性達到 0.96 ;

第二階段:偏離-在代幣推出后,市值繼續增長,但用戶增長停滯;

第三階段:成熟-用戶活動獨立于市值增長而增加,表明用戶群更加穩定。

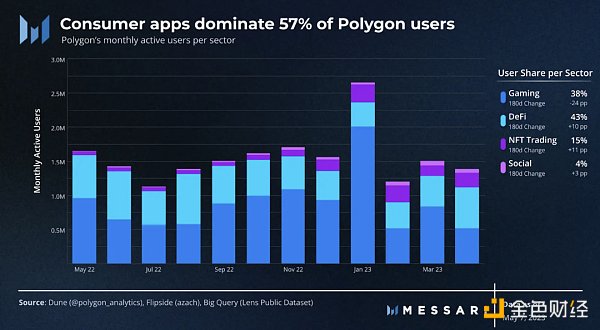

Polygon 已經從早期的 DeFi 項目發展演變,包括采用了諸如Aave和 SushiSwap 等現有的基于以太坊的項目,并已成為一個受歡迎的消費者應用中心。由于相對較低的 gas 費用和來自 Reddit 和星巴克等Web2實體的興趣日益增長,Polygon 的用戶群現在主要由消費者應用程序組成,占總地址數量的 57% 。多個 Polygon 項目已經在不依賴傳統激勵(如代幣)的情況下實現了有機采用。這些項目包括新游戲 Benji Bananas、Ultimate Champions 和 The Dustland,以及去中心化社交圖譜 Lens Protocol 的令人印象深刻的增長。

Messari首席執行官:XRP市值修正與其是否是證券無關:Messari首席執行官Ryan Selkis發布推文稱:“我仍然認為,Ripple在與SEC的斗爭中處于優勢地位(這是常識,非法律原因)。但一些最初的想法來自Ripple對證交會訴訟的回復。”此外,Selkis稱:“Ripple將市場150億美元的XRP市值修正歸咎于美國SEC,這在某種程度上是對的,但與‘XRP是否是一種證券’無關。(對于它的價值,XRP目前是低點的兩倍。)”[2021/1/31 18:29:51]

這種有機增長的趨勢表明 Polygon 的生態系統正在成熟。開發者和企業家都在利用該平臺獨特的能力創造新穎的消費者應用。這些應用不但吸引了新用戶,也為現有用戶提供了更豐富多樣的體驗,從而形成了增長和創新的良性循環。

Arbitrum 在推出時就倍受關注。此外,網絡上許多頂級項目,在 ARB 推出之前就已經擁有了原生代幣,包括 GMX。在 ARB 推出之前,Arbitrum 經歷了快速增長,用戶活動和市值之間存在直接相關性(相關系數為 0.95 ),且滯后期為 0 天。盡管可能存在潛在的挖礦活動,但 Arbitrum 在 DeFi 中找到了一席之地,為 GMX 等永續平臺贏得了大規模采用。此外,即使在承諾的代幣激勵結束后,用戶采用也增加了兩倍以上。

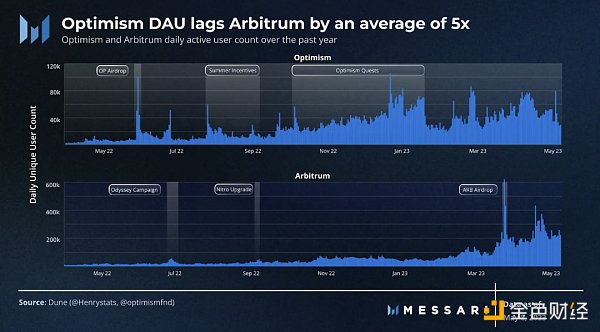

另一方面,Optimism的用戶活動與每次激勵活動呈周期性相關。該網絡在夏季激勵和 Optimism Quests 項目期間吸引了一波又一波的用戶,但每次活動結束后,用戶很快就消散了。盡管 Optimism 的用戶活動近期有所增加,但其日活躍地址數量的平均值仍然只是 Arbitrum 的五分之一。

Messari產品總監:美國國債收益率若創新低 建議做多比特幣:以目前的價格,美國10年期國債的收益率太低,不足以作為投資10年的理由。然而,人們持有長期債券更多的是作為一種戰略工具,以延長其投資組合的期限,或在稍后交易,以抵消他們在股票投資組合中的損失。但Messari產品總監Qiao Wang在給客戶的最新報告中暗示,隨著債券收益率接近于零,現在可能是時候將更多的備選納入投資組合了。

Qiao Wang根據比特幣與標準普爾500指數日益增強的正相關性,指出華爾街指數的預期收益率和股息率分別為4%和1%。相比之下,基準債券的回報率“幾乎為零”,這可能會促使投資者在風險市場中尋求收益:“我密切關注著美國國債的收益率。國債市場往往是一個強有力的領先指標。1月下旬確實如此。如果10年期國債收益率跌破低位,那麼就是時候尋找抵御方案了。我的核心立場是:做多比特幣、黃金、亞馬遜、阿里巴巴。”(Bitcoinist)[2020/5/27]

總體而言,Arbitrum 的增長可以為其他新興網絡提供寶貴的經驗,幫助它們通過有機用戶采用和創造新穎應用程序實現可持續成功。雖然激勵措施可以在短期內吸引用戶,但如果實施不當,從長遠來看效果會較差。Polygon 和 Arbitrum 的有機增長模式應該鼓勵新興網絡專注于構建高質量、獨特的應用程序,為用戶提供價值而無需使用代幣。在建立了堅實的用戶基礎之后,這些網絡可以開始致力于帶來未來的增長和發展,并最終利用他們的用戶基礎成功推出代幣。

上述案例研究展示了推出原生代幣可能帶來的顯著增長,唯一地址的增長速度大約是市值的 1.5 到 3 倍。最近的例子,如 Arbitrum 的代幣推出,表明資金流動和用戶反應之間的時間滯后顯著縮短,代幣推出成為增長的更直接和即時的催化劑。即便如此,持續的用戶保留取決于每個生態系統內應用程序的獨特性和質量。正是這些與眾不同的因素使項目成功,并使其能夠長期留住用戶。

Messari CEO:穩定幣以及DeFi將推高ETH發展天花板:盡管就在兩年前,穩定幣和DeFi還不是以太坊的主流趨勢,但在過去12個月里,它們已成為以太坊區塊鏈的兩個核心用例。根據加密研究和數據提供商Messari首席執行官Ryan Selkis的說法,從長遠來看,這兩項技術現有以及未來發展,,將為ETH提供一個更高的發展空間。這是否與以太坊對美元或比特幣的表現有關還不清楚。

值得一提的是,Selkis的評論與Messari研究人員Ryan Watkins的觀點有些矛盾,他曾在4月提出,Tether的USDT和其他集中式穩定幣對以太坊的入侵可能會對ETH的貨幣溢價構成長期的“威脅”。(CryptoSlate)[2020/5/18]

通過對不同生態系統中觀察到的“財富效應”所獲得的見解,我們可以推斷原生代幣推出對新興網絡的潛在影響。這些網絡包括 Solana、Cosmos、基于 Move 的區塊鏈(如Aptos和Sui)以及尚未從其應用協議進行過大規模代幣推出的 zkEVM。

目前,Solana 的幾個頂級應用程序,如 Magic Eden、Jupiter、Wormhole 和 Drift Protocol,都沒有原生代幣。雖然它們沒有明確宣布推出代幣的計劃,但競爭對手的最新動向和新推出的獎勵計劃表明,這樣的推出是可能的,這對于成功的應用協議來說是很常見的。

通過分析活躍地址、TVL 和交易量等基準估值指標,并將它們與更廣泛的加密生態系統中的類似項目進行比較,我們可以估計這些應用的潛在市值。例如,通過觀察其他中型市場的NFT交易量與估值之間的比率,我們可以合理地預測 Magic Eden 等項目的估值,并對其他生態系統項目進行類似分析。在審查了 Solana 上的頂級無代幣項目之后,我們估計如果它們推出代幣,市值可能會保守增長 10 億到 25 億美元。

通過對 Solana 上的原生項目,如Orca、Raydium和 STEPN 的分析,我們確定了 Solana 付費用戶的一致增長模式,類似于 Polygon。具體而言,對于 Solana 市值的每個百分點增長,用戶活動往往以大約兩倍的速度增長。這種增長與我們的歷史平均基準 1.5-3 倍相一致。基于這一趨勢,我們估計在新項目推出后,考慮到生態系統市值增長 10 億到 25 億美元,Solana 的每日活躍簽名者可能會增加 21 萬到 29 萬個獨特地址。這樣的用戶增長將使 Solana 的每日獨特地址數量達到 Arbitrum 的水平,并接近以太坊的水平。

這個預測僅考慮了因推出原生項目代幣而導致的整體生態系統市值增加。它沒有考慮到 SOL 在代幣推出后以顯著高于整體原生代幣的速度增長的歷史趨勢。這種趨勢在與應用協議代幣配對的新建DEX池中得到了放大,從而創建了新的收益和需求來源。因此,這個預測可能是保守的,實際的簽名者數量可能會進一步增加。

Solana 在沒有激勵代幣發行的情況下吸引了用戶,就像 Polygon 的成熟階段一樣。與 Avalanche 不同,它還通過創新的工具和促進應用程序的進一步發展,成功地在基于消費者的應用程序領域開辟了一個利基市場。Solana 和 Polygon 較低的交易成本使它們成為消費者應用程序的首選,這些應用程序通常需要低的每筆交易單位成本才能有效運作。與金融應用不同,消費者應用往往涉及較小的交易規模和較低的費用,以促進用戶采用。因此,Solana 和 Polygon 生態系統具備支持開發各種成本效益高、用戶友好的消費者應用程序的良好條件。

新代幣的推出預計將推動進一步的用戶增長,并對原生應用產生更大的興趣,可能重振 Solana 在更廣泛的加密生態系統中的地位。Solana 的成功表明,一個生態系統或應用程序不僅僅依賴于代幣激勵,還依賴于獨特的價值主張和用戶體驗。為了繼續增長,開發人員必須創建能夠為用戶提供長期利益并建立強大品牌形象的應用程序。

Cosmos 生態系統中有一些新的應用鏈最近籌集了資金,并可能在未來推出代幣,其中包括 Berachain、Sei 和 Neutron。Cosmos 提供了一種新穎的區塊鏈架構,應用程序可以在更大的網絡中獨立運行,從而實現更高的可擴展性、定制性和協作性。這種獨特的底層區塊鏈基礎設施方法允許更具可擴展性和創新性的應用案例在 Cosmos 生態系統中蓬勃發展。

在過去的一個月中,整個生態系統擁有超過 100 萬的月活躍用戶,其中大多數用戶位于 Evmos、Cosmos Hub 和 Osmosis 上。基于過去的應用鏈推出歷史,保守預測估計市值將增長 10-15% ,獨特用戶將整體增長 20-30% 。

Aptos 和 Sui 在主網部署時同時推出了原生代幣,而zkSync和 StarkNet 則沒有推出原生代幣,可能希望通過空投挖礦吸引用戶。如果是這樣的話,zkSync 和 StarkNet 的做法可能類似于去年 Arbitrum 和 Optimism 的情況,在短期內很難準確衡量這些網絡上的有機參與度。目前,這些網絡的生態系統主要由 DEX 組成,還有更多多樣化的 DeFi 應用尚待部署。

根據過去的活動,我們預計隨著更廣泛的 DeFi 應用的部署,這些網絡的生態系統將會繼續增長。例如,通過推出新的永續合約市場,我們可以預計市值將初步增長 7500 萬至 1.5 億美元,用戶基礎將增長 20-30% ,具體取決于生態系統。然而,這些初步的增長可能源自于潛在空投引發的交互,因為用戶試圖與盡可能多的應用進行交互。為了真正長期留住這些用戶并實現增長,這些應用必須具備獨特的價值主張或新的用例,效仿 Solana、Polygon 和 Arbitrum 的做法。

雖然激勵機制可以推動初始增長,但必須有意識地使用,以確保項目具備長期留住用戶的可持續模型。Polygon、Solana 和 Arbitrum 等網絡通過其獨特的價值主張為增長奠定了堅實基礎。它們專注于構建高質量的應用程序,為用戶提供價值,并能實現有機增長和成功。隨著越來越多的新興網絡在沒有原生代幣的情況下啟動,它們可以借鑒這些模型,并努力創建新穎有價值的應用程序,而不依賴于激勵機制。

區塊引擎

個人專欄

閱讀更多

金色薦讀

金色財經 善歐巴

迪新財訊

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

Arcane Labs

歐科云鏈

作者:BITWU.ETH,來源:作者推特@BTW0205 本文將回答以下問題: ERC-6551是什么?ERC-6551從哪些方面為NFT設立了新標準和敘事?ERC-6551有哪些新玩法和新機遇.

1900/1/1 0:00:00CeFi 信任危機 FTX 作為行業僅次于幣安的第二大加密生態,在短時間內遭遇擠兌,突然暴雷,震驚了整個加密貨幣世界。我們應該重新審視 CEX 的風險.

1900/1/1 0:00:00撰文:Kouk.eth 編譯:Luffy,Foresight News我想要講述一個故事,我的 Azuki NFT 差點被騙走.

1900/1/1 0:00:00作者:顧劼寧 上海曼昆律師事務所資深法律顧問香港將于將于 2023 年 6 月 1 日開始實施的虛擬資產服務提供者發牌制度(以下簡稱“ VASP 發牌制度”).

1900/1/1 0:00:00估計很多瓜友一看到這個標題,就咧嘴一笑:瓜哥,你不能因為自己喜歡玩游戲,就把電子游戲拔高到這個高度啊.

1900/1/1 0:00:00在即將到來的坎昆升級中,以太坊將迎來重大改變,將使得以太坊 Layer 2 的速度提高 10 x,甚至有機會提高 100 倍且成本更低.

1900/1/1 0:00:00