BTC/HKD+2.97%

BTC/HKD+2.97% ETH/HKD+3.83%

ETH/HKD+3.83% LTC/HKD+6.35%

LTC/HKD+6.35% ADA/HKD+6.92%

ADA/HKD+6.92% SOL/HKD+6.76%

SOL/HKD+6.76% XRP/HKD+3.26%

XRP/HKD+3.26%Aave 原生穩定幣 GHO、Curve 原生穩定幣 crvUSD 是加密社區最近熱議的大事件,是時候對 DeFi 最著名的穩定幣池之一進行重塑了。

去年是穩定幣的動蕩時期,兩個重大的暴雷事件迫使加密用戶重新思考原以為不會波動的穩定幣市場。 第一個大沖擊是 UST 的徹底崩潰。 算法穩定幣的崩盤,讓整個算法設計的可行性受到質疑。 第二個沖擊是最近USDC的脫鉤事件。 當傳統銀行倒閉時,曾被視為生態系統中最具抵抗力的穩定幣之一,也未免受到傳統金融動蕩的沖擊,這導致用戶無法在 3 月 10 日至 12 日的周末將他們的 USDC 兌換成美元,隨后由于用戶將 USDC 換取其他穩定幣而引發了市場擠兌。 下圖描繪了那個周末USDC 跌入約 0.94 美元的恐慌峰值,當時人們不清楚 USDC 是否得到充分支持且能不能全額贖回。

這兩個事件凸顯了加密生態系統中穩定幣發展的兩個關鍵點:抵押債務頭寸(CDP)支持的穩定幣目前是在非波動性資產中保值的最佳方式,我們需要更多的去中心化穩定幣選項。

DeFi Hub項目Nibiru Chain宣布其激勵測試網NIT第三階段已上線:5月28日消息,社區驅動的DeFi Hub項目Nibiru Chain近日宣布,其激勵測試網NIT第三階段已經上線,用戶參與Perps、Spot AMM等相關任務可獲得ATOM作為獎勵。

此前消息,Nibiru Chain以1億美元估值完成850萬美元種子輪融資。

今年夏天,Nibiru計劃推出其部分算法穩定幣NUSDC以及測試網。NUSD將由USDC和NIBI抵押,NIBI是Nibiru的原生代幣,用于質押、效用和治理。[2023/5/28 9:47:25]

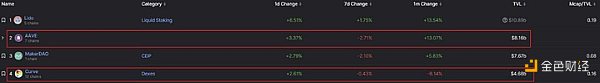

Aave 即將推出的原生穩定幣 GHO 和 Curve 原生穩定幣 crvUSD 都滿足了以上兩點。 此外,它們是由兩個最成功和運營最持久的加密協議發起的,是 TVL(總鎖倉價值) Top 4 協議發行的抵押債務頭寸 (CDP) 穩定幣的不同版本,這使它們具備了快速增長和采納的初步優勢。

百度支持的Proximity Labs與MEXC達成合作將在NEAR生態中推動DeFi業務:金色財經報道,1月14日,Proximity Labs 與MEXC宣布達成合作關系,Proximity Labs 專注于 DeFi 應用并致力于創建針對 NEAR 區塊鏈的開源軟件,此前曾獲得 a16z、Pantera Capital、Electric Capital、Dragonfly Capital、Coinbase Ventures、Blockchain.com 和百度風投Baidu Ventures的支持。通過在 NEAR 協議下構建可擴展的區塊鏈,Proximity Labs 已支持多個 DeFi 項目,例如 Curve、Sushi、Dodo、Kyber 等,目前擁有超過 130 萬個活躍賬戶,鎖倉量超過8.6億美元。MEXC Pioneer 已支持 100 多個新項目, 主要包括 Solana、Polygon、Avalanche 和 Algorand 等生態系統。[2022/1/14 8:50:06]

The Block創始人列出AAVE、UNI、SUSHI等有購買價值的DeFi資產:The Block創始人Mike?Dudas今日發推稱;“買DeFi,回頭謝謝我。”隨后他列出了一系列DeFi代幣資產,包括AAVE、UNI、SUSHI、COMP、MKR、 YFI、SNX、SOL以及SRM 。[2021/2/3 18:46:17]

資料來源:Defillama

為了在加密生態系統中繼續努力減輕中心化風險,同時提供可以保值的穩定資產,新的 CDP 3Pool(GHO、crvUSD、DAI)應該被視為可以對沖風險的一個選擇。

為了更好地理解新的 CDP 3Pool 的影響,我們將深入探討即將推出的 GHO 和 crvUSD 穩定幣的基本面,然后我們將比較傳統和新提出的 3Pools 之間的差異。

GHO

這部分將重點介紹 GHO 的三個基本面,它們與其風險彈性相關:

“WT ? DeFi挖礦周”之“全幣種合約助力WT挖礦”9月17日正式開啟:據官方消息,由瓦特合約推出的“WT ? DeFi挖礦周”之“全幣種合約助力WT挖礦”活動將于9月17日16:00正式開啟,為期六天,面向WT合約交易用戶、WT鎖倉挖礦用戶以及瓦特合約賬戶充值WT的用戶,50%交易所手續費返還,詳情請見WBF交易所官網。

WBF針對“DeFi賽道挖礦成本高昂、操作流程繁瑣,普通用戶參與門檻極高”的痛點,推出“WT?DeFi挖礦周”活動,用戶鎖倉WT即可一鍵參與DeFi流動性挖礦,簡化了普通投資者參與DeFi挖礦的操作流程、降低參與成本。[2020/9/17]

錨定機制

GHO 將主要依靠市場力量來維持其錨定。 由于 GHO 將以 1 美元的價格贖回,如果它在公開市場上的交易價格高于或低于錨定匯率,用戶就會被激勵將其重新調整為錨定匯率。 高于 1 美元,用戶可以鑄造 GHO,然后在公開市場上出售,將溢價收入囊中,并在重新掛鉤后償還貸款。 低于 1 美元,擁有未平倉鑄造頭寸的用戶會被激勵以折扣價從市場上購買 GHO 以償還貸款。

DeFi平臺dYdX宣布將收取交易費用:金色財經報道,去中心化保證金交易平臺dYdX最近宣布將開始收取交易費用,這是其商業模式發展計劃的一部分。[2020/3/13]

壞帳預防

GHO 防止壞賬的主要措施將是用于鑄造 GHO 的抵押品的選擇和 flashmint 功能。 目前 Aave v3 市場上的大部分抵押品都是具有高市值的知名資產,這意味著操縱這些資產將很困難,壞賬風險也會相應降低。這些抵押品與類似于閃電貸的flashmint功能相結合,可以在一個區塊內鑄造GHO、償還貸款并清算抵押品,從而降低復雜性并有可能降低GHO清算的成本。

實用性

盡管GHO尚未推出,所有潛在的應用都不太清楚,但強大的用例對于推動需求至關重要。GHO已經擁有很多實用功能,應該會成為用戶的熱門選擇。以GHO測試網為指標,鑄造GHO的成本相對于借用其他穩定幣應該較低,這將激勵用戶償還其他穩定幣的貸款,改為鑄造GHO。測試網目前顯示鑄造GHO的利率在1.62-2.02%之間。在低利率的情況下,將出現新的機會,例如在Aave上的穩定幣市場之間的利率套利和其他資產的更低成本的多空策略。與GHO同時推出的另一個實用功能是Aave的門戶。這將允許用戶在鏈之間轉移GHO,無需第三方橋接,消除許多橋接風險。

crvUSD

Curve 的 crvUSD 已經在以太坊上部署,僅五分鐘就鑄造了價值超過 2000 萬美元的 crvUSD。與上文類似,它的三大組件:

crvUSD,類似于 GHO,將主要依靠市場套利價格回到掛鉤。 如果長時間發生 depeg,crvUSD 設計將有一個自動穩定器機制,該機制將鑄造或銷毀 crvUSD 以使其恢復錨定。

Curve 新穎的 LLAMMA(借貸-清算 AMM 算法)模型旨在隨著抵押品價格下跌而逐漸出售抵押品。 這種漸進清算設計意味著應該始終有足夠的抵押品來支付和償還貸款。 然而,如果出于某種原因清算沒有通過 LLAMMA 進行,外部清算人將被激勵清算頭寸。

鑄造 crvUSD 的一個明確用途是在 LLAMMA 模型中實施的漸進清算設計。 這將為使用 crvUSD 頭寸作為對沖策略提供更大的靈活性,因為用戶只會逐漸清算,而不是立即損失 30% 以上的抵押品。 盡管目前尚未確認,但另一個潛在的實用功能是通過使用它們鑄造crvUSD來解鎖流動性提供者(LP)頭寸中的資本。這個功能將對市場中的流動性產生很大影響。

傳統 3Pool 與新 CDP 3Pool

傳統3Pool

由 USDT、USDC 和 DAI 組成的傳統 3Pool 是 Curve 上最大和最著名的資金池之一。 在其巔峰時期,它持有超過 60 億美元的資產,并且通過使用 Curve 的 Stableswap AMM,它能夠在三種穩定幣之間進行大量交換,而對用戶的滑點和價格影響最小。 然而,TVL 一直在緩慢下降,熊市肯定對池中的總流動性產生了影響,但與其他協議中的池相比,低激勵也帶來了負面影響,這就是CDP 3Pool可能具有優勢的地方。

CDP 3Pool

在 UST 和 USDC 事件之后,可以肯定的是,人們對抵押支持的去中心化穩定幣的需求越來越大。 僅憑這一點,CDP 3Pool 就很有意義,并且很可能會立即受到關注。 然而,這個池的另一個優勢是可以從每個穩定幣的協議中協調獎勵計劃。 由于每個協議都有一個治理系統、代幣和資金庫設置,因此協調投票以激勵資金池可以產生有吸引力的收益,從而產生飛輪效應,鼓勵更多的鑄幣。 Aave 治理已經開始就 GHO 流動性激勵進行對話,表明 Aave 將推動建立 GHO 牽引力并加深流動性池。 此外,如果 3Pool 位于 Curve 上,veCRV 持有者將有動力投票選擇將獎勵定向到該池,因為他們將從 crvUSD 產生的費用中獲得收益。

結語

對于新3Pool的批評是,它可能會通過在原始3Pool和新的CDP 3Pool之間拆分池TVL來進一步分割流動性。雖然這種情況可能發生,但這可能是改變生態系統中流動性的機會,以一種帶來更多去中心化和相對安全性的方式。

CDP 3Pool具有很大的潛力,Aave,Curve和Maker之間在激勵和治理方面的同步努力可以推動這個新池成為該領域最大的穩定幣池之一。一開始池子能吸引多少TVL并不容易確定,但作為指標,Aave安全模塊中有330 萬 stkAAVE。這意味著可以以1.62%的利率鑄造3.3億美元的GHO。即使其中三分之一進入CDP 3Pool,并與相等數量的crvUSD和DAI相匹配,該池的規模已經接近當前原始3Pool中TVL的75%。

比推 Bitpush News

媒體專欄

閱讀更多

金色薦讀

金色財經 善歐巴

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

歐科云鏈

MarsBit

深潮TechFlow

Tags:USD穩定幣DEFPOOBUSD Buffet穩定幣有哪幾種類型DeFiSocial Gaminggalaxypoolcoin

原文:《幣安、高盛等大機構爭相布局的 RWA,是 DeFi 下輪增長引擎還是曇花一現?》作者:flowie.

1900/1/1 0:00:00目錄 一、項目簡介 二、項目愿景 三、特色和優勢 四、發展歷史 五、團隊背景 六、融資信息 七、發展成果 八、經濟模型 九、行業分析 十、風險與機會 一、項目簡介 iZUMi Finance 是.

1900/1/1 0:00:00撰文:孟鉉濟,Fox Tech 首席科學家;康水躍,Fox Tech CEOLayer1作為一種分布式系統,為了達成共識需要高昂的通訊代價,并且大量的計算也會消耗昂貴的gas.

1900/1/1 0:00:00原文標題:《Bandwidth Usage after Ethereum Withdrawals》撰文:Alex Miller 編譯:Kxp 4 月 12 日.

1900/1/1 0:00:00▌狗狗幣基金會董事:DOGE是比特幣的分叉 并非證券4月22日消息,狗狗幣基金會董事Marshall Hayner在接受Fox Business最新采訪中駁斥了Dogecoin(DOGE)屬于證.

1900/1/1 0:00:00最近幾個月來,比特幣生態最大的事件就是比特幣Ordinals協議和銘文(Inscriptions)的爆發。借助于比特幣銘文(Inscriptions),在比特幣上涌現出了很多新功能.

1900/1/1 0:00:00