BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1.5%

ETH/HKD+1.5% LTC/HKD+0.12%

LTC/HKD+0.12% ADA/HKD+1.29%

ADA/HKD+1.29% SOL/HKD+5.06%

SOL/HKD+5.06% XRP/HKD+1.15%

XRP/HKD+1.15%作者:何不笑

How did SVB Get Here?

1、這家銀行的盈利模式

SVB(硅谷銀行)與很多傳統的儲蓄銀行類似,也是吸收存款,并以較高的利率放出貸款賺取利差。但它并不面向C端客戶,只做B端客戶業務。

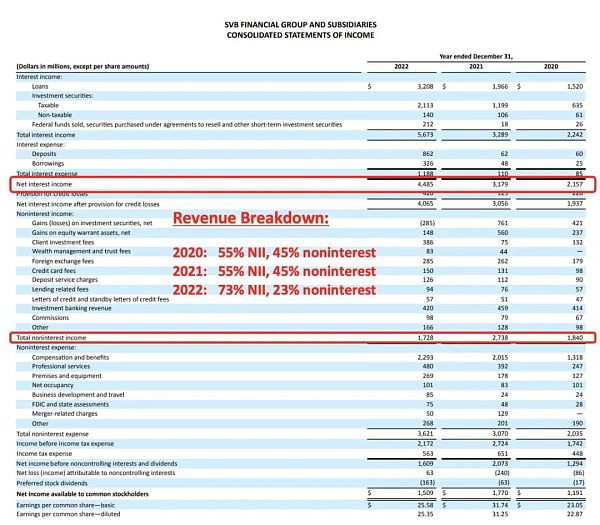

存貸息差收入通常叫做NII(凈利息收入,Net Interest Income)。NII是SVB最大利潤來源。如下圖所示,最近3年占比從55%上升至約73%(名義收入總計17.28億):

2、怎么就虧損了呢?

SVB的NII主要來自2個業務領域:1)對硅谷大量的初創企業貸款;2)固投收益,主要是國債、MBS(抵押債券)。因此,發生以下兩種情況,SVB就將面臨虧損:

高盛:將配合美國對SVB的調查:金色財經報道,5月4日,高盛表示將配合美國對SVB的調查。[2023/5/4 14:42:51]

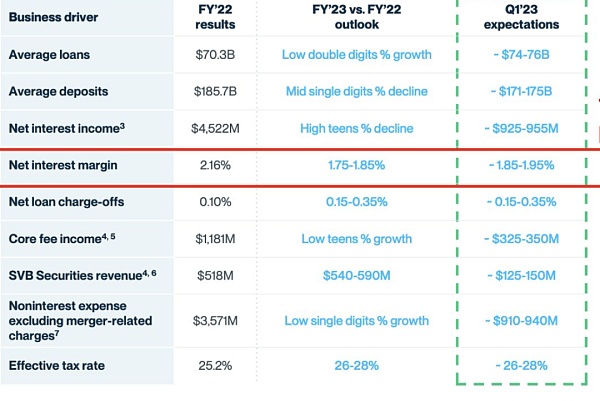

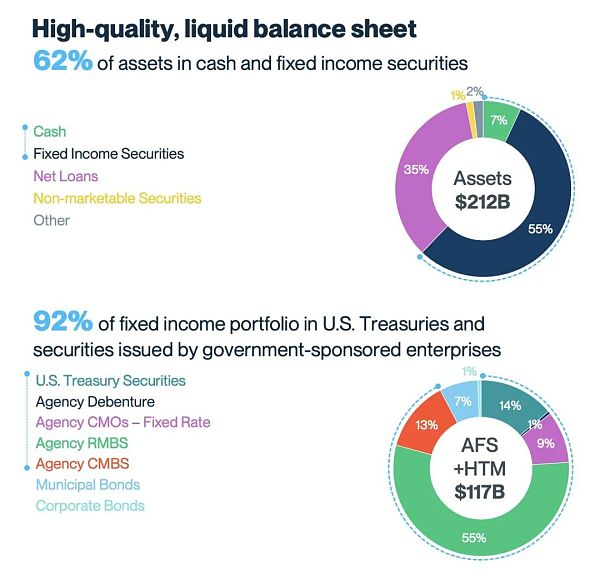

1) 硅谷的初創企業們債務違約,還不上貸款或拖欠債務,和/或2) 美聯儲基準利率中途上升。此時,SVB必須賣出自己持有的可出售資產(AFS)來彌補初創企業違約造成的虧空。此外,利率上升同時也導致SVB在客戶儲蓄端(負債端)資金成本增加,而其貸款的利息收入卻是保持固定的,因為SVB大量投資于固定利率的美國國債等持有到期債券(HTM,Held To Maturity)。所以,被迫出售AFS導致其盈利能力下降,即 NIM(凈收益率)降低,如下圖所示。下下圖是SVB的資產構成情況,在資產端,其AFS+HTM投資總額占92%,其中僅房地產抵押債券(RMBS)的投資占比55%,企業債和投資組合僅占8%。這一FI結構導致美聯儲持續提高利率的情況下,其投資收益能力大幅下降(2023年降預期至-1.85%~-1.95%),因為占比確實太高。

“大空頭”原型Michael Burry:硅谷銀行(SVB)引發的這場危機可能很快就會解決:金色財經報道,“大空頭”原型Michael Burry:硅谷銀行(SVB)引發的這場危機可能很快就會解決,我沒有看到真正的危險。[2023/3/14 13:02:32]

3. 擠兌是怎么發生的?

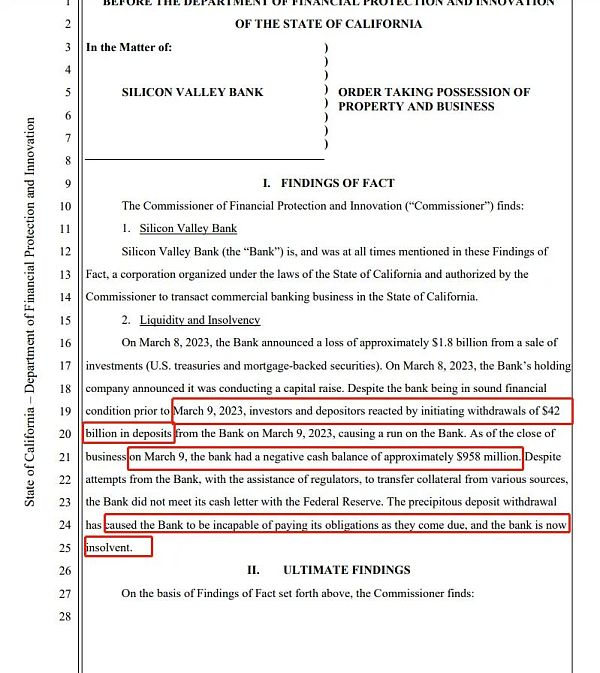

那SVB出售了多少固投資產呢?根據公開信息,到3月8日,SVB宣布將幾乎全部約160億美元的AFS(可出售)固投組合賣出,這導致其資產減記18億美元。18億美元什么概念呢,它相當于SVB一年的凈收入數——2022年掙的錢全賠進去了,而且還不夠。為了填補這一虧空,它需要在最短時間內(實際過程大約48小時,2個交易日)籌集到17.5億美元或等值可交易資產。但SVB的聲明引發了客戶恐慌。根據加州金融監管當局的報告,截至3月9日營業結束,SVB客戶總共取走 420 億刀現金,SVB現金余額迅速轉為-9.58 億刀,但他們卻未能從其他來源籌集到所需的17.5億缺口。3月10日,隨著股價暴跌,SVB最終也放棄了拋售股票套現這條路,這意味著資產出售的努力也宣告失敗。

監管機構接管SVB加拿大子公司,尋求清盤:金色財經報道,加拿大銀行業監管機構在周日接管了SVB金融集團在加拿大的分支機構,并表示將尋求法律命令以結束其運營。加拿大金融機構監管局局長Peter Routledge的辦公室在一份聲明中表示,在美國監管機構關閉了位于加州的母行后,加拿大采取這一行動是為了保護該分行持有的資產價值。加拿大財政部長Chrystia Freeland周日晚間與銀行高管和加拿大央行官員進行了交談,并表示政府將繼續關注局勢,加拿大監管良好的銀行體系是健全和有彈性的。[2023/3/13 13:00:41]

可見,在SVB宣布出售了約160億美元的AFS導致賬面損失18億美元后,由于:

IOSG Ventures:對SVB和Silvergate風險敞口為零:金色財經報道,IOSG Ventures發布聲明稱,過去7天內從未進行任何USDC交易,對SVB和Silvergate的風險敞口為零。[2023/3/12 12:58:26]

a) 市場的回聲室效應;b) 預期的自我實現效應;c) 流動性問題。

這些因素共同讓市場認為,-18億不會是終點。于是大家都跑去取錢。

4. 市場為啥認為-18億不是終點呢?

問題還在SVB的AFS(可售)和HTM(持有至到期)二者的結構問題。

實際上,截至2022年第四季度,SVB持有的AFS和HTM總額僅950億美元,但在近兩年硅谷加密貨幣以及近期chatGPT科技風潮的推動下,這家銀行自2019年第四季度至今,其存款擴張了3倍多,大多數硅谷初創企業都在SVB開設賬戶,巨量資金涌入了這家銀行的負債端。所以,它的投資規模也必須跟著水漲船高。這本身沒什么問題,問題出在結構配置:與隨時可出售的AFS不同,HTM債券收益是以到期后的收益進行估值的,在債券沒到期之前,這些預期損益并不計入SVB的當期年報,有助于平穩它的名義波動,穩住投資者信心。但問題是,現在Fed連續加息且力度已接近5%的水平, 而SVB的主要投資(即HTM)卻只能以遠低于5%的收益率記賬,客戶更愿意把錢取出來去投資貨幣基金或其他機構債,而SVB卻把這些錢大都投向了HTM,出現了期限錯配。另外,除了出售的AFS,它還同時在負債端要以4%~5%的儲蓄利率攬儲融資(比如JPM就開出了4.17~4.75%不等的攬儲高價)。

SVB金融集團:硅谷銀行顯示賬戶余額和資金交易的儀表板已經癱瘓:金色財經報道,SVB金融集團在英國的客戶稱,硅谷銀行顯示賬戶余額和資金交易的儀表板已經癱瘓。[2023/3/11 12:55:08]

5. SVB凍結后,其余的客戶資產還安全不?

美聯儲對銀行有流動性監管要求,要求銀行保持足夠的“流動性儲備”( LCR,liq. coverage),也就是要有足夠多的高流動資產足以支付30天的支付預期,而SVB 目前的 LCR 約為 250%,2個多月的量。因此,理論上,只要不是所有客戶都跑來擠兌,SVB仍可保持其資產架構的大致穩定。

如前所述,SVB有90%的資產是各類FI和對企業貸款形成的債權,且已收回了:FI 的 80%(80% x $117.4B = $940億)和80% 的貸款(80% x $70B = $560億),總計約1500億,這一數額對應于 1730億美元的總存款,所以看起來問題不大。另外,按監管要求,每個賬戶都有總值25萬刀的存款保險,這些保險雖然并不完全都適用于SVB的受影響部分,但它仍是可供后續協調使用的現有資產。

6. 個人推測

在我看來,這次擠兌的成形,前段時間FTX的暴雷起到了重要的推動作用,那些因為FTX四眼宅不負責任的行為所引發的債務都幻化成一枚枚加密貨幣,構成了最初的大洞,這是道德風險憑空制造出的一個深坑,而不是流動性問題。當然,你也可以繼續往前追溯,說FTX暴雷是因為Fed加息導致的資金離開了加密貨幣投資,而Fed加息則可以繼續追溯到covid期間被迫進行的過量的貨幣寬松。不過,整體來看,它與2008年有性質上的不同,因為并非大規模房貸違約導致,兌付剛性較弱。

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

3 月 23 日凌晨,美聯儲再度宣布加息 25 個基點,同時鮑威爾在發言會上連續放鷹,紛紛否決了市場猜測的「暫停加息」、「年內降息」等樂觀預期.

1900/1/1 0:00:00從區塊鏈層面出發,以太坊生命的初始階段是單一的(monolithic)。這意味著在最初的幾年里,Layer 1以太坊主網全權負責執行自己的交易,促進自己的網絡安全,并為自己的數據可用性提供服務.

1900/1/1 0:00:00文/Bankless團隊;譯/金色財經xiaozouzkSync是由2018年成立的區塊鏈技術公司Matter Labs開發的第二層(L2)擴展解決方案.

1900/1/1 0:00:00編譯:Dali@Web3CN.ProThe Summoning終于來了,這是Yuga Labs互動式NFT鑄造機制的下一次迭代.

1900/1/1 0:00:00By: 九九 & Zero據慢霧安全團隊情報,2023 年 3 月 13 日,Ethereum 鏈上的借貸項目 Euler Finance 遭到攻擊,攻擊者獲利約 2 億美元.

1900/1/1 0:00:00受Arbitrum「撒錢」刺激,業界的空投熱情再次被點燃,而ZK Rollup系 Layer2 們則成為了所有羊毛黨們關注的焦點.

1900/1/1 0:00:00