BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD+0.89%

ETH/HKD+0.89% LTC/HKD+1.04%

LTC/HKD+1.04% ADA/HKD+2.8%

ADA/HKD+2.8% SOL/HKD+1.9%

SOL/HKD+1.9% XRP/HKD+2.53%

XRP/HKD+2.53%作者:Terry

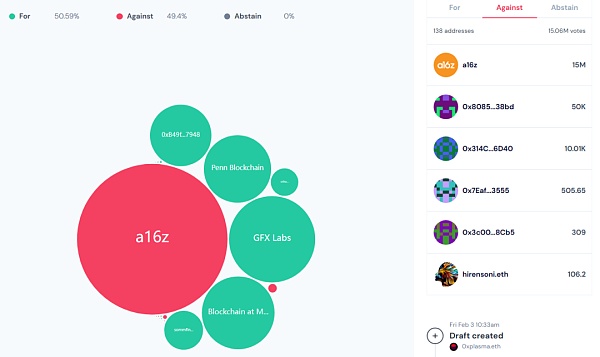

2 月 5 日,a16z 向 BNB Chain 上部署 Uniswap V3 的最終提案提出反對票,導致 Uniswap 登陸 BNB Chain 的計劃擱淺。

社區KOL直接發問質疑,稱「Uniswap 由 a16z 控制?」,并引用有關 a16z 疑似出于個體利益的猜測:「a16z 之所以使用其全部投票權重來反對 Uniswap 使用 Wormhole 跨鏈橋在 BNB Chain 上啟動 Uniswap 協議的提議,是因為它是 Wormhole 競爭對手 LayerZero 的大投資者」。

DeFi 協議背后的 VC 身影

事實上,a16z 確實是 Uniswap 背后擁有舉足輕重影響力的關鍵人物:Bubblemaps 統計顯示,a16z 可以通過 11 個地址控制 4150 萬枚 UNI,這占 UNI 供應量的 4.15%。

Atomic:正收集受害者地址并聯系各方追蹤和阻止被盜資金,調查仍在進行:6月5日消息,加密錢包Atomic在推特上發布安全事件更新:調查仍在與安全公司的共同努力下進行,團隊正在研究可能的攻擊媒介,但尚未確認。支持團隊正在收集受害者地址,并聯系主要交易所和區塊鏈分析公司以追蹤和阻止被盜資金。

此前昨日消息,Atomic錢包被盜總額已超3500萬美元。[2023/6/5 21:16:02]

而此次投票截止目前為止,a16z 僅僅動用 1500 枚 UNI 的權重就已占據優勢,這也意味著 a16z 的 UNI 權重是通過任何 UNI 提案所必不可少的投票勢力。

其實 a16z 并非是不愿意將 Uniswap 部署至 BNB Chain——畢竟在 Uniswap 決定是否部署在 Polygon、Celo 和 zkSync 中時,a16z 是投了「贊成票」的。

按照趙長鵬轉推的具體說法,這場斗爭的核心,是 a16z 不愿意用 Wormhole 做跨鏈橋來作為 Uniswap 登陸 BNB Chain 的跨鏈選擇。

礦企Hut 8向法院提交對其電力供應商的索賠聲明:金色財經報道,加密礦企Hut 8 Mining Corp周四宣布已向安大略省法院提交針對 Validus Power Corp. 及其子公司 Bay Power Corp.的索賠聲明,Validus是該公司在安大略省北灣采礦設施的第三方能源供應商。Hut 8表示,由于 Validus 未能履行其與公司簽訂的購電協議中的合同義務,Hut 8 與 Validus 一直存在爭議。Hut 8 正在尋求各種救濟,包括執行 PPA 的某些條款和因爭議而產生的金錢損失。由于此事現已提交法院審理,Hut 8 表示不打算就此問題發表其他評論。[2023/1/27 11:31:43]

這就涉及風險投資公司 a16z 和 Jump 的直接對戰——它們分別支持 LayerZero 和 Wormhole兩個跨鏈橋。

其實 DeFi 協議因為背后向其提供資本支持的 VC 影響,而或主動或被動選邊站隊的情況,并不鮮見——早在 2021 年 8 月,SushiSwap 就曾透露為什么它選擇使用 Arbitrum 而不是 Optimism 作為其最先布局的的 Layer2 擴展解決方案。

Vitalik Buterin:中心化的任何東西都是有風險的:金色財經報道,以太坊創始人Vitalik Buterin在社交媒體上稱,“默認情況下,中心化的任何東西都是有風險的,使用“DeFi和自我托管的精神”在本周表現非常好,但請記住它也有風險,智能合約代碼中的錯誤。”

Vitalik表示“重要的是要防范它,保持代碼簡單、審計、形式驗證等、深度防御。我最擔心的是,如果我們在兩年后的ZK-rollup中擁有100億美元,并且由于電路約束代碼或其周圍的EVM封裝器中的錯誤而被黑掉。對于后者,保持簡單并進行形式驗證。”[2022/11/16 13:13:32]

其中 SushiSwap 直言是因為 Optimism 給了 Uniswap 優惠待遇,推動 Uniswap 率先上線:盡管「SushiSwap 已經到Optimism的Kovan測試網上完成部署,但最后被告知 Uniswap 將獲得這個機會,Optimism 非常直接地告知 Uniswap 必須先部署」。

而按照 SushiSwap 的說法,Optimism 之所以青睞 Uniswap,是因為受到了投資者 a16z 和 Paradigm 的影響,并直言這兩家風險投資公司可能「串通一氣」,以影響他們的既得項目并使其受益。

跨鏈橋 Hop Protocol 已開放治理代幣 HOP 申領:金色財經消息,跨鏈橋 Hop Protocol 在 Twitter 上宣布已開放治理代幣 HOP 申領,代幣合約地址為 0xc5102fe9359fd9a28f877a67e36b0f050d81a3cc,初始流通量為 5480 萬枚 HOP。用戶在領取空投前需要選擇一位委托進行治理的代表。[2022/6/10 4:15:04]

區塊鏈世界的治理游戲

太陽底下沒有新鮮事,在更早的 2021 年 11 月,也曾上演了一場另一個 DeFi 龍頭協議 Curve 的精彩「紙牌屋」劇情。

首先我們需要回顧下 Convex-Curve 的機制設計:

CVX 是 Convex 的原生Token,持有 CVX 便相當于擁有了對 Convex 的控制權——CVX 作為 Convex 平臺的治理Token,通過鎖定 CVX 便可以讓 LP 對 Convex 的 veCRV 治理決策進行投票:

Convex 利用更具吸引力的 cvxCRV 激勵,換取了用戶的 CRV;

Coinbase Cloud宣布將停止支持Terra生態系統:5月22日消息,據官方消息,Coinbase Cloud宣布,通過與客戶、Terra生態系統參與者溝通,決定逐步減少對Terra生態系統的支持。Coinbase Cloud將停止對現有Terra鏈的支持,目前不打算支持潛在的新Terra鏈。[2022/5/22 3:33:50]

Convex 把這部分 CRV 統統進行四年鎖定,換取最大的 Curve 投票權(veCRV);

而 Convex 在獲得大量 veCRV 后,就等同于控制了 Curve;

也就是說控制了 CVX,就是控制了 Convex,而控制了 Convex,就等同于控制了 Curve。這時它可以為具體的某個穩定幣池子增加激勵權重,這就導致很多有意思的事情——譬如穩定幣項目方的賄選行為等。

而2021 年 11 月份,Mochi 穩定幣 USDM 團隊利用 Convex 對 Curve 發起了一場「劣幣兌換良幣」的「治理攻擊」:

首先,Mochi 推出了治理Token MOCHI,并在 Curve 推出 USDM 穩定幣(抵押鑄造,MOCHI 就為抵押品之一)的流動性池激勵;

然后,Mochi 項目方利用持有的大量 MOCHI 印了大量的 USDM,然后去 Curve 上換為 DAI ;

接著,Mochi 項目方使用換來的 DAI 購買大量的 CVX (約 6000 個 ETH),然后進行投票,并成功提高了 Curve 上 USDM 流動性挖礦池子的收益率(CRV 獎勵的分配);

最后,在高收益率的吸引下更多的流動性提供者參與其中,直至USDM 穩定幣的流動性池內達到 1 億美元的流動性,項目方將 MOCHI 鑄造成 USDM 并在池子中兌換成 DAI ,直接套現跑路,造成高達 3000 萬美元的損失;

整個過程堪稱圍繞劣質穩定幣、Curve、Convex 治理邏輯的教科書級案例,這也從側面表明了 Convex 通過對 Curve 的「控制」,在整個加密市場發揮越來越重要的影響力。

DeFi 怎么了?

自 2020年「DeFi 盛夏」以來,整個 DeFi 賽道獲得了長足發展,市場衍生出了DEX、借代、衍生品、固定收益、算法穩定幣、資產合成、聚合器等諸多細分領域。

不過伴隨著 2021 年 5·19 達到歷史峰值以來,UNI、LINK、SUSHI、SNX 等傳統 DeFi 藍籌頹勢漸顯,無論是 Uniswap、Synthetix 這樣老牌 DeFi 龍頭,還是 OHM 等「DeFi 2.0」新秀,似乎都逃脫不了被市場逐漸冷淡厭棄的命運。

尤其是在過去 2022 年加密世界的發展中,經歷 NFT、DAO、元宇宙、Web3 等敘事的輪番繁榮,DeFi 已經被絕大部分市場參與者遺忘,成為失寵的市場敘事。

不過,暫時拋開縱向的 DeFi 協議Token在二級市場上的低迷表現,僅從 DeFi 賽道內部觀察,還是有一些頗為有趣的變量正在發生。

其中最值得注意的,就是除了扮演底層組件的角色外,以這些協議層的 DeFi 龍頭為圓心,圍繞著它們的工具類和應用層的 DeFi 項目也開始不斷衍生,更豐富的高級功能不斷強化。

明眼可見的是,越來越多的 DeFi「工具式應用」,圍繞單個底層的「超級 DeFi 協議」,輔助其完善更為豐富的高級衍生功能,依托底層的「超級 DeFi 協議」發展壯大,并最終反哺底層的「超級 DeFi 協議」實現更大賦能,從而逐步生發出一個個獨具特色而又自成體系的「小生態」。正如Uniswap+ dextools\Unitrade\Yin 等之于流動性管理,Curve+Convex 之于穩定幣兌換等等,更有趣的是這些一個個小生態之間又正在發生著更進一步的「合縱連橫」。

以 Curve 為例,眾所周知在穩定幣兌換尤其是大額穩定幣兌換賽道,Curve 手續費、交換滑點和無常損失均遠低于諸如 Uniswap 或 Sushiswap 等一眾 AMM DEX,是當之無愧的行業龍頭。

但同時 Curve 與合成資產協議 Synthetix 也合作推出跨資產兌換服務,提供通用資產(如 ETH/WBTC 對)的Swap功能。

這也是目前眾多 DeFi 協議從諸多渠道入手,開展自我救贖的一個縮影。

小結

在經歷了 2020 年的寒武紀大爆發和 2021、2022 年的觸頂下跌之后,目前 DeFi 世界的場景創新基本已經達到飽和,后續如何進一步完善治理機制、提高加密經濟模型在整個協議機制中的作用,才是打開下半場的關鍵所在。

總的來看,DeFi 世界無論是「治理演進」還是Token經濟模型的創新,仍舊路漫漫其修遠兮,究竟會何去何從,讓我們拭目以待。

白話區塊鏈

媒體專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

歐科云鏈

深潮TechFlow

MarsBit

BTCStudy

鏈得得

撰文:Zeneca_33 編譯:DeFi 之道 我最近的一條推文似乎引起了 NFT 社區很大一部分人的共鳴.

1900/1/1 0:00:00通常來說,NFT地板價可以讓市場參與者洞察到NFT項目在藏品級別的公允市場價值。NFT買家在分析并做出購買決策的過程中可以參考NFT地板價來聚焦,消除藏品內在因素的干擾,比如稀有性以及其他屬性.

1900/1/1 0:00:00當 UST 崩盤時,DeFi 穩定幣受到重創,但 DAI、FRAX 和 LUSD 依然堅挺。現在,GHO 和 crvUSD 正準備加入這個領域,帶來新的創新.

1900/1/1 0:00:00撰文:0xmin/Runchen本文第一章節由Runchen撰寫,向其致謝!曼谷,一個引人無限遐想,卻又觸手可及的城市.

1900/1/1 0:00:00撰文:Asher Zhang來源:比推 BitpushNews2022 年,加密市場整體低迷,在缺乏技術創新的背景下,DeFi 市場更是表現疲弱.

1900/1/1 0:00:00導讀:安全月報是歐易向外界傳遞資金透明度、安全舉措以及重要產品功能的重要載體,覆蓋歐易Web3業務與歐易CEX業務兩個板塊.

1900/1/1 0:00:00