BTC/HKD+2.68%

BTC/HKD+2.68% ETH/HKD+3.77%

ETH/HKD+3.77% LTC/HKD+5.19%

LTC/HKD+5.19% ADA/HKD+6.11%

ADA/HKD+6.11% SOL/HKD+5.55%

SOL/HKD+5.55% XRP/HKD+3.75%

XRP/HKD+3.75%

圖片來源:由 Maze AI 生成

1 月 5 日,據《華爾街日報》報道,加密友好銀行 Silvergate 在 FTX 崩潰后已處理 81 億美元擠兌提款,加密貨幣相存款 Q4 暴跌 68%,為滿足提款需求,Silvergate 清算了其資產負債表上持有的債務并承受了巨額折價虧損。

Silvergate 股價曾在 2021 年加密貨幣價格位于高點時突破 200 美元,而如今其股價只剩 11 美元,近 95% 的市值灰飛煙滅。Silvergate 的跌落,無疑給 Web3 投資機構敲響警鐘,加密銀行賽道的發展或將受到負面影響。

R3PO 將從 Silvergate 事件、加密銀行賽道以及競品 Abra 案例三個角度,剖析此事對加密銀行賽道景氣程度的影響。

早期 Silvergate (SI) 原本是一家位于加州的社區零售銀行,主要為當地小微企業提供金融服務。隨著轉變為加密友好銀行,并為 Coinbase、Gemini,以及目前深陷丑聞的 FTX 交易平臺和交易公司 Alameda Research 提供銀行結算服務,Silvergate 實現了「質」的轉變,并在 2019 年底登陸紐交所。

在過去三個月,SI 的股價跌幅超 80%,投資人對 SI 的股價市場反應反映了對兩個因素的擔憂:1) SI 可能在其比特幣抵押貸款組合中對 FTX/Alameda 有信用敞口(截至 9 月 30 日約為 3 億美元,約占有形普通股的 27%);2) 由于市場崩盤,SI 將看到大量存款外流。

而投資人的擔憂在近期得到了市場驗證。

環球電信視加密貨幣和貸款等金融科技業務為新的增長平臺:5月6日消息,環球電信(Globe Telecom Inc.)總裁Ernest Cu表示,該公司預計其金融科技業務將成為增長的主要貢獻者,包括為其移動錢包GCash的數百萬用戶提供貸款,以及一個加密貨幣和股票投資平臺。

Cu在接受采訪時表示:“加密貨幣是我們正在探索的一個角度,但對我們來說規模最大、最樂觀的是貸款。”他說,該公司提供的貸款包括“先買后付”的產品,這是菲律賓人“根深蒂固”的消費習慣。(彭博社)[2022/5/6 2:53:45]

第四季度末,數字貨幣存款總額下降至 38 億美元,環比下降 68%,季度內存款低至 35 億美元,Silvergate 的客戶破產相關存款損失達 1.5 億美元。根據 Silvergate 11 月 16 日披露的 8-K 顯示其數字貨幣存款規模為 98 億美元,比 22 年第 3 季度的平均數字貨幣存款 119 億美元減少 22 億美元。

Silvergate 為滿足提款需求在 2022 年 Q4 出售了其資產負債表上持有 52 億美元的債券,并承受了巨額折價虧損。自 2013 年以來,該行出售債務所損失的 7.18 億美元已經遠遠超過了其利潤總額。導致了 7.18 億美元的虧損。在第三季度末,公司還有約 4.27 億美元的 HTM 證券投資組合損失未計入賬面價值。從管理層關于期末資產負債表的聲明來看,該季度末的公允價值證券約為 53 億美元(公司現金約為 46 億美元)。

Silvergate 宣布裁員 40% 約 200 名員工,預計將導致與員工遣散費和福利相關的累計 1200 萬美元費用,并表示將削減業務,決定擱置開發自己通過花費 1.96 億美元收購 Diem 開發數字貨幣的計劃,因為公司「在目前的市場環境下不再急于推出區塊鏈支付解決方案」。

世界頂級拍賣行蘇富比將在一場鉆石拍賣會上接受加密貨幣支付:1月17日消息,世界頂級拍賣行蘇富比宣布,即將舉行的超稀有的黑鉆拍賣會上,將接受 BTC、ETH 和USDC支付。此前,蘇富比曾推出名為蘇富比元宇宙(Sothebys Metaverse)的精選 NFT 平臺。(Coindesk)[2022/1/17 8:54:18]

R3PO 認為,后續 Silveragate Bank 受到諸多因素影響:1)公司可能受到進一步的潛在監管罰款;2)未來迎來較弱的加密貨幣市場,更嚴格加密監管以及低于預期的存款增長;3)加密貨幣監管環境的相當大的不確定性可能會導致公司股價繼續下行,SI 的業務及發展仍可能會持續較長時間的低迷。

過去幾年,雖然加密資產普及率逐步提升,但是針對加密資產的銀行金融服務遠未普及,因此人們對該領域的興趣也在增加,加密友好銀行試圖捕獲流入數字資產生態系統的存款,一些人嘗試使用加密貨幣或加密貨幣采礦設備作為抵押品進行貸款。

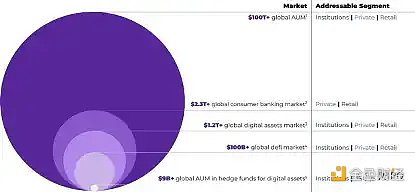

截至 22 年 10 月,聯邦存款保險公司監管下的約 80 家金融機構表示對加密貨幣相關活動感興趣,其中約 24 家積極參與,希望從$1.2 萬億美金的全球數字資產市場提供服務活力,尤其是加密友好銀行因矗立在法定貨幣和數字貨幣的聯結橋梁,服務于最廣泛規模的機構和零售用戶。

在加密貨幣存放這個大行業中,具有托管、銀行以及 CeFi 等細分產業市場,而每個細分行業參與者也提供多元的產品組合,相較 Coinbase 的交易平臺屬性,Signature 和 Silvergate 僅提供較為基礎的加密貨幣存款出入金轉賬功能,以及 Celsius、BlockFi 等 CeFi 機構提供復雜的金融產品但安全性和合規性無從監管,而加密銀行的發展道路就是在合規道路上覆蓋盡可能多的產品需求和功能從而獲得收益。

VanEck將在阿姆斯特丹和巴黎的泛歐證交所上市加密ETP:美國紐約資產管理公司VanEck將于6月1日在阿姆斯特丹和巴黎的泛歐證券交易所上市加密貨幣交易所交易產品(ETP)。VanEck Vectors比特幣交易所交易票據(ETN)和VanEck Vectors以太坊交易所交易票據(ETN)將于周二上市,總費用比率為1%,將為投資者提供BTC、ETH的價格敞口。VanEck將依賴列支敦士登監管的一家不具名托管機構,ETN持有的加密貨幣將被冷藏,以確保其安全性。目前,VanEck的加密ETN已經在德國的Deutsche B?rse Xetra市場進行交易。(Coindesk)[2021/5/28 22:53:35]

銀行主要收入來源于利息收入和非利息收入。非利息收入,又稱費用并非銀行的主要收入來源;銀行收入核心的背后是凈利息收入。當你把現金存入銀行賬戶時,銀行可能會為你提供 1% 的利率,這對銀行來說是利息支出 (他們付給你)。然后這些現金將以 3% 的利率借給另一個客戶,這就是銀行的利息收入。凈利息收入是利息收入和利息支出之間的利差,在一個競爭性的市場中,創造這種利差的唯一方法就是承擔一些風險。最常見的兩個是:信用風險:借款人不償還的風險;利率風險:如果你借出超過一天,市場利率變化的風險。

在加密貨幣中,有兩個重要的風險:清算風險:貸款是超額抵押的,但你期望能夠清算抵押物以避免任何損失;協議風險:區塊鏈是代碼,而代碼可能被利用導致損失。今天我們要分析的銀行均為全額儲備銀行,不承擔這些風險。

在現實世界中,銀行之間的存款差異是相當小的,因為規章制度,如巴塞爾協議 III,使用流動性覆蓋率(LCR)和高質量流動性資產(HQLA)來定義銀行應該保留多少高水平的資金。創造了同質性。

正如我們所看到的,每家銀行都有一個目標:增加銀行的存款量,這樣他們就可以收取資金利率和投資利率之間的差價以及其他費用。

深圳區塊鏈周 | 幣看CEO劉洋:加密市場正進入一個慢牛階段:6月19日下午,在金色財經舉辦的深圳區塊鏈周中,由幣看BitKan主辦的“幣看火荔全開|嘗荔·茶話會(深圳站)”順利舉行,幣看董事長兼CEO劉洋做了以“不疾而速,和時間做朋友”的主題分享。在分享中,劉洋說到:“目前,加密市場正進入一個慢牛階段,但不會像2017年那樣瘋狂。DeFi最近非常火熱,但個人認為DeFi對加密市場的影響不會超過ICO。另外,去中心化交易所DEX會是未來的一個發展方向,未來幣看不排除會智能聚合DEX平臺。”

深圳·區塊鏈周系列活動由金色財經發起,活動共持續5天,區塊鏈周系列活動旨在為行業上下游提供交流平臺,通過聯合社會各界力量,塑造行業品牌,代表行業發聲。借助深圳這座開放的城市,以開放的態度,聆聽行業的脈搏,助力行業的發展。[2020/6/19]

R3PO 認為加密銀行如傳統銀行相同,其業務利潤來自于資金流轉的存-付-貸鏈條中產生的非利息收入和凈利息收入,加密資產銀行的商業模式受益于如下業務:

1. 加密貨幣市場整體容量波動及交易量變動收取交易費用,

2. 吸引加密貨幣的存款賬戶收取賬戶相關費用,

3. 向加密貨幣抵押借貸客戶收取利息

4. 對于鏈接 Defi 和 NFT 入口產生的資金流量收取手續費

5. 向信用卡用戶收取利息費用和發卡行及商戶的返點

6. 對自營資管業務收取管理費和表現費

R3PO 認為對于加密貨幣銀行來說,如何管理資產負債表,以滿足償付能力和流動性的約束,同時優化資金和投資率之間的利差將決定了誰成為賽道之王,贏家將是一個萬億美元的公司。

但隨著加密貨幣的市值從 2021 年 11 月的近 3 萬億美元下降到目前萬億美元之下,投資機構對加密貨幣行業的投資信心在動搖,加密銀行賽道參與者的業務也受到巨大影響。

金色財經獨家分析 成為投資組合重頭戲加密貨幣需關注兩點:消息稱,高盛報告顯示稱僅有3%的受訪者認為加密貨幣可以在投資組合中扮演一定角色。這顯示出加密貨幣的普及程度存在較大提升空間。投資組合的原則是將實現受益與分散風險相互結合,而加密貨幣中,相當一部分幣并不優質,存在歸零風險長期看收益性不確定;至于分散風險,幣圈跟風漲跌,價格存在關聯性,主流幣主導加密貨幣市場走勢,風險分散性較差;要成為主流投資品,有賴于價格進一步穩定,也有賴于市場逐漸滌蕩篩選形成更多穩定的幣種。但值得注意的是,加密貨幣市場目前幾乎獨立于現實世界之外,與傳統金融的產品存在弱相關性,這個角度來看,加密貨幣是一個很好的分散風險的選擇。[2018/4/26]

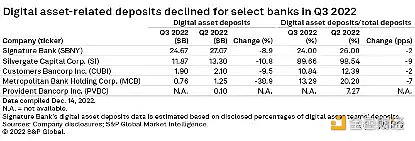

· Provident Bancorp Inc. 因評估陷入困境的加密貨幣礦工的實際損失水平推遲提交第三季度 10-Q 表格

· Metropolitan Bank 大都會銀行 2022 年第三季度加密貨幣相關存款下降了 4.859 億美元,其中約 70% 是來自于 Voyager Digital Ltd

· Signature Bank 客戶擁有 246.7 億美元數字資產相關存款截至 2022 年 Q3,該銀行表示到 2023 年 Q1 將把與加密貨幣相關的存款削減至 80-100 億美元

· Silvergate Bank 的 2022Q3 客戶數字資產存款為 119 億美元,而最近披露的 Q4 數據顯示該存款降至 38 億美元,環比下降 68%

R3PO 認為,隨著加密銀行賽道的龍頭紛紛收縮業務,部分仍未盈利的加密銀行將會在 2023 迎來創收和融資的雙重困局甚至是終局。

R3PO 獲得消息,作為加密銀行賽道熱門選手,Abra 在 2022 年 12 月剛剛完成 2260 萬美元的債券融資,同時也剛剛披露其正進行裁員和業務重組。據網絡媒體援引三位知情人士透露,加密投資管理公司 Abra 正在重組其幾條業務線并考慮削減成本,以此作為應對熊市的緩沖措施。

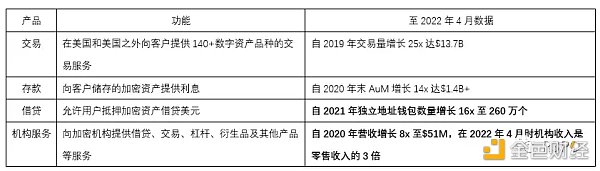

Abra 成立于 2014 年,是一家面向全球機構及個人運營的加密資產金融服務公司,提供包括加密資產交易,托管,投資,收息,借貸,支付以及信用卡等服務。由于 2021 年加密市場的急速擴張,Abra 的業務迎來爆炸式增長,2022 年 9 月,Abra 宣布計劃推出數字資產銀行 Abra Bank 預計 2023 年 1 月獲得第一塊全監管許可的美國銀行牌照,將使美國公民能夠以類似于傳統銀行業務的方式使用數字資產進行存款和銀行業務。該銀行計劃在美國各州設立機構,并成為美國第一家受監管的加密貨幣銀行,并計劃之后推出全球性項目 Abra International,為美國以外的客戶提供服務。

Abra 2022 關鍵信息總結:

· 作為發卡行與 American Express 合作向客戶提供返現率 2.5% 的加密信用卡

· 聚焦加密機構用戶解決行業痛點有望平滑行業周期波動

· 2022 虧損嚴重,公司有不小的生存危機

· 預期 2023 年 1 月獲得全監管許可的美國銀行牌照

Abra 的各項業務數據參考 2020-2021 業務數據十分亮眼,而值得一體的是 Abra 的國際布局,Abra International 的推出和將瞄準(加拿大、歐盟、日本等)海外市場。

Abra 2023 路線圖看點:

· Defi/NFT: 向機構及個人客戶提供接入 Defi 應用及協議,提供 NFT 托管存放服務

· 現金管理:提供加密資產與法幣實時轉換的現金使用服務

· 信用卡:與 American Express 合作向客戶提供返現率 2.5% 的加密信用卡

· US bank license: Wyoming SPDI bank charter; Ex-US bank license: Bermuda DABA

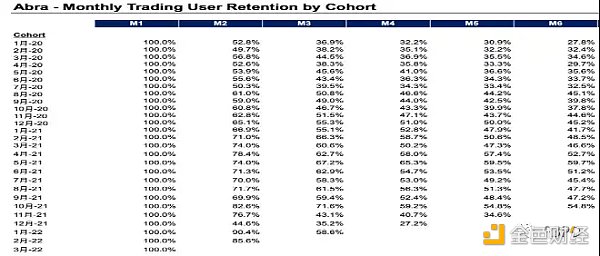

但 2022 年上半年的數據顯示,Abra 令人擔憂的是在一個高用戶留存的屬性的銀行行業,使用 Abra 6 個月以上的用戶留存率降至 50% 以下,即使考慮到宏觀環境的負面影響,該數據仍有較高的提升空間。同時客月均交易額也在今年 2-3 月環比降低了 90%,而該數據有可能在 2022-2023 年加密貨幣收縮環境中持續維持低迷水平。

· Abra 的資產負債率較高,其母公司 Plutus Financial 2022 年 H1 資產負債表中總共持有$533M 資產,其中$496M 為穩定比和各類加密貨幣,債務為$525M。

· Abra 面臨降低支出、縮減、虧損、提高利潤率等問題,Plutus Financial H1 2022 利潤損溢表中營收環比走低,虧損迅速擴張,2022 上半年總收入$23M,但卻虧損$42M,其中 3 月和 6 月毛利為負。

· 參考 4-6 月的公司虧損額,Abra 現金流在 2022 年下半年出現問題,2022H1 賬上擁有$12M 現金,而上半年現金流為-$26M,最近 12 月份的債權融資信息披露也佐證了這一點,至于 2260 萬美元能支撐多久,Abra 及時的裁員及業務線調整做出了一部分回應。

· 2022 年 12 月,Abra 獲得 2269 萬美元的債券融資,目前的估值不詳,有平輪甚至下調估值的可能。

· 2021 年 9 月,Abra 獲得 5500 萬美元融資,由 Ignia 和 Blockchain Capital 的領投,該輪其他投資者包括 Kingsway Capital、AmEx Ventures 和 CMT Digital Ventures。本輪融資,參考上輪融資額和 Cap Table 的變動,粗略估算上輪融資占據 Abra22% 比例,推算 Abra 上輪融資投后估值大概為$250-$300M。

1.Abra 的業務表現在 2020-2021 階段十分亮眼,公司的業務成長能力十分優秀,產品組合豐富產品力強,2023 年迎來合規銀行牌照和合作 Amex 信用卡發行雙重利好,有望在熊市時期保持一定增速并引入傳統用戶。

2.Abra 的財務模型預測及過往估值建立在對宏觀加密市場樂觀預期的基礎之上,而低迷的宏觀環境風險極其影響 Abra 的業務獲客能力和用戶留存,交易低迷導致的營業收入及利潤下降,市場的低回報將會降低 Abra 的資管產品的吸引力和回報收入預期。

隨著 2023 的到來,Abra 的后續業務和牌照規劃發展是否能夠兌現將決定了其后續的獲客增長和融資進展。而加密銀行賽道能否重煥生機直接取決于加密貨幣宏觀環境的冷熱程度,在日益嚴格的監管環境下,加密銀行們將離區塊鏈原教主義越來越遠,并逐漸走向擁抱監管的趨勢。

R3PO 認為,只有資產安全政策健全的加密貨幣市場才能迎來傳統資金的灌溉,加密銀行賽道對于牌照合規的競爭仍在持續加碼,但國際化的道路會因為取得各地監管牌照的難度變得更加艱難。未來,美國加密銀行市場進入門檻將會逐漸提高,小型參與者可能會出現在當地比較保守的國家市場中。

在合規的基礎上能否恢復高速成長將持續考驗每家加密銀行的技術實力,區塊鏈支付網絡的搭建完善度以及產品組合的全面程度。R3PO 會在后續文章里給大家帶來更多關于加密貨幣信用卡以及加密銀行牌照的分析。

原文標題:《加密友好銀行之殤,Silvergate 爆雷 Abra 遭殃》

原文來源:R3PO

來源:DeFi之道

DeFi之道

個人專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

澎湃新聞

Arcane Labs

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

原文:《Reimagine On-chain Dispute Resolution》作者:LJ Huang、Heather Zhou、Xin Yan,Ethsign如果鏈上發生糾紛和爭議時.

1900/1/1 0:00:00去年春晚,沈騰在他參演的小品《還不還》里,調侃了近乎爆紅的元宇宙。當時,疫情限制了人們出行的腳步,但也為元宇宙等虛擬現實提供了絕佳機會.

1900/1/1 0:00:00原文節選自:Delphi Digital《The Great Reset: Navigating Crypto in 2023》 編譯:Web3大航海 我們將今年的報告命名為“大重置”.

1900/1/1 0:00:00近期 Worldcoin 的爆火也為一個 Web 3+AI 敘事造了足夠的勢,Worldcoin 隸屬 zkML 概念,源自 zk+ML(零知識證明和機器學習).

1900/1/1 0:00:00本文主要分析DAO財庫治理和執行中的痛點,并嘗試提出一種解決方案:非托管和主動資金執行。DAO 是一種加密原語.

1900/1/1 0:00:00誰控制了過去,誰就控制了未來;誰控制了現在,誰就控制過去。—《一九八四》2007年,加拿大皇家銀行的交易員勝山發現了一件令他感到困惑的事情,當他在交易終端按下買入鍵的一瞬間,所有的訂單消失了.

1900/1/1 0:00:00