BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-0.22%

ETH/HKD-0.22% LTC/HKD-0.45%

LTC/HKD-0.45% ADA/HKD-0.21%

ADA/HKD-0.21% SOL/HKD-0.42%

SOL/HKD-0.42% XRP/HKD-0.07%

XRP/HKD-0.07%作者:rxndy444;編譯:Block unicorn

加密貨幣的敘事波動起伏,但穩定幣作為鏈上金融基礎設施的核心組成部分,已經穩定地存在于市場之中。目前市面上有150多種穩定幣,且似乎每周都有新的穩定幣發布。用戶該如何在所有不同的選項中做出選擇呢?

評估不同穩定幣的優點和缺點時,基于常見設計元素進行分類會有所幫助。那么,穩定幣有哪些基本的變化方式呢?

不同穩定幣之間的主要區別包括:

1. 抵押:這些代幣是否完全由資產支持?部分支持?或者完全沒有支持?

2. 中心化:抵押物是否涉及到政府支持的資產,如美元,英鎊,或者國債?或者是由去中心化的資產如以太坊組成?

記住這些屬性,我們可以開始構建一個用于比較不同穩定幣的框架。讓我們看看今天的一些主要玩家如何相互競爭。

英國央行推進系統性穩定幣制度計劃:金色財經報道,英國最近通過了《2023年金融服務和市場法案》,賦予英國央行建立系統性穩定幣制度的權力。周一的咨詢回應顯示,英國央行(BoE)計劃繼續實施其系統性穩定幣制度計劃。磋商中規定系統性穩定幣將受到英國央行和金融市場行為監管局(FCA)的監管,這一點受到了受訪者的歡迎。受訪者和政府還支持將問責框架(評估監管機構的方法是否面向未來)擴展到系統性穩定幣。[2023/8/8 21:32:18]

深入了解去中心化穩定幣

觀察按交易量排名的前10大穩定幣,我們可以看到中心化的穩定幣,基本上就是鏈上的美元,是最常使用的。這些穩定幣并不能提供審查抵制或免受傳統金融銀行危機的保護。例如,當硅谷銀行在三月份倒閉時,USDC的持有者不得不擔心在那里保留的儲備的命運。許多人匆忙用更穩健的選項,包括LUSD,來兌換他們的USDC,這并不是我們第一次看到去中心化溢價發揮作用。

穩定幣的最終目標是找到一種既能實現去中心化,又能保持資本效率,還能保持價格穩定的選項,這是USDC和USDT明顯無法做到的。要推動穩定幣領域的發展,我們必須超越這兩種選項 - 那么當前的競技場看起來如何呢?

華盛頓游說組織:穩定幣不應受到新規則的約束:10月19日消息,華盛頓主要的加密行業游說組織數字商會(Chamber of Digital Commerce)周一向美國監管機構表示,由資產支持的穩定幣不會對美國金融體系構成系統性風險,不應受到新規則的約束。該組織稱穩定幣規模不大,不值得單獨制定一套強制性的監管機制,并稱應像對待其他以零售為重點的數字支付工具一樣對待穩定幣,而不是將其當作一種投資產品。該組織還呼吁允許受到良好監管的美國穩定幣公司使用美聯儲的支付基礎設施。數字商會成員包括高盛、花旗、USDC發行公司Circle等加密公司。最大穩定幣USDT發行公司Tether不在其列。(路透社)[2021/10/19 20:39:14]

在這十大穩定幣中,只有3種可以被視為有些去中心化;DAI,FRAX,和LUSD。

最近通過的一個提案顯示,社區支持轉向完全抵押的模型。這里的主要動機主要是由于Terra的UST困境后,對算法穩定幣的監管審查加強。總的來說,算法穩定幣仍然是市場的一個高度實驗性部分,盡管Frax已經能夠成功地使用其AMO模型進行發展,但它看起來正在轉變。

算法穩定幣今日平均漲幅為9.62%:金色財經行情顯示,算法穩定幣今日平均漲幅為9.62%。8個幣種中8個上漲,0個下跌,其中領漲幣種為:LUNA(+29.09%)、BAC(+17.82%)、MITH(+16.27%)。領跌幣種為:ONS(-7.62%)。[2021/5/26 22:46:39]

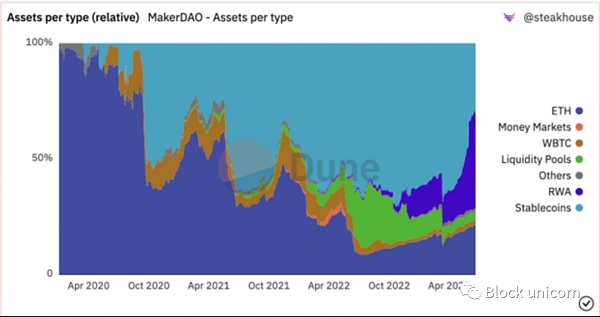

DAI:部分去中心化DAI憑借其CDP模型,已經成為USDC和USDT等鏈上美元之外最成功的穩定幣。這里最主要的問題是,大多數人可能最初并沒有意識到,DAI的借款通常用同樣的中心化穩定幣進行抵押,使其暴露于同樣的中心化風險。自從擴展到多抵押模型以來,這些集中化的穩定幣已經成為DAI支持的主要組成部分,有時超過50%!

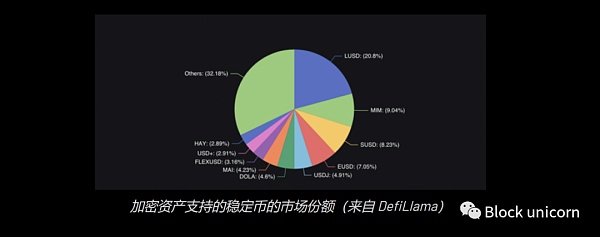

考慮到我們對Frax和DAI的儲備不確定性,讓我們看看去中心化穩定幣市場的其他情況。繼續觀察哪些穩定幣是去中心化的,且僅由加密資產提供抵押。

聲音 | 比特股理事巨蟹:抵押型穩定幣更符合去中心化精神:5月16日消息,2019杭州區塊鏈周·Chainge技術開放日大會上,比特股理事巨蟹表示,穩定幣有兩個方向:一個是法幣抵押穩定幣,典型的是USDT,另一個是靠抵押加密資產產生的穩定幣。這兩種穩定幣各有優缺點,前者可以隨時滿足需求,但缺點是高度依賴于現有銀行系統。對于抵押型穩定幣,像Dai等,優點是不受銀行系統或國家系統的制約,這樣的穩定幣更符合區塊鏈去中心化精神,缺點是供應量無法保證。[2019/5/16]

LUSD

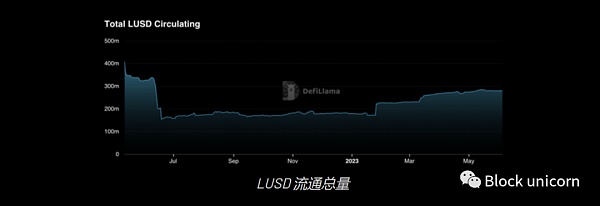

到目前為止,LUSD是完全由加密資產抵押的穩定幣領域中最杰出的。通過建立堅實的基礎,LUSD達到了這個地位:不可變的智能合約,經濟上合理的錨定機制,以及為增長提供空間的資本效率,而不會危及抵押比例。盡管Liquity的智能合約將永遠停留在以太坊上,但LUSD現在也已經被橋接到L2,Optimism和Arbitrum的流動性總和超過1100萬美元。

動態 | 穩定幣領域的投資總額已達30億美元:據CCN報道,機構投資者已經開始意識到穩定投資者的潛力。根據加密研究機構Stable Report的數據,截至去年11月,對穩定幣領域的投資總額已達30億美元。這導致今年引進了120多個穩定幣項目。[2018/12/26]

自今年年初以來,流通供應量已經增加了超過100M LUSD,超過10M已經轉到L2。Rollups在2023年累積了顯著的TVL,Arbitrum的從9.8億美元增長到23億美元,Optimism的從5億美元增長到9億美元。主網用戶并不是唯一重視去中心化穩定幣選項的人,這為LUSD在L2上抓住更多市場份額提供了充足的機會。

伴隨著流通供應量,Trove數量今年也在大幅上升,接近歷史最高水平。自2021年牛市以來,我們還未曾看到1200多個活躍Trove。考慮到以太坊的價格遠未回到那個時候的水平,這些用戶似乎是更傾向于穩定幣而不是以太坊杠桿。

穩定幣市場趨勢

分叉

人們常說,模仿是最高級別的贊美,Liquity模型正在被一些新的穩定幣復制。大多數人正在進行同樣的CDP風格,但使用抵押的ETH。考慮到2023年上半年ETH及其LSDs所得到的關注,以及現在已經啟用的提款,抵押ETH明顯更具流動性,更具吸引力。

抵押ETH是否優于ETH?很難說得很確定,但肯定需要考慮一些權衡。使用像stETH這樣的LSD作為穩定幣的支持的主要好處是利息收益特性。主要的缺點看起來是削減風險和LSD解除錨定風險的結合。出于這些原因,通常相對于LUSD使用更高的最低抵押比率。除了這些風險,大多數這些穩定幣的合約是可升級的,并由多簽名控制,與Liquity背后的不可變合約不同。

這意味著抵押率等參數可能會發生變化。抵押ETH支持的穩定幣肯定很有趣,在去中心化和產生收益方面表現良好,但由于增加了風險,所以比普通的ETH資本效率更低。

美元風險和去中心化溢價

我們在本文開頭提到的一個值得回顧的問題是 - 傳統金融銀行危機。Silvergate,SVB,First Republic,美國歷史上最大的三家銀行破產事件都在過去的幾個月內發生。

這些事件背后的真正問題是,在危機時期,你會覺得在哪里存放你的資金最安全?并非所有的美元都是一樣的,正如最近的銀行破產事件提醒我們的,銀行存款可能會在一瞬間消失。當然,有FDIC保險額度高達25萬美元,政府已經顯示出愿意救助瀕臨破產的銀行,但是,由于美元運行的部分儲備制度,人們在不確定的時期仍然會尋求安全。這意味著銀行擠兌,我們已經第一次看到了這如何影響依賴法幣儲備的穩定幣,比如USDC和SVB。

在不確定時期,對于那些關心在危機期間保護資產的人來說,去中心化穩定幣具有相關的使用場景,提供真正的非托管所有權。那么,從恢復能力的角度,你會選擇哪種穩定幣作為5年以上的選擇?如果它運行在不可變的智能合約上,并且總是可以兌換為固定數量的去中心化資產,那么你就在正確的地方。

這就是為什么LUSD在危機時期經常出現價格溢價:人們希望在其他更加中心化的穩定幣看起來風險較大時持有它。將去中心化置于穩定幣三難問題的首位,是LUSD區別于其他許多穩定幣的特點,也使Liquity在熊市期間能夠增加超過3.8億美元的TVL。

總結

每一次銀行破產都在重申真正去中心化穩定幣的價值,而LUSD一直被市場視為在形勢變得棘手時持有的穩定幣。在L2上增加橋接和流動性場所,使LUSD面向更廣大的市場參與者,同時仍保留使該協議如此強大的不變性。我們都看到了中心化穩定幣的缺點,而雖然算法穩定幣有可能提供類似的去中心化,但它們尚未達到可以可靠使用的地步。LUSD被設計為能夠經受時間和逆市條件的考驗,這一點得到了其在熊市低谷中持續增長的證明。現在,抵押ETH已經成為加密貨幣中的一種主導資產,我們正在看到新的協議分叉Liquity,并使用LSD作為抵押,這進一步說明了其設計的優越性。

Block unicorn

企業專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

DAOrayaki

曼昆區塊鏈法律

▌Circle已將所有美國國債從其USDC支持儲備中剔除穩定幣發行方Circle Internet Financial已將所有美國國債從其USDC支持儲備中剔除,作為預防措施的一部分.

1900/1/1 0:00:00周日晚上在AMA活動中和大家交流了比較多的話題。由于時間關系,有些話題覺得想表達的觀點沒有表達完整,因此在今天這篇文章里,我再對幾個話題補充一些自己后續的想法.

1900/1/1 0:00:007月7日-8日 GM Vietnam 2023 - Vietnam Blockchain Week 越南胡志明 https://gmvietnam.

1900/1/1 0:00:00如何避免開盤即套牢? MAV IEO又多了一批虧友,近來沖幣安Launchpad/Launchpool 開盤結果套麻了的事也多了起來 ,雖然最近拉了一波,但不少人還沒成功回本.

1900/1/1 0:00:00在拜登政府與共和黨議員就美國債務上限問題達成初步協議后,比特幣自本月初以來首次短暫收復 28,000 美元失地.

1900/1/1 0:00:00我們在 FOG 系列的第一部分中對鏈上游戲和游戲引擎進行了概述,感謝 Sylve, Tarrence, Andy, Alvirus, Kevin & Iain 對本文的支持.

1900/1/1 0:00:00