BTC/HKD-0.14%

BTC/HKD-0.14% ETH/HKD-0.2%

ETH/HKD-0.2% LTC/HKD-0.1%

LTC/HKD-0.1% ADA/HKD-0.06%

ADA/HKD-0.06% SOL/HKD-0.13%

SOL/HKD-0.13% XRP/HKD-0.26%

XRP/HKD-0.26%文章作者:rxndy444 編譯:Block unicorn

加密貨幣的敘事波動起伏,但穩定幣作為鏈上金融基礎設施的核心組成部分,已經穩定地存在于市場之中。目前市面上有150多種穩定幣,且似乎每周都有新的穩定幣發布。用戶該如何在所有不同的選項中做出選擇呢?

評估不同穩定幣的優點和缺點時,基于常見設計元素進行分類會有所幫助。那么,穩定幣有哪些基本的變化方式呢?

不同穩定幣之間的主要區別包括:

1. 抵押:這些代幣是否完全由資產支持?部分支持?或者完全沒有支持?

2. 中心化:抵押物是否涉及到政府支持的資產,如美元,英鎊,或者國債?或者是由去中心化的資產如以太坊組成?

記住這些屬性,我們可以開始構建一個用于比較不同穩定幣的框架。讓我們看看今天的一些主要玩家如何相互競爭。

觀察按交易量排名的前10大穩定幣,我們可以看到中心化的穩定幣,基本上就是鏈上的美元,是最常使用的。這些穩定幣并不能提供審查抵制或免受傳統金融銀行危機的保護。例如,當硅谷銀行在三月份倒閉時,USDC的持有者不得不擔心在那里保留的儲備的命運。許多人匆忙用更穩健的選項,包括LUSD,來兌換他們的USDC,這并不是我們第一次看到去中心化溢價發揮作用。

瑞士國家銀行主題演講探討比特幣是否可以取代法定貨幣:金色財經報道,本周,瑞士國家銀行舉行了加密資產和金融創新會議。一場發人深省的主題演講探討了法定貨幣是否會受到挑戰。如果是這樣,它會被黃金、比特幣、一些與通脹掛鉤的代幣或其他東西所取代嗎? 該演講由經濟學家Lawrence H. White主講,他是喬治梅森大學的高級研究員和卡托研究所的高級學者。在演講中,他透露他曾與Hal Finney和Nick Szabo有過交集,有人認為他們就是比特幣的創造者中本聰。[2023/6/1 11:51:28]

穩定幣的最終目標是找到一種既能實現去中心化,又能保持資本效率,還能保持價格穩定的選項,這是USDC和USDT明顯無法做到的。要推動穩定幣領域的發展,我們必須超越這兩種選項 - 那么當前的競技場看起來如何呢?

在這十大穩定幣中,只有3種可以被視為有些去中心化;DAI,FRAX,和LUSD。

日本成立“元宇宙推進協議會” 探討虛擬空間應用:金色財經報道,據日本共同社消息,日本已成了面向應用推進研究和規則完善的“元宇宙推進協議會”,并于18日召開記者會,ANA控股和三菱商事等20家以上企業參與該協會,力爭在生活和商務中普及。據悉,“元宇宙推進協議會”將探討法律制度的理想狀態,并提出政策建議,同時還將力爭擴大成員,但目前注力元宇宙的美國IT巨頭Meta(原Facebook)和日本NTT兩大巨頭尚未參加。[2022/4/19 14:32:12]

Frax:算法穩定幣之路Frax是一種分數儲備穩定幣,它使用AMO(算法市場操作)系統來改變其抵押比例并使價格接近錨定價格。在最基本的層面上,當價格低于1美元時,AMO會提高比例,而當價格高于1美元時,它會降低比例。這對FRAX持有者意味著,贖回的滿足程度取決于當前的抵押水平。如果比例是90%,那么贖回1個FRAX將獲得來自協議儲備的0.90美元+AMO新產生的價值0.10美元的FXS(Frax股份)。由于抵押比例的動態性質,很難確定在任何給定時間FRAX背后的實際抵押金額。

俄羅斯總理:繼續禁止加密貨幣支付,可以探討加密挖礦相關事宜:4月7日消息,俄羅斯總理米哈伊爾·米舒斯京(Mikhail Mishustin)周四表示,俄羅斯政府完全支持央行的立場,即加密貨幣不能被視為該國的法定貨幣,但可以討論加密貨幣挖礦相關問題。

Mikhail Mishustin表示將繼續禁止使用數字貨幣作為結算手段。“我們反對承認加密貨幣是一種支付手段或貨幣。我們還認為,為了刺激投資,主要是固定資本投資,我們可以討論挖礦問題,包括建立數據中心和相關基礎設施。”(RT)[2022/4/7 14:11:04]

最近通過的一個提案顯示,社區支持轉向完全抵押的模型。這里的主要動機主要是由于Terra的UST困境后,對算法穩定幣的監管審查加強。總的來說,算法穩定幣仍然是市場的一個高度實驗性部分,盡管Frax已經能夠成功地使用其AMO模型進行發展,但它看起來正在轉變。

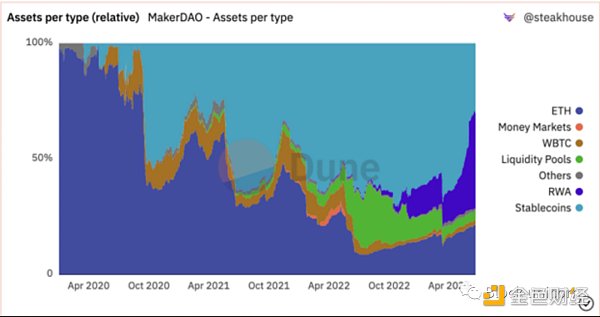

DAI憑借其CDP模型,已經成為USDC和USDT等鏈上美元之外最成功的穩定幣。這里最主要的問題是,大多數人可能最初并沒有意識到,DAI的借款通常用同樣的中心化穩定幣進行抵押,使其暴露于同樣的中心化風險。自從擴展到多抵押模型以來,這些集中化的穩定幣已經成為DAI支持的主要組成部分,有時超過50%!

韓國企劃財政部發布公告:虛擬貨幣征稅TF(特別工作組)正在探討確保征稅資料的方案和斟酌海外的事例:18號韓國企劃財政部通過發布立場公告表示“關于虛擬貨幣稅收,現在通過虛擬貨幣征稅TF(特別工作組)正在探討確保征稅資料的方案和斟酌海外的事例”。TF組織由國稅局和民間專業人士組成,國務調整室、企劃財政部、法務部、金融監督委員會等在內的TF將會一起分別討論稅收措施。國會企劃財政部沈基俊(???)議員表示稅法將在19日開會后啟動,最快會在2月臨時國會召開的企劃財政委員會中討論。這次簡單會談將由法務部,韓國金融研究院,韓國區塊鏈協會,Bithumb,Block.one,Kaist 等政府、企業、學界都會參加,并且沈基俊(???)議員說“把虛擬貨幣看成財物還是錢,將會通過這次會談會得出結論”。[2018/1/18]

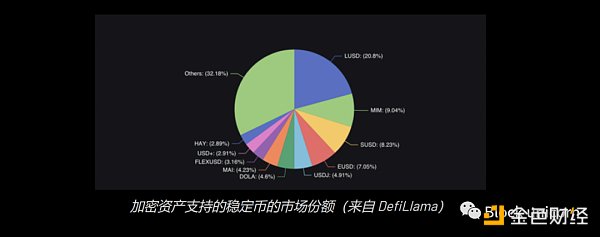

考慮到我們對Frax和DAI的儲備不確定性,讓我們看看去中心化穩定幣市場的其他情況。繼續觀察哪些穩定幣是去中心化的,且僅由加密資產提供抵押。

Genaro出席一帶一路高峰論壇 與40多個國家企業代表探討數字經濟:Genaro出席一帶一路高峰論壇,與眾多上市公司、政府機關以及40多個一帶一路的國家企業代表探討數字經濟,今天上午10點半,Genaro首席戰略官Jason Inch會在論壇會議上發表為時30分鐘的Opportunities Along the Digital Silk主題演講。[2017/12/20]

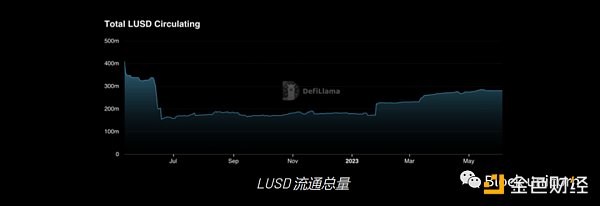

到目前為止,LUSD是完全由加密資產抵押的穩定幣領域中最杰出的。通過建立堅實的基礎,LUSD達到了這個地位:不可變的智能合約,經濟上合理的錨定機制,以及為增長提供空間的資本效率,而不會危及抵押比例。盡管Liquity的智能合約將永遠停留在以太坊上,但LUSD現在也已經被橋接到L2,Optimism和Arbitrum的流動性總和超過1100萬美元。

自今年年初以來,流通供應量已經增加了超過100M LUSD,超過10M已經轉到L2。Rollups在2023年累積了顯著的TVL,Arbitrum的從9.8億美元增長到23億美元,Optimism的從5億美元增長到9億美元。主網用戶并不是唯一重視去中心化穩定幣選項的人,這為LUSD在L2上抓住更多市場份額提供了充足的機會。

伴隨著流通供應量,Trove數量今年也在大幅上升,接近歷史最高水平。自2021年牛市以來,我們還未曾看到1200多個活躍Trove。考慮到以太坊的價格遠未回到那個時候的水平,這些用戶似乎是更傾向于穩定幣而不是以太坊杠桿。

人們常說,模仿是最高級別的贊美,Liquity模型正在被一些新的穩定幣復制。大多數人正在進行同樣的CDP風格,但使用抵押的ETH。考慮到2023年上半年ETH及其LSDs所得到的關注,以及現在已經啟用的提款,抵押ETH明顯更具流動性,更具吸引力。

抵押ETH是否優于ETH?很難說得很確定,但肯定需要考慮一些權衡。使用像stETH這樣的LSD作為穩定幣的支持的主要好處是利息收益特性。主要的缺點看起來是削減風險和LSD解除錨定風險的結合。出于這些原因,通常相對于LUSD使用更高的最低抵押比率。除了這些風險,大多數這些穩定幣的合約是可升級的,并由多簽名控制,與Liquity背后的不可變合約不同。

這意味著抵押率等參數可能會發生變化。抵押ETH支持的穩定幣肯定很有趣,在去中心化和產生收益方面表現良好,但由于增加了風險,所以比普通的ETH資本效率更低。

我們在本文開頭提到的一個值得回顧的問題是 - 傳統金融銀行危機。Silvergate,SVB,First Republic,美國歷史上最大的三家銀行破產事件都在過去的幾個月內發生。

這些事件背后的真正問題是,在危機時期,你會覺得在哪里存放你的資金最安全?并非所有的美元都是一樣的,正如最近的銀行破產事件提醒我們的,銀行存款可能會在一瞬間消失。當然,有FDIC保險額度高達25萬美元,政府已經顯示出愿意救助瀕臨破產的銀行,但是,由于美元運行的部分儲備制度,人們在不確定的時期仍然會尋求安全。這意味著銀行擠兌,我們已經第一次看到了這如何影響依賴法幣儲備的穩定幣,比如USDC和SVB。

在不確定時期,對于那些關心在危機期間保護資產的人來說,去中心化穩定幣具有相關的使用場景,提供真正的非托管所有權。那么,從恢復能力的角度,你會選擇哪種穩定幣作為5年以上的選擇?如果它運行在不可變的智能合約上,并且總是可以兌換為固定數量的去中心化資產,那么你就在正確的地方。

這就是為什么LUSD在危機時期經常出現價格溢價:人們希望在其他更加中心化的穩定幣看起來風險較大時持有它。將去中心化置于穩定幣三難問題的首位,是LUSD區別于其他許多穩定幣的特點,也使Liquity在熊市期間能夠增加超過3.8億美元的TVL。

每一次銀行破產都在重申真正去中心化穩定幣的價值,而LUSD一直被市場視為在形勢變得棘手時持有的穩定幣。在L2上增加橋接和流動性場所,使LUSD面向更廣大的市場參與者,同時仍保留使該協議如此強大的不變性。我們都看到了中心化穩定幣的缺點,而雖然算法穩定幣有可能提供類似的去中心化,但它們尚未達到可以可靠使用的地步。LUSD被設計為能夠經受時間和逆市條件的考驗,這一點得到了其在熊市低谷中持續增長的證明。現在,抵押ETH已經成為加密貨幣中的一種主導資產,我們正在看到新的協議分叉Liquity,并使用LSD作為抵押,這進一步說明了其設計的優越性。

Block unicorn

企業專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

DAOrayaki

曼昆區塊鏈法律

Tags:穩定幣USDLUSDLUS香港穩定幣對接DCEPBond Appetite USDFLUSD幣plus幣最新消息平臺還能打開嗎

Memecoin 一直是區塊鏈世界的一大熱點,吸引著眾多交易者的關注,一夕暴富的夢想、短期投機的心態驅使著很多人前仆后繼的涌入.

1900/1/1 0:00:00大概兩周前(5 月 20 日),知名混幣協議 Tornado Cash 遭受到治理攻擊,黑客獲取到了Tornado Cash的治理合約的控制權(Owner).

1900/1/1 0:00:00原文鏈接(第12章):https://www.sfc.hk/-/media/TC/assets/components/codes/files-current/zh-hant/guidelines.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:487.34億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量36.

1900/1/1 0:00:00作者:MICHAEL BODLEY& BESSIE LIU,blockworks 編譯:金色財經,善歐巴隨著做空興趣的增加,交易員表示他們正在分析穩定幣True USD的流動性和定價.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00