BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+1.09%

ETH/HKD+1.09% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD+0.43%

ADA/HKD+0.43% SOL/HKD+3.52%

SOL/HKD+3.52% XRP/HKD+0.25%

XRP/HKD+0.25%全球市場的流動性減少已經開始,數千億的儲備將離開系統。但這種減少不僅可能無法抑制風險資產,還可能導致隱蔽市場的緊縮,使得美聯儲再次實施寬松政策而不需要轉向,此處回購市場的流動性將發揮重要作用。

最近,我們目睹了「暫時性政策」的影響,即美聯儲在收緊政策方面的沉默和不作為導致金融機器推動風險資產飆升。「TGA 補充」未能結束歷史上最令人討厭的上漲行情——市場需要更多的緊縮政策。

美國政府正在補充其銀行賬戶(TGA)以支付賬單,同時通過 QT(量化緊縮)減少美聯儲的資產負債表。如果隨后的儲備減少過于嚴重,美聯儲可能會在最關鍵的融資市場中遇到一個意外的驚喜...

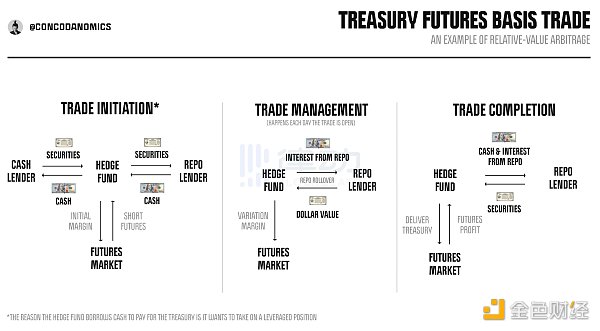

回購市場是美國帝國金融引擎的潤滑劑。沒有它,美元流動性將變得乏味。通過套利交易(如期貨基差)將國債現金市場和期貨市場捆綁在一起僅僅是其眾多功能之一。

歐洲央行管委:暫停加息或加息25個基點是5月會議可能的選擇:金色財經報道,歐洲央行管委森特諾表示,暫停加息或加息25個基點是5月會議可能的選擇。沒有任何理由加息超過25個基點。即使我們暫停加息,政策也將保持緊縮。[2023/4/15 14:05:45]

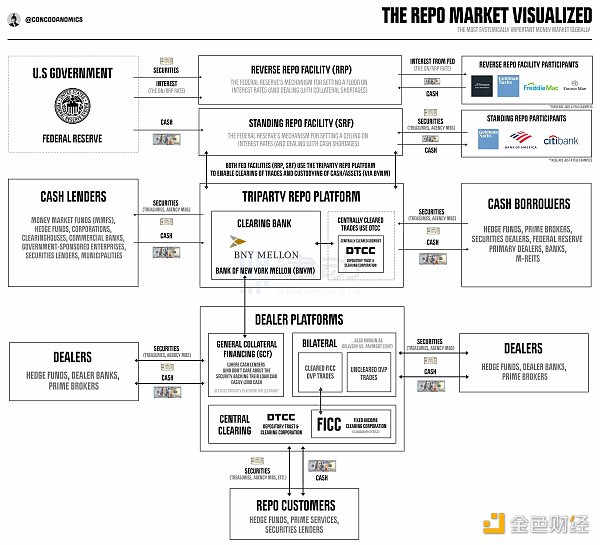

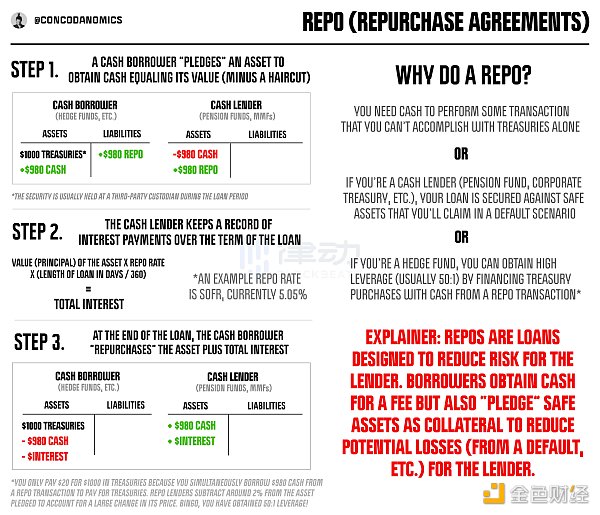

但最重要的是,回購市場使得「有抵押」的美元貸款在全球范圍內繁榮發展。它看起來很復雜,但實際上只是一個將現金貸款方(如必須投資普通美元的貨幣基金)與現金借款方(如必須為杠桿頭寸提供資金的對沖基金)進行匹配的市場。

當 Conk 的回購市場康加舞(Repo Conga)揭示出來時,一切變得清晰起來。回購市場是一個由市場參與者組成的鏈條,他們希望通過在融資成本之上收取利差來獲利。現金貸款方通過經銷商向「復雜」的借款方提供貸款,經銷商收取利差進行中介。

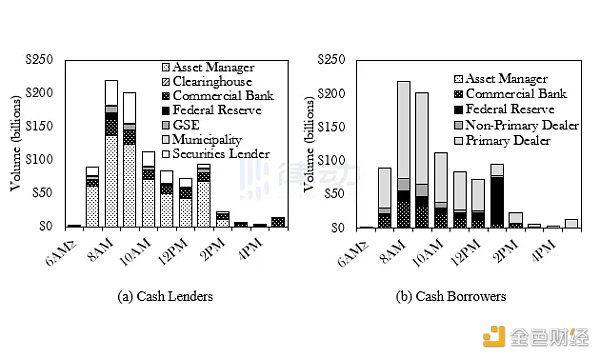

在典型的「康加舞」中,貨幣市場基金(MMFs)向美聯儲的主要交易商提供貸款,然后主要交易商再向較小的證券交易商提供貸款,最后證券交易商向對沖基金等杠桿投資者提供貸款。回購市場的目標是提供源源不斷的流動性,而且它以驚人的方式取得了成功。

微軟發布Azure OpenAI服務新功能:金色財經報道,微軟公司副總裁,微軟大中華區首席運營官康容宣布,微軟在全球版Azure服務中正式上線了Azure OpenAI服務,以提供SLA保證的企業級服務。

據官方介紹,OpenAI服務在互聯網、游戲、金融、零售、醫藥乃至自動駕駛、智能制造領域擁有著廣闊的應用前景。

金色財經此前報道,微軟與web3基礎設施提供商Ankr合作,為需要區塊鏈數據訪問的企業提供節點服務。[2023/3/3 12:40:58]

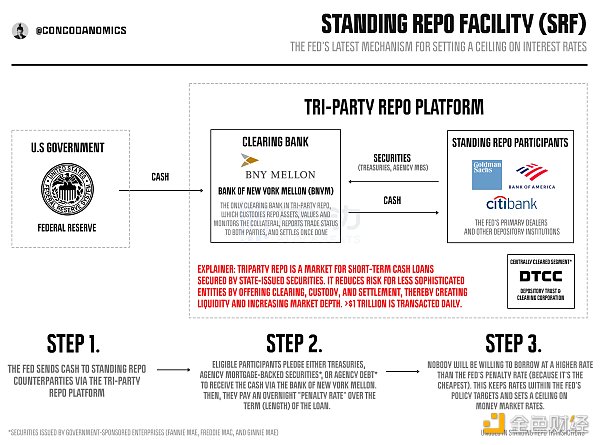

回購市場包含多個部分,每個部分在提供流動性方面都發揮著獨特的作用。在頂部,三方回購允許現金貸款方(主要是資產管理公司,如 MMFs)主要向美聯儲的主要交易商提供貸款,而這些交易商的任務是將現金分配給回購市場的其他部分。

然后,主要交易商試圖通過將這些資金借入「交易商之間」(dealer-to-dealer)市場并收取更高的利差來獲利。較小的證券交易商將在「雙邊」(dealer-to-customer)市場中將現金借給客戶,收取更高的費用...

Solana漏洞被攻擊錢包數量超1.5萬個,用戶損失已接近450萬美元:金色財經報道,據decrypt披露數據顯示,在截至目前的黑客攻擊中,按照SOL、USDC、以及其他基于Solana的代幣統計,用戶損失以及達到446萬美元。根據區塊鏈瀏覽器 Solscan的說法,四名已確定的攻擊者的錢包共攻擊了大約 15,200 個錢包,盡管他們的目標之間可能存在重疊。另據Twitter 上的Solana Status官方賬戶稱,與本次攻擊有關聯的獨立錢包數量大約有 8,000 個,目前來自多個生態系統的工程師與審計和安全公司一起正在繼續調查攻擊的根本原因,但“似乎不是 Solana 核心代碼的錯誤”。[2022/8/4 2:58:03]

至少,回購市場應該是這樣運作的。然而,在最近的事件中,市場復雜性的增加,甚至過剩的流動性,都已經成為問題。但具有諷刺意味的是,這將為領導者提供一個具體的「非量化寬松」工具來刺激市場,即「回購市場贖回」。

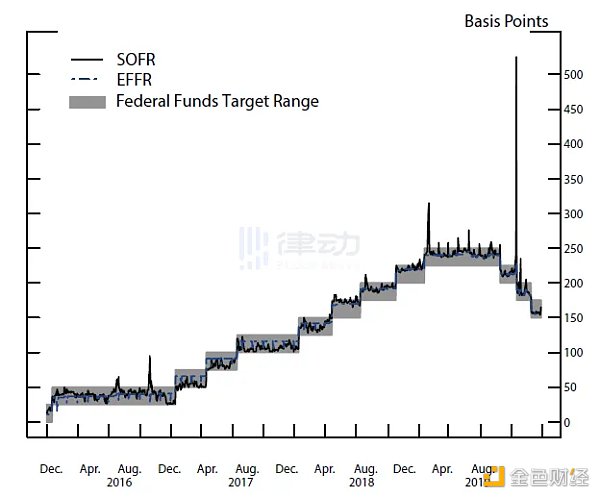

2019 年 9 月,「回購市場危機」(repocalypse)出現在我們的視線中。貨幣市場利率甚至美聯儲基金利率(美聯儲的關鍵政策利率)都飆升至目標范圍之上。美聯儲的回應標志著從「過剩抵押品」向「過剩現金」制度的轉變開始。

外匯資深人士Jonathan Cumberlidge加入加密銀行初創公司BVNK:7月12日消息,外匯和差價合約行業資深人士Jonathan Cumberlidge已加入銀行和加密貨幣服務提供商BVNK擔任外匯銷售總監。根據Linkedin的最近更新,他將在英國工作。

BVNK總部位于倫敦,正在開發加密銀行服務。該公司目前沒有任何銀行牌照,但通過與其他受監管公司合作提供服務。據悉,BVNK將支付、交易、托管和收益整合到一個賬戶中。(Finance Magnates)[2022/7/12 2:07:52]

在嘗試通過第一次官方的 QT(量化緊縮)來減少其資產負債表后,美聯儲執行了 180 度的轉變,并重新啟動了 QE(量化寬松),向銀行體系注入儲備以將利率拉回到范圍內,從此現金洪流已經開始。

然后,在「回購市場危機」和隨后的一輪 QE 僅幾個月后,COVID-19 市場恐慌出現。在空前的不確定性中,美聯儲注入了巨額儲備,以遏制從外匯互換到歐洲美元等每個關鍵市場的流動性不足。

韓國5大加密交易所今日成立聯合協商機構DAXA:6月22日消息,韓國5大加密交易所(Upbit、Bithumb、Coinone、Korbit和Gopax)于今日成立“數字資產交易所聯合協商機構(DAXA)”,并簽署了一份合作協議。這是本月13日在該國第二次虛擬資產黨政座談會上,五大交易所公布的《虛擬資產經營者共同自律改善方案》具體實行的第一階段。

DAXA的業務合作協議內容包括,上述交易所將加強數字資產上線至下架的監管措施以保護投資者;通過制定措施共同應對危機,向投資者提供充分的信息以提高投資風險意識,協助制定《數碼資產基本法》的法案研討及支持活動。(GDNet Korea)[2022/6/22 5:42:32]

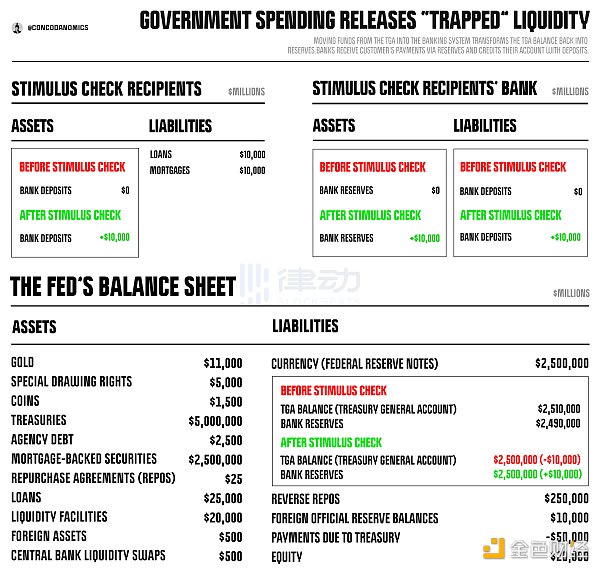

美聯儲的貨幣政策最終使金融恐慌得以緩解,但 QE 仍在持續。到 2021 年,儲備已經變得更加充足。然而,現金洪流并沒有在美國中央銀行停止,到 2021 年底,美國政府在預期福利急劇上升后,在其支票賬戶 TGA(國庫總賬戶)中積累了創紀錄的余額。當政府將 TGA 中的資金發送到銀行體系時,這解鎖了更多的流動性。

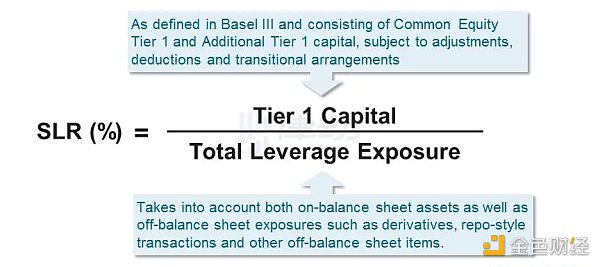

「中和儲備」,即無法投入經濟或金融資產的現金余額,被轉化為流動性儲備并進入銀行體系,促使銀行創建存款以平衡其賬簿。「現金洪流」達到了荒謬的程度,即使在此之前,就在 COVID 市場恐慌達到最大程度之后,現金過剩已經非常嚴重,以至于監管機構被迫允許銀行繞過對其資產負債表規模施加的監管限制。

2020 年 4 月,監管機構免除了美國國債和銀行儲備在 SLR(補充杠桿率)中的規定,這是一項限制某些金融機構可以達到的杠桿規模的法規。結果,華爾街吸收了過剩資金。現金洪流受到了阻礙。

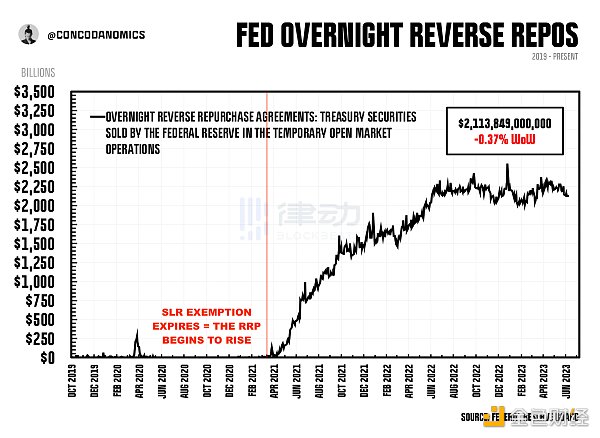

至少,暫時是這樣。在 COVID 市場恐慌消退一年多之后,在人類歷史上最重要的貨幣狂熱期間,SLR 豁免到期,導致銀行拋售數千億(現在是「過剩」)儲備。這筆錢必須流向某個地方,在考慮了所有選項之后,銀行開始通過消除客戶存款的激勵來減少存款,即收取負存款利率并拒絕新資金,這些過剩現金的次佳去處是美聯儲的逆回購操作)。

在 2021 年 4 月杠桿限制恢復后,投資者評估了風險/回報和法規。隨后,資金涌入 RRP,因為投資者認為 MMFs 是最佳投資。現金貸款人更喜歡資金安全和流動性,而不是回報。貨幣基金是理想的選擇,因此數萬億的財政刺激最終流入了美聯儲的 RRP。主要金融管道——大銀行和主要交易商的管道已經受到阻礙。因此,「現金洪流」被引入 MMFs,它們大量投資于美聯儲的逆回購操作。

現在,美聯儲的 RRP 已成為衡量系統中過剩現金和抵押品之間平衡的基準。如果全球金融巨頭將資金引向 RRP,現金很可能充足。除非 RRP 余額降至零,否則系統中仍有過多的資金。

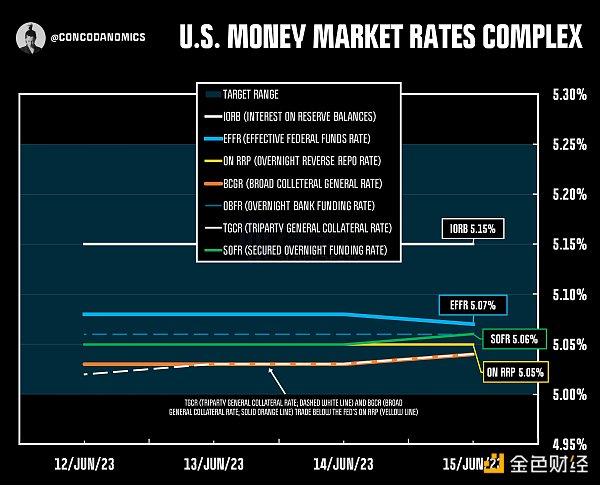

實際上,現金如此充足,以至于某些回購利率已經低于美聯儲的 RRP,即回購市場的無風險利率。一系列的 QE、政府支出和監管已經打破了美聯儲的下限。即使是美聯儲管理的利率(TGCR/BGCR)現在也低于 RRP 利率。

由于只有某些實體可以使用 RRP(即主要交易商、政府支持的企業如房利美和最主要的貨幣市場基金),所有其他實體必須接受較低的利率,以大幅折扣向已經充滿資金的交易商提供貸款。

除非過剩的數萬億現金以某種方式消失(標志著「過剩現金」時代的結束),否則美聯儲的 RRP 設施使用將保持在較高水平,部分回購利率將跌至低于無風險領域。流動性將保持充足,2019 年的重演存疑。

但這也可能會改變,因為試圖回歸「過剩抵押品」的時代已經開始。QT 和「TGA 補充」將從系統中移除銀行儲備。此外,回購利率的飆升僅僅是由于回購市場的內在性而成為可能。然而,今天,由于 RRP 充滿現金,這種情況不太可能發生。

如果利率開始像 2019 年那樣飆升,RRP 中的數萬億美元將作為防止「回購市場危機」的倒數第二道防線。現金貸款人將從 RRP 中提取現金以獲得更高的收益。如果他們拒絕,美聯儲的 SRF 將作為最后貸款人,即「非 QE」。

與對 2019 年回購市場危機的回應不同,回購市場的交易預期將被視為在美聯儲無需重新啟動 QE 的情況下具有刺激作用。它將成為另一個提振風險情緒的工具,同時再次避免了「官方轉向」。

區塊律動BlockBeats

媒體專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

L1 之戰對于加密投資者來說不再是一個新概念。盡管如此,由于舊的 L1s 不斷被完善,新的 L1s 層出不窮,不跟上敘事的投資者可能會被甩出發展浪潮.

1900/1/1 0:00:00作者:刺耳的Whistle這是Whistle的第2篇文章,關于Aptos和Sui為什么不行。 無論是資本背書,還是技術背書,Aptos和Sui都非常能打.

1900/1/1 0:00:00作者:松雪,金色財經 2024年11月5日,是美國第60次總統選舉的日子。雖然距離下一次美國大選還有近一年半的時間,但候選人們似乎都坐不住了,加之最近SEC分別對Binance和Coinbase.

1900/1/1 0:00:00作者:Mary Liu 伴隨著 TradFi (傳統金融)進軍加密市場的利好消息刺激,比特幣持續反彈,北京時間6月22日凌晨成功突破了 30,000 美元,24小時漲幅超過10%.

1900/1/1 0:00:00作者:Chainalysis;編譯:深潮TechFlow加密貨幣市場,正在日益變得復雜。散戶、巨鯨、機構和交易平臺.... 不同的角色有不同的交易行為,而識別和理解這些行為比以往任何時候都更為重.

1900/1/1 0:00:00今日早間,以太坊再質押協議 EigenLayer 正式宣布已于主網啟動了第一階段應用,允許用戶通過流動性再質押(liquid restaking)和原生再質押(native restaking).

1900/1/1 0:00:00