BTC/HKD-3.96%

BTC/HKD-3.96% ETH/HKD-4.31%

ETH/HKD-4.31% LTC/HKD-2.29%

LTC/HKD-2.29% ADA/HKD-6.27%

ADA/HKD-6.27% SOL/HKD-9.04%

SOL/HKD-9.04% XRP/HKD-5.88%

XRP/HKD-5.88%在基本面水平相當的情況下,代幣供應和需求對代幣價格走勢有較大影響。本文將對比三個主要衍生品DEX協議GMX、DYDX、SNX的代幣供應及需求,更深入地了解協議的代幣經濟模型,輔助投資決策。

一、供應

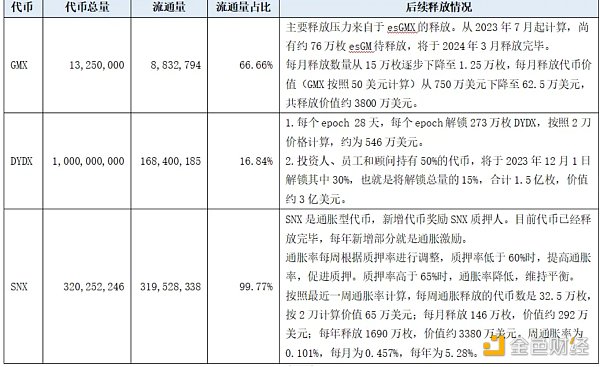

備注:代幣總量、流通量采用的是coingecko的數據,“后續釋放情況”根據項目文檔、社區投票等文件確定,兩個數據之間存在差異。

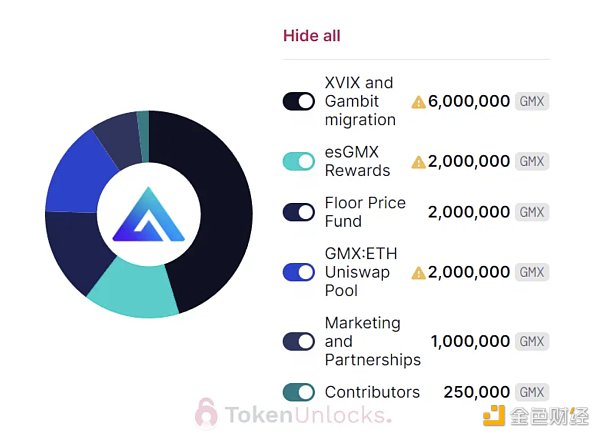

GMX的代幣分配如下圖所示:

除了esGMX之外,貢獻者代幣是上線后兩年內線性釋放。GMX是2021年8月上線的,因此,貢獻者代幣還處在釋放中,不過額度較低,因此不再單獨分析。其他的代幣均已釋放。

4名巨鯨過去24小時共拋售超6.2萬枚GMX,約合300萬美元:金色財經報道,據 Lookonchain 監測,在過去的 24 小時內,4名巨鯨共拋售62,274 枚 GMX(約合 300 萬美元),致使 GMX 價格下跌約 7%。其中,

0xb824在 22 小時前以 514 ETH(9.53 萬美元)賣出了 19,786 GMX;

0xa38a 在 10 小時前以 305 ETH(56.5 萬美元)賣出 11,667 GMX,損失約 5 萬美元;

0x85b7 在 5 小時前解禁了所有 20,000 GMX,并以 510 ETH(9.45 萬美元)的價格賣出;

0x0b80 取出所有 10,820 GMX(51.9 萬美元),40分鐘前拋出。[2023/8/11 16:19:49]

對于esGMX,根據社區投票決策,esGMX在2023年3月份停止發放。另根據esGMX的釋放規則,其有一年的釋放期。因此,esGMX的具體釋放如下表所示:

GMX V2測試版現已在Arbitrum和Avalanche主網上線:8月4日消息,GMX V2 測試版已在 Arbitrum 和 Avalanche 主網上線。新版本增加了 SOL、XRP、LTC、DOGE 和 ARB 等新的交易資產,并允許使用多種抵押品進行交易。此外,新的預言機系統每個區塊都會簽署價格,以確保訂單能夠以最接近執行價格的方式被執行,即使存在大量交易。

對于流動性提供者,V2 通過隔離的 GM(GMX 市場)池提供流動性,允許流動性提供者根據自己的喜好定制他們對僅限于特定代幣的風險敞口。V2 還增加了對多頭和空頭持倉的激勵,幫助自動對沖流動性提供者與交易者利潤之間的風險。GMX V2 還帶來了許多其他新功能,包括低費用的交易、增加的交易激勵等。[2023/8/4 16:18:03]

Arbitrum網絡總鎖倉量達21.8億美元,GMX占比23.06%:金色財經報道,據DefiLlama數據顯示,Arbitrum網絡總鎖倉量達21.8億美元,較上月增長約16.6%。其中,GMX占比23.06%,較上月下降約18.9%。[2023/3/27 13:28:10]

DYDX的代幣分配如下所示:

投資者、雇員和顧問、未來雇員和顧問共持有50%的代幣,這部分代幣本應于2023年2月份釋放,但在到期之前,社區投票通過將其延期至2023年12月1日釋放。

這部分的拋壓較大,團隊正在尋求新的方式去鎖定這部分代幣。按照計劃DYDX chain 將于四季度上線,屆時,作為共識節點需要質押DYDX代幣。目前,DYDX chain 公開測試網將于2023年7月5日上線。

數據:GMX單日費用于2月10日創下564萬美元歷史新高:2月12日消息,據DefiLlama數據顯示,由于Andrew Kang平倉ETH和BTC的多頭頭寸,導致GMX平臺單日費用創下歷史新高。在過去24小時內,GMX的用戶費用達到564萬美元,是之前歷史最高點的兩倍多。[2023/2/12 12:01:38]

扣除這部分鎖定的代幣,現階段主要的拋壓來自交易激勵和流動性提供者激勵。這兩個激勵都是按照每個epoch(28天)解鎖,合計約273萬枚DYDX代幣。

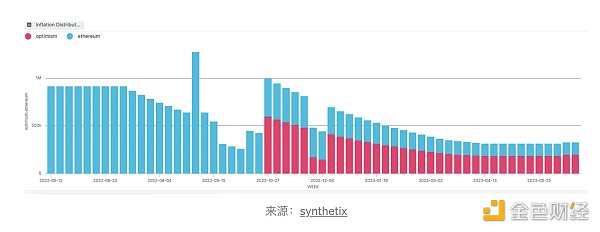

SNX的代幣已經基本全流通,新增部分來自SNX的增發。SNX質押人可以獲得兩部分的激勵,一是費用,二是SNX增發。SNX通脹率每周進行調整,主要參考SNX的質押率,通過通脹率刺激質押率。具體規則如下:

質押率 >70%: 通脹率降低 5%;質押率在 60–70%之間: 通脹率降低 2.5%;Staking ratio <60%:通脹率增加5%。

Arbitrum鏈上去中心化永續DEX GMX Swap累計交易額突破20億美元:金色財經報道,Arbitrum鏈上去中心化永續DEX GMX Swap累計交易額突破20億美元,本文撰寫時為2,218,769,515.01美元,Swap累計交易者數量為45,845個,累計費用收入約為550萬美元。當前GMX價格約為41.35美元,市值達到325,782,893美元。[2022/8/7 12:07:40]

下圖可以看到每周釋放的SNX代幣數量。

小結:

對比來看,GMX接下來兩個月的代幣釋放市值最大,半年后基本釋放完畢,后續拋壓最小。DYDX還有大量的拋壓,如果沒有妥善的方案解決鎖倉的代幣,會對市值的增長形成較大壓制。SNX屬于通脹型代幣,持續有新增代幣,但其前期代幣已經完全流通,需要消化新增部分,每年約5%。

二、需求

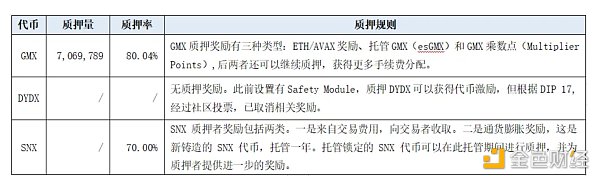

GMX的質押提供了較多的利益,促使大量代幣的鎖倉,市面上流通代幣較少。大多數GMX質押后,還會轉換為esGMX,esGMX的釋放周期是一年,促使長期鎖倉。

DYDX無質押鎖倉機制,代幣無在直接收益效用。

SNX的模式與GMX類似,質押率也比較高,并且經歷了一輪牛熊的考驗,長期質押者較多。

整體來看,DYDX代幣主要是治理為主,沒有實際效用。GMX和SNX則跟協議本身有更密切的結合,符合其“真實收益型”敘事的需要。

三、流動性

小結:

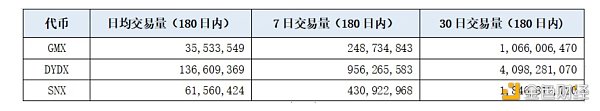

三個代幣均已上線幣安、OKX等主流交易所,流動性均較為充足。DYDX交易量最大,SNX第二,GMX最低。

四、持幣情況

GMX

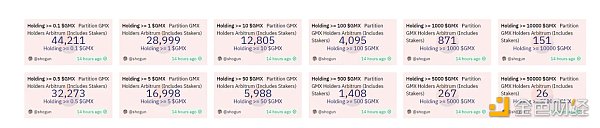

鏈上持幣數量分布

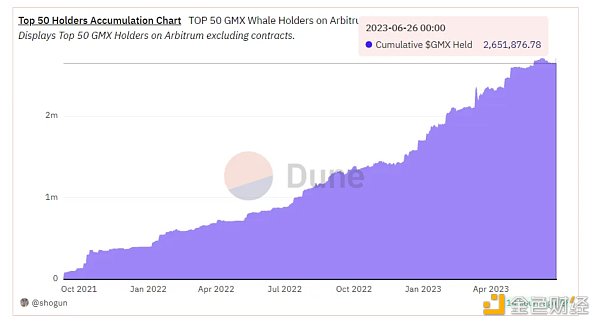

前50持幣地址已經累計持有265萬枚GMX,占流通量約30%。6月7日時最高達到271萬枚。

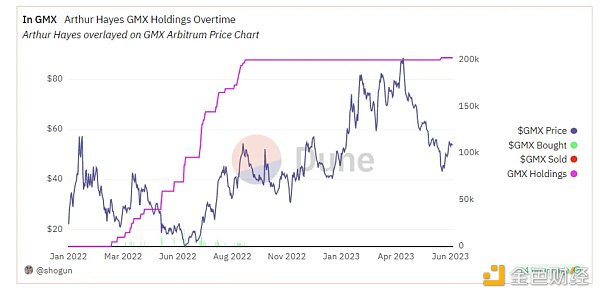

Arthur hayes是GMX最大的個人持倉,持有超過20萬枚GMX,并且一直在持續質押。

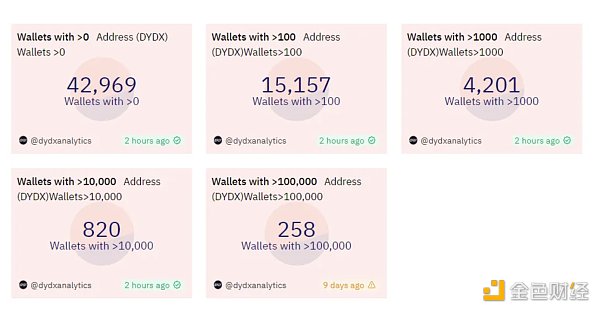

DYDX

持倉數量分布

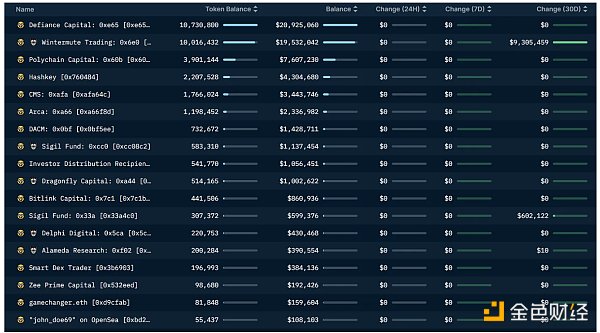

從smart money的持倉中可以看到大量機構,包括definance capital、wintermute、polychain、hashkey、arca、dragonfly、delphi digital、alameda等。

SNX

Smart money中也有大量機構,包括wintermute、a16z、jump trading、DWF labs等機構。

LD Capital

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

作者:Haotian,區塊鏈研究員 來源:推特@tmel0211 前言 不出意外的話,又出意外了.

1900/1/1 0:00:00來源:bitcoinist;編譯:區塊鏈騎士隨著法律網絡的持續收緊,美國檢察官要求對已倒閉的Crypto交易所FTX的創始人Sam Bankman-Fried進行一場單獨的審判.

1900/1/1 0:00:00作者:DeFi^2(@DefiSquared);編譯:Babywhale,Foresight News 該 Twitter Thread 的作者為 DeFi^2,據其推特簡介顯示.

1900/1/1 0:00:00關于ZKML:ZKML(Zero Knowledge Machine Learning)是一種機器學習技術,它結合了零知識證明(Zero-Knowledge Proofs)和機器學習算法.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:411.46億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量32.

1900/1/1 0:00:00作者:Bankless;編譯:比推BitpushNews Mary Liu在上周的監管沖擊之后,思考加密貨幣是否面臨生存威脅不是件易事.

1900/1/1 0:00:00