BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD-2.01%

ETH/HKD-2.01% LTC/HKD-1.2%

LTC/HKD-1.2% ADA/HKD-1.89%

ADA/HKD-1.89% SOL/HKD+1.23%

SOL/HKD+1.23% XRP/HKD-0.26%

XRP/HKD-0.26%作者:Climber

6月27日,由Volatility Shares推出的美國第一個杠桿比特幣策略ETF(BITX)將在芝加哥期權交易所(CBOE BZX)開放交易,這也是繼美國比特幣期貨ETF通過后的又一金融衍生類比特幣ETF問世。

但早在2021年4月16日,全球首個加密貨幣杠桿ETF——Beta Pro Bitcoin ETF(代碼:HBIT)就已在多倫多證券交易所上市。

對于投資者和市場參與者而言,杠桿比特幣策略ETF 的批準意味著又多了一條投資加密貨幣的途徑和方式。今天,金色財經將根據Volatility Shares官網及BITX招股書主要內容,全面梳理2x杠桿比特幣策略ETF具體內容與盈利模式。

比特幣策略 ETF 簡介

2x 比特幣策略 ETF 是Volatility Shares推出的一種比特幣信托,股票交易代碼為 BITX, 主要是在CBOE BZX 交易所進行交易。該基金旨在通過將其資產投資于以現金結算的比特幣期貨合約來實現其投資資目標,并將尋求每天將標普CME比特幣期貨日滾動指數的表現提高一倍。

幣安因涉嫌違反白宮對俄羅斯的制裁遭美國調查:金色財經報道,知情人士透露,美國司法部正在調查幣安是否被非法用于讓俄羅斯人逃避美國制裁,并通過這個全球最大的加密貨幣交易所轉移資金。司法部的國家安全部門正在調查幣安或企業管理人士是否違背對俄制裁措施。這項調查此前沒有報道過,一位知情人士說,其與刑事部門目前進行的調查并行不悖。在一系列令人震驚的破產案和丑聞打擊后,調查事件令這個全球最大加密貨幣交易所運營商面臨更多監督。

另一位知情人士透露,幣安一直在與司法部進行討論,試圖了結有關該交易所在強力合規規定出臺前幫助規避對伊制裁的指控。幣安在一份聲明中表示,幣安100%遵守美國和國際金融制裁規定[2023/5/6 14:46:04]

具體來說,該基金會主動尋求扣除費用和開支之前的每日投資結果,相當于 S&P CME 比特幣期貨每日滾動指數的單日回報的兩倍 (2x) 。但是風險與收益并存,在指數波動較大期間,指數波動對基金回報的影響可能會與指數回報一樣大或更大。

需要指出的是,該基金不直接投資比特幣。相反,而是尋求從比特幣期貨合約單日價格上漲中尋求收益。

數據:本周有6種代幣將迎來解鎖,總計釋放價值超3000萬美元:5月1日消息,Token Unlocks數據顯示,本周有6個加密項目將進行代幣解鎖,總計釋放價值超3000萬美元。

Acala(ACA)將于5月1日15時解鎖27,433,333枚代幣,價值約230余萬美元,占總供應量的2.743%;

1inch(1INCH)將于5月1日20時解鎖21,429枚代幣,價值約1萬美元,占總供應量的0.001%;

Nym(NYM)將于5月3日8時解鎖73,750,000枚代幣,價值約1650萬美元,占總供應量的7.375%;

Liquity(LQTY)將于5月5日8時解鎖657,350.92枚代幣,價值約119萬美元,占總供應量的0.657%;

Galxe(GAL)將于5月5日20時解鎖7,614,266.67枚代幣,價值約1370萬美元,占總供應量的3.807%;

Tornado Cash(TORN)將于5月7日11:29:50解鎖175,000枚代幣,價值約140萬美元,占總供應量的1.75%。[2023/5/1 14:36:28]

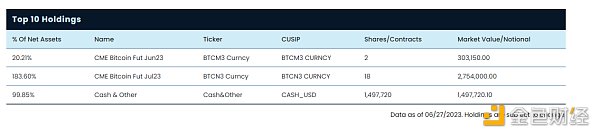

目前,該基金的主要費用率為1.85%。在十大持有倉位中,官方僅披露了其中三個,分別為CME Bitcoin Fut Jun23、CME Bitcoin Fut Jul23、Cash & Other。

Web3用戶社區參與平臺Passion Labs獲Animoca Brands Japan投資:2月24日消息,Web3用戶社區參與平臺Passion Labs獲Animoca Brands Japan投資。此后,二者將合作幫助日本公司利用Passion Labs的技術進行KOC(關鍵意見消費者)分析,制定相應Web3戰略并創建Web3社區。

據悉,Passion Labs成立于2022年,其通過“NFTs即Cookies”的參與量證明(PoE)平臺Passion重新定義品牌和用戶之間的數據共享基礎架構,提供客戶體驗和社區參與工具,讓用戶擁有數據所有權,并幫助品牌建立社區。PassionLabs已為超3萬個亞太品牌提供數據分析以加強其社區凝聚力。[2023/2/24 12:26:42]

根據美國《1940年投資公司法》,該基金被認定為“非多樣化”基金。

回報指數與計算方式

Damus:將在下個版本推出針對帖子進行比特幣打賞的功能:2月6日消息,根據基于Nostr協議的開放社交應用Damus發推表示,將在下個版本推出針對帖子進行比特幣打賞的功能。[2023/2/6 11:49:42]

2x 比特幣策略 ETF 股票主要在交易所上市和交易,具體收益根據標準普爾 CME 比特幣期貨每日展期指數來計算。

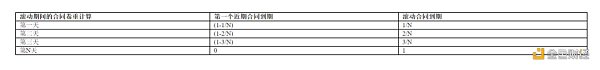

該指數是一個超額回報指數,比特幣期貨合約每天進行展期,展期在當前合約的最后交易日 (t) 前兩天完成。在 t-2 天收盤時,即將到期的期貨合約(轉出合約,兩天后到期)的指數為 0%,下一個期貨合約(轉入合約,下個月到期)的指數為 100%。最后交易日是合約月份的最后一個星期五。

每日展期百分比是在指數從第一個月合約完全展期到第二個月合約的當天確定的,并且在整個月內保持不變。

每個 ER 指數根據基礎期貨合約的價格變化進行計算。在任何交易日 t,各分類指數的水平計算如下:

彭博策略師:比特幣可能在2022年下半年“跑贏”市場:7月26日消息,盡管加密貨幣市場從2022年上半年一直下行至下半年,但彭博社高級大宗商品策略師Mike McGlone認為,比特幣可能在今年下半年行情向好。

在7月25日的推文中,McGlone表示,“比特幣可能會在下半年恢復跑贏大盤的傾向。”他對此的解釋是:“大宗商品多頭平倉,銅價創下2008年以來最快跌幅,美國債券期貨從最大跌幅(相對于1987年股市崩盤以來的50周均值)反彈,所有這些都發生在美聯儲大舉收緊貨幣政策之際,這一切可能與加密市場觸底相吻合。”

McGlone還補充說:“下半年比特幣和債券期貨出現持續牛市的觀點可能歸結為一個事實,即它們的表現不會變得更糟。”

這位策略師表示,比特幣“自10多年前誕生以來,一直是這場競賽中跑得最快的馬匹之一”。出于這個原因,“我們認為未來還會有更多類似的情況,尤其是比特幣可能會轉向全球抵押品,其表現與美國國債或黃金更為一致。”(Finbold)[2022/7/26 2:39:10]

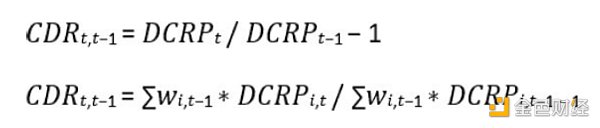

ERIndext = ERIndext-1 * (1 + CDRt,t-1)

ERIndext-1 = 前一個工作日的超額回報指數水平,定義為計算指數的任何日期。

CDRt,t-1 = 合約每日收益,定義為:

DCRP = 期貨合約每日合約參考價。

當指數滾動多天時,CDR 計算如下:

其中: = 第 i個期貨合約的每日合約參考價格

wi = 第 i 個期貨合約的權重

主要投資策略

1、指數追蹤

該指數是指在芝加哥商品交易所交易兩個最近到期的比特幣期貨合約的滾動多頭頭寸的回報表現,該由 S&P Dow Jones Indices LLC 構建維護。該指數由比特幣期貨合約構成,并包含在合約未來更換指數期貨合約的條款中。

2、比特幣期貨合約

為了獲得該指數每日 2 倍的敞口,該基金計劃投資接受現金結算的比特幣期貨合約。當出現展期現貨溢價的多頭期貨合約時,該基金將通過相對較高的價格賣出較短期的合約并以相對較低的價格買入較長期的合約來平倉,即通過多種方式來使基金業績提升。

此外,該基金還會通過關聯的子公司投資比特幣期貨合約。

但如果出現比特幣期貨市場價格難以獲得的情況,本基金將根據其定價和估值政策以及公允價值確定方案對其比特幣期貨合約進行公允價值評估。

3、抵押品投資

該基金將把資產投資于抵押投資。債抵押品投資由信用較高的證券組成,其中包括: (1) 美國政府證券,例如美國支持基金發行的債券、債券和債券;(2)貨幣市場;(3 )公司債務證券,例如由被評為投資級別或由副顧問確定為具有可比質量的企業發行的商業票據和其他短期的無本票。

抵押投資旨在提供流動性、作為保證金或以其他方式為抵押下一層級的比特幣期貨合約投資。

4、逆回購協議

為了實現該基金的投資目標,即兩倍收益,公司會簽訂逆回購協議。通過向金融機構出售投資組合證券,并同意按雙方商定的日期和價格回購這些證券,并將所得款項用于投資購買。

5、投資其他公司

該基金為能通過維持每日所需的指數杠桿敞口水平并維持其作為受監管投資公司的稅務地位以及實現其既定投資目標,在季度末及前后的日子里,該基金會投資其他公司。

可能性風險

由于比特幣本身作為加密貨幣具有高風險性,一直受到美國SEC的嚴厲審查。因此在招股書中,該基金詳盡陳列了多條風險類型以確保基金投資者對該產品有充分的風險認知。

與所有投資一樣,2x 比特幣策略 ETF也存在一定的風險。基金份額的價值會發生變化,客戶可能會因投資該基金而蒙受損失。而作為杠桿 ETF,與比特幣和比特幣期貨相關的風險更是十分強大。

1、投資標的不穩定

比特幣期貨合約是相對較新的投資,有著巨大的風險。該基金的投資價值可能會在沒有警告的情況下大幅下跌,包括跌至零。用戶可能會在一天內損失全部投資價值。

2、 杠桿風險

市場因素可能會影響基金與指數實現杠桿(2倍)盈利的能力,包括費用、支出、交易成本、與使用衍生產品相關的融資成本、收入項目、估值方法、會計標準以及比特幣市場的中斷或流動性不足本基金投資的期貨合約,這些都可能因雙倍的杠桿而造成用戶難以承受的損失。

3、管理風險

由于該基金是主動管理的投資組合,因此面臨管理風險。副顧問將應用投資技術和風險分析來制定基金的投資決策,但不能保證基金將實現其投資目標。

此外,還有諸如復利風險、商業信息披露風險、流動性、交易對手風險等等。

結語

SEC 此前已經批準了比特幣期貨 ETF,但尚未批準現貨 ETF。在剛剛過去的一周力,包括 WisdomTree、景順 (Invesco) 和貝萊德 (BlackRock) 等在內的公司都提交了比特幣現貨 ETF 申請。現在,杠桿式比特幣期貨ETF得到批準,這對加密行業來說無疑是個利好信號。

但是杠桿比特幣ETF作為是一種利用杠桿機制放大投資比特幣收益的方式,增加他們的投資規模和潛在盈利的同時,風險也得到了成倍擴大。因此,身處幣圈,切記保本。

金色財經

企業專欄

閱讀更多

金色早8點

Odaily星球日報

Block unicorn

DAOrayaki

曼昆區塊鏈法律

點擊閱讀:借我一束光照亮未來:AI 可能掀起第五次科技革命嗎?(上篇)我算是第一批嘗試 ChatGPT3.5 的玩家了,那時感覺就是圖個新鮮,相對于寫代碼或做設計的朋友們.

1900/1/1 0:00:00由于法律監管不明晰,一些買方機構都表示對加密資產感興趣,但只是關注。最近,看到一個有意思的調查.

1900/1/1 0:00:00昨日晚間,由城堡證券(Citadel Securities)、富達投資(Fidelity Investments)和嘉信理財(Charles Schwab)支持的 EDX M.

1900/1/1 0:00:00作者:JESSE COGHLAN,COINTELEGRAPH;編譯:松雪,金色財經在公開提交意見后,新西蘭央行正在加強對穩定幣和加密資產的監控,但沒有呼吁采取監管措施.

1900/1/1 0:00:00最近有兩則關于加密投資和人工智能投資的新聞讀起來挺有意思的:第一則新聞總結了目前在加密生態中一些頂級風投和大鱷參投的項目的收益情況。它首先列舉了Blur的例子.

1900/1/1 0:00:00在過去的一個月內,加密行業在快速發展,OKX Ventures 見證了行業的快速發展:BTC 生態繼續快速發展,OKX 引入 BRC-30 的概念.

1900/1/1 0:00:00