BTC/HKD+0.58%

BTC/HKD+0.58% ETH/HKD+1.13%

ETH/HKD+1.13% LTC/HKD+1.2%

LTC/HKD+1.2% ADA/HKD+3.2%

ADA/HKD+3.2% SOL/HKD+2.11%

SOL/HKD+2.11% XRP/HKD+2.51%

XRP/HKD+2.51%6月13日,Uniswap發布了Uniswap V4版本代碼草案,引起業界陣陣波瀾,認為是當前熊市里為數不多的重要創新,或將引發DEX與CEX終局之爭。

業界普遍認為,正值當下全球最大CEX幣安被美國SEC調查、起訴之際,Uniswap作為全球最大的DEX發布的這一版本,不僅將繼續強化Uniswap在DEX中的龍頭地位,也將對行業競爭格局和未來發展帶來廣泛、深遠的影響。

在Uniswap發布的《Our Vision for Uniswap V4》和《 Uniswap V4 Core Whitepaper》兩文中,主要圍繞Hooks和Singelton陳述了新的流動性實現框架和創新機制。其重點一言以蔽之:Hooks唱戲,Singleton搭臺,打開流動性創新空間,降本增效,提升體驗,Uniswap V4將再啟流動性增長飛輪。

01 Hooks:開發者自定義流動池成為創新主角

什么是Hooks?

Hooks被翻譯為“掛鉤”,本質是一個由開發者創建和定義交易邏輯的外部合約。通過Hooks,開發者可以在流動池生命周期(如添加、調整、刪除、交換等)的特定點位調用外部合約執行指定的操作,比如在交易之前創建限價訂單,在流動池頭寸改變之后調整交易費用等級等。

目前,Uniswap V4支持8個特定點位的鉤子調用:

● beforeInitialize/afterInitialize

● beforeModifyPosition/afterModifyPosition

DEX聚合器1inch代幣將于12月30日迎來近15%的大額解鎖:12月5日消息,據TokenUnlocks數據,DEX聚合器1inch將于12月30日解鎖222,187,500枚1INCH代幣,占1INCH代幣總供應量的14.813%,價值超1億美元。解鎖的代幣中,團隊與社區激勵均為5625萬枚、種子輪投資者4625萬枚、A輪投資者3050萬枚、協議發展基金2718.75萬枚、顧問575萬枚。[2022/12/5 21:24:07]

● beforeSwap/afterSwap

● beforeDonate/afterDonate

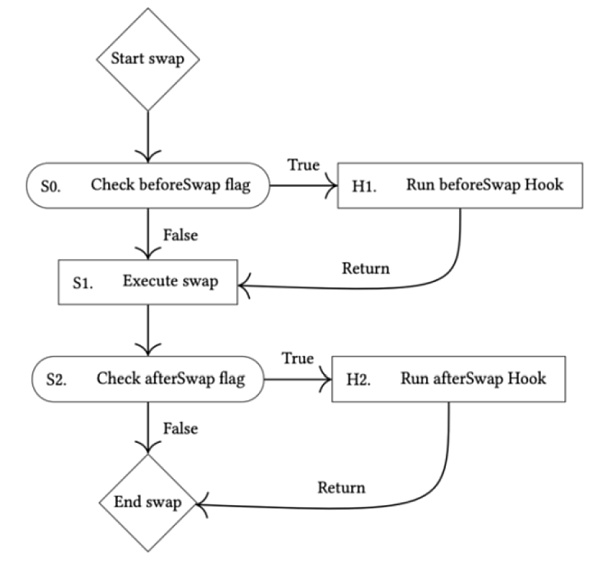

開發者可以在這些點位創建自定義交易邏輯的鉤子合約,從而實現AMM創新。比如可以在交易開始前設置一個限價,然后在交易結束后檢查是否滿足這個限價,滿足(True)則執行交易,否則(False)取消交易。如圖1-1所示。

圖1-1 掛鉤交易流程示意(圖片來自Uniswap官網)

掛鉤可以修改池參數、添加新功能和提升流動池性能。為了展現Hooks的能力,Uniswap提供了一些鉤子樣本:

● 時間加權平均做市商 (TWAMM):通過在一段時間內拆分執行大訂單,使得滑點更低,交易更加平滑;

● 基于波動率或其他輸入的動態費用:根據市場波動性動態調整交易費用,是更加靈活、更具適應性的費用機制;

● 鏈上限價單:在滿足特定價格條件時自動執行鏈上限價訂單;

MDEX新增流動性LP礦池WHT/HBCH:據MDEX.COM官方消息稱,將于3月26日19:00(UTC+8)新增流動性LP挖礦及交易挖礦,在每區塊挖礦總獎勵80 MDX不變的情況下,新增礦池如下: 流動性LP礦池:WHT/HBCH 每區塊獎勵0.10335MDX;交易挖礦:LINK/USDT: 每區塊獎勵 0.17655MDX;BAL/USDT : 每區塊獎勵 0.17655MDX;YFI/USDT : 每區塊獎勵 0.17655MDX;HBTC/WHT: 每區塊獎勵 0.34775MDX;ETH/WHT : 每區塊獎勵 0.51895MDX;HBTC/ETH : 每區塊獎勵 0.6955MDX;HBTC/MDX: 每區塊獎勵0.51895MDX;ETH/MDX: 每區塊獎勵0.34775MDX;MKR/USDT: 每區塊獎勵0.1712MDX;COMP/USDT :每區塊獎勵 0.1712MDX,此次調整進行,DAO管理開啟后,權重調整方案將交由社區投票決定。詳情見官方公告。[2021/3/26 19:20:46]

● 將超出范圍的流動性存入借貸協議:超出范圍的流動性,也可以說是閑置流動性,將其存入借貸協議為其提供流動性,提高資本利用效率,也可增加收益來源;

● 定制的鏈上預言機:采取中位數、截斷或其他自定義預言機的實現方式,例如幾何平均預言機Geomean;

● 內部化的MEV利潤分配回LP:為流動性提供者內化礦工可提取價值。

當然,更多的創新Uniswap希望由開發者來實現。以前大家依賴于UNI團隊對Uniswap協議進行功能迭代,制約了更新速度。現在,基于Uniswap協議的流動性和安全性,這些鉤子允許開發者創建更具靈活性和定制化的流動池。

Polychain Capital CEO:多因素融合推動DEX進入「文藝復興時期」:加密基金Polychain Capital首席執行官Olaf Carlson-Wee在接受《The Scoop》采訪時表示,多因素融合推動DEX進入「文藝復興時期」。據The Block數據顯示,僅僅一年前,加密市場幾乎不存在基于DEX的交易,2017-2018年期間,DEX項目只募集到數千萬美元資金;2020年1月,DEX交易額僅為6億美元;但是到2021年1月,DEX交易額激增至近400億美元,創下有史以來最高水平。Olaf Carlson-Wee認為,這種增長趨勢得益于MetaMask等錢包不斷優化,用戶體驗得到改善,因為代幣需要分發,而分發代幣主要渠道之一就是錢包。以太坊早期階段,并沒有很多人使用MetaMask之類的錢包,大多數人使用臺式機以太坊瀏覽器,用戶體驗十分笨拙。此外,隨著可交易資產數量和流動性激勵創新(比如治理代幣)措施逐漸增多,也推動了DEX流動性增加。Olaf Carlson-Wee說道:DeFi依賴于多種與以太坊兼容資產的交易和使用,2017年,此類資產數量不超過10個,但現在像Compound代幣、Uniswap代幣或SUSHI都可以做到,這是一項真正的技術突破,將推動交易額變得更高。(The Block)[2021/1/25 13:23:59]

主動權已交給了開發者,開發者將成為流動池的創新主體,1000個人有1000個哈姆雷特和魔法杖,猶如chatGPT開放插件市場一樣,“百鉤大戰”即將開啟,由此必將加速創新速度,打開流動池的創新空間。

02 Singleton:搭建單例流動池推動交易降本增效

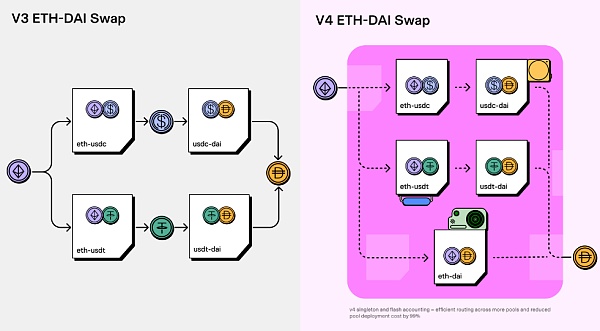

在流動池架構方面,V4中移除了V3的Factory/Pool模式,取而代之是大合約框架,即單例合約Singleton。兩種模式比較如圖2-1所示。

HBTC Chain霍比特公鏈及Opendex均已通過PeckShield派盾完成代碼審計:據霍比特HBTC 12月29日官方消息,基于HBTC Chain霍比特公鏈Opendex已于本周通過PeckShield(派盾)的代碼審計。據悉,HBTC Chain霍比特公鏈的公鏈審計報告也已在12月中旬完成。霍比特公鏈及Opendex審計報告詳情見底部原文鏈接。

HBTC Chain是目前市場上支持最全面以及使用最便捷的去中心化跨鏈解決方案,定位為“異構跨鏈DeFi公鏈”。支持OpenDex協議及AMM+Orderbook模式跨鏈Swap;跨鏈資產橋支持完整的資產安全去中心化跨鏈流通兌換,支持任意公鏈自由流通兌換。現HBTC Chain開啟主網節點投票階段,HBC持有者均可公正公開公平參與去中心化投票,共建HBTC Chain生態。詳情見原文鏈接。[2020/12/29 16:00:01]

圖2-1 V3 Factory/Pool模式 vs V4 Singleton模式(圖片來自Uniswap官網)

Factory/Pool模式是每個流動性池對應一個合約,屬于多代幣多合約的架構,其缺點是部署新池需要部署新合約,其成本隨字節碼大小而變化,并且多池交易需要跨多個合約,成本高效率低。

Uniswap V4采用了Singleton設計模式,其中所有流動性池均由一個合約管理,不僅讓部署流動池的成本降低了99%,也使得多跳交易更加方便和高效。

多跳交易是加密貨幣交易中的常見策略,它允許用戶通過一系列代幣對從一個加密貨幣轉換為另一種加密貨幣。

paydex利用跨賬本協議打通跨境轉賬:paydex利用跨賬本協議(Interledger Protocol),讓所有參與者都能看到同一個賬本,可以實時點對點跨國轉賬,且支持各國不同貨幣。Paydex此舉除了降低結算總成本,還通過創造進入了新市場和實現小微支付等新產品的機會,實現了新的收入來源。[2020/3/6]

在V4中所有交易幣對都放在一個大合約里,用戶進行多跳交易時,只需調用一次合約就可以完成所有交換,大大提升了交易效率和降低Gas費用,對交易用戶格外友好,有助于鼓勵費用敏感用戶提高交易頻率。

03 Flash Accounting:與EIP-1153結合實現成本優化

Flash Accounting,稱之為“閃電記賬”,是在單例合約架構之上引入的一種新的記賬方式。

在V3及以前的版本中,每個交易中涉及的所有資產都須在交換過程中轉入/轉出流動池,這無疑使得過程變得復雜并產生更多的Gas費。

而V4的“閃電記賬”則是根據凈余額來進行轉移。這種記賬方式允許在交易過程中,在單例合約內部或外部借出任意數量的代幣,但必須保證在交易結束時,所有借用代幣都必須被償還,最后在交換完成后將代幣的凈余額從池中轉移出去。很顯然,這種記賬方式簡化了復雜的池操作,例如原子交換和添加流動性,且在與單例模式結合時,還簡化了多跳交易。

但需要注意的是,在當前的執行環境中,因為需要在每次余額變動時進行存儲更新,所以記賬成本高。但可以按照 EIP-1153規定的方式使用“瞬態存儲”來對這些余額進行記賬,使其成本得以進一步優化。

總之,在單例合約結構之上引入“閃電記賬”的方式,不僅提高了跨池路由效率,還進一步降低了穿越多池的交易成本。這種特性結合掛鉤合約之后會變得非常有用,支持更復雜的集成和創新,將大大增加池的數量。

04 Native ETH:簡化復雜性降低門檻改善用戶體驗

根據《 Uniswap v4 Core Whitepaper》所述,基于實現復雜性和流動性碎片的擔憂,V2中移除了原生ETH(Native ETH)配對。但單例和閃電記賬的實現方式緩解了這些問題,所以V4將原生ETH帶回到交易中,允許WETH和ETH進行配對。

在V2和V3版本中,用戶需要在交易之前將其ETH轉換為WETH,這不僅提高了初學者的進入門檻,還會產生額外的Gas成本,帶來糟糕體驗。原生ETH轉移的Gas成本大約是ERC-20轉移的一半,ETH為21k Gas,ERC-20s約為40k Gas。在V4中,用戶可以直接使用原生ETH進行交易,從而節省了Gas費。同時,由于用戶不再需要執行額外的轉換操作,增強了交易的便利性。

因此,從進入門檻、交易成本和便利性各個方面來說,原生ETH回歸流動池交易大大改善了用戶體驗。

05 Uniswap V4:再造流動性增長飛輪謀定未來格局

Uniswap作為頭部Dex協議,旨在實現數字資產的交換和流動性提供。Uniswap圍繞流動性創新不斷,可以說一直被模仿,從未被超越。這里,我們對V1-V3版本的創新做一個簡單回顧,并對V4創新帶給Uniswap協議本身和行業發展的意義進行總結性提煉。

● Uniswap V1:2018年,引入了自動化做市商(AMM)模型,無需買方和賣方撮合,通過資金池和智能合約來實現交易和提供流動性,使得交易更加簡單和高效,并為流動性提供者提供了收益機會。

● Uniswap V2:2020年,引入閃電貸功能,允許用戶在無需提供資金的情況下進行借貸。還引入了流動性LP代幣,使流動性提供者能夠獲得流動性挖礦獎勵,并在其他協議中使用LP代幣進行質押和獲取獎勵。

● Uniswap V3:2021年,利用ERC721 NFT實現集中流動性模型,使得流動性提供者可以選擇將資金集中在更窄的價格范圍內,以實現更高的資本做市效率。還引入了分層費率模型,允許流動性提供者在不同價格范圍內設置不同的手續費,以提高收益。

從三個版本的迭代創新可以看出,Uniswap聚焦流動性一直致力于提高資本效率和LP收益,并保持了最大DEX的地位。根據Dune.com的數據,該協議目前在鏈上交易量中占有60%的份額,是其第二大競爭對手的3倍多。

而在V4中,Uniswap繼續鞏固這些優勢,通過Hooks、Singleton、Flash Accounting等創新舉措,高高壘起護城河,持續在未來發展中擴大競爭優勢:

● 賦予開發者更大自由度加速業務創新

Hooks作為V4核心基礎,將激發開發者針對流動池的定制創新,打造各類去中心化金融產品和服務,為用戶提供更多的選擇和價值,由此帶來百倍的靈活性和創新空間。

從Factory/Pool多代幣多合約模式到單例大合約模式,本質上是Uniswap將核心實現邏輯從眾多的流動性產品需求中抽象出來,并通過Hooks將主動權和創新空間交給社區和開發者,勢將引發更多的參與者進入,并創新更多的流動性業務。

對于開發者來說,在Uniswap的流動性和安全性基礎之上,聚焦業務邏輯,發揮更大自由度,這無疑將帶來更多可能性和應用場景,比如動態手續費、基于時間加權平均做市商來進行更低滑點的swap拆單、定制化預言機、限價交易、鏈上量化交易策略和流動性調倉策略、自動手續費復投等。

●提高資本效率優化成本擠壓競品生存空間

從開發者利用流動池來說:各類DeFi應用類似于一個前端,業務的開展都需要底層流動性支持。難的不是DApp的開發,而是你的流動性從哪里來?Hooks打開了開發者的創新空間,同時單例合約結合閃電記賬實現的集中式流動池為創新業務提供了流動性規模、深度、性能、效率和成本等優越保障。不僅可以促進業務層面創新,反過來各類業務創新也將提高流動池各類資產的利用率。

從管理LP和獲取收益說:流動性提供者只需要在一個合約里添加或移除流動性(LP),就可以參與大合約里所有的幣對。你只需要提供一次流動性就可以隨意選擇和切換成各種LP,無需多次調用合約支付Gas費,效率高成本低。同時,V4相對V3對LP有更好的激勵,白皮書中提到,donate() 允許用戶、集成商和掛鉤直接以池中的任一或兩種代幣向區間內的流動性提供者進行支付。這一新機制可以將MEV內化到LP的回報中,使其可以從MEV中受益,比如在TWAMM訂單上給區間內的流動性提供者打賞,或者新類型的費用系統。

從降低交易用戶手續費來說:V4不像V3那樣每一個單獨的交易幣對對應一個合約,用戶每交易一個幣種都要調用合約收取一次Gas費。在V4中所有的交易幣對都放在一個大合約里,用戶在進行多跳交易時,只需要調用一次合約就可以完成所有交換,節省了費用,也會鼓勵用戶提高交易頻率。

從協議間競爭來說:自由的創新空間、高效的資本效率、簡化的操作流程、優化的成本和手續費等,有助于加速Uniswap聚合開發者、流動性提供者和交易用戶,從而強化和擴大Uniswap的競爭優勢。另外,對于DEX代碼搬運者,DEX fork不再具有競爭力,因為Hooks可以直接利用現有的流動性資源,不必另起爐灶;而對現有的一些DEX也將擠壓生存空間,比如云交易所、路由類產品應用等。

●共享流動性加速協議可組合和基建化推動萬流歸宗

Hooks+Singleton的集中模式,本質上是各類業務共享流動性,將進一步加強各類資產流動性聚合;在此基礎上促進業務聚合并提升協議可組合性,提供各項DeFi功能,鎖住不同參與者各類需求,形成一站式體驗和服務。可以說,通過V4創新,Uniswap在基建化上再下一程,意欲形成“萬流歸宗”之勢。

綜上分析,我們認為一旦V4正式發布,Uniswap將再造流動性增長飛輪。它不再僅是DEX,它正從面向C端走向C端和B端并駕齊驅,正在加速成為共享流動性的新基建,成為DeFi創新的公共服務平臺。

我們有理由相信,Uniswap志在更大的藍圖,為DeFi帶來更大發展空間。V4的出現,已經引發業界DEX與CEX的終局之爭,而Uniswap正以它的創新節奏宣告新時代的到來。

未來已來,我們拭目以待。

BluemountainLabs

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

1.一夜上頭條 幕后金主、合規與否等十個問題看懂EDX Markets在發現EDX Markets得到Citadel Securities、紅杉、富達、嘉信理財、Paradigm、GTS、GSR.

1900/1/1 0:00:00作者 | nobody(Twitter:@defioasis),編輯 | Colin Wu注:本文僅作為信息分享,與所提及項目無任何利益關聯.

1900/1/1 0:00:00Chibi Finance項目疑似發生Rug Pull,價值100萬美元的加密貨幣被耗盡。被盜資金已被兌換成約555枚ETH,并從Arbitrum橋接至以太坊后轉至Tornado Cash.

1900/1/1 0:00:00Panoptic Protocol是一個建立在以太坊區塊鏈上的永久的、無需預言機、及時結算的期權交易協議.

1900/1/1 0:00:00作者:Eric Jorgenson;編譯:Leia,TEDAO 譯者導讀 在 Web3 世界中,價值創造是至關重要的.

1900/1/1 0:00:00OKX 歐易行情顯示,僅僅一夜,比特幣暴漲 2000 美元,再次突破 2.9 萬美元, 24 小時漲幅 7.1% ,領漲各大山寨幣.

1900/1/1 0:00:00