BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+0.58%

LTC/HKD+0.58% ADA/HKD+0.88%

ADA/HKD+0.88% SOL/HKD+0.65%

SOL/HKD+0.65% XRP/HKD+0.3%

XRP/HKD+0.3%作者:@Gannicus

在 P2E 大行其道的當下,我們討論擺脫這種路徑依賴,并不是說 P2E 不能成功,也不是要反對路徑依賴 —— 我們的目的是考察這些模型背后的設計思路,從而知曉他們的優缺點,再加以改進。

2020 年,YFI 創始人 Andre 在他的 Twitter 上提出一個觀點:現在的 DeFi 都還是 TradeFi 階段,也是就交易金融;而隨著智能合約和經濟模型的玩法越來越多樣,未來將會有許多游戲化的金融——「GameFi」出現。這個定義創造的不錯,對未來的預判也很準確。GameFi 不負所望,在這三年間發展成了獨立的大賽道,也出現了許多紅極一時的 GameFi。

其實在這個詞匯出現之前,GameFi 就已經出現了。最早的區塊鏈 GameFi 是 Fomo 3D。Fomo 3D 團隊對聲譽毫不避諱——他們稱呼自己為退出騙局(Exit-Scam)。他們認為區塊鏈的項目方本質上都在玩擊鼓傳花游戲,且玩法對用戶來說很不透明。他們干脆設計了一個對用戶完全透明的擊鼓傳花游戲——這個游戲,應該可以比作為鏈上的彩票。

游戲規則很簡單:

用戶通過購買 Key 進入 Fomo 3D 游戲, Key 相當于股份, 每輪游戲 24 小時, 從買入 Key 到一輪結束前, 可以得到持續的分紅; 擁有的 Key 越多,得到的分紅會越多;

每當有玩家購買 Key,游戲剩余時間增加 30 秒,最大 24 小時(前 2 個機制基本上決定了這個游戲很難真正停止了);

Key 隨著入場資金的增加, 單價會持續上升(價格上升機制是寫在智能合約里的);

購買 Key 所用的 ETH 會按不同的比例分配到獎池、Key 的持有人(分紅)、官方、空投池等,比例的規則按照購買 Key 時選擇的隊伍劃分;

同時有個滾動空投獎池,每次購買可以參與抽獎,有一定幾率(1% 左右)抽到 2-5 ETH 的獎勵。

隊伍分為蛇、牛、熊、魚, 購買 Key 后,ETH 分配規則

游戲一輪結束時,最后一個買入的玩家為勝利者,獲得獎池中的大多比例的 ETH, 獎池剩余 ETH 按照最后一個買入玩家所在的隊伍的分配規則分配,如下:

總結一下,游戲結束需要的規則:

獨立游戲工作室Hardball Games完成430萬英鎊種子輪融資:金色財經報道,獨立游戲工作室Hardball Games宣布完成430萬英鎊種子輪融資,Web3風投Griffin Gaming Partners (GGP) 領投,Playdemic創始人兼獨立投資人Paul Gouge和Alex Rigby參投,新資金將用于加速該工作室的業務創新、原創內容、以及多人游戲 IP 的開發。(gamespress)[2023/2/10 11:57:51]

終勝出的人不喜歡選魚隊,且選魚的人也會多——那么分獎池的人就多。如何獲得最終的獎池?你需要一直蹲守著等游戲熱度冷卻。因為不冷卻下來的話,倒計時連小于 3 分鐘都不可能。

理論上,如果沒有天才的想法去拿走獎池,游戲似乎是無窮無盡的——總會有人(或者智能合約腳本)蹲守在倒計時變短的時候買 Key,然后祈禱沒有人做相同的事情。

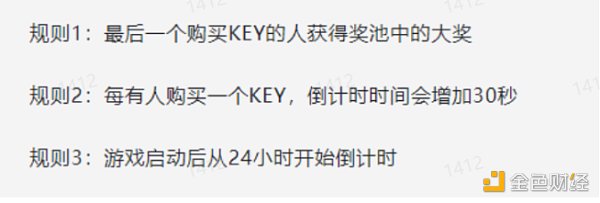

并沒有過多久,天才就出現了:他用大概 2.7 ETH 的成本拿下了 10, 469 個 ETH。從瀏覽器上看,他似乎只是平常的在每次倒計時剩 3 分鐘的時候用智能合約腳本買一個 Key。但他還做了一件牛逼的事情——他想辦法堵塞了以太坊,讓礦工在他購買之后不會打包別人的購買 Key 的交易。在他中獎的 3 分鐘、 12 個區塊里,以太坊被 5 哥(復盤的人給黑客起的綽號)發起的許多筆極高 Gas 的交易給填滿了——沒有礦工有功夫給下一個買 Key 的人打包。他成功了。

Fomo 3D 是個上古的模型,但放到現在也依然是設計感極強的,最近 BRC 20 生態有個 Meme 項目叫 BDOW,中文叫逼兜,主打的招牌就是湊錢打孫宇晨一個逼兜。它的官網設計就是借鑒了 Fomo 3D。

Fomo 3D 的誕生如曇花一現,但它也產生了深遠的影響:它讓我們意識到,區塊鏈上的游戲可以和傳統的有那么不同——區塊鏈可以創造更多全新的范式,可以塑造全新的商業模式。我們潛意識里默認了鏈上的彩票會和鏈下的一樣,正如網絡彩票和線下彩票沒有多大區別。但是真正看到它的時候,我們才意識到其天差地別。DeFi Summer 之后,鏈上的金融行為的新范式可謂層出不窮。

AXIE:把 Gamification Finance 定義 為 Play to Earn

Axie 和 SPTEN 都有傳承自加密貓的屬性——繁育。他們把可繁育屬性作為吸引用戶參與的一個點。本質上,可繁育的 GameFi 都是郁金香泡沫模型。大家爭先恐后買最稀有的郁金香,拿來展示、繁育更加稀有的。繁育本身是有意義的,因為他帶來了新的復雜度,讓系統在復雜性階梯上升了一個臺階——系統越復雜,越遠離脆弱。繁育行為帶來了新的利益共同體和身份,就是繁育者。玩家間的博弈變復雜了,繁育者們不會簡單的根據價格漲跌選擇買入賣出 NFT,他們會有他們自己的打算。

鏈游生態系統GamesPad收購3D開發公司Aguascalien3D:金色財經報道,區塊鏈游戲生態系統GamesPad宣布收購AR/VR/3D開發公司Aguascalien3D,以擴展其平臺以游戲、NFT和元宇宙的一站式商店。GamesPad是一個游戲、NFT和元宇宙生態系統,旗下有Web3孵化器、多鏈Launchpad、去中心化VC、NFT市場、內部工作室等。[2023/2/7 11:52:16]

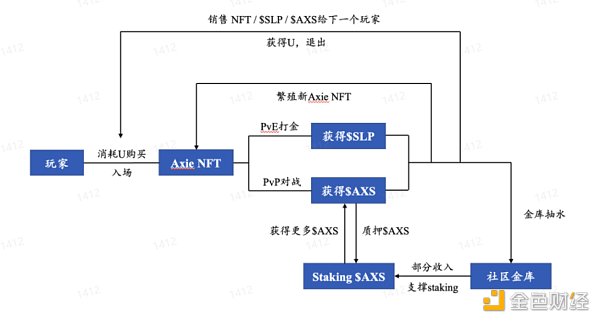

Axie Infinity 作為最出圈的區塊鏈游戲之一,開啟了 Play to Earn 的行業范式,其雙代幣經濟模型的設計也成為了后續區塊鏈游戲采用的主流模型。

Axie 把游戲的角色(名為 Axie 用來戰斗的寵物)用 NFT 的形式呈現。這些 NFT 是游戲入場券,有不同屬性,一個玩家每次戰斗需要攜帶 3 只 Axie,贏得戰斗將會獲得 SLP 或 AXS 代幣獎勵。游戲有 2 種模式:冒險模式(PvE)對戰,獲勝玩家可獲得 SLP 獎勵;競技場(PvP)對戰,獲勝玩家可獲得 AXS 獎勵,排行榜靠前的玩家可獲得額外 AXS。

Axie 有繼承自加密貓的繁殖機制:Axie 可以相互繁殖,培育出新的 Axie NFT。新 Axie 為同樣的 NFT 資產,具有同樣的功能,屬性為父母 NFT 屬性的隨機組合;繁殖新的 NFT 需要同時消耗 AXS 與 SLP,且一個玩家最多可以繁殖 7 次新 Axie,每次繁殖需要消耗的 SLP 數量會增加。AXS 的消耗數量恒定。

總結來說,Axie 的獲取方式有官方預售、二級市場購買以及用現有 NFT 進行繁殖。

本質上,Axie 是雙 FT 代幣 + NFT 的模型:

站在普通玩家視角,他游玩 Axie 的路徑如下:

入場:玩家消耗 U 購買游戲 NFT 入場

游戲:PvE 對戰賺取 SLP;PvP 對戰賺取 SLP,排名高的玩家贏取 AXS。

消耗 / 復投:玩家可用初始購買的 NFT 繁殖新的 NFT,同時消耗一定的 SLP 和 AXS;玩家可質押 AXS,獲取金庫收入支撐的 AXS 獎勵。

離場:在二級市場銷售游戲 NFT 與 SLP 和 AXS 代幣。

以整個 Axie 生態為一個系統,其資本輸入為玩家的資金輸入,由新玩家承接離場玩家賣出的游戲資產并輸入新的資金;資本輸出為玩家離場賣掉資產獲得的資金,社區金庫用于發展而支付給外界的資金。

GameFi公司Ethlas與LayerZero Labs達成合作:金色財經消息,總部位于新加坡的GameFi公司Ethlas與總部位于加拿大的LayerZero Labs合作,以便其他區塊鏈上的用戶能夠訪問其元宇宙。

該項目將使Ethlas在以太坊等區塊鏈上可用,并使用戶能夠在生態系統之間移動代幣,允許資金從一個鏈轉移到另一個鏈。其他區塊鏈上的開發者也將能夠在Ethlas上創建去中心化應用,包括使用NFT頭像的應用。Ethlas已經與幾個NFT項目合作。(Techin Asia)[2022/7/20 2:26:18]

基于個人收益最大化,玩家的最佳策略選擇是:在 Token 貴時,直接賣掉賺取的 Token,在賺取一定的 Token 后再賣掉 NFT;或者走繁育路線,消耗 Token 進行 NFT 繁殖,未來用更多的 NFT 打出更多的 Token,在賺取一定的 Token 后再賣掉 NFT。在 NFT 貴時,消耗 Token 進行 NFT 繁殖,直接銷售 NFT。

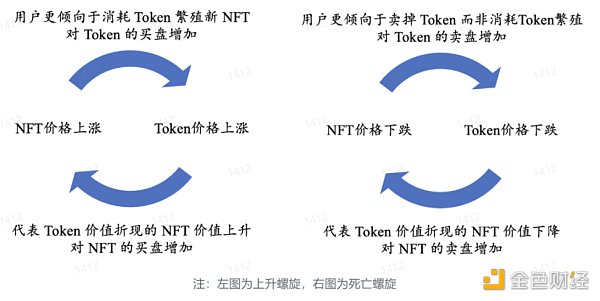

Axie 龐氏結構很明顯,集中表現為顯著的螺旋效應 —— 兩種資產的價格趨勢相互加強,導致游戲資產價格容易快速拉升和螺旋下降。

當游戲玩家增長變快時,對游戲資產的需求不斷上升,離場和入場玩家對游戲資產的成交價格上升,游戲市值相應拉升,打金收益變高,形成正向反饋;

當游戲玩家增長減緩時,對游戲資產的需求下降,離場玩家需要折價賣出資產,游戲市值被成交價拉低,打金收益變小,市場螺旋下跌,游戲生命周期基本宣告結束。

STEPN:Move to Earn 發揚光大 Gamification Finance

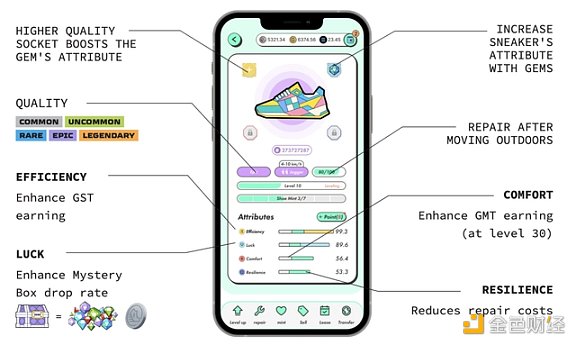

STEPN 是把游戲化的去中心化模型拓展到其他領域的一個嘗試。它最初創建于 Solana 公鏈,并拿下了 Solana 黑客馬拉松鏈游版塊的第四名,由此獲得了早期關注。STEPN 最大的「賣點」就是 把 GameFi 跟線下的運動結合了起來——他們稱之為 Move To Earn 模式。用戶下載 App 并注冊成功之后,創建一個新的應用內錢包,將加密貨幣 SOL 或 BNB 轉入錢包后,可以購買一雙 NFT 虛擬運動鞋,開始戶外跑步賺錢。

賺錢的多少取決于用戶的運動情況和鞋子因素。鞋子有不同的屬性、類型、品質、等級,用戶根據不同鞋子對應的配速區間,在有效的能量時間范圍內跑步,可以賺到無限增發的游戲代幣 GST,用來升級運動鞋和寶石,解鎖插槽,鑄造新鞋,或者直接兌換成穩定幣。

鞋子(Sneaker)包括 4 種類型:Walker(步行鞋)、Jogger(慢跑鞋)、Runner(跑步鞋)和 Trainer(訓練鞋),每種類型對應不同的配速和基礎回報。鞋子的品質包括:普通、罕見、稀有、史詩、傳說,玩家會用不同的顏色去指代它們:灰鞋代表普通,綠鞋代表罕見、藍鞋代表稀有……在鞋子達到一定的等級后,玩家可以解鎖相應的寶石和插槽,用來提升鞋子的屬性,包括效率、幸運、舒適度、彈性。另外,鞋子的數量也會影響 GST 的收入,玩家一般會采取鞋子的「數量 + 品質」組合配置來最大化賺取代幣收益,比如「一綠八灰」。

GameFi項目Tap Monster更換名稱為PunkMonster:據TapMonster官方信息,11月30日,該項目經社區投票,已更換名稱為PunkMonster。PunkMonster是一款基于幣安智能鏈構建的RPG戰斗升級玩賺收集游戲,玩家通過招募Punks英雄獲取令牌獎勵,制造英雄出售芯片獲取獎勵。PunkMonster由英國加密基金Imcrypto Capital 與 GoMega Capital共同參與孵化。[2021/11/30 12:40:53]

STEPN 同樣有繁育機制。如果擁有多雙鞋子,每兩雙可以用來鑄造(Mint)新鞋盒,就像盲盒一樣,開出新鞋子,mint 的過程中會消耗一定數量的 GST。開出的新鞋可以轉手交易賺錢。當用戶的運動鞋等級達到 30 級之后,即有資格獲得治理代幣 GMT,除了升級運動鞋、永久提升寶石合成成功率等功能外,GMT 還可以通過質押參與項目投票,解鎖更多的玩法。對應無限增發的 GST,GMT 限量發行,且每次發行的數量遞減。總結來說,普通用戶想玩 STEPN 鏈游,入場門票是 NFT 虛擬鞋,現實應用場景是戶外跑步,收益是 GST 或 GMT。至于收益多少,則是考驗玩家的策略能力了。

在玩法和機制上,STEPN 有 2 個主要的創新:第一是它設置了更多可調節參數帶來的龐氏結構的靈活度。不管是鞋的類型搭配,還是品質差別,還是耐久度和修復機制,還是效率、幸運、舒適度、彈性的選擇,都讓 STEPN 手中有更多可以宏觀調控的手牌。第二是它把開始挖礦的門檻抬高了—— 30 級才能挖到增值幣 GMT,在此之前只能挖到 GST。同樣是雙 FT 代幣 +NFT 的模型,這個設計讓 STEPN 碾壓了 Axie。門檻的設置模糊了玩家對回本周期的計算,也增大了玩家的投入,糾正了玩家想最大限度“白嫖”的觀念。

STEPN 帶來的啟發不僅于此——更應該讓我們看到一個 GameFi 模型能給一個特定產業帶來新變化。走路(大健康)這個產業,一直不乏嘗試者。廣義上我們也可以將他們稱為無幣 GameFi。最早的入局者是微信小程序步數寶。這是一個天才的設計:用戶通過走路獲取點數,點數可以兌換商城里的商品。其精妙之處在于商品是零成本的——因為這個小程序的流量很大,商家很愿意提供幾百份小商品讓幾百萬人看到他們的東西。萬一有用戶看中了去淘寶搜呢?小米的平衡車發布了以后,也是立刻掛了上去。有別的方式可以用一臺平衡車的錢,讓幾千萬人看到小米出了這個新產品嗎?步數寶的用戶量一度達到日活 3000 萬,僅在一些很大的互聯網公司的小程序之下,一時風頭無二。但是上市的失利讓步數寶放棄了更大的夢想,專心做流量變現生意了,現在步數寶頁面充斥著小廣告。之后的趣步就開始嘗試做積分化的步數寶,趣步選擇了做獨立的 APP。但是其粗制濫造的經濟模型支撐不起他們的野心,一年以后趣步就被吊銷執照。

雖說是后浪推前浪,但沙灘上堆滿了 GameFi 這個后浪的尸體。經過時間檢驗,許多 DeFi 經濟模型都實現了長期平穩的運轉,成功實現激勵相容,甚至有局部最優解—— VE 架構;但相較之下,GameFi 的經濟模型還都處于探索階段。我們沒有看到與游戲結合的非常好的模型。一眼望去,密密麻麻的寫著 P2E。

天橋資本創始人:GameStop股票上漲事件表明比特幣前景樂觀:美國對沖基金天橋資本(Skybridge Capital)創始人Anthony Scaramucci表示,越來越多的零售交易員避開華爾街,推動GameStop Inc.等股票上漲,這表明比特幣的前景是積極的。

他說,這是因為這一現象體現了比特幣背后的指導思想——金融去中心化。智能手機和低成本交易正在使原本孤立且高度集中的資金管理業務“民主化”。(彭博社)[2021/1/27 21:46:21]

我們先看 DeFi 這個「前輩」。在 Buidler DAO 關于 Tokenomics 的入門文章《Tokenomics, 加密世界的經濟秩序》中,我們把 DeFi 的激勵層,也就是平衡項目方和用戶之間的 Token 循環的架構層分為了 3 類:代幣僅擁有對協議的治理功能的治理模式(如 UNI);代幣能夠帶來持續現金流的質押 / 現金流模式(如 SUSHI);質押代幣獲得托管代幣 veToken,通過 veToken 來促進 LP 收益的投票托管模式(如 CRV)。從出現時間來看,三類治理代幣有明顯的迭代關系:后來者為前者的迭代升級——在價值捕獲和激勵效果上逐步變的更有吸引力。從結果上看,資本對機制的反應比礦工、用戶等參與方更加敏銳,Curve 的投票托管模式慢慢成為最受歡迎的模型,大量 DAO 項目,甚至 Buidler DAO 本身都采用了 VE 架構。在《萬字長文解析 veToken 經濟模型的機制和創新》中,我們詳細闡述了 VE 架構的發展史和設計公式。

轉回頭看 GameFi 這個「后浪」,GameFi 能像 DeFi 一樣出現一個最優解嗎?難度大很多。DeFi 可以明顯的分為業務層和激勵層,因為 DeFi 本質上是可使用的鏈上工具。DeFi 的可使用的屬性就是業務層,比如借貸協議本身、AMM 做市協議本身等等;而巧妙的讓用戶選擇 Stake 而非拋售他們手中的代幣、讓系統進入納什均衡的機制,就是激勵層。

只要 DeFi 是剛需,那么他就不需要大量透支未來的 Tokenomics(或者說負債)來獲得初期流量。DeFi 能很簡單的遠離強龐氏結構。

尷尬的是游戲沒法成為剛需。你對游戲上癮的前提,是你先要玩這個游戲。這是個死局。怎么破局?買流量。傳統游戲粗略要花 2 倍的開發成本投流推廣。P2E(Play to Earn,下同)類 GameFi 就另辟蹊徑,他們不花冤枉錢投流,他們直接找到早期玩家,用“Earn”的代幣許諾給玩家——來玩吧,玩得多,賺得多。

許諾的代幣發到玩家賬戶里,不能是空頭支票,必須有價值,也就是要有買盤。項目方和市場要充當買盤。買盤和賣盤誰強?開始是買盤強,但漸漸的,就是因為分發的代幣會成長為對手盤,一旦新用戶減少,或者收益降低,玩家會爭前恐后的拋售游戲資產,交易量會指數下滑。我們稱之為強龐氏結構。這就是 P2E 之所以短壽的原因,也是實操中的 Gamefi 們遇到的“死亡螺旋”現象的起因。

龐氏結構這種博弈論定義里的 Coordination Game,都有兩個 NE(納什均衡):一個是所有人都選擇信任并且投資,一個是所有人選擇不信任且在恰當的時機擠兌。前者就是龐氏的螺旋上升過程,后者就是龐氏結構不可避免的「死亡螺旋」——「擠兌」過程(這很常見,如連商業銀行在信貸周期的末尾也會面臨擠兌)。我在之后的文章《龐氏結構——經濟模型的第一性原理》里會詳細講解龐氏結構。

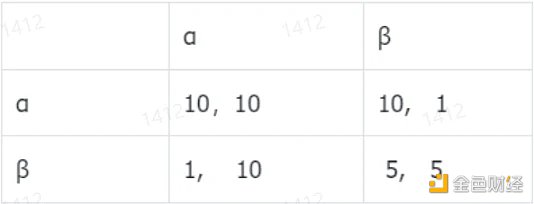

GameFi 用戶大部分都是投機者,他們非常清楚他們在玩的是一個龐氏游戲。他們可能極少部分因為真心喜歡這個游戲而選擇長期持有游戲資產,但他們更可能因為本身是繁育者或者打金人而長期持有 NFT。當遇到合適的機會,或者捕捉到危險的信號,他們會毫不猶豫的選擇拋售。我們畫一下遇到拋售機會時,用戶的博弈:

α 代表及時止損 / 撤出投資的策略,β 代表 hodl/ 長期持有的策略。對用戶來說,既然他們是為了投機而來,他們自然會判斷對手也出于投機而來。對于對手的任何策略,用戶的最佳策略都是及早止損。

但是瑕不掩瑜,龐氏結構帶給 GameFi 的不僅有螺旋下降,也有螺旋上升。GameFi 固然有缺點,但是它的優點更多,多到值得從業者 all in。在我看來,有兩個最大的優點:

凝聚共識到幣值

這也是代幣最大的作用——把對事物的共識以低成本的方式凝聚起來。

我們剛才提過,GameFi 對比 Web2 的普通游戲,最大的特點其實不是資產歸用戶所有,而是對游戲市值的想象力有載體。

作為一個傳統的游戲,玩家再喜歡、Earn 得再多,也做不到跟游戲的市值一起成長。

買量(兌付)后置

P2E(Play to Earn,下同)類 GameFi 就另辟蹊徑,他們早期用“Earn”的代幣直接支付給玩家來讓他們來玩。發了幣你不能不管了,要一直護盤拉盤,這就相當于支付之前的負債。這相當于是一種「后置」的買量。

而加密貨幣生態提供了「唯一有真正潛力的解決方案」,能夠解決冷啟動的問題 —— 哪怕平臺上的內容和商品都很不齊全,但是用戶知道自己將會通過代幣擁有平臺的所有權,他們只要在早期使用和貢獻就能獲得巨大的潛在經濟回報。這套模式的代價是投機者的涌入和 Product-Market-Fit 驗證的推遲,但是對于打破網絡效應的壟斷而言,這些犧牲似乎是可接受的。—— Paradigm

僅僅作為技術的區塊鏈可能并不能代表范式的轉移,但是加密貨幣的玩法提供了一套能挑戰 Google 和 Facebook 等萬億美元公司的可能性。網絡效應是這些互聯網平臺公司最強的護城河,由于雙邊平臺「先有雞還是先有蛋」的問題,幾乎沒有新興的平臺能撼動它們。

可是在很多 Web2.0 的游戲中,我們看到的并不是這樣的納什均衡。

我們看到的是即使皮膚不能交易,英雄聯盟每年的收入也高達 124 億美元,王者榮耀的單月盈利能力高達 2 億美元,超過絕大多數 A 股上市公司;我們看到的是網易的《夢幻西游》至今都有成千上萬玩家沉迷其中,消費十幾萬的只能算弟弟,最貴的裝備能賣 1000 萬;我們看到的是裝備可交易的 Dota 2 連年霸占電子競技獎金榜狀元,Ti 10 (The International, 全球總決賽)獎金池達 4000 萬美元,積累如此獎金池僅僅靠全球玩家購買含有皮膚的“小本子”—— Ti 手冊。

為什么理性的博弈,到了 Web2.0 的頭部游戲這里就失效了?因為游戲,一直是“理性人假設”的黑洞。古典博弈論認為人被情緒挾持的時候不屬于理性人,所以不是博弈論的研究內容;而博弈論的新進展則把人的情緒表現——只要它長期穩定出現——也視為博弈的納什均衡。

只要我們把各種策略的「理性」標準從「交易賬戶」變成「社交賬戶」,不理性就消失了。老年人被年輕銷售噓寒問暖得買了 2 倍市場價的保健品,這看起來不理性:不買保健品不花錢,買平價保健品花 -500 元,買小王的保健品花 -1000 元,老人偏偏選擇了最劣策略。但是假如老年人本身對交易賬戶不敏感,而對社交賬戶的得分敏感呢?假如老人認為年紀大了,錢是身外之物,花點小錢買保健品延年益壽是正常的呢?我們把對應的得失,用百分比的方式展示。假如一個老人有 10 萬儲蓄:

老年人損失的交易賬戶只是一小部分,而且這一小部分很可能是他們心里預留出來要花掉的;但他們獲得的社交增加了很多。有小王對他們噓寒問暖,與他們聊天,這些陪伴讓他們生活質量上升了 50% 。他們很高興,這很值。

奢侈品和直播平臺不也是這個道理嗎?現在每天有許多人每天蹲在英雄聯盟主播大司馬的直播間,不斷更改斗魚 ID 打賞大司馬,就為了聽他念他們精心設計的諧音梗 ID。一個飛機 100 元,就為了聽他念一次。資本主義制度下,財富積累的方式是剝削剩余價值。剩余價值的積累是非線性的、呈馬太效應的。剩余價值積累的多了,人的炫耀需求就會提升,因為他的交易賬戶對他基本沒影響了——我花 100 打賞主播,這占我總資產的 0.001% 都不到;但我實現了炫耀和社交滿足,我的社交賬戶暴漲 70% 。直播平臺和奢侈品看起來八竿子打不著邊,但利用的都是這種炫耀心理。

游戲本來就應該是這樣子的。當我們強調元宇宙和 Web3.0 的時候,我們忘了 Web2.0 的優秀游戲們已經建立了牢固的護城河,讓玩家沉迷其中。Steam 上的單機游戲都成功塑造了沉浸式的世界,像電影一樣延長了人的壽命。網游則在社交上大做文章:英雄聯盟和王者榮耀玩家無法拒絕給自己擅長的英雄換上最好看的皮膚,哪怕這皮膚無法交易。你要問了:既然皮膚交易不了,那我充了這么多錢,我不玩了以后交易賬號是不是也能回本?雖然是這個道理,但很多年后即使他們不玩這款游戲了,也很少見他們交易賬號。他們寧愿放在那里當一段回憶的見證。這才是元宇宙需要的身份認同。

游戲道具是一種社交貨幣,是一種約定俗成的身份認同。玩家要么希望游戲道具本身能讓他直接大殺四方,比如夢幻西游的道具;要么希望在公平的游戲里當他大殺四方的時候,別人玩家不僅驚嘆于他的技術,也夸贊他形象的好看。玩家覺得游戲角色就是他的一個映射,一個 Avatar。

我們的游戲設計,應當讓玩家沉迷其中,找到身份認同。我們讓他們買游戲資產,應該從他們“社交賬戶”扣錢,而不是“交易賬戶”。如果做不到這一點,那么我們的游戲就只是一個金融工具,玩家和游戲的關系就變成了理性人之間的博弈。游戲的結構既然是很明顯的龐氏結構,那么玩家的策略就顯而易見了。

游戲性強,玩家玩的是 Game;游戲性弱,玩家玩的是 Game Theory。

從 GameFi 概念提出到現在,已經過去了 3 年。3 年雖然不夠開發 AAA 級大作,但是還不錯的游戲應該是有充足時間開發的。那么為什么 Web3.0 的 GameFi 沒能做到這點?

我的答案是,認真做游戲的項目很多,但認真研究經濟模型的項目極少。太多游戲盲目追蹤市場熱點,盲目抄熱門的經濟模型。為 GameFi 設計經濟模型,第一步要先分清楚自己要做的是哪類 GameFi。

Odaily星球日報

媒體專欄

閱讀更多

金色財經

金色薦讀

Block unicorn

區塊鏈騎士

金色財經 善歐巴

Foresight News

深潮TechFlow

Tags:GAMEFIAMEGAMESquidGameDeFiDefiDollar DAOMeli GamesSQUIDGAMES幣

作者:NingNing 來源:推特,@0xNing0x舊瓶裝新酒,這是RWA在2023年給市場的普遍觀感,這也恰是DeFi在2019年給市場的普遍觀感.

1900/1/1 0:00:00目錄 1. LS:流動性質押開啟新敘事2. YBT:強共識生息資產及其考量2.1、強共識底層資產典型屬性2.2、新類資產供需匹配與平衡 2.

1900/1/1 0:00:00【07.09 - 07.15】周報概要:1、上周NFT總交易額:151,356,110(美元)2、上周NFT總交易筆數:340.

1900/1/1 0:00:00作者:Darren,Everest Ventures GroupMetaMask Snaps 是 MetaMask 錢包的一個新功能(插件),它旨在創建一個無需許可的生態系統.

1900/1/1 0:00:00▌Gensler:加密證券發行人需要向SEC登記其投資合同的要約和銷售,或者滿足豁免要求美國證券交易委員會(SEC)主席 Gary Gensler反駁了 Coinbase 的論點,并表示.

1900/1/1 0:00:00作者:ArkStream Capital去中心化游戲一直是加密市場上一個頻繁討論的話題,最近,Arbitrum上的去中心化游戲平臺Magic的爆火也引發了市場上眾多的討論.

1900/1/1 0:00:00