BTC/HKD-3.59%

BTC/HKD-3.59% ETH/HKD-3.91%

ETH/HKD-3.91% LTC/HKD-2.22%

LTC/HKD-2.22% ADA/HKD-5.71%

ADA/HKD-5.71% SOL/HKD-7.47%

SOL/HKD-7.47% XRP/HKD-5.27%

XRP/HKD-5.27%

話說Defi概念幣今年漲幅非常暴力,無奈很多人不知道風口在哪,白白錯失許多機會。Billions項目組將在近期的文章中持續對Defi熱點幣進行解讀,歡迎關注。

Billions項目組曾撰文《30天走完比特幣8年的行情,3500倍的漲幅還有誰?》,文章發出后不久,沒想到被和諧了,估計有少數粉絲也賺了一波,畢竟發文之后又漲了近300%;再比如之前解讀的波卡項目《Billions項目組|一文解讀跨鏈項目波卡(Polkadot)》,Billions項目組在文章中提到:“波卡市值29億美金,可以酌情參與。”目前波卡市值54億美金,幾乎翻倍。因此,Billions項目組文章中其實有大量的干貨,能不能賺到錢就在于各位了。

下面進入正題。

UENC與幣小白達成戰略合作:據官方消息,UENC宣布與幣小白建立戰略伙伴關系,雙方就品牌宣發、資源對接等領域展開深度合作。

UENC是一個去中心化的可擴展公鏈,主網已于近日正式上線。UENC主網將帶來高速度、低成本的鏈上交易體驗,解決了當前主流去中心化公鏈面臨的擁堵和交易費過高問題。同時,UENC基于獨創的去中心化DPOW共識算法,開創了無算力競爭的平權挖礦先河。

幣小白是領先的數字貨幣投行服務商,旨在通過專業化咨詢與服務,為區塊鏈產業項目方提供一站式服務。[2020/11/4 11:39:10]

穩定幣不穩定

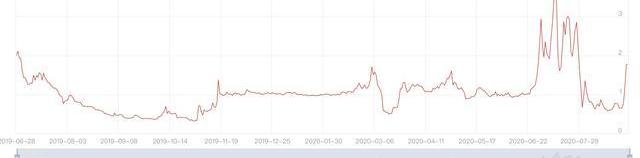

據Billions項目組長期觀察,AMPL這個穩定幣存在大量的套利機會。AMPL價格錨定為1美元,但波動非常大,比如昨日暴漲45%,在Defi概念中漲幅第一。

Billions項目組官方數據顯示,目前AMPL價格為1.7美元左右,但之前最低曾達到0.7美元,最高曾達到3.8美元附近,如此巨大的波動,在穩定幣中實屬罕見,因此這其中存在大量的機會。

日本數家銀行巨頭將設立數字貨幣小組:據日本讀賣新聞報道,日本數家銀行巨頭將設立數字貨幣小組。(金十)[2020/6/3]

AMPL是基于以太坊的DeFi項目——Ampleforth的代幣,AMPL是一種基于算法儲備和彈性貨幣供應系統的基礎貨幣。

和美元錨定的加密貨幣,主要有兩種形式:一種是抵押法定貨幣,然后由中心化的機構發行,比如USDT、USDC;另一種是抵押加密貨幣,比如抵押ETH到Maker上,獲取和美元1:1錨定的穩定幣DAI。

AMPL錨定美元的方式與上面兩種截然不同,它沒有任何抵押物,完全是原生的加密貨幣,也沒有總量上限,每天通過供應量的調整來影響供求關系,從而影響價格,最終實現和美元的錨定。

行情 | 比特幣小幅反彈至10200美元上方:火幣全球站數據顯示,比特幣小幅反彈,目前重回10200美元上方,現報10218美元,行情波動較大,注意風險控制。[2020/2/14]

AMPL的彈性供應機制

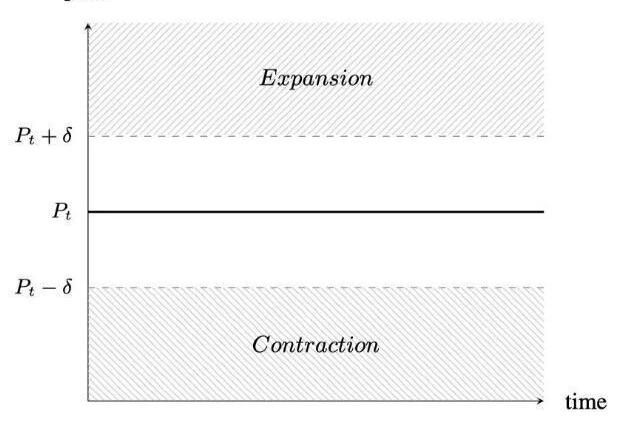

根據項目的白皮書,該項目機制主要邏輯在于通過市場供需來調節穩定幣價格,使其維持在1美元附近。高于基準價,增加供應,低于基準價,減少流通。

AMPL設定的目標價格為2019年CPI調整后的1美元,浮動閾值δ為5%。也就是說,當價格大于1.05美元后,所有錢包里的AMPL余額都將會增加;當價格低于0.95美元時,所有錢包里的AMPL余額都將會減少。這就是AMPL的“代幣基數再調整”機制。

AMPL的代幣基數每天調整一次,調整時間為北京時間上午10:00。

行情 | 三大平臺幣小幅震蕩 BNB24h資金凈流出149.78萬美元:據AICoin數據,截至目前主流平臺幣種概況如下:OKB現價2.61美元,24h跌幅0.76%,資金凈流入147.38萬美元;HT現價2.79美元,24h小幅震蕩平盤,資金凈流入404.83萬美元;BNB現價13.66美元,24h漲幅1.49%,資金凈流出149.78萬美元。[2019/12/29]

為了讓通脹、通縮的變化不那么劇烈,AMPL協議還設置了一個參數K來抑制供應量的變化,目前K值是10。

所以,AMPL的代幣基數再調整公式為:

/10

舉個例子,假設在市場價格為1美元的時候,Billions項目組花了100美元買了100枚AMPL。第二天醒來,AMPL的市場價格已經漲到了1.5美元,超過了1.05美元的閾值,根據上面的公式,所有地址中的AMPL余額都將增加5%,Billions項目組錢包里的AMPL數量從100變為105。

行情 | 今日主流幣小幅下跌:今日數字貨幣市場多個主流幣小幅下跌,比特幣夜間反彈至4200美元以上,今晨有所回落,暫報4141.35美元,24h下跌1.41%;瑞波幣暫報0.36美元,24h下跌1.04%,以太坊暫報116.41美元,24h下跌1.48%。[2018/12/3]

/10=5%

此時,如果AMPL的市場價格還沒有回落,依然停留在1.5美元,那么,錢包里的AMPL就價值157.5美元了,相比于最初的100美元,盈利了57.5%,雖然幣價才漲了50%。

從這個例子中,我們可以看到,AMPL其實是自帶杠桿的:

如果幣價持續上漲,且高于閾值,每天錢包里的幣也會增加,是典型的“戴維斯雙擊”;

當然,如果價格持續下跌,且低于闕值,錢包里的幣每天都會減少,就變成了“戴維斯雙殺”。

但無論是通脹還是通縮,對于投資者而言,只要買入后不賣出,他持有的AMPL占總量的比例就維持不變。所以,AMPL追求的是擁有權的稀缺性。

由于AMPL獨特的彈性設計,當價格上漲時,用戶手中AMPL數量增加,這導致用戶非常惜售,從而引發場外用戶進場,進而導致濃厚的FOMO情緒。

在Uniswap上,ETH/AMPL昨日交易量達到3200萬美金,占據Uniswap近8%的交易量,但火爆的同時,有幾個風險不容忽視。

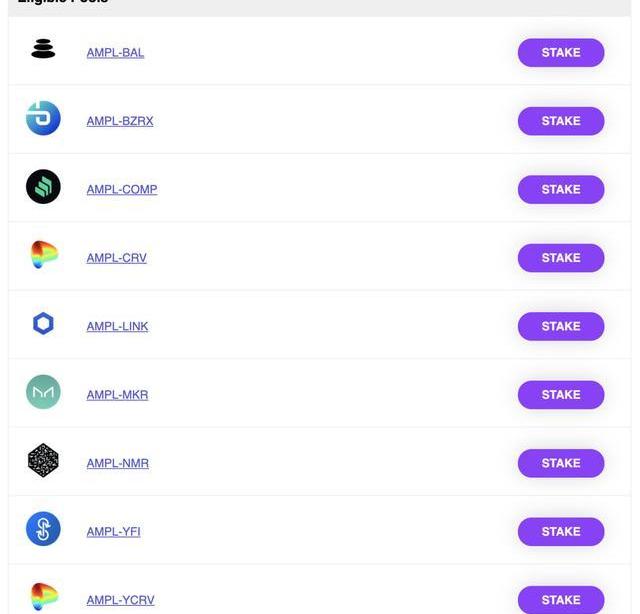

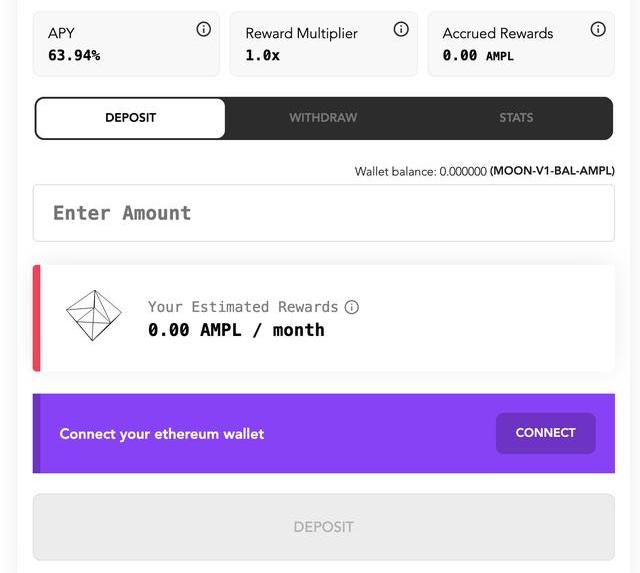

AMPL的另一個特色——流動性挖礦

與其他穩定幣不同,在AMPL官網有幾個礦池,只要用戶為對應的礦池提供流動性,即可獲取相應的收益。

AMPL官網礦池根據官網描述,質押一個月,可獲取基準收益的2倍;質押兩個月可獲取基準收益的3倍。不同礦池之間收益率不同,據Billions項目組了解,挖礦收益率范圍在60%~200%左右。

AMPL/BAL礦池需要指出的是,盡管收益不錯,但流動性挖礦是才發展了幾個月,尚不成熟,存在一定風險,你盯著利潤,黑客盯著你的本金,參與需理性。

AMPL的風險

1、黑客攻擊的風險

Ampleforth最新公開審計報告由Quantstamp,SlowMist和TrailofBits提供,從這點來看,由于經過機構審計,合約出現漏洞的概率較低。

但不可否認,即使經過三方審計的代碼也無法保證100%安全。AMPL項目越火爆,盯著它尋找代碼漏洞的黑客就會越多,如果發生黑客盜幣事件,投資者很可能會血本無歸。

2、監管的風險

Ampleforth雖然是一個去中心化的加密貨幣項目,但它背后的團隊還是會受到本國法律和監管政策的約束。兩大創始人EvanKuo和BrandonIles均在美國,而美國SEC對加密貨幣項目是否屬于證券范疇的判定十分嚴苛,相關的處罰措施也非常嚴厲。所以,來自監管層的潛在風險不可不防。

3、死亡螺旋

AMPL的代幣基數再調整機制,讓AMPL自帶杠桿,行情好的時候“戴維斯雙擊”,行情差的時候“戴維斯雙殺”,直接進入死亡螺旋。

目前AMPL處在戴維斯雙擊中,泡沫能吹多久,要看市場了。

4、項目方砸盤的風險

在AMPL高達3.8美元時,出現了項目方砸盤的身影,許多媒體曾做過相關報道,這點也是參與者不可忽視的風險之一。

結語

AMPL在MXC、Kucoin、Uniswap等交易所均可交易,跌的時候很虧,漲的時候很給力,與其他穩定幣相比,AMPL還有很長的路要走。

提示:以上分析不構成投資建議,據此操作,盈虧自負。

在加密貨幣市場動態和不斷變化的格局中,比特幣近期的表現一直受到密切關注。目前,全球領先的數字貨幣交易價格為29,890,周日小幅下跌近0.25%.

1900/1/1 0:00:00比特幣在相當長的一段時間內一直在窄幅區間內交易,多頭和空頭在關鍵支撐位和阻力位上展開拉鋸戰。 最近突破29,500美元的走勢給多頭帶來了一些希望,但到目前為止,他們還無法聚集足夠的動力來推高價格.

1900/1/1 0:00:00這篇文章,是我在過去7個月中進行的500多個小時分析后的最終成果。我會在文章中介紹一些我看好的項目,大概會有15個項目,我計劃將他們作為未來牛市的項目購買清單.

1900/1/1 0:00:00周一(6月12日),比特幣機會基金(BitcoinOpportunityFund)聯合管理合伙人、“TheInformationist”Substack的作者詹姆斯·拉維什(JamesLavis.

1900/1/1 0:00:00Conflux是當今前100大代幣中表現最好的,有顯著的兩位數增長。比特幣昨日突破27,500美元,但在有機會挑戰28,000美元之前再次止損.

1900/1/1 0:00:00DeFi的熱潮催生了去中心化交易所的爆發,數據顯示,目前去中心化交易所日均成交量超過20億美元,較去年同期增加約75倍,增長勢頭十分迅猛.

1900/1/1 0:00:00