BTC/HKD+0.7%

BTC/HKD+0.7% ETH/HKD-0.09%

ETH/HKD-0.09% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD+0.89%

ADA/HKD+0.89% SOL/HKD+0.51%

SOL/HKD+0.51% XRP/HKD+2.23%

XRP/HKD+2.23%彼時幣安、高盛、HamiltonLane、西門子等大機構接連入場和一些鏈上美債協議的密集布局讓RWA得到關注。鏈上債券集中涌動的背后,一個關鍵的驅動因素在于,熊市下DeFi低迷的收益率無法滿足加密用戶的收益需求。而美聯儲持續加息下,鏈上美債的確為加密用戶提供了一個新的收益方案。

盡管RWA一直難逃老故事割新輪的質疑,但從年初至今,RWA接連不斷有機構入場為其「添磚加瓦」,且RWA概念代幣的漲勢不俗,確實為低迷地加密市場帶來了一些看點。

年初,我們在《幣安、高盛等大機構爭相布局的RWA,是DeFi下輪增長引擎還是曇花一現?》一文中簡要分析過RWA的升溫緣由。彼時幣安、高盛、HamiltonLane、西門子等大機構接連入場和一些鏈上美債協議的密集布局讓RWA得到關注。鏈上債券集中涌動的背后,一個關鍵的驅動因素在于,熊市下DeFi低迷的收益率無法滿足加密用戶的收益需求。而美聯儲持續加息下,鏈上美債的確為加密用戶提供了一個新的收益方案。

時隔幾個月后,美SEC監管打擊、貝萊德申請比特幣現貨ETF等TradFi機構入場的加密敘事下,RWA又或因合規語境再次爆發,而近期RWA領域也有一連串備受關注的事件:

Compound創始人創立新公司「Superstate」,尋求在以太坊上將美債代幣化;

Maker購買7億美元美債并提高短期美債投資上限至12.8億美元;

更值得關注的是國家隊的入場:中銀國際經由瑞銀發行面向香港市場的2億數字票據,這是首個遵守香港和瑞士法律并在以太坊區塊鏈上進行代幣化的此類產品。

香港證監會SFC對于RWA資產的態度變化。金融科技組主管ElizabethWong在Eliptic的訪問中表示,SFC很快將推出一個更新,SecuritiesToken或RWA將不會被定義為復雜產品,并有機會向散戶開放,RWA會以底層資產來監管。

此外,一向不放過每個熱點的孫宇晨當然也沒有閑著。7月4日,波場TRON生態宣布啟動RWA穩定質押產品stUSDT,允許用戶質押USDT來獲取RWA獎勵。

經過年初幾個月的醞釀,老DeFi協議和國家隊入場的接連助攻,讓此次RWA二級市場的反應強烈,MRK、COMP等代幣大幅上漲。

與此同時,相較于上半年,加密社區對于RWA的質疑聲似乎有所緩和,也不乏此類感慨:當下很多Cryptonative對RWA嗤之以鼻就像2020年對于DeFiSummer的態度如出一轍,而結果就是他們錯過了一波創新。

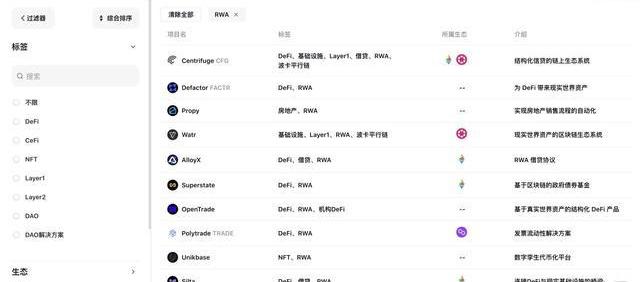

由于RWA概念定義很廣,該領域的實際發展面貌感受起來很模糊,本文主要結合加密數據平臺RootData的RWA板塊,梳理具體的RWA概念下較為頭部的項目進展和一些在融資或者模式上等方面有所亮點的早期項目,一覽RWA賽道的發展情況。

RWA較頭部代表項目最新進展

根據CoinMarketCap統計的數據來看,目前RWA概念代幣總市值超20億美元。

除了一些老牌DeFi外,RWA項目整體偏早期。我們先整理不同細分領域里發展相對頭部的項目,了解他們在RWA持續走熱的這半年,在RWA規劃上有哪些實際的進展或接下來的計劃。整體來看,市值比較靠前的10個RWA概念代幣近一個月均上漲,其中Compound漲幅最高,超過100%。

波場TRON首個RWA產品stUSDT總質押量突破5000萬美元:7月6日,據官網數據顯示,stUSDT總質押量已達到52,624,065USDT,正式突破5000萬美元,APY為3.60%。

據悉,stUSDT是波場TRON生態中首個RWA(真實世界資產)賽道產品,現已通過去中心化平臺JustLend DAO運行。stUSDT平臺致力于通過智能合約在個人與機構投資者、加密世界與現實世界之間架設橋梁,提供面向所有人的更公平的RWA投資渠道。[2023/7/6 22:20:58]

鏈上美債

1、MakerDAO

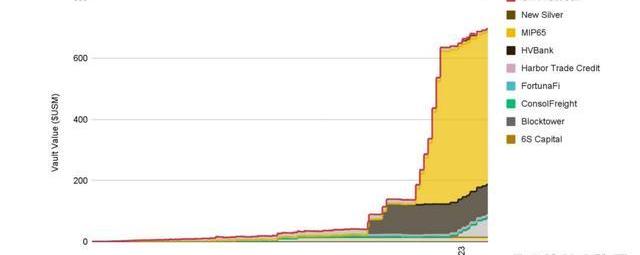

MakerDAO發行的與美元掛鉤的穩定幣DAI是目前RWA最常見的用例之一。而MakerDAO也是較早就將RWA納入戰略規劃的DeFi協議,2020通過了RWA作為代幣化房地產、發票和應收賬款形式的抵押品的提案,以擴大DAI的發行。

MakerDAO先后設立了多個RWA金庫,而RWA金庫大部分抵押品為美債。而今年在DeFi整體低迷的當下,MakerDAO持續加大了RWA的布局,尤其是對于美債的投資。

MakerDAO上基于RWA的金庫來源:Source:DuneAnalytics(@SebVentures),BinanceResearch

4月份,MakerDAO批準為Coinbase托管服務開放一個現實資產金庫,并轉入高達5億美元的USDC穩定幣,而Coinbase托管部門將為存款支付2.6%的年利息。

6月份,MakerDAO先后通過RWA金庫購買和投資美債。MakerDAO先是通過了將BlockTowerAndromeda添加為現實世界資產新金庫類型的民意投票,該金庫由資管公司BlockTowerCapital管理,將投資最多12.8億美元的短期美國國債,資金來自Maker的超額抵押穩定幣DAI。Maker將向BlockTowerCapital支付0.15%的安排費。

不久后,MakerDAO又通過數字資產管理公司MonetalisClydesdaleVault購買了7億美元的美國國債,加上MakerDAO最初于2022年10月購買了5億美元的債券,目前其債券總持有量超12億美元。

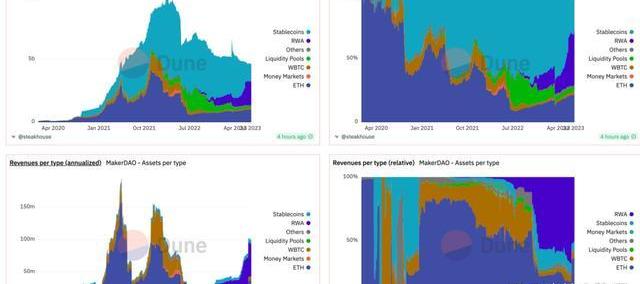

而將資產負債表中資產更有效地分配到國債和投資級債券,以及向DAI借款人收取的費用增加,讓MakerDAO的收入有可觀的增長。根據Defilama數據,MakerDAO在6月份利潤達到832萬美元,而5月份為548萬美元,4月以前都是300多萬美元。隨著收入利潤上漲,6月份,MakerDAO宣布DAI存款利率從1%上調至3.49%,增長超過3倍多。

根據@SebVentures整理的Dune面板數據分析,MakerDAO的RWA資產逐步擴大,占據其所有資產的45%,遠超過其穩定幣資產26%的占比,并為MakerDAO貢獻了超過52%的收入。

2、Compound

相比于MakerDAO一直在RWA上布局,Compound此次突然宣布成立專注鏈上債券的新公司Superstate進軍RWA迅速點燃了市場。

據悉,Superstate的基金將投資于「超短期政府證券」,包括美國國債、政府機構證券和其他政府支持的工具。Superstate宣布已完成種子輪融資,具體融資金額暫未披露,本輪融資由ParaFiCapital、1kx、Cumberland、CoinFund和DistributedGlobal參投。但目前Superstate還在申請階段。

MyEtherWallet 多鏈錢包 Enkrypt 集成以太坊域名服務 ENS:12月8日消息,加密貨幣錢包 MyEtherWallet(MEW)宣布其多鏈錢包 Enkrypt 與以太坊域名服務 ENS 集成,支持用戶將 ENS 域名輸入 Enkrypt 發送加密貨幣。[2022/12/9 21:32:27]

3、Aave

Aave緊跟MakerDAO其后于2021年宣布上線RWA市場,同樣允許真實資產的抵押借貸。和MakerDAO一樣,Aave采用了Centrifuge作為RWA提供商,其RWA市場使Aave儲戶能夠針對真實世界抵押品賺取收益,同時Centrifuge資產發起人可以從Aave借入資金。目前AaveRWA市場規模在763.5萬美元左右,且只有一個USDC市場還能提供存借APY,其他市場都已經不再提供。

而今年2月份,Aave原生穩定幣GHO啟動了測試網,GHO這是一個由多個加密資產支持的超額抵押穩定幣。隨后,借貸協議Centrifuge提議將RWA引入Aave,并將其作為原生穩定幣GHO的抵押品。

6月份,Aave社區發起「原生穩定幣GHO上線主網」的ARFC提案。如果提案通過,GHO將在以太坊主網上運行,以太坊上的AaveV3用戶將可以使用抵押品鑄造GHO,DAO金庫將獲得GHO借貸利息的100%作為額外收入。

隨著MakerDAO、Compound在RWA上的持續發力,Aave也被傳會在RWA加大步伐。

4、OndoFinance

OndoFinance創辦于2021年創立,團隊成員有高盛、Fortress、Bridgewater和MakerDAO等各種機構和DeFi協議的豐富背景。OndoFinance目前已獲得了3400萬美元的投資,投資方有PanteraCapital、CoinbaseVentures、TigerGlobal、Wintermute等等知名機構。

OndoFinance今年年初推出了一個代幣化基金,允許穩定幣持有人投資債券和美債。OndoFinance目前已經支持提供四種投資基金——美國貨幣市場基金、美國國債、短期債券、高收益債券,將這些投資基金標記為RWAs。用戶參與KYC/AML流程后,就能夠交易基金代幣,并在許可的DeFi協議中使用這些基金代幣。

OndoFinance團隊還開發了去中心化借貸協議FluxFinance,Flux專門投資于貝萊德的iShares短期國債ETF(SHV)。該協議提供了各種可供借貸的代幣,如USDC、DAI、USDT和FRAX,而OUSG是唯一的抵押資產。而通過KYC的OUSG持有人能夠存入FluxFinance進行借貸,而貸方可以提供穩定幣來賺取收益。今年初,FluxFinance已上線以太坊主網。

根據Dune面板數據分析,債券代幣的現有市值超2億美元,Ondo擁近50%的市場份額,市值已經超過1.3億美元。而目前FluxFinanceTVL也已經超4000萬美元。

借貸

5、Centrifuge

成立于Centrifuge是最早涉足RWA的DeFi協議之一,也是MakerDAO、Aave等頭部協議背后的技術提供方。目前Centrifuge總有有17個RWA資產池子。

根據Centrifuge最新發布的半年報,今年MakerDAO部署的2.2億美元RWA金庫BlockTower為Centrifuge帶來了極大的增長,幫助其TVL上漲到2.1億美元。

Airwaive完成300萬美元種子輪融資:2月9日消息,基于區塊鏈的去中心無線寬帶平臺Airwaive宣布完成300萬美元種子輪融資,United Overseas Bank(UOB)Venture Management與Signum Capital領投,Fenbushi Capital、Spartan Group、Fundamental Labs、DFG、Spark Digital Capital、Gate.io、Jsquare、Athena Ventures參投。Airwaive將利用新融資加速去中心化無線網絡的開發,并達成更多合作伙伴關系,此外還將用于推動Airwaive擴大其全球運營商和主機社區。

據了解,Airwaive是在區塊鏈上創建的一個基金會,其使命是通過向世界各地的家庭提供成本可負擔的無線互聯網來縮小數字鴻溝。Airwaive的市場和應用可以驅動任何位置、任何類型的無線網絡。

目前,Airwaive擁有超過30家運營商和超過600萬個潛在的主機位置。新一輪投資將加速未來一年Airwaive合作伙伴網絡的拓展及其PoC機制的推出和區塊鏈集成。[2022/2/9 9:41:04]

此外另一個較大的進展在于,Centrifuge推出幫助DeFi協議支持RWA的服務和技術套件CentrifugePrime。CentrifugePrime包括了專為DAO和DeFi協議建立的合規法律框架、復雜的代幣化和發行平臺、去中心化和客觀的信用風險和財務報告,以及多樣化的資產類別和發行方,解決了很多有關KYC和法律追索問題。值得一提的是,隨著RWA的火爆,Centrifuge于9月19日會在紐約舉辦一場RWA主題的峰會,可以關注一下。

不過Centrifuge的RWA資產池也被爆存在一些壞賬問題。據區塊鏈信用分析平臺rwa.xyz數據顯示,Centrifuge兩個借貸池中約有580萬美元未付貸款,包括消費貸款、發票和交易應收賬款。

而Centrifuge上最窘困的借貸池是向1754Factory提供資金,用于購買短期資本點款支付的債券,并向Bling金融科技應用的法國客戶提供小額貸款,該貸款池中16筆價值約510萬美元的活躍貸款均已過了還款期限,有些貸款的還款時間已超過150天。此外,其REIF池中有4筆為商業房地產抵押提供資金的價值330萬美元貸款逾期付款。

6、Goldfinch

由Coinbase前員工創建的Goldfinch雖然比Centrifuge入局要晚一些,但其憑借著創新的模式獲得了知名機構的大額融資。據RootData數據顯示,Goldfinch完成3輪融資,累計籌集3700萬美元,a16z、SVAngel、AllianceDAO、BalajiSrinivasan、RyanSelkis等參投。

Goldfinch主要為債務基金和金融科技公司提供貸款,為借款人提供USDC信用額度,并支持將其轉換為法定貨幣給借款人。Goldfinch的模式很像傳統金融的銀行,但是擁有的是去中心化審計員、貸方和信用分析師池。Goldfinch審計借款人的審計師必須擁有質押治理代幣GFI。Goldfinch可以提供的收益率很高,因抵押門檻低,Goldfinch的借款人可以支付10-12%的利率,目前其也沒出現壞賬的情況。

今年年初,Goldfinch先宣布了一個試點項目,只在通過利用鏈上現金流在Goldfinch上獲取信貸。此外Goldfinch推出了一種新的交易結構:可贖回貸款。該產品使投資者可以選擇在貸款最終到期日之前收回投資。對于第一筆交易,通話付款期限將設置為每3個月,需要60天的通話提前通知,但這些參數是可定制的產品的智能合同。

Goldfinch還宣布與金融科技公司FazzFinancial啟動200萬美元交易,可以為用戶提供13%USDC固定年利率,支持90天可贖回貸款,并提前60天通知。值得一提的是,該另類資產類別不受加密貨幣或股票市場波動影響,其收益來自現實世界的經濟活動。此次發行不會根據1933年美國證券法或美國任何州或其他司法管轄區的任何證券監管機構登記,參與本次發行的用戶僅限于通過ParallelMarkets完成合格投資者認證的美國合格投資者與非美國人。

BitMEX母公司及OKCoin宣布向開發者Amiti Uttarwar捐助15萬美元:今日,OKCoin及HDR Global Trading(BitMEX母公司)宣布向比特幣核心開發者Amiti Uttarwar提供15萬美元的資助。Uttarwar正在致力于修改比特幣網絡的重播邏輯,以在交易重播過程中引入更多的隱私。(Bitcoin Magazine)[2020/6/18]

7、MAPLE

相比有資產擔保的私人信貸協議,因無抵押模式,Maple在牛市中提供了很高的活躍貸款。其中Maple與Goldfinch以用戶來作為審計不同的是,Maple會任用專業的信用審查人士,嚴格審計借款人的信用。但無抵押模式下,隨著三箭資本、FTX等的暴雷,Maple出現5200萬美元的壞賬,且因借款需要KYC而不夠中心化備受爭議。近期Maple還拓展以真實資產抵押放貸模式來降低風險。

今年4月份,MapleFinance宣布將推出美國國債池后,其代幣$MPL應聲上漲超20%。

根據MapleFinance最新發布的2023年上半年總結和下半年進展報告。MapleFinance今年上半年,通過新的貸款產品減輕集中度和違約風險。1)開放定期貸款將允許用戶隨時提取貸款,并更有效地管理處理提款所需的集中風險和流動性;2)主動抵押品管理允許用戶要求抵押品的價值保持在特定閾值以上,并減少違約時的資本損失;3)對再融資本金減少將允許在借款人信用度下降的情況下提出再融資,以減少發生違約時的資本損失,并更有效地管理集中風險。

8、TrueFi

TrueFi是一個由鏈上信用評分驅動無抵押信貸協議。自2020年11月推出以來,TrueFi已向30多個借款人發放了逾17億美元的貸款,并向協議參與者支付了逾4000萬美元的利息。借款人包括領先的加密貨幣機構,以及金融科技公司、信貸基金和傳統金融公司。

TrueFi累計獲得了超過3000萬美元的融資,a16zCrypto、BlockTowerCapital、FoundationCapital、DistributedGlobal、真格基金、GGVCapital、JumpTrading、丹華資本等參投。

合成資產

9、Synthetix

Synthetix是去中心化的合成資產協議,用戶可以通過質押SNX鑄造合成資產Synths,不僅支持合成穩定幣還支持用合成資產追蹤外匯、股票、商品等價格。

今年3月份,Synthetix完成了DWFLabs的2000萬美元融資,且宣布DWFLabs將為SNX提供流動性與做市商。此外,Synthetix還發布了v3版本,增加抵押資產的種類、兼容EVM,支持跨鏈部署以及優化開發者工具等。

證券型代幣專用Layer1

10、Polymesh

Polymesh為證券型代幣等受監管資產而構建的機構級區塊鏈。4月份,幣安曾宣布成為Polymesh的節點運營商,彼時POLYX應聲上漲超10%。

鏈上房地產投資平臺

11、Propy

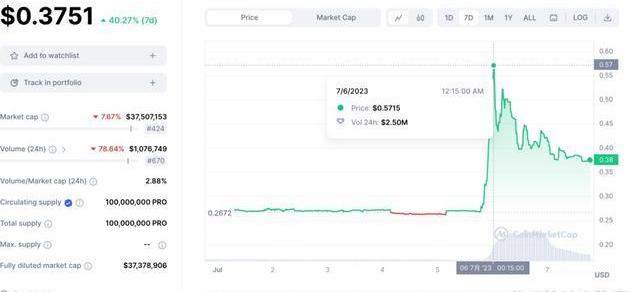

Propy是基于區塊鏈的房地產平臺,支持使用加密貨幣買賣房屋、以NFT形式買賣房屋。

7月6日,Propy還宣布融合AI人提到房地產交易效率。或在RWA+AI的雙熱點敘事下,Propy代幣PRO一度從0.268美元上漲到0.571美元,漲幅超200%。

動態 | Circle產品負責人Divya Agarwalla離職 曾負責USDC和Poloniex等開發:據bitcoinexchangeguide消息,Circle的產品負責人Divya Agarwalla已于去年11月離職,這位高管于2018年1月加入Circle,隨后推出了穩定幣USD Coin 。Agarwalla領導了Circle四種不同產品的開發:Circle Pay、Circle Invest、Circle Trade和Poloniex。但Agarwalla目前仍在Circle擔任顧問。[2019/3/14]

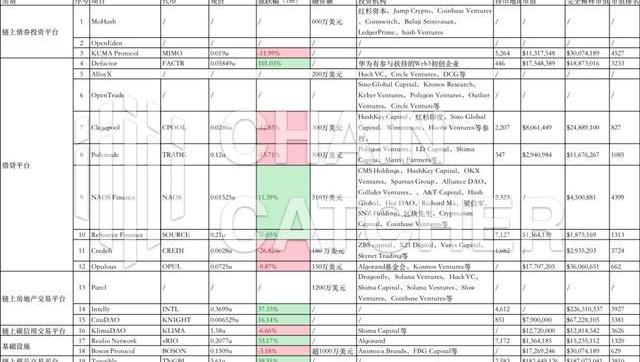

二、一覽RWA七大細分板塊的20個早期項目

根據加密數據平臺RootData顯示,RWA板塊目前有近60個項目,圍繞鏈上債券、信貸和房地產領域的創新項目較多。除了前文提到的一些發展較頭部的項目外,我們通過項目的投融資情況、合作伙伴以及市場關注度等維度,篩選了RWA領域不同細分賽道值得了解的早期項目。

值得一提的是,其中不少RWA項目在2020年和2021年前獲得了一些知名投資方的投資,但整體的后續發展較為緩慢,主線的敘事還是如何將加密資金投資到如房地產、債券等等現實世界的資產中,而借貸方可以以現實資產作為抵押品借貸。

鏈上債券投資平臺

1、MoHash

MoHash是為投資者提供由現實世界債務資產支持的收益產品。2022年6月份,MoHash曾獲得紅杉資本領投、JumpCrypto、CoinbaseVentures、Coinswitch、BalajiSrinivasan、LedgerPrime、hashVentures等參投的600萬美元融資。不過融資過后,MoHash官網和推特上幾乎沒有新的動態。

2、OpenEden

OpenEden是一個鏈上美債協議,允許用戶通過其原生穩定幣TBILL投資美國國庫證券,以獲取預計5.3%的年化收益,增持美國國債在不受美國交易時間限制且TBILL可以隨時贖回,目前TBILLTVL達到1296萬美元。

3、KUMAProtocol

KUMAProtocol是今年剛成立的項目,它提供由債券支持的生息代幣供投資者獲取收益。KUMA協議源于兩個不同組織的工作:MimoLabs和新成立的KumaDAO。MimoCapitalAG使用NFT技術對債券進行代幣化,而KUMA協議是由MIMO代幣持有人管理的去中心化實體,它利用這些債券代幣并發行KUMA生息代幣。

借貸平臺

4、Defactor

Defactor是一家連接傳統金融和DeFi的投融資平臺,為傳統金融的中小企業提供借貸。Defactor雖然是一個早期項目,但值得一提的是,Defactor曾是華為與DogpatchLabs在愛爾蘭舉辦的「華為國際規模化計劃」中,受扶持的Web3初創企業。在今年初,華為官方推特還推薦了Defactor,彼時Defactor治理代幣FACTR應聲大漲,最高漲幅約800%。而近七日,FACTR也在RWA敘事熱下漲幅超30%。

5、AlloyX

AlloyX是一個去中心化信貸協議。貸款人以USDC的形式向金庫提供資金,該金庫將存放的代幣的資產聚集在一起,這些代幣根據金庫預設的參數進行分配和運行。通過存入USDC,用戶收到基于浮動匯率的保險庫代幣,并獲得收益。

用戶能夠根據自己的收益、風險和流動性偏好構建和定制投資策略。AlloyX匯總了幾乎所有信貸和美國財政部協議的投資,包括Credix、Goldfinch、Centrifuge、FluxFinance和BackedFinance等。

6月29日,AlloyX完成了200萬美元Pre種子輪融資并宣布主網上線,其投資方有HackVCCircleVentures、DCG等。

6、OpenTrade

OpenTrade主要為Web3企業提供鏈上供應鏈金融產品的投資途徑,Circle是OpenTrade的合作方,讓Web3企業可以通過USDC資產為中小企業提供融資,而獲得投資收益。OpenTrade在5月份剛完成150萬美元融資,SinoGlobalCapital、KronosResearch、KyberVentures、PolygonVentures、OutlierVentures、CircleVentures參投。

7、Clearpool

Clearpool是一個去中心化的信貸協議,被列入白名單的機構可以從去中心化的貸方網絡借入無抵押的流動性。Clearpool曾在2021年獲得了300萬美元種子輪融資,HashKeyCapital、紅杉印度、SinoGlobalCapital、Wintermute、HuobiVentures等參投。

Clearpool的創始人還曾創辦過機構級數字資產托管服務商HexTrust,HexTrust也曾獲得知名機構的近1億美元融資。

8、Polytrade

Polytrade和OpenTrade類似,幫助Web3機構投資者將穩定幣可以投資于中小企業,而獲得收益,目前Polytrade平臺上的存款已經超1.1億美元。Polytrade通過兩輪融資累計獲得了500萬美元融資,投資方中有PolygonVentures、LDCapital、ShimaCapita、MatrixPartners等。

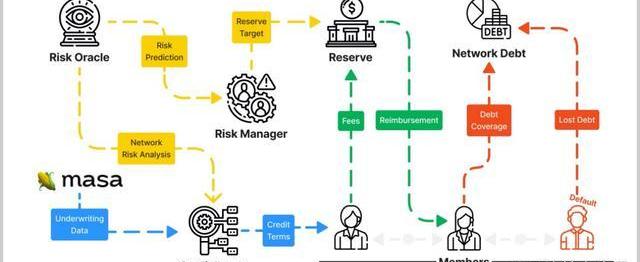

9、NAOSFinance

NAOSFinance是一個去中心化的借貸協議,允許Web3用戶為傳統行業的企業借貸,獲得固定利率的收益。

NAOSFinance2021年完成了510萬美元私募輪融資,投資方多達30位,其中CMSHoldings、HashKeyCapital、OKXVentures、SpartanGroup、AllianceDAO、ColliderVentures、、A&TCapital、HashGlobal、HotDAO、RichardMa、梁信軍、SNZHolding、區塊先生、Crypto.comCapital、CoinbaseVentures等都有參投。

但從NAOSFinance官方推特上得知,NAOSFinance財政曾收到了FTX暴雷的影響,原本于去年底左右上線V2版本后未能上線,官網上的資金池數據都無法顯示,TVL也顯示為零,但其代幣近7天上漲超10%。

10、ReSourceFinance

ReSource是一種以產品和服務為抵押的商業信用去中心化協議。該平臺會自動創建一個新穎的信譽系統來對債權人進行評級,以便選擇最佳企業來擴大信貸額度。ReSource使用各種數據預言機通過提供有關多種因素的數據來創建信用評分,這些因素包括FICO信用評分、銀行對賬單、會計軟件API和市場評論。ReSource于2021年完成了170萬美元種子輪融資,NGCVentures、BlockRockCapital、FloriVentures等參投。

11、Credefi

Credefi是一個為歐盟的傳統中小企業提供加密貸款的信貸協議,貸方需要以實體經濟資產租作為抵押。2021年底,Credefi完成了180萬美元種子輪融資。

12、Opulous

Opoulous為音樂家提供音樂版權NFT和DeFi貸款,并吸引粉絲投資。Opulous已經完成兩輪融資,其中種子輪融資了150萬美元,其投資方有Algorand基金會、KosmosVentures等。

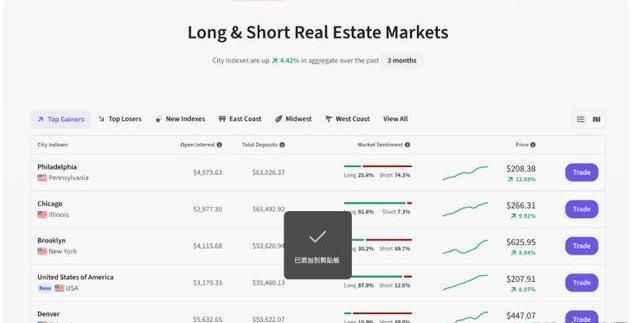

鏈上房地產交易平臺

13、Parcl

Parcl是一個房地產衍生品協議。允許Web3用戶用自己的加密貨幣做多或者做空全球某個區域的房地產市場。Parcl今年1月份完成主網上線,此前通過兩輪融資累計完成了超過1200萬美元的融資,投資方有Dragonfly、SolanaVentures、HackVC、ShimaCapital、SolanaVentures、SlowVentures、CoinbaseVentures等。

14、Intelly

Intelly是一種碎片化NFT房地產投資平臺。投資者將可以使用Intelly的INTL代幣在平臺上購買部分房地產資產。除了直接鏈接錢包投資外,Intelly也允許用戶用幣安賬戶中的加密貨幣進行質押,以獲取收益。質押周期有1天、1周、1個月、90天、180天和365天多個選擇。

此外,Intelly還即將推出房地產交易市場IntellyExchange,房地產所有者可以在平臺上創建發布該項目相關的房地產F-NFT供投資者投資,投資者穩定幣形式接受收益。INTL代幣近一個月上漲了38%。

15、CitaDAO

CitaDAO是一個鏈上房地產投資平臺,投資者可以通過某個房地產項目發行了IRO以約定價格認購部分其房地產代幣,如果錯過IRO也可以直接用USDC購買其房地產代幣,獲取收益。

投資者購入房地產代幣后也可以選擇質押在流動性池中提供流動性,以CitaDAO代幣KNIGHT的形式獲取獎勵。

鏈上碳信用交易市場

16、KlimaDAO

KlimaDAO是一個自愿碳信用交易市場,其發行了通過碳支持的算法貨幣KLIMA代幣—,每個KLIMA代幣與1個BCT代幣掛鉤。用戶可以通過KlimaDAO質押KLIMA以產生收益。同時,KlimaDAO通過從市場上購買和囤積盡可能多的信用并將其鎖定在其國庫中來推動VCM中碳信用的價格升值,來鼓勵減排。迄今為止,KlimaDAO交易額超過40億美元。

據悉,KlimaDAO是穩定幣協議OlympusDAO的分叉項目,2021年底上線不到一個月就積累了價值超過1.1億美元的金庫資產,是碳信用市場熱門的Web3項目。去年Polygon還曾宣布將通過KlimaDAO的鏈上碳市場KlimaInfinity購買價值40萬美元的可追溯碳信用。

基礎設施

17、RealioNetwork

RealioNetwork是一個專注于數字原生現實世界資產(RWA)的發行和管理的Layer1。獲得過Algorand的代幣投資。

值得一提的是,在今年美國監管對于加密市場的連續大家下,RealioNetwork創始人6月份曾發文聲討美國政府對于加密的不友好,它表示于2018年創辦該公司開始,核心重點就是遵守法規,因為投資現實世界的資產,無論是否在區塊鏈上,通常都要遵守證券法。但美國政府部分不作為,讓合規之路困難重重,最終他決定離開美國市場。

18、BosonProtocol

Boson公共商業基礎設施,可以將任何實物作為可贖回的NFT進行代幣化、轉移和交易。Boson累計獲得了超1000萬美元的融資,投資方有AnimocaBrands、FBGCapital等。

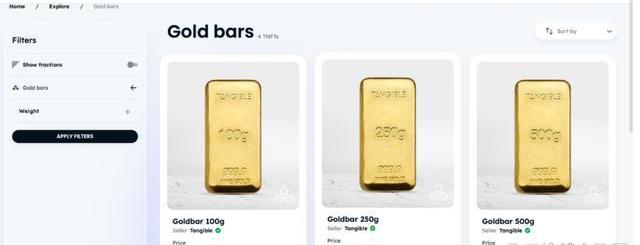

藏品投資平臺

19、Tangible

Tangible是一個可以投資黃金、酒、手表等現實世界實物資產NFT投資平臺。在Tangible上,用戶可以使用Tangible的穩定幣USDR從全球供應商受眾購買黃金、酒、手表等實物商品,支付成功后會鑄造一個TNFT作為購買實物的憑證。實體物品會被發送到Tangible的安全且有保險的存儲設施之一,而TNFT被發送到買家的錢包。用戶也可以在Tangible創建有實物支撐的NFT市場售賣商品。

值得一提的是,Tangible的穩定幣USDR主要產生收益的代幣化房地產作為抵押品的超額抵押穩定幣,且持有該穩定幣可以產生收益。目前Tangible的TVL已達到5118萬美元,近一個月代幣漲幅超過40%。

合成資產

20、HorizonProtocol

HorizonProtocol是BNB鏈上的合成資產平臺,HorizonProtocol上的合成資產被稱為「zAssets」,它可以跟蹤股票或股票等傳統資產、黃金和石油等大宗商品、美元或歐元等貨幣、比特幣等加密資產的價格變動和風險回報狀況等,用戶可以質押其HZN來鑄造合成資產zAssets獲取利息。

隨著加密貨幣跌至75美元以下,最近的Aave價格分析一直看跌。此舉是在該水平上方短暫盤整之后發生的。該數字資產目前的交易價格為74.21美元,在過去24小時內下跌了4.09%.

1900/1/1 0:00:00實時資訊:美國軟件公司IntegratedVentures從比特大陸購買4800臺礦機,價值約3400萬美元據Cointelegraph消息.

1900/1/1 0:00:00Billions項目組 隨著以太坊的上海升級定于4月進行,ETH質押者最終將能夠撤回其持有的資產,但他們會賣出嗎? 上海是即將于2023年4月進行的以太坊升級圖片:Shutterstock.

1900/1/1 0:00:00比特幣區塊獎勵的下一次減半將于2024年4月8日左右發生。從歷史上看,減半引發了三個驚人相似的周期。在文中,我們將拆解過去三個比特幣周期并預測下一個周期.

1900/1/1 0:00:00據說,比特幣是一種新范式,其中泡沫在數學上是不可能的。然而,熊市仍然是我們現實的一部分。盡管如此,依靠牛市和熊市的傳統金融定義來繪制比特幣周期是一件愚蠢的事.

1900/1/1 0:00:00斐波那契擴展水平提出了萊特幣7月份的可能目標。目前的證據表明LTC在強勢突破100美元之后將進一步上漲。 距離萊特幣減半事件還有不到一個月的時間.

1900/1/1 0:00:00