BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+2.11%

ADA/HKD+2.11% SOL/HKD+1.2%

SOL/HKD+1.2% XRP/HKD+2.17%

XRP/HKD+2.17%

2020年是時代性的一年。對于DeFi來說,在過去一年里,也從初興轉向爆發,我們見證了DeFi的力量。

2020年年初,DeFi的創業者、開發者和投資者才剛剛開始了解和把玩DeFi這一樂高玩具,但到了年底DeFi為加密社區帶來了最大的增長動能。DeFi的熱點,DeFi的模因,無處不在。在DeFi領域,過去的一年,有創新,有黑客和閃電貸攻擊,有分叉、有市場崩潰的時刻,有DeFi平臺代幣空投的狂歡,也有正在到來的牛市。

2021年伊始,分享一篇來自ChrisPower的文章,讓我們深入了解2020年DeFi的八個關鍵趨勢,看一看哪些趨勢將會在2021年得到延續。

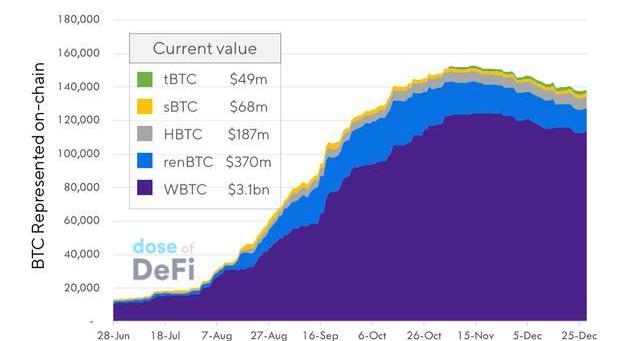

一、比特幣開始支撐DeFi的發展

2020年,比特幣屢破新高,這一年,精彩紛呈,再不辜負一個持幣人。盡管大量的BTC仍然在DeFi圈子之外,但是BTC總供應量中的一小部分現在通過托管機構、半中心化橋接或去中心化橋接協議等方式,用代幣化方式接入了以太坊。除此之外,還有一些用合成代幣方式錨定BTC價格的產品。

比特幣是借貸平臺的重要抵押品來源,有7%的DAI以比特幣為支撐發行。投資者將他們的BTC代幣化,以獲得DeFi的高收益。WBTC&renBTC的前10名持有者中,有8個是AMM流動性池或借貸平臺;ETH/WBTC交易對一直是AMM流動性做市商的最愛,也是Uniswap和Sushiswap等流動性挖礦的重要組成。

美銀客戶以2021年以來最快速度從美國股市撤資:11月9日消息,根據美國銀行的數據,在上周美國股市的下跌中,從散戶投資者到對沖基金經理等美國銀行客戶都紛紛加入拋售行列。美國銀行以Jill Carey Hall為首的策略師表示,該行客戶五年來首次全線拋售標普500指數所有11個板塊的股票,客戶單周流出美股的資金規模創出2021年4月以來最大。(財聯社)[2022/11/9 12:36:00]

隨著過去兩個月比特幣價格的飆升,代幣化BTC的增長已經放緩。BTC將繼續在DeFi中扮演僅次于ETH的角色,但比特幣可能是流動性黑洞理論的一個有力證明:DeFi會源源不斷將資產吸引到以太坊生態之中。

二、黑客攻擊盛行

2020年,我們也見證了很多黑客攻擊、協議漏洞和代幣經濟模型攻擊的案例。DeFi協議上線之后,在協議中所保障的資產價值,成為了蜜罐,吸引了無數雙貪婪的眼睛。

2月15日,bZx團隊在官方電報群上發出公告,稱有黑客對bZx協議進行了漏洞攻擊,此時ETHDever活動正在進行中。這是2020年第一起主要攻擊案例,閃電貸的可怕能力,讓部分DeFi協議所帶來的脆弱性展露無疑。

回顧2020年,DeFi產品屢遭攻擊、平臺協議意外損失,簡直讓DeFi成了黑客提款機,Cover協議的漏洞,或許是2020年最后的一次主要事件。盡管許多合約都進行了安全審計,但并不會因此就萬無一失。實際上最近多起經濟攻擊行動,都是巧妙利用了代幣經濟模型的漏洞,針對已經審計的智能合約所發起的攻擊。

標普道瓊斯指數將于2021年推出加密貨幣指數:12月3日消息,金融數據提供商標準普爾全球公司子公司標普道瓊斯指數有限公司(S&P Dow Jones Indices)宣布,將在2021年推出加密貨幣指數。該指數使用來自紐約虛擬貨幣公司Lukka的數據。根據兩家公司的合作聲明,預計將覆蓋550多種加密貨幣,標普客戶將能夠創建針對加密貨幣的定制指數和其他基準工具。此外,通過提供更可靠的價格數據,投資者將更容易獲得加密貨幣資產,同時也能降低高波動性和投機市場風險。作為全球最知名的指數提供商之一,標普道瓊斯指數此舉可能有助于加密貨幣成為主流投資標的。如果投資者需求進一步增加,比特幣價格將更容易飆升至歷史新高。(路透社)[2020/12/3 23:02:03]

2021年,會更好么?很難說這種情況不會在2021年消失,我們需要更廣泛的風險評估工具、更全面的保險,以及更謹慎的行動。

三、AMM:DeFi從零到一的創新

2020年初,以太坊訂單簿模式的DEX仍然占據主流,甚至沒有一個約定俗成的術語來描述使用恒定定價功能以任何價格進行做市行為的鏈上流動性池,現在我們用AMM--自動做市商這一名稱來稱呼它。

甚至在所有的DeFi產品中,Uniswap也可以稱得上功不可沒,因為他讓我們第一次看到了AMM的簡潔易用,不過更重要的是DeFi的交易者。

Uniswap簡單直白的兌換頁面,已經出現在所有的DeFi產品中,成為了標準模塊。甚至許多CEX中也可處處見到它的身影。Balancer和Curve的成功,則預示著AMM市場的強勁潛力,在這里有眾多的設計方案和策略可供發展。

FUBT將于2020年5月23日上線HAOLIAN:FUBT將于2020年5月23日上線HAOLIAN,并支持創新板塊USDT交易。據介紹,HAOLIAN區塊鏈培訓平臺(HAOLIANChain) 是基于智能合約激勵的區塊鏈在線教育平臺,將給區塊鏈技術培訓和區塊鏈行業招聘帶來巨大的變革。HAOLIAN平臺的主要目的是讓學習者能夠掌握當前區塊鏈勞動力市場所需的技能,向區塊鏈企業輸送全面性人才,推動項目應用落地,并保證學習者知識產權,杜絕侵權糾紛。[2020/5/21]

更重要的是,AMM大幅降低了流動性提供者的成本,曾經這一領域,為大型中心化做市商所保留的資產成本占比頗高,這一點可能會被證明為DeFi所提供的殺手锏。下一個目標,或許是提升資產效率,以及Layer2方案所帶來的可擴展性。

四、黑色312,MakerDAO風口浪尖

2020年3月,可能會成為金融史上最瘋狂的月份之一。

全球性的信心崩潰導致了各大資產的恐慌性拋售,比特幣和以太坊在3月12日一天就下跌了近40%,在DeFi領域也被稱為"黑色星期四",在國內我們常稱之為312。

ETH價格的快速縮水,導致MakerDAO系統出現災難性故障。概括來說,MakerDAO系統面臨了三個問題:

聲音 | BitMEX首席執行官:相信比特幣將在2020年繼續重新崛起和蓬勃發展:BitMEX聯合創始人兼首席執行官Arthur Hayes表示,2020年及以后將是財政政策的時代。領導者們將建造東西并雇傭人,從而推高對原材料的需求和通脹。考慮到比特幣既是一種金融風險資產,也是一種稀缺商品,無論是大規模的財政擴張還是貨幣擴張,我相信它都將在2020年繼續重新崛起和蓬勃發展。(Zycrypto)[2019/12/22]

抵押物不足540萬元流動性緊縮使Dai失去了錨定,導致Dai價格飆高多個金庫的持有者損失慘重

在之后的幾天里,Maker為Dai進行了一次成功的MKR代幣拍賣,以彌補缺口。但持續數月時間里,Dai的交易價格仍然超過1美元,即使在Maker通過治理行動增加USDC作為抵押品后,也是如此。現在USDC為近40%的Dai提供了支撐。

最有影響的結果是,Dai作為DeFi的穩定幣之王退位。由于中心化資產的加入,再加上處理搖擺不定的錨定所遇到的實際困難,Dai的競爭力有所下降。USDC在此期間利用機會發展,現在是DeFi中流動性最強的穩定幣之一。

不過,Dai在2020年的流通供應量還是超過了10倍,所以它很難消失,如果利率上升到足以開啟DSR,可能會有所反彈。

五、流動性挖礦盛行

2020年,DeFi流動性挖礦的爆發,給“農民”增加了額外的含義,YieldFarmer,成為2020年度熱詞之一。

西歐地區塊鏈指出在2021年之前將增至18億美元:國際數據公司(IDC):預計西歐地區塊鏈指出在2021年之前將增至18億美元。[2018/2/1]

盡管Synthetix在2019年夏天開創了流動性挖掘的先河,但當DeFi領域的大腕級用戶們在今年6月開始挖COMP時,一切都改變了。挖礦收益直觀可見,也是吸引用戶和流動性的創新方式。Compound是個顯著的例子,自Compound開始向借款人和貸款人分發COMP以來,平臺的鎖倉量增長了20倍。

YFI的公平啟動建立在這一概念之上,但YFI的代幣激勵措施是短暫的,而且幾乎沒有關于資產收購。相反YFI展示了如何利用流動性挖礦,將代幣分配給參與者,激勵他們與項目的利益保持一致--這是資本市場形成的新工具。

除此之外,對早期用戶的追溯性獎勵的興起,標志著代幣激勵機制的進一步創新。

我們可能會回過頭來看,繼Uber/Airbnb/滴滴通過補貼,成功實現了用戶網絡發展之后,流動性挖礦,也會進入到增長黑客的工具箱之中。

六、分叉成為流行

多年來,分叉威脅一直是加密社區對話中的爭論,并被用作派系分歧的防御策略,但在2020年,分叉成為DeFi中廣泛使用的策略。

8月初,YAM的瘋狂上線,拉開了分叉和食物幣運動的序幕。YAM分叉了Synthetix的抵押合約、Ampleforth的回購設計、Compound的治理合約和YFI的公平啟動的做法。加在一起,YAM的發布成為了"DeFi歷史上最瘋狂的一天",這也成為了如何利用現有的以太坊基礎設施和代幣社區,如何成功引導新產品上線的參考手冊。

Swerve、Harvest、Pickle和一系列模仿者接踵而至,但Sushiswap是分叉運動中跑偏了的成功故事。Sushiswap對Uniswap采用了"吸血鬼攻擊"的方式,向那些參與UniswapLP的人發放SUSHI代幣,吸引Uniswap的用戶,后來SUSHI代幣上線后流動性被遷移到Sushiswap上。

Sushiswap演繹了一出2020年驚心動魄的故事。有英雄,有反派,根據其最后一個月的增長和新功能的推出來看,這似乎是一個復出的故事。

Sushiswap當然不會是最后一次分叉。不過并非每個分叉都能成功。現有的智能合約和前端有一定的鎖定性,Lindy效應的存在、用戶的熟悉、對經過安全審計的項目的信任,以及成功的DeFi項目會更容易集成到現有的基礎設施中,這些因素,讓分叉吸引用戶沒那么簡單了。

七、穩定幣狂飆

在2020年,穩定幣市場增長驚人,包括DeFi市場在內,穩定幣的市場2020年增長了五倍,從年初的50億美元到現在的250多億美元。Tether仍然是一個謎中謎,但它的成功來自于CEX的使用--它的流通上限是Dai的10倍,但Tether在DeFi中的流動性與Dai大致相同。

穩定幣的增長可能與DeFi沒有直接關系,因為Circle、Paxos和Maker試圖將數百萬客戶納入新的支付基礎設施之中。這些用戶本身可能不會使用DeFi協議,但他們使用的產品和服務將建立在DeFi基礎上。

穩定幣的增長并沒有被監管機構忽視,雖然目前還沒有公開的監管行動,但G7的財長們正在發表聲明,聽起來他們會采取行動的。再加上中國央行的數字貨幣DCEP,看來2021年加密社區將受到全球的嚴重影響。

八、去中心化治理代幣崛起

2017年,0x協議進行了1CO,并聲稱ZRX的價值將來自于"0x協議的治理"。為此,當時0x遭到了嘲笑。三年后的今天,幾乎每個項目都在推出"治理代幣"。

如果你憤世嫉俗,認為治理代幣的熱潮,不過是加密社區最新的割韭菜、搶錢的伎倆而已,可能你會錯過許多,會錯過真正的鏈上治理決策,而這些決策,會影響到許多DeFi大型項目的關鍵控制參數。公開、透明的投票會發生什么?我們未來會慢慢知曉。

DeFi的治理系統仍處于迭代階段。新的設計應該嘗試提高參與率,降低投票的流動性。最重要的是,項目需要發展一種獨特的規范和流程的治理文化,并能擴大規模。

九、未完的話

本文難免掛一漏萬,以太坊的2.0,以太坊Gas價格的戰爭,合成資產,鏈上資產管理的發展,以及DeFi在二層網絡的發展,也是一些很有趣的話題。借用Vitalik在2020年年末總結文章中的兩幅圖,來結束這篇文章吧:你問我要去向何方,我指著大海的方向。祝愿各位讀者,2021年,一切會更好。

作者:ChrisPower

翻譯:荊凱

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,不構成任何投資意見或建議。

-END-

Tags:BTC比特幣以太坊BTCs是不是黃了btc錢包官網btc短線交易騙局比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢以太坊幣是什么幣

盡管前董事電子郵件的發布令人興奮,但XRP選擇以這種方式做出反應。 根據John.E.的說法,WilliamHinman的電子郵件發布可能不會對RippleLabs和SEC之間的案件判決產生實際.

1900/1/1 0:00:00比特幣的鏈上活動激增,引發了人們對價格積極走勢的希望。新地址增加,持有者增加,但挑戰依然存在。 HD:比特幣鏈上移動的增加可能表明了網絡的這一點隨著平均每月地址的增加,比特幣的鏈上活動也越來越多.

1900/1/1 0:00:00比特幣價格的波動性一直是加密貨幣領域的熱門話題,因為比特幣由于監管變化和市場情緒等各種因素而快速波動。隨著比特幣繼續獲得主流采用,對其下一步行動的預期達到了歷史最高水平.

1900/1/1 0:00:00騰訊云宣布與加密貨幣行業的知名公司Ankr、Avalanche、Scroll和Sui達成戰略合作,以支持Web3生態系統的發展.

1900/1/1 0:00:00雖然本周末加密貨幣生態系統略有上漲,但萊特幣(LTC)尤其參與了這一趨勢。工作量證明(PoW)區塊鏈協議突破了90美元的關鍵阻力位,在過去24小時內上漲2.04%后,目前的交易價格為91.85美.

1900/1/1 0:00:00Coinbase悄悄更改了其風險警告,再次助長了XRP將很快恢復在美國最大的加密貨幣交易所交易的傳言。這一修改是在周二發布其收益報告之際進行的,而此時加密行業正在應對嚴厲的監管壓力.

1900/1/1 0:00:00