BTC/HKD+2.67%

BTC/HKD+2.67% ETH/HKD+2.45%

ETH/HKD+2.45% LTC/HKD+3.43%

LTC/HKD+3.43% ADA/HKD+4.8%

ADA/HKD+4.8% SOL/HKD+4.07%

SOL/HKD+4.07% XRP/HKD+4.24%

XRP/HKD+4.24%作者:Crypto Ann;編譯:白澤研究院

如果你不是加密貨幣“專職人員”,那么日常關注加密貨幣/DeFi 的各個子領域可能非常具有挑戰性。這就是為什么我認為大肆宣傳所有加密子領域的“敘事”(以及與之相關的有趣協議)會是一個好主意。

當比特幣試圖通過 ETF 打入 TradFi 時,債券等 TradFi 資產已經滲透到了 DeFi 世界。

愛好者們認為,RWA 是一種能為 DeFi 帶來更多機構資金的方式。最近我們看到了很多關于 RWA 的討論,市場興趣轉化為 MakerDAO 等 RWA 相關代幣的優異表現。

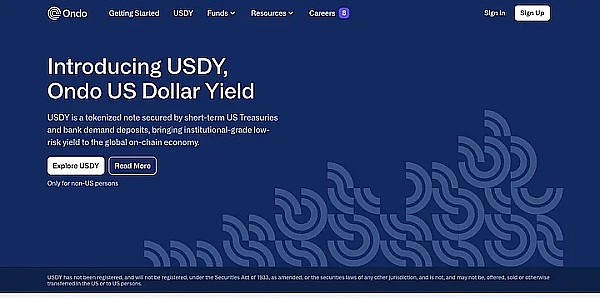

除了 MakerDAO、Synthetix 和 Tether 等現有參與者之外,一種名為 Ondo Finance 的新 RWA 協議最近也引起了人們的關注。Ondo Finance 旨在提供對各種 TradFi 資產的訪問,例如美國貨幣市場和鏈上美國國庫券。對于無法進入美國市場的非美國投資者來說,這是一種極其便捷的方式。

過去的一些 RWA 協議曾嘗試將 TradAssets 引入鏈上,其概念與 Ondo 類似,但事情從未完全成功。最大的障礙在于可信度。畢竟,RWA 是半托管的,因為協議將作為“銀行”的角色負責托管你的現實世界資產(債券、股票)。而 Ondo 憑借 TradFi 資產管理公司 BlackRock 的影響力和經驗而脫穎而出。

Messari:近30%Lens用戶只與一個應用程序進行過交互:金色財經報道, Messari發推特稱,近30%的用戶只與一個應用程序進行過交互,這表明有相當多的用戶尚未探索@LensProtocol平臺上的全部產品。[2023/5/14 15:02:23]

RWA 存在風險?

對于 RWA 的概念,我有自己的疑問。與其說是 DeFi/加密貨幣概念,不如說是資產本身。以美國國庫券為例。隨著最近信用評級被下調,以及因不可持續的債務利息支付而引發的債務危機迫在眉睫,RWA 給 DeFi 領域帶來了又一個風險——也是一個重大風險。

Tether 和 DAI 由于嚴重依賴美國國庫券而面臨批評。如果他們的說法屬實,Tether 可能會成為全球最大的美國國庫券持有人。鑒于 USDT 是最著名的加密穩定幣之一,與幾乎所有的代幣組成了交易對,美國政府的任何可能的違約行為都有可能引發 USDT 的脫鉤,并可能破壞整個加密貨幣市場和生態系統。

至少,RWA 不僅僅是美國國庫券,這也是一些 RWA 協議目前關注的焦點。Ondo Finance 的產品 USDY 代表了短期美國國債和銀行活期存款,而不是今年早些時候導致硅谷銀行倒閉的長期美國國債。我認為在不確定的市場形勢下這是一個更好的方法。甚至沃倫·巴菲特也只購買短期美國國債。

JPX收購野村投資的區塊鏈企業BOOSTRY 5%的股份:金色財經報道,東京證券交易所運營商JPX將收購由野村證券和野村綜合研究所(NRI)成立的區塊鏈基礎設施公司BOOSTRY 5%的股份,SBI持有該公司的少數股權。交易完成后,野村證券的持股比例從56%降至51%,但NRI的持股比例為34%,SBI的持股比例為10%。

BOOSTRY成立于2019年,目前有15個成員組成的聯盟,使用該平臺進行代幣化證券化產品和公司債券。[2023/4/4 13:44:39]

最近,在 DeFi 的流動性挖礦方面,人們越來越傾向于固定投資回報率。

在市場不確定性的情況下,有保證的收益率才能令人放心。以以太坊的質押收益率為例,眾所周知,它會出現波動。牛市期間的回報可能與熊市期間的回報不同,并且很難預測或量化你到底能賺多少錢。

固定收益的概念非常簡單。投資時,你通常會在一段時間內獲得一系列回報。

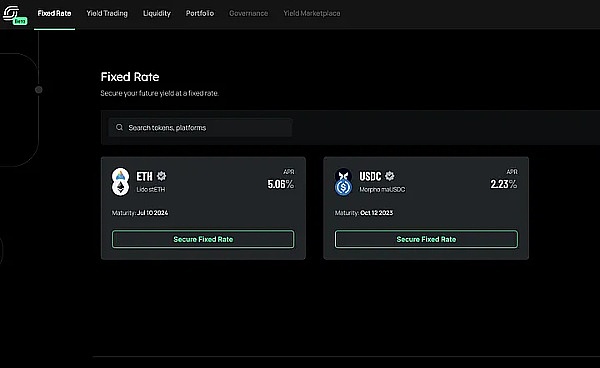

Pendle 與 Spectra

Pendle 是今年 TVL 增長較快的協議之一。他們為 Lido 的 stETH、RocketPool rETH 和 GMX 的 GLP 等多種質押資產提供固定收益率。甚至還有穩定幣。

BTC最后活躍5-7年的供應量達五年高點:金色財經報道,據Glassnode數據顯示,BTC最后活躍5-7年的供應量剛剛達到1,609,582.579 BTC,達到五年高點。[2023/2/18 12:15:09]

Pendle 上的每個池都有一個到期日,即資金池停止賺取收益的日期。

Spectra 是固定收益敘事的新來者。它的工作原理與 Pendle 非常相似,盡管到目前為止你只能在這個協議中質押 Lido 的 stETH 和 USDC。

固定貸款

除了質押資產之外,DeFi 投資者對固定收益需求較大的另一個領域是借貸市場。就像在現實世界中一樣,盡管利率政策會發生變化,但你仍可以在借款期間獲得利息——另一個針對市場不確定性的絕妙對沖。

在 DeFi 抵押借貸協議中,當抵押存款價值超過借款價值,借貸協議運轉良好,使借款人可以獲得流動資金,同時無須出售其存入協議的資產。然而,當抵押存款價值下降,或者借款價值升高時,借款人會有動機逃避還款,這有可能讓存借雙方都陷入困境。

韓國Upbit交易所宣布限制用戶提款至FTX:11月10日消息,韓國加密交易所 Upbit 發布關于限制加密資產提款至 FTX 交易所的通知,Upbit 稱由于 FTX 交易所的內部情況,目前已暫停提款至 FTX 的交易。由于虛擬資產的性質,提現請求一經完成,將無法取消。若用戶使用 FTX 交易所轉移加密資產可能會導致資產損失,作為投資者保護措施的一部分,Upbit 將限制用戶提款到 FTX 交易所。[2022/11/10 12:44:38]

所以有了清算,即在你的抵押資產不足以覆蓋你的借款時,引發的一個操作,清算會導致存款的抵押資產被其他人買走,并可能需要繳納一定的罰金。

最近,Curve 創始人在 Curve 黑客事件中差點被清算,因為他的貸款利率飆升至 70%-88%。這種清算機制在抵押借貸協議中是必要的。隨著市場狀況的惡化,借款人將被迫償還貸款。

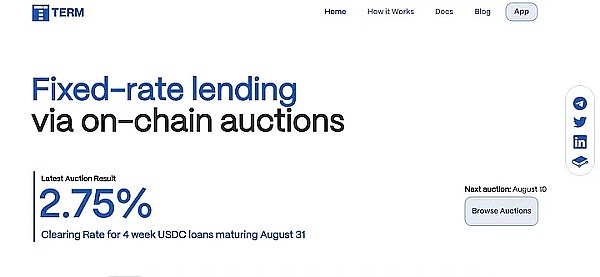

Term Finance

我最近偶然發現了一個有趣的協議。Term Finance 可以讓你在設定的時間內以固定利率借錢。(例如,4 周為 4%)。利率是通過拍賣決定的。借款人設定一個出價,貸款人設定一個出價。經過這種在出價上“討價還價”后的數字將成為最終的利率。每周四開始/結束一次拍賣。

dYdX計劃于2023年二季度發布V4主網,實現基于DAO的完全去中心化治理:11月3日消息,dYdX基金會發布了關于dYdXDAO潛在發展路線的文章,文中指出,dYdX計劃于2023年二季度發布V4主網,實現基于DAO的完全去中心化治理,屆時dYdXDAO可能會由幾個子DAO組成,每個子DAO都在dYdX協議的特定功能領域工作,并最終對dYdX社區負責。

文中提到,在dYdX社區的指導下形成的第一個也是唯一一個子DAO是dYdX贈款計劃(DGP),但未來dYdX社區可能需要建立額外的子DAO以專注于財務管理、風險管理、社區或其他領域。[2022/11/3 12:14:31]

veToken 敘事在 DeFi 中存在了很長時間,可能因為這是 DeFi 開發者不斷嘗試的結果之一。更重要的是,在這樣的熊市中,veTokens 是為牛市積累資產并從中賺取收益的最佳策略之一。

目前 veToken 協議多是那些在熊市中生存下來的的藍籌 DeFi 項目,如 Curve 的 CRV、Balancer 的 BAL、Frax 的 FXS 等。

然而,我感興趣的不是這些 veToken 原生協議,而是構建在它們之上的協議。

因為除非你是“鯨魚”,否則 veToken 機制并不是那么有利可圖的。從收益率到投票權,這些方面對于持倉較小的個人來說通常顯得不那么令人印象深刻。

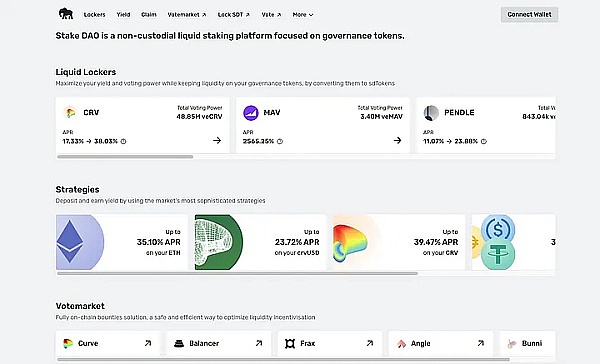

那么,解決辦法是什么呢?你可以通過 StakeDAO 等協議抵押你的 veToken。

StakeDAO

在 veToken 敘事中,stakeDAO 位于最頂層。該協議的目標是作為你的 veToken 的最終目的地。

在 StakeDAO 中,你有機會將你的資產與其他人的資產結合起來,從而提高收益,并從更大的資金池中獲得額外的好處,例如提高投票權。

StakeDAO 支持多種 veToken,APR 往往徘徊在 2 位數范圍內。舉例來說,目前通過 StakeDAO 質押 veCRV 的年利率為 38%。我發現這個協議的另一個吸引人的地方是,他們不斷地從新的 veToken 玩家那里添加更多的池。最近新增的功能包括 Pendle 的 vePendle 和新的 NFT 平臺 BlackPool 的 veBPT。

DeFi 社區不斷致力于最大限度地利用質押的 ETH。

例如 EigenLayer 提出了“再質押”概念,允許你二次質押 ETH 以保護其他協議(例如,數據可用性鏈)。

最近 LSDFi 中有一個新項目引起了我的興趣,Prisma Finance,盡管它目前只處于啟動前階段,但該項目足以引起我的興趣并提出一個問題:Prisma Finance 是否有可能成為 LSD 的最終協議,類似于將 DAO 轉為 veTokens?

由于該項目的官網未上線,只能通過他們的博客了解他們的計劃。亮點:

用戶將能夠鑄造純粹由 LSD 代幣支持的穩定幣。因此,除了 ETH 本身之外,基礎資產不會帶來額外風險。

veToken 機制。(stakeDAO 也會支持該項目嗎?)

來自 Lido、Frax、RocketPool 等的各種 LST。

除了上述的 DeFi 敘事之外,目前廣泛的加密行業還有很多流行的敘事。

例如“AI + Crypto”,Giza Tech 等項目正在嘗試將機器學習模型轉變為智能合約。但是此敘事中的項目通常由工具組成,因此并不真正值得投資。

你可能還注意到我沒有介紹最近很火但“不入流”的敘事。這些敘事不僅容易受到謠言的影響,除了炒作之外,它們不支持健全的投資。例如,Base 鏈的單向橋和導致黑客利用漏洞的無法驗證的 DEX(LeetSwap),還有人們不顧一切地將加密貨幣發送到機器人創建的錢包中(Telegram Bot)。

上述項目和觀點不應構成投資建議,DYOR。根據央行等部門發布的《關于進一步防范和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用于信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。

白澤研究院

個人專欄

閱讀更多

金色財經 善歐巴

元宇宙Lab

比推 Bitpush News

作者:Hedy Bi,歐科云鏈研究院在PayPal推出穩定幣并引發行業熱議之際,公鏈Aptos昨日宣布與微軟合作,共同探索與資產代幣化、數字支付和中央銀行數字貨幣相關的創新解決方案.

1900/1/1 0:00:00原文作者:蔣海波,PANewsSaddle Finance 曾被視為 Curve 的有力競爭者.

1900/1/1 0:00:00自從以太坊轉向POS模式以來,大部分受到市場關注的公鏈也大多遵循POS模式。盡管如此,POW 模式仍在繼續發展。典型的例子包括KAS,它提出了新的POW區塊鏈模型.

1900/1/1 0:00:00縱觀歷史,對金融權力的民主化斗爭一直在進行著。金融業的故事中充斥著少數人對多數人行使權力的例子.

1900/1/1 0:00:00Layer2在今年已成為最重要的賽道之一,它的發展將會使得Web3網絡在保持新生產關系,智能合約等優勢后,以更高的效率和更低的費用來服務用戶,作為底層設施影響未來行業發展的速度.

1900/1/1 0:00:00作者:KATHERINE ROSS,Blockworks;編譯:松雪,金色財經盡管 2022 年形勢嚴峻,但花旗相信過去幾年數字資產“現在正在獲得回報”——盡管該技術仍處于成熟的早期階段.

1900/1/1 0:00:00