BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD+0.35%

ETH/HKD+0.35% LTC/HKD+0.33%

LTC/HKD+0.33% ADA/HKD+1.47%

ADA/HKD+1.47% SOL/HKD+0.74%

SOL/HKD+0.74% XRP/HKD+1.9%

XRP/HKD+1.9%Tradeyourownrisk.

風險提示:本文創作僅出于個人對DeFi愛好及分享,不代表及構成任何投資理財及資訊建議,入市有風險,投資需謹慎,風險自擔。

AMMReview

首先,如果大家已經了解過AMM的機制及無常損失,這篇內容就理解的更容易,這里簡單溫習一下AMM的恒定乘積公式:x*y=k;與y分別代表兩種資產在流動性池子內的數量,k是一個常數不變量,池子內兩種資產的市值始終保持相等,當我們使用A兌換了等值數量的代幣B后,使得x增加m,y減少n,則兌換后(x+m)(y-n)=k。

如果我們做LP去賺取交易手續費,質押兩種等值代幣,當質押之后兩個代幣的價格匯率發生變化時,池子中的兩代比數量就會自動發生變化,即單價高的代幣數量會增加,單價低的數量會減少,比如我們存入ETH-USDT的LP,則ETH價格下跌時,LP池子內ETH數量會增加,ETH價格上漲則池子內的數量會變少,也就是我們的常說的低買高賣。

所以實際上LP和網格交易是邏輯相同的交易策略;如果行情在預設的區間內持續震蕩且未上漲破位,網格的收益為每一次震蕩的價差,LP的收益則為交易手續費,二者收益的高低則需要更精細的測算;若行情在預設的區間內的單邊上漲,則LP相比網格會收獲額外的交易手續費。以上的前提是對行情上漲可能性未知的情況,如果預測會上漲破位,肯定直接買現貨就可以了;同時由此可以看出,在預設的區間內提供LP,資本效率相對更高,UniV3便解決了這個問題,下面我們就來走近UniV3。

數據:當前DeFi協議總鎖倉量為2890億美元:金色財經消息,據DefiLlama數據顯示,目前DeFi協議總鎖倉量2890億美元,24小時增加3.6%。鎖倉資產排名前五分別為AAVE(230.5億美元)、Curve(220.6億美元)、Lido(200.3億美元)、Anchor(190.1億美元)、MakerDAO(150.8億美元)。[2022/4/3 14:01:14]

UniV3簡介

UniswapV3于5月3日正式上線,其最核心的更新即為聚合流動性協議及多費率選擇,聚合流動性協議即UniV3為用戶提供范圍限價單LP,即用戶可以選擇在自定義區間添加LP來賺取交易手續費,多費率選擇則支持用戶自定義交易手續費比例。

V3剛上線的三周內,TVL超過$12億,日均交易量達到$16億。在Uniswapv3中,用戶可以向任意價格區間中提供流動性,每個區間流動性將鑄造成一個NFT,用戶可以持有多個不同價格區間的NFT。當交易匯率落在該價格區間時,LP將按照鎖倉金額占比獲取手續費收益。

自定義價格區間+多級費率可衍生出多個不同組合的LP質押策略,不同于V2的一個總池子,所有參與LP的APY是一致的,V3的設計則將LP打散,變成了多個LP的競價模式,這也意味著參與UniV3需要對行情的走勢有著更專業的判斷,且不僅僅是價格,同時還有價格區間的交易量的判斷。

DeFi資管協議Enzyme宣布在以太坊主網上線V4產品Sulu:2月14日消息,DeFi資管協議Enzyme宣布在以太坊主網上線V4產品Sulu,未來幾周還將在Polygon 上線。Enzyme v4的特點包括自主設置金庫代碼、金庫份額可轉讓、允許贖回特定資產、引入退出費用、可借用資產等。

據悉,Enzyme(原名Melon)旨在使參與者能夠以開放、競爭、透明和去中心化的方式建立、管理和投資數字資產的資金。通過使用智能合約使后臺和中臺流程自動化,Enzyme 使資產經理和基金發起人能夠創建自己的代幣化投資工具。[2022/2/15 9:51:29]

UniV3的競爭力

UniV2的LP做市只需要按照實時的交易匯率質押等值資產即可,根據LP在總流動資金池的占比獲得交易手續費獎勵,池子內所有LP的APY是一致的,參與LP質押的收益與無常損失只有一個時間變量,即收益與無常損失只與解除流動性的時間點有關。

UniV3由于設置了價格區間,參與做市,無需再擔心極端行情帶來的大額無常損失。相當于為用戶提供了止盈及止損的能力。

如:參與ETH-USDT的的做市,假設ETH當前價格為1850,預測行情將要單邊上漲,并設定匯率區間在1900-2000區間內提供流動性,則只需要質押一定數量的ETH即可,待價格上漲至1900-2000之內,基于AMM的機制,我們質押的ETH會按照匯率自動換成USDT,持續在1900-2000區間內波動,則可持續賺取在這個區間內的交易手續費;如果ETH價格突破2000,則質押的ETH全部兌換為USDT離場,跌破1900則全部兌換為ETH離場。

DeFi 概念板塊今日平均漲幅為2.95%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為2.95%。47個幣種中36個上漲,11個下跌,其中領漲幣種為:YFII(+17.03%)、ZRX(+13.26%)、LINK(+13.17%)。領跌幣種為:HOT(-2.61%)、SNX(-2.57%)、REN(-1.75%)。[2021/7/31 1:26:21]

若假設ETH當前價格為1950,預測行情將要單邊上漲,并設定匯率區間在1900-2000區間內提供流動性,則需要按照1950的匯率提供ETH_USDT兩種等值資產,后面的流程同上。

一般以這2種情況入場為主,畢竟我們肯定不會在預測行情趨勢下跌的情況下去預設LP;同時我們也可以同時創建多個區間LP訂單,去賺取交易手續費。

可見,V3相比V2提供了更高的資本效率,同時也需要對市場走勢有著更強的預測能力,此外UniV3還提供了三種梯度的交易手續,意味著同一價格區間會有不同費率的LP出現,提供了一個競價的市場—要求做市商更專業的精算能力,同時降低交易用戶的交易手續費

幣安智能鏈DeFi項目AutoShark Finance被黑分析:據慢霧區消息,幣安智能鏈(BSC)DeFi項目AutoSharkFinance被黑,導致代幣價格閃崩。慢霧安全團隊在第一時間跟進分析,并將結果以簡訊的形式分享給大家,供大家參考。由于AutoShark策略池的機制,攻擊者需要事先存入一定數量的LP代幣到策略池中,為后續攻擊做準備,所以整個攻擊其實分成了2步,這里主要分析的是第2筆的攻擊交易。攻擊步驟如下:

1.攻擊者從Pancake的WBNB/BUSD交易對中借出大量WBNB;

2.將第1步借出的全部WBNB中的一半通過Panther的SHARK/WBNB交易對兌換出大量的SHARK,同時池中WBNB的數量增多;

3.將第1步和第2步的WBNB和SHARK打入到SharkMinter中,為后續攻擊做準備;

4.調用AutoShark項目中的WBNB/SHARK策略池中的getReward函數,該函數會根據用戶獲利的資金從中抽出一部分手續費,作為貢獻值給用戶獎勵SHARK代幣,這部分操作在SharkMinter合約中進行操作;

5.SharkMinter合約在收到用戶收益的LP手續費之后,會將LP重新拆成對應的WBNB和SHARK,重新加入到Panther的WBNB/SHARK交易池中;

6.由于第3步攻擊者已經事先將對應的代幣打入到SharkMinter合約中,SharkMinter合約在移除流動性后再添加流動性的時候,使用的是SharkMinter合約本身的WBNB和SHARK余額進行添加,這部分余額包含攻擊者在第3步打入SharkMinter的余額,導致最后合約獲取的添加流動性的余額是錯誤的,也就是說SharkMinter合約誤以為攻擊者打入了巨量的手續費到合約中;

7.SharkMinter合約在獲取到手續費的數量后,會通過tvlInWBNB函數計算這部分手續費的價值,然后根據手續費的價值鑄幣SHARK代幣給用戶。但是在計算LP價值的時候,使用的是PantherWBNB/SHARK池的WBNB實時數量除以LP總量來計算LP能兌換多少WBNB。但是由于在第2步中,Panther池中WBNB的數量已經非常多,導致計算出來的LP的價值非常高;

8.在LP價值錯誤和手續費獲取數量錯誤的情況下,SharkMinter合約最后在計算攻擊者的貢獻的時候計算出了一個非常大的值,導致SharkMinter合約給攻擊者鑄出了大量的SHARK代幣;

9.攻擊者后續通過賣出SHARK代幣來換出WBNB,償還閃電貸。然后獲利離開。[2021/5/25 22:41:58]

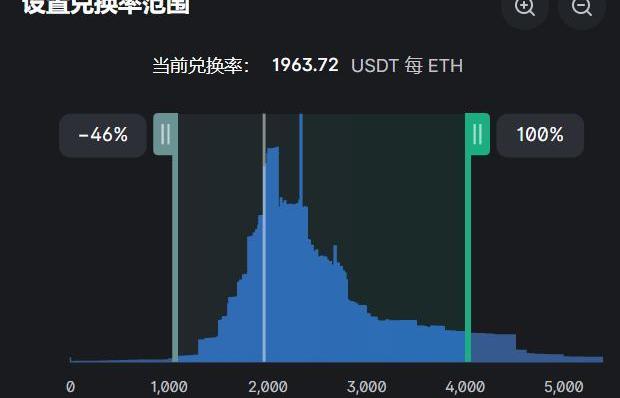

為了獲取更高收益,參與LP做市則需預測捕捉交易量更密集的價格區間,這里涉及多個變量會影響實際的收益,行情走勢、交易量、參與競價的LP費率及規模,考慮到這些因素,想想都會覺得復雜,所以V3更適合專業的做市商玩家,基于數據分析及數學模型去設定交易策略。通常區間LP以當前市場價最近的范圍內為主,這也使得區間流動性的分布以當前市場價形成山峰式排列,

跨鏈DeFi協議RioDeFi為其借貸平臺集成Chainlink預言機服務:12月2日,Chainlink官方宣布,跨鏈DeFi協議RioDeFi已集成Chainlink預言機服務,為其即將推出的貸款平臺提供喂價服務。[2020/12/2 22:54:25]

結合以上幾點UniV3的競爭力可以總結為以下幾點:

1)更高的資本效率

2)自動化止盈止損

3)更高的手續費收益

4)更加合理的交易手續費

如何快速上手UniV3

關于UniV3的基礎操作并不復雜,可直接參考上文的用例。

但在實際參與過程中需要考慮諸多變量,且行情的波動是持續的,想要持續賺取交易手續費,需要參與者不斷調整LP的區間,設定多個LP區間策略,尤其是行情趨勢上漲的情況下,此時倉位管理就顯得十分重要,因為要獲取更高的交易手續費,一定是要像交易最密集的區域移動的。

因此針對UniV3的倉位管理工具協議也就應運而生,目前主流的UnIV3倉位管理工具主要有以下4個:Charm、Visor、Lixir、Multiple,對比測試過幾個協議,覺得Charm相對比較好理解,且容易上手,比較適合新手使用,Charm也是在V3上線后第一個上線的管理工具。以下簡單介紹下Charm的使用方法。

*注:以下內容并非廣告,本人與項目方無任何合作,僅因為該協議操作相對便利,向大家分享信息。

Charm簡介

Charm理論上并不是一個完全的倉位管理工具,當前的Charm可以理解為基于UniV3的一種自動化策略,即預設一個較大的價格范圍區間,同時設定一個范圍較小的價格區間—也就是實際投入的LP區間,當行情的在大區間內波動時,LP區間會在這個較大的范圍區間內自動平移,以賺取交易手續費。目前的策略的數據是平臺預設的,不支持用戶自定義。官網:https://alpha.charm.fi/

操作流程

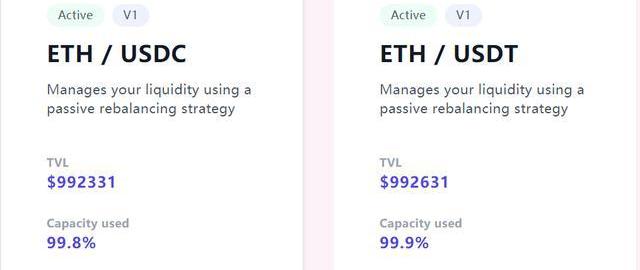

Charm的整體操作比較簡單,連接錢包后,選擇一個策略池進行質押即可,目前主要提供2個交易對的策略:ETH-USDC、ETH-USDT,每個池子的質押上限為$100W。

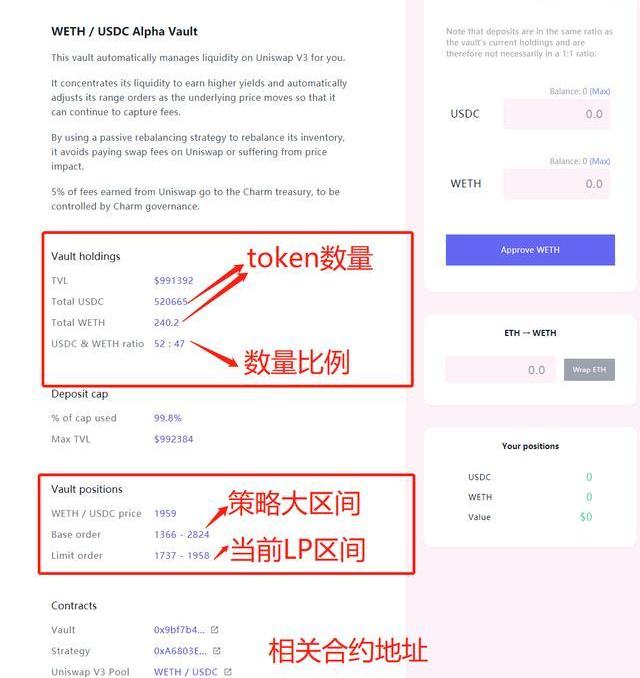

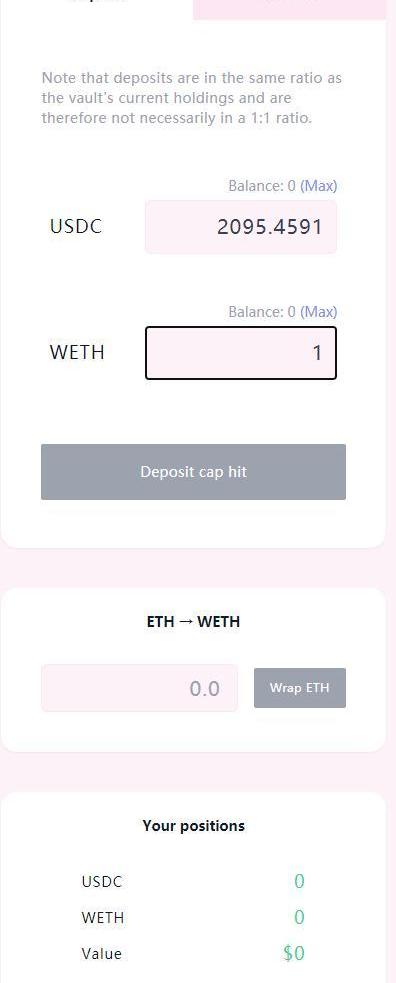

以ETH-USDC為例的,點擊進入該策略詳情頁,可見具體數據,如下圖:

Valutholding為策略池的整體數據,可見當前策略池內質押token數據;

Valutpositions內則為平臺預設的策略,Baseorder指實際質押的區間LP的上下平移空間,Limitorder則為實時的區間LP價格區間,以上圖為例:實時區間,也就是實時質押的資金會在該區間內注入流動性,參與做市,賺取交易手續費,如果ETH實時價格上漲或下跌,則該區間會自動平移,保證在相對較大的區間獲得持續的手續費收入。

質押流程:Charm策略池的質押就是直接注入LP的過程,與其他DEX添加LP一樣,在錢包內準備好等額的USDC及WETH,輸入后點擊下方Deposit存入即可。存入后可在下方看到存入LP的數據及收入數據,注:Charm平臺會收取收益金額5%的傭金;點擊上方的Withdraw即可切換到提現頁面,按常規的解鎖LP操作即可。

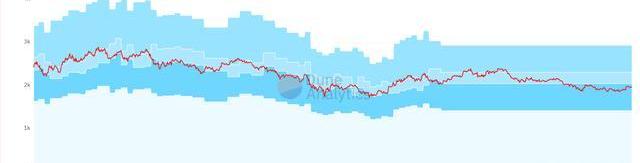

下圖顯示了該Charm策略的范圍的演變。較深的淺藍色部分為基礎區間,較柔和的淺藍色部分為實時區間LP。

數據來源:DuneAnalytics—鏈上數據分析平臺,Charm圖標直達鏈接:https://duneanalytics.com/vividot/Charm-Alpha-Vaults

Charm的策略可以看出,其實際控制的LP區間大約在200點,約為ETH實時市值的10%左右,實際這個區間相對比較大,屬于相對穩健型的收益,較大的區間LP能夠承受一定的市場波動,規避極端行情帶來的無常損失,整體屬于相對基礎的策略,比較適合新手嘗試,更加精細的策略及玩法還有待深入的數學計算。

總結

UniV3的設計同其開創的AMM機制一樣讓人驚嘆,看似簡單的改動,雖然操作層面上并不復雜,但要想在V3獲得更高的收益,則需要LP們經過更加精細的策略設計的及數據分析支撐,本篇內容只介紹了相對基礎的玩法,更加精深的策略還需要去探索學習,V3的更新還在繼續,后續我會繼續關注UniV3,同步更新V3新動態,保持關注哦!本文內容僅為個人分享,如有描述不當之處,歡迎大家來交流指正,感謝!

Tags:ETHUSDUSDTETH錢包地址ETH挖礦app下載Etherael指什么寓意USD幣USD價格USDT幣USDT價格

CZ評SEC起訴Coinbase:如果你要和所有人對抗,那你可能錯了:6 月 6 日,CZ在社交平臺評針對SEC起訴Coinbase一事表示,如果你要和所有人對抗,那你可能就錯了.

1900/1/1 0:00:00工程招標管理系統是一種用于管理工程招標全過程的計算機系統。它涵蓋了從招標文件編制、發布招標公告、接受投標文件、評審投標文件到最終確定中標結果的整個過程.

1900/1/1 0:00:00如圖,Pi的KYC分布式認證程序圖非常清晰。Pi友想要申請KYC實名認證的朋友通過Piapp界面發起認證響應,進入PiKYC分布式認證程序,按要求填寫個人信息,然后系統隨機提示5個支付寶賬戶已經.

1900/1/1 0:00:00我們都知道,Pi網絡自誕生以來,已經經歷了4個年頭。如果Pi網絡推出開放式主網,可以讓用戶創建和使用去中心化應用和智能合約.

1900/1/1 0:00:00眾所周知,以太坊應用層的靈活性是創新、敘事生成和軟件開發的助力。它們既能引發炒作和創造性,也可能導致一些惡意活動的出現,影響終端用戶的體驗.

1900/1/1 0:00:00Avalanche是一個開源平臺,為去中心化應用發布和區塊鏈部署提供了一種可互操作、高度延展的生態.

1900/1/1 0:00:00