BTC/HKD-4.76%

BTC/HKD-4.76% ETH/HKD-5.84%

ETH/HKD-5.84% LTC/HKD-5.09%

LTC/HKD-5.09% ADA/HKD-7.74%

ADA/HKD-7.74% SOL/HKD-9.19%

SOL/HKD-9.19% XRP/HKD-7.04%

XRP/HKD-7.04%自2020年8月DeFiSummer引領整個加密貨幣市場以來,DeFi基礎設施一直備受關注,其各項數據是各大機構以及項目方首要研究的目標,其中DEX是DeFi領域最基礎的應用,也是公認的行業基礎設施,承擔著大部分生態的流動性服務,因此DEX的表現,是行業的晴雨表,也是溫度計,密切關系著整個行業的宏觀狀態,影響著新創業項目的方向選擇,也影響著投資者的資產配置決策;自2021年12月整體交易量到達頂峰至今,主流DEX交易量平均經歷了90%以上的衰退,目前整體日均交易量僅為CEX的10%,DeFi熊市已經持續了三個季度,在這個時間節點,作為DeFi行業革新的領頭細分賽道和流動性基礎設施,各生態頂級DEX目前的數據表現,功能迭代方向,生態布局,也許能給到我們對下一輪牛市方向的一些啟示和思考

1.Uniswap

最近表現

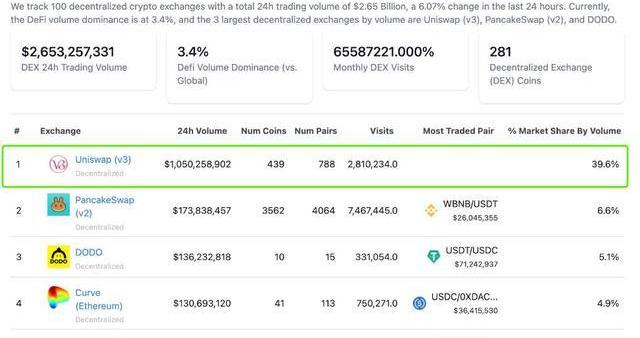

1)8月交易量36.6B,市場占有率67.8%,當之無愧的全生態DEX第一,并且這個第一從2020年DeFiSummer開始就保持到現在,第二名Curve僅占11.3%;

2)三年累積交易量超1T,目前日交易量1B左右,跟全球No.2CEXCoinbase數量級差不多;

3)TVL(Ethereum)同比去年同期依然有100%以上的增長;

4)在目前弱勢的大環境下,8月交易量同比下跌22%,周交易量同比僅下跌了7%,而加密貨幣整體市值同期下跌了49%以上;

無論是從TVL還是交易量來說,Uniswap的表現都是遠超市場整體水平的,并且展現了優秀的可持續性和resilience,當然這是作為頂級DEX標志性的素質之一,也是能否穿越牛熊重要的參考指標,就像當年的BNB;

生態布局

1)V3多鏈部署

UniswapV3正在EVM生態進行激進的擴張,目前已部署:Polygon,Optimism,ArbitrumOne,Celo;部署進行中的有:Moonbeam,GnosisChain;

Ripple:UBRI目前已在六大洲建立了50多所大學合作伙伴關系:金色財經報道,Ripple的大學區塊鏈研究計劃(UBRI)于大約五年前啟動,旨在支持區塊鏈和加密貨幣領域的學術研究、技術開發和創新。UBRI向世界各地的頂尖大學做出了5000萬美元的慈善承諾。作為該計劃的一部分,在XRP Ledger(XRPL)中進行研究的參與者將獲得XRPL補助金。

Ripple在一份聲明中表示,UBRI目前已在六大洲建立了50多所大學合作伙伴關系,頒發了590項研究金和獎學金,并支持發表1,000多篇研究文章和演示文稿。與此同時,XRP代幣持有者社區對美國證券交易委員會(SEC)訴訟在2023年底前做出簡易判決充滿希望。最近,美國銀行的一位高管贊揚了RippleXRP在支付領域的地位空間作為“可能的例外”。[2023/7/8 22:24:45]

下圖從TVL&Volume方面看一下各V3版本目前的表現**

*Ethereum的版本依然是保持著絕對的龍頭地位,Polygon/Optimism/Arbitrum的版本表現都差不多,都在各生態處于領先地位,不過如果橫向比較一下細節,比如Volume/TVL,可以看出目前Polygon版本的資本效率是最高的,同樣的TVL產生了更多的Volume,意味著LP會更賺錢;上面表格還統計了V3各版本在各鏈生態中的Vol市場份額,毫無例外全部占領各生態第1名,市場份額在60%-75%;

2)費用開關

關于Fee收入是否要分享給UNIholders,社區已經初步通過了提案,接著要進入最終鏈上投票階段;這個相當于要從LP們身上要分走一部分利益,費用開關打開之后,會不會導致LP流失,從而影響交易量,這個有待觀察,也是目前市場爭議的焦點;

3)NFT-Fi布局

-6月收購NFT聚合平臺Genie,預計秋天上線marketplace交易功能;

-新的NFTmarketplace將會整合Sudoswap流動性;

FTX已完成對其平臺六大指數合約的季度性成分調整:數字資產衍生品交易平臺FTX,已于香港時間今天13:00,完成對其平臺六大指數合約的季度性成分調整。

包括:主流山寨幣指數(ALT)對標ETH、XRP、BCH、BSV、LTC、EOS及BNB;

中段市值山寨幣指數(MID)對標24個市值處于中高段的幣種;

小市值山寨幣指數(SHIT)對標51個市值處于中低段的幣種;

平臺幣指數(EXCH)對標BNB、HT、OKB、LEO及GT;

神龍指數(DRGN)對標BTM、IOST、NEO、NULS、ONT、TUM、TRX、VET及ARPA;

匿名幣指數(PRIV)對標XMR、ZEC、ZEN、KMD、XVG、XZC、BEAM及GRIN。

指數合約是以指數為標的的合約,買入或賣出一份指數合約,實現對多種組合幣的價值對沖。詳情點擊原文鏈接。[2020/3/27]

-UniswapLabsVenture投資NFT碎片化平臺Tessera的A輪;

-正在與7個NFT借貸協議探討,共同解決NFT流動性分散和信息不對稱的問題;

以上動作都證明了Uniswap想吃NFT這塊的蛋糕,把DeFi的玩法融入到NFT,提高NFT的流動性以及資本效率,目標是成為未來所有NFT流動性的接口;未來Uniswap將從Opensea身上搶走多少市場份額,大概Q4我們就可以開始看到了,而且最近Sudoswap增長很迅速,通過AMM+0版稅搶了很多NFT流量,也驗證了這個方向目前是work的,Sudoswap算是抓住了這個窗口期;

4)UniswapFoundation(UF)

通過了社區關于建立UniswapFoundation的提案,UF將獨立于UniswapLabs,計劃利用DAO金庫74M資金進一步更激進地投資生態,成為在UniswapLabsVenture&UniswapGrantsProgram之外新的一支投資力量;

2.Curve

最近表現

聲音 | 中央財經大學法學院教授:推出央行數字貨幣存在六大法律問題:在1月13日北大國發院舉辦的“數字貨幣未來”研討會暨《數字貨幣-領導干部讀本》發布會上,中央財經大學法學院教授、金融法研究所所長黃震表示,無論是發行私幣,還是發行法定數字貨幣都必須要考慮公權力在當前是有具有影響力的,法律是必須要考慮的問題。黃震認為,數字貨幣推出存在六個主要的法律問題:第一,如果想繞過法律兩個字,建議不要叫“法定數字貨幣”,可以叫法償數字貨幣;第二,監管和操作的問題,推動央行數字貨幣的合法性如何來實現;第三,如果我們推出數字貨幣,與此相關一系列的金融生態法律制度配套問題;第四,其底層邏輯和底層法律;第五,消費者保護還有數字貨幣的生產問題,能不能保證每個人的錢包是絕對安全的;第六,全球監管的協調,特別是國際標準的制定也應取得中國的制度性的話語權,以及有關規制的主導權。[2020/1/14]

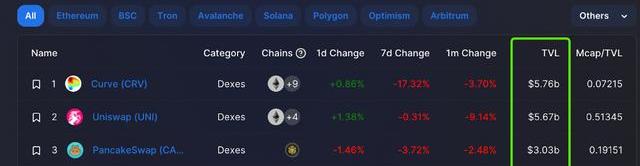

目前TVL5.76B,DEX中排名第一;8月交易量5.6B,市場占有率11.3%,排名第二;

雖然整體交易量沒有很拔尖,但是Curve圍繞大部分穩定幣和ETH的交易量目前依然占據領導地位,CurveV2占今年所有DEXETH/USDT總交易量的65%,份額上超過UniswapV3;在Arbitrum上,CurveTricrypto(USDT/wBTC/ETH)占據的ETH交易量占比83%;

整體TVL方面與Uniswap不相伯仲,但是Curve上面lock的資金都是以高質量的大機構和巨鯨為主;另外,整體交易量其實并不是Curve所追求的首要目標,Curve真正追求的是給LP的liquiditymining獎勵足夠高以及可持續,以維持更多高質量大戶持續的鎖倉CRV,來完成長期的更加去中心化的DAO代幣治理模型;而這個代幣治理模型,正在養活很多主流的yieldfaming層,因此對行業非常重要,于是我們觀察veCRV的情況,發現目前veCRVAPY高達9.35%,四周平均APY穩定在5.5%以上,目前對大資金還是具有一定吸引力的,在這基礎上Convex上的APY更是達到20.21%;

動態 | 《福布斯》撰稿人發布2019可再生能源六大趨勢:“能源區塊鏈和物聯網”在列:近日,《福布斯》撰稿人James Ellsmoor發文預測2019可再生能源六大發展趨勢,分別為:能量存儲、微電網和人工智能、能源區塊鏈和物聯網、電網平價和成本下降、積極承諾以及發展中國家能源獲取的進步。[2019/1/2]

多鏈部署

Curve目前總共在10條鏈上做了部署,包括Ethereum,Polygon,Gnosis,Avalanche,Arbitrum,Fantom,Optimism,Moonbeam,Aurora,Harmony;

其中91.78%的TVL集中在以太坊生態,其他鏈的TVL份額都差不多,沒有特別突出;各個版本在該生態DEX的TVL排名都相當靠前,大部分在Top2位置,可見Curve在各EVM鏈生態中的領導地位;

代幣經濟

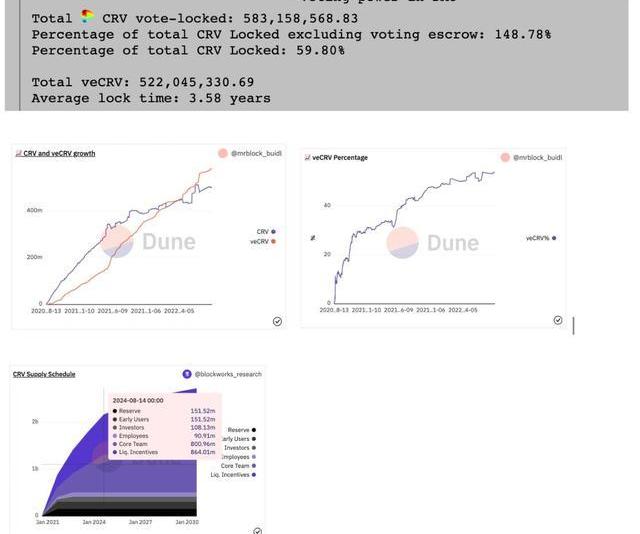

治理代幣CRV總鎖倉比例:59.8%,平均鎖倉時間為3.58年;veCRV保持著良好的增長,隨著CRV的inflation,veCRV%也有在同步增長;

協議每周發放約80-470萬美金的fees給veCRVholders,截止7月底,已有累積價值1億美元的費用分配給了veCRVholders;

在8月14日CRV剛經歷了一次15.9%的減產,Investors&Employees的部分發完了,后面只剩下Coreteam&Incentives流動性激勵部分,此后每年8月都會經歷一次15.9%的減產,直到2024年Coreteam的部分發完,CRV’sinflationrate將會降至6.0%;

穩定幣crvUSD

8月31日,Curve創始人Michael在社群表示,Curve原生穩定幣crvUSD有可能將于下個月推出,目前還沒有白皮書等詳細信息;大概率crvUSD將創造另一個鎖定CRV的需求來源,因為veCRV對于協議的可持續治理太重要了;有跡象表明,CRV和CurveLP代幣都將作為crvUSD的抵押品,新的抵押品可能會通過治理被列入白名單,類似于加入新的gauges,因此,用戶將能夠存入CRV并接收crvUSD,儲戶獲得流動性并用于維持CRV的價格敞口,但是CRV借貸已經在Aave上可用,那么用戶為什么想要crvUSD流動性呢?答案可能是farming獎勵,Curve已經在AMM池中提供了一些高額收益率,比如最近推出的apeUSD-FraxBP池子提供了高達45%的APY;

聲音 | 委內瑞拉總統:石油幣已出現在世界六大交易所中并將全國推行:據telesurtv消息,委內瑞拉總統Nicolas Maduro 表示,石油幣已經出現在世界六大國際交易所中,現在將在全國范圍內推行。Maduro 稱,“所有委內瑞拉人都可以通過石油幣進行國際采購。石油幣現在是房地產交易中美元的合法替代品,同時還可支付機票,酒店等費用。委內瑞拉的國家計劃(The National Plan of Criptoactives of Venezuela)將持續10年,這將成為該國新經濟發展的中心”。另外,委內瑞拉的官員稱,石油幣將“抵消”本國黑市和黑手黨的威脅。[2018/10/2]

3.PancakeSwap

全生態第二大DEX,交易量僅次于UniswapV3,目前TVL3.05B,24Hvolume340.4M,BSC生態第一大DEX,市場份額80%以上;

Pancakeswap依然是基于AMM,但對比前面兩大DEX,功能更加豐富,除了Swap&Liquidityfarming,還有staketokenstoearn,Win板塊,NFTmarketplace,IFO(InitialFarmOffeing),玩法非常多,給CAKE創造很多使用和stake的場景;

目前推特上的運營主要是圍繞NFT板塊和IFO的上新,平臺上的coins(3551)&pairs(4050)的數量是所有DEX中最多的,比UniswapV2(1391&2471)還高出不少,可謂以量取勝;

8月23日,官宣與Stargate合作推出PancakeSwapBridge跨鏈橋;PancakeSwapBridge是一個原生資產跨鏈橋,由Stargate提供支持;通過使用PancakeSwapBridge,可以讓不在BNB鏈上的用戶將他們的穩定幣及其他資產無縫連接到BNB鏈,并參與到活躍的PancakeSwap社區和生態系統中;目前PancakeSwapBridge支持Ethereum,Avalanche,Matic,Arbitrum,Optimism和Fantom鏈,以及USDT,USDC,BUSD和STG資產

4.SushiSwap

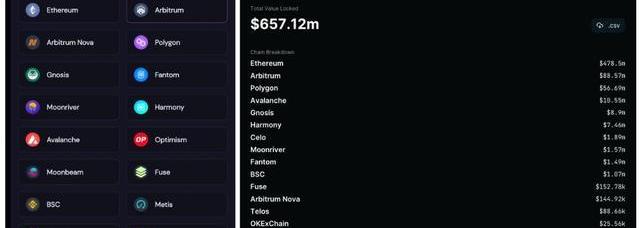

Sushiswap在16條鏈上進行了部署,是目前所有DEX中節奏最激進,部署鏈生態最多的;目前總TVL657.12M(不包括lending),DEX中排名第六,僅次于Sunswap(1.2B);

Ethereum版本的Volume(24H)在20-30M的量級,全球DEX中排名第18左右;

Sushiswap目前功能包括AMMSwap,訂單簿,Liquidityfarming,Lending&Borrowing(Kashi),IDOluanchpad(MISO),圍繞xSushi的YieldStrategies(Inari)

7月22日,SushiSwap宣布啟動基于跨鏈橋Stargate的跨鏈AMMSushiXSwap,允許用戶跨鏈橋接和交易多種代幣,目前支持的網絡包括Optimism,Arbitrum,Fantom,BNBChain,Avalanche;SushiXSwap是一個統一的多鏈用戶界面,用于在任何主要鏈之間交易代幣,使用戶能夠在每條鏈上使用協議流動性池,在目標鏈上獲得所需的資產;截止8月16日,SushiXSwap累積交易量達到1.3M;8月30日SUSHIholder數量達到100K;

5.Serum(Solana)

目前TVL208M,24HVol26.68M,交易量位于全球DEX第15名左右,在Solana生態穩居Top3;不過Serum的生態位比較特殊,在EVM生態都是直接AMMDEX做基礎,但是得益于Solana的可擴展性和低gas,使得Serum可以發展類似于CEX體驗的中央限價訂單簿Orderbook(CLOB),由此成為大部分AMMDEX和dApp的底層流動性提供方;

截止1月,Serum生態系統中目前有70多個項目,根據跟蹤平臺VybeNetwork的數據,這些項目的TVL目前接近15億美元;

今年7月,Serum官宣與MagicEden聯合推出Solana生態首個SFTmarketplace(Semi-FungibleTokens),主打交易游戲內生SFT資產,可謂強強聯合,為Gamefi交易提供更強大的流動性;

6.Orca(Solana)

Orca擁有AMMpools和目前Solana生態最大的集中流動性池‘漩渦池Whirlpools’(類似Solana生態的UniV3);目前TVL86M(26.5+58.9),Volume(24H)25.5M,全球DEX排名第17名左右,Solana生態排名Top3;雖然TVL集中在AMMpools(68.5%),但Whirlpools貢獻了絕大部分的交易量(82.3%),這也體現了集中流動性的高資本效率;截止8月16日,Orca累積交易量達到30B;5月份通過集成StepN獲得了巨大流量,DAU高達13萬,占據Solana生態70%以上份額;

另外,Solana生態還有一家做集中流動性的DEX協議CremaFinance,24Hvolume曾一度超越Orca,不幸最近因為hacked暫時停運,計劃Q4在完成雙審計之后將推出V2版本,Solana生態的集中流動性競爭暫時還未見終局;

Orca最近的運營重點放在基于集中流動性的BuildersProgram,目標吸納更多的builder在基于whirlpools上搭建中間件和應用,并且目前只focus在Solana生態,并沒有前往其他生態的計劃;

寫在最后

UniswapV3的集中流動性做市商機制,目前依然是DEX領域最優秀的交易價值捕獲手段,市場上大部分的流動性需求沉淀在V3協議中,V3在所部署的生態全部穩居市場份額第一;用戶通過V3可以享受最優的成交價格,最低的滑點,大量的長尾資產也為V3貢獻了相當大的交易量;UniV3僅靠手續費收入分成就留住了大量的LP,團隊目前對此狀態還比較滿意,并沒有透露任何想要改變UNI經濟模型的意愿;目前想要探索的方向是NFT-Fi,通過DeFi+NFT結合,提高NFT流動性和資本效率,從而捕獲更多價值;

Curve憑借專注于穩定幣資產交易以及veCRV經濟模型,留住了最多的TVL以及可觀的交易量,Balancer模仿Curve也獲得了一定的市場份額;Curve未來主要是想通過推出原生穩定幣crvUSD,為veCRV賦能,建設更健壯的可持續經濟;

處于EVM生態的Pancakeswap,DODO,Sushiswap,MMFinance,在沒有辦法forkUniV3的前提下,通過推出更多復雜的功能和玩法,努力搶奪部分市場份額;

Solana生態比較特殊,由于更高的可擴展性和低gas,做CLOB的Serum,和Swap聚合器的Jupiter獲取了最多的交易額,而forkUniV3的Orca緊隨其后,位于生態第三;

所以未來在更低gas,更高TPS的L2生態,以及部分高擴展的非EVM生態,也許CLOB會是一些新DEX獲取交易量的重要方向;另外在非EVM生態,forkUniV3依然會是重要的搶奪方向,競爭格局會比EVM生態更加復雜;

當然,UniV3目前LP面臨的無償損失以及倉位管理問題,依然還沒有出現行業領先的解決方案,這方面也許是一些二層應用值得考慮的創新方向;

今天先說到這里,后邊我也會持續輸出更多的優質內容給大家做個參考,感覺對您有所幫助的可以點個贊點個再看把文章分享給身邊需要的人,有什么問題可以私信后臺或者在下方評論區留言我會為您答疑解惑,我們有最專業的幣圈團隊,發布行情分析,優質潛力幣種布局。我堅信互聯網世界的今天,必然就是區塊鏈世界的明天。所有資訊平臺名稱均為:宇說財經

我們都知道,拿住派是一個非常重要的策略,因為如果你不拿住派,當派真正騰飛的時候,你可能與它無緣.

1900/1/1 0:00:00加密貨幣在亞洲以紅色開始工作周,比特幣、以太幣和其他前10大非穩定幣代幣在周一早上交易走低。對加密貨幣銀行Silvergate的命運的擔憂仍然很明顯,該銀行上周警告稱存在財務問題.

1900/1/1 0:00:00今日行情: 今日OKEx交易所上: 比特幣現報11805.5USDT以太坊現報413.14USDT.

1900/1/1 0:00:00盡管整個市場都處于低迷狀態,但柴犬的價值仍保持在0.00001美元以上,但行業專家預測到2025年其價值將上漲380%.

1900/1/1 0:00:00Micha?lvandePoppe表示,BTC價格走勢當天走低,但短期內仍存在強勢。BTC價格隨美股走低 來自CointelegraphMarketsPro和TradingView的數據顯示,B.

1900/1/1 0:00:00大餅 1H的結構,目前大餅1H的結構的話是突破了這個1H的中樞了。跟昨天的預期差不多,看今天是否能夠走的遠一些,去一趟2.8W附近就好一些。目前整體的情況就是不要在跌回中樞內部了.

1900/1/1 0:00:00