BTC/HKD+0.61%

BTC/HKD+0.61% ETH/HKD+1.19%

ETH/HKD+1.19% LTC/HKD+1.06%

LTC/HKD+1.06% ADA/HKD+3.14%

ADA/HKD+3.14% SOL/HKD+2.05%

SOL/HKD+2.05% XRP/HKD+2.53%

XRP/HKD+2.53%Coinbase的前CTO等人預測,隨著美元貶值,比特幣將達到100萬美元,但這些末日論者無視其他歷史先例。

加密多頭之間的敘述是短暫的,除了一個:比特幣(BTC)是非常規美聯儲貨幣政策的解劑。

由于風險資本家和天使投資人BalajiSrinivasan表示他打賭比特幣將在90天內達到100萬美元大關,它最近在CryptoTwitter上達到了狂熱的程度。前Coinbase首席技術官還預測美國銀行業危機將使美元崩潰并刺激惡性通貨膨脹——商品和服務價格的過快上漲。美元作為事實上的全球儲備貨幣,尚未經歷過這種極端貶值。

Balaji的預測是在美聯儲以美元貸款計劃的形式打開流動性水龍頭以遏制硅谷銀行倒閉后銀行業的不穩定之后做出的。在2020年3月新冠肺炎引發的崩盤和2008年全球崩潰之后,類似的預測魏瑪共和國式美國惡性通貨膨脹的預測引起了廣泛關注。在這兩種情況下,美聯儲都通過直接資產購買或量化寬松(QE)向金融體系注入了數萬億美元。

加密公司Blockchain.com計劃最快在今年進行IPO:4月19日消息,據知情人士透露,加密錢包開發商、交易所Blockchain.com正在就最快可能于今年舉行的首次公開募股(IPO)與銀行進行面談。知情人士說,IPO可能要到明年才能進行,公司的計劃可能會改變。他們要求不透露姓名,因為討論是私下進行的。Blockchain.com的一位代表拒絕置評。

此前3月31日消息,Blockchain.com以140億美元估值完成新一輪融資,Lightspeed Venture Partners領投。(彭博社)[2022/4/19 14:32:59]

惡性通貨膨脹幾乎總是由大量資金“追逐”經濟中提供的相同數量的商品和服務造成的。換句話說,通過量化寬松或其他措施創造的資金必須用于購買停滯不前的商品和服務庫存,以推高通脹。如果新創造的貨幣進入金融市場而不是實體經濟,那么股票或加密貨幣等資產的估值可能會過度膨脹。

風投機構合伙人:SEC監管作為將影響全球監管機構對加密貨幣的看法:8月4日消息,風投機構TheSpartanGroup合伙人SpartanBlack發推表示,目前加密市場對于美國證券交易委員會(SEC)對加密領域監管持何種態度感到擔憂,除了代幣價格之外,還有更多的利害關系。SEC主席Gary Gensler在未來幾個月實施的規則將真正決定誰將贏得未來2-3年的技術戰爭。有一點很清楚,每個人都會密切關注SEC,他們的所作所為將影響全球監管機構對加密貨幣的看法。[2021/8/4 1:33:24]

美聯儲的最新措施——銀行定期融資計劃(BTFP)——不是量化寬松政策,盡管它導致了美聯儲資產負債表的量化寬松式擴張。

“關于美國政府為遏制銀行業動蕩而采取的措施的影響存在很多困惑和夸張。這不是量化寬松,雖然通脹將保持粘性,但不會是惡性通脹,”成員瑪莎·雷耶斯(MarthaReyes)數字經濟倡議咨詢委員會的成員告訴CoinDesk。

當前加密貨幣市場總市值為2.23萬億美元:數據顯示,當前加密貨幣市場總市值為2.23萬億美元,前10幣種市值分別為:BTC(1.09萬億美元)、ETH(2408.13億美元)、BNB(516.77億美元)、USDT(418.20億美元)、DOT(404.07億美元)、ADA(380.63億美元)、XRP(273.15億美元)、UNI(159.38億美元)、LTC(136.47億美元)、LINK(126.98億美元)。[2021/4/4 19:44:19]

在量化寬松政策中,美聯儲從金融機構手中搶購國債和抵押貸款支持證券,沒有預先規定的持有期限。當美聯儲從銀行購買債券時,后者在中央銀行的現金儲備增加,為其提供流動性緩沖和更大的放貸動力。貸款的增加會鼓勵更多的支出和投資,從而對實體經濟或資產市場的價格造成上行壓力。

聲音 | 法國央行副行長:加密資產為改進現有支付系統帶來機會和挑戰:法國央行副行長Denis Beau在題為《加密資產在支付系統中的作用》文章中討論加密資產為支付系統帶來的新機會以及挑戰時稱,在支付工具領域,目前存在現金支付份額減少,而無現金支付在行為變化和技術創新的推動下發生轉變的雙重趨勢,而加密資產的開發是這些影響支付工具和系統的基本趨勢所推動的創新之一。加密資產具有獨特的金融、貨幣和技術特點,使它們有別于金融機構和中央銀行發行的貨幣和支付工具,并帶來具體的好處:區塊鏈技術和更廣泛的分布式賬本技術可以幫助滿足市場的需要和需求;分布式賬本技術可以幫助彌補現有批發市場基礎設施的現行限制。

但同時,正在接受技術和經濟試驗的加密資產不僅帶來了改進現有支付系統的機會,有帶來了重大風險。現今的加密資產不能令人滿意地提供結算資產的預期品質,達到可以與商業銀行貨幣和中央銀行貨幣互換使用的程度,更不用說取代作為價值的集中參考央行貨幣了,或作為批發交易的特權結算資產,或作為其法定貨幣地位的最后追索權結算資產。加密資產前端和后端支付安排會明顯面臨各種性質的風險,包括洗錢和資助恐怖主義、消費者和投資者保護的法律、財務、運營和合規風險,如果要使它們不能成為我們支付系統中的“薄弱環節”,就需要認真加以解決這些風險,需要認真加以解決這些風險,以免損害整個支付鏈的安全。

此前10月17日消息,法國央行副行長Denis Beau曾呼吁建立關于加密資產的全球監管框架,并希望中央銀行試驗自己的央行數字貨幣(CBDC)。(數字資產研究院CIDA)[2019/10/24]

根據BTFP,美聯儲向銀行貸款,讓它們能夠履行即時的財務義務。銀行需要流動性來應對美聯儲大幅加息后出現的存款外逃。流動性短缺可能導致廣泛的銀行擠兌,這是一個災難性的后果。

動態 | 樸茨茅斯市或成為美國最加密貨幣友好城市:據Bitcoin exchange guide消息,美國新罕布什爾州的樸茨茅斯市(Portsmouth)或將成為美國最加密貨幣友好的城市。數據顯示,該州擁有24家接受加密貨幣支付的企業,包括餐館、酒吧、美發店、瑜伽館等。文章稱,雖然紐約、阿姆斯特丹和灣區有更多的企業接受加密貨幣,但按人均計算,樸茨茅斯市是最加密貨幣友好城市的有力競爭者。[2018/9/4]

借款銀行必須在一年后歸還資金,并按照隔夜指數掉期(OIS)利率加10個基點收取利率。這不是像QE那樣的免費錢!

“BTFP不是量化寬松政策。它是一項幫助穩定銀行流動性的計劃。這項新的BTFP計劃將允許銀行質押或抵押貸款,以換取最多一年的即時流動性。這是一項流動性計劃,可在壓力很大,而且是短期的,”新興市場交易員兼分析師SengLiew在LinkedIn的帖子中表示。

“傳統的普通銀行業務是關于存款和資產之間的不匹配。在SVB的案例中,他們贖回了420億美元的存款,當硅谷在一天內拋棄他們時,這只是銀行資產的20%以上。導致失敗,而不是資產投資。由于大流行的企業貸款增長與PPP貸款計劃下的大幅增長相去甚遠。因此,大多數銀行將其大部分流動性投資于美國和抵押貸款,”Liew補充道。

換句話說,通過BTFP或貼現窗口等其他計劃以貸款形式從美聯儲收到的資金不太可能用于刺激經濟或金融市場的方式。

“出于貨幣目的,量化寬松正在增加資產負債表。這關乎金融穩定,資產負債表的所有擴張都不是量化寬松政策,”BannockburnGlobalForex首席市場策略師兼《理解美元》一書的作者馬克錢德勒在一封電子郵件中告訴CoinDesk。

美元死亡恐懼被夸大

。衡量美元兌主要貨幣價值的美元指數在2008年下半年飆升了11%,盡管雷曼兄弟倒閉,導致全球蔓延。盡管美聯儲進行了多輪量化寬松,但該指數在隨后幾年穩定在75-90的范圍內。在美聯儲于2020年3月重新打開流動性閘門后的十個月內,美元下跌了11%,這是一次顯著的貶值,但遠非徹底的惡性通脹崩潰。

衡量美元兌主要貨幣價值的美元指數在2008年下半年飆升了11%,盡管雷曼兄弟倒閉,導致全球蔓延。盡管美聯儲進行了多輪量化寬松,但該指數在隨后幾年穩定在75-90的范圍內。在美聯儲于2020年3月重新打開流動性閘門后的十個月內,美元下跌了11%,這是一次顯著的貶值,但遠非徹底的惡性通脹崩潰。

“如果出現普遍的銀行業恐慌,投資者可能會涌入美國國債等安全資產。康奈爾大學教授埃斯瓦爾·普拉薩德(EswarPrasad)告訴CoinDesk,這在短期內可能對美元有所幫助,而不是對美元造成傷害,他稱惡性通脹預測“過于夸張”。

普拉薩德補充說:“如果當前銀行系統的動蕩加劇,那么看看投資者認為加密貨幣是比法定貨幣更安全的資產的說法是否成立將會很有趣。”

銀行業危機是通貨緊縮

正如Balaji預測的那樣,一場全面的銀行業危機實際上可能導致信貸凍結,正如2008年雷曼兄弟倒閉后所觀察到的那樣,并導致通貨緊縮——商品和服務價格的普遍下跌,通常與經濟收縮有關在經濟中的貨幣和信貸供應中。通貨緊縮通常會增加對現金的需求。

銀行更有可能保留從美聯儲借來的錢,以確保健康的流動性水平,而不是將其借出。

信貸凍結是指國際銀行同業拆借市場凍結,超短期銀行同業拆借幾乎蒸發,從而切斷對家庭和企業的流動性供應的情況。

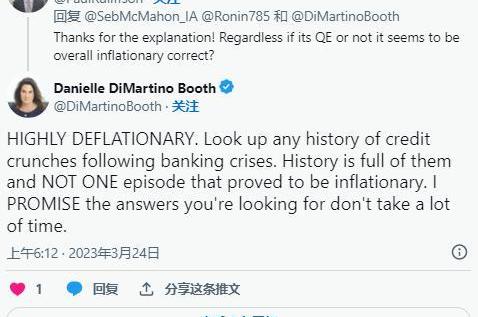

QuillIntelligenceLLC首席執行官DanielleDiMartinoBooth在推特上寫道

:“向非流動性機構提供的貸款是生命線,無法逃脫銀行系統并表現為速度的純粹分類。隨著這些銀行的貸款凍結,它們會減緩經濟。”

巴甫洛夫條件反射?

盡管QE和BTFP之間存在明顯差異,而且銀行業危機的通貨緊縮影響,但市場上許多人預計比特幣價格將迅速上漲。這種加密貨幣在兩周內上漲了40%以上。

與明顯現實脫節的原因可能是巴甫洛夫條件反射——經歷中性刺激與隨之而來的具有生物學意義的事件之間的預測關系所帶來的行為和生理變化。

在2008年至2021年的大部分時間里,利率維持在零或低于零,除非美聯儲的小幅緊縮周期在2015年12月至2018年12月期間利率上調了225個基點。此外,包括美聯儲在內的大多數中央銀行開始了多輪量化寬松。

長期寬松政策的偏見在投資者心目中一直將中性刺激和隨之而來的事件聯系在一起。因此,美聯儲的每一項舉措要么被誤讀為量化寬松政策,要么是最終推出量化寬松政策的先行指標。

Tags:BTF比特幣加密貨幣BTF幣BTF價格比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣

全球最大的加密貨幣交易所Binance已與美國證券交易委員會(SEC)簽署協議,這將確保資金屬于Binance.

1900/1/1 0:00:00編輯 切換為居中 添加圖片注釋,不超過140字 黃金馬丁策略 趙長鵬:Twitter價格可能略高,無論馬斯克做出什么決定都會支持:金色財經消息,幣安CEO趙長鵬在社交媒體回復網友時表示.

1900/1/1 0:00:00雙均線10日和60日交易策略雙均線交易策略是一種最受歡迎的技術分析投資策略之一,它是基于價格走勢分析和操作技巧,以幫助投資者預測未來行情.

1900/1/1 0:00:00量化交易策略有哪些 量化交易是指使用計算機程序和數學模型對金融市場進行自動交易的投資策略。它利用大量數據和統計分析來識別交易機會并執行交易.

1900/1/1 0:00:00比特幣昨日一度逼近2.7萬美元后,今日強力反彈一度站上3萬美元大關、以太坊最高也突破1,960美元。強勁的上漲也讓近24小時有高達3.8萬人爆倉,全網爆倉額達1.4億美元.

1900/1/1 0:00:00比特幣當前的交易模式具有波動性的特點,其交易區間維持在29,000美元至31,350美元之間的狹窄區間.

1900/1/1 0:00:00