BTC/HKD+2.75%

BTC/HKD+2.75% ETH/HKD+2.38%

ETH/HKD+2.38% LTC/HKD+3.69%

LTC/HKD+3.69% ADA/HKD+4.82%

ADA/HKD+4.82% SOL/HKD+4.08%

SOL/HKD+4.08% XRP/HKD+4.08%

XRP/HKD+4.08%穩健長期投資者的策略應該是等待市場波動產生的低谷,盡量降低自己持有主流資產的成本。

交易即修心

曾經有位掌管十億美金基金的天才跟我說,交易最主要的是心態。不滿30歲的他,已經在三次牛市中實現了數次百倍的財富累積,什么大勢宏觀,K線技巧,價值投資早已爛熟于心,但他仍然覺得心態是交易歷程中最重要的提升,所以我也想開頭從此談起。

長期主義

不知道從何時開始,身邊實打實交易賺到錢的朋友,都開始休養生息,吃喝玩樂,不問行情。是他們已經財富自由,失去動力了嗎?我想不是,而是他們知道什么時候該遠離行情波動,做“時間的朋友“,他們懂得以長期主義的視角來看待每天不停地波動的行情。有時候懂得休息比關注市場要難得多,試想一下你滿倉的時候市場突然暴跌,或者空倉的時候突然跳漲,心態不好的人很容易追漲殺跌。然而從長期投資者的角度,這些上下波動不過是走向牛市前底部的震蕩罷了,很可能他們都已經在最低點區間建倉,而遠離市場正是不懼波動的一個好方式。

身邊也不乏每天12個小時呆在屏幕和手機前,不放過任何一個twitter消息,每天追逐短線利潤的朋友,不得不承認有時候很羨慕他們一天就能翻倍甚至幾倍的交易,然而我相信大部分短線日內的交易選手漲漲跌跌,整體盈利也很難跑贏市場。

主流交易平臺ETH資金費率均跌破-0.3%:9月15日消息,Coinglass 數據顯示,隨著以太坊合并的臨近,主流交易平臺ETH資金費率多數跌破-0.3%,其中Bybit為-0.508%,dYdX為-0.414%,Binance為-0.375%,FTX為-0.318%,Bitmex為-0.332%。

資金費率是衡量以太坊期貨市場交易者相互交換的定期費用指標。當該指標值為負,意味著空頭交易者正在向多頭交易者支付溢價以保持其頭寸,通常暗示看跌情緒在市場中占據更為主導的地位;當該指標為正,意味著目前多頭壓倒空頭,表明大多數人情緒是看漲的。數據顯示,目前該指標已是高度負值,可能導致空頭擠壓。[2022/9/15 6:57:21]

這也是我為什么強調不要過于相信各種微信交易群和AlphaGroup,大部分信息都是情緒化的噪音,反而會干擾獨立思考和判斷。

牛市未到,場內PvP

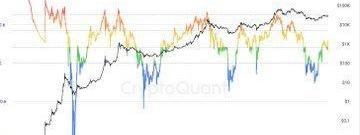

整體市場在陰跌兩個月后,用一周時間收復了跌幅,比特幣重回3萬大關。市場的解讀有的是從宏觀角度看,美國暫停加息開始反彈,也有一部分從消息面看,此前由于SEC起訴幾大交易所的利空消化,開始報復性反彈。

其實都有道理,但也都能說出破綻,宏觀角度即可以說是暫停加息是利好,但也可以說是終端利率提高,經濟有衰退風險等利空存在。

HoneyFarm與合成資產衍生品交易平臺Kalata達成合作:1月2日消息,基于BSC和Avalanche的分層農場HoneyFarm與合成資產衍生品交易平臺Kalata達成合作,并計劃推出激勵活動。[2022/1/3 8:20:51]

消息面的利好可以說是幾大巨頭推出新的合規交易所,但是反過來現在已經有的那些合規交易所比如Bakkt也沒什么交易量,再增加一個新的就能吸引更多資金嗎?

所以回到開頭,從長期投資者的角度看,這些宏觀分析和消息面從來都是已知結果推原因,并不能作為判斷依據。或者說,這些因素能夠影響投資者情緒而影響市場波動,但長期投資者并不關心情緒變化所帶來的影響。

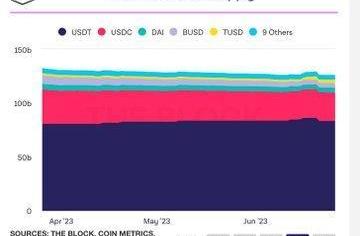

放大來看,我們仍然處在漫長的熊市當中,穩定幣的數量并未顯著增加;但是已經很可能走過了這一輪熊市最低的低點,如比特幣鏈上NUPL的數據顯示。因此對于長期投資者來說,決策變得相對容易,在下半年的時間里:逢低吸籌,持幣等待。情緒面的突然變化,比如SEC政策,交易所FUD,其他風險事件的發生,都是好的吸籌機會。一切宏觀政策,消息面的變化等等當時看來無比成立的利空理由,都可以在牛市時被解讀為利空出盡的加倉時機。反之,牛市的利多亦然。

比特幣全網未確認交易4638筆:金色財經報道,數據顯示,目前比特幣全網未確認交易數為4638筆,24小時交易速率為3.18交易/秒。目前全網難度為18.42 T,預測下次難度上調2.69%至18.91 T,距離調整還剩4天2小時。[2021/9/18 23:33:43]

場內PvP的資金導向和做市商撤離之后的低流動性為做莊者提供了極佳的環境,諸如前3ac皇家班底打造的新交易所平臺幣,還有新入選EDX標的的BCH等,價格強勢的表現都說明了熊市里投資者的注意力相比于牛市更容易被集中,meme幣的火熱也是創新缺乏的反應,如果對應到上個熊市就是19年初的交易所IEO和礦幣。

Alpha難尋

上一個周期的最大的Alpha公鏈賽道,在一級市場階段就被VC把估值打到天上,各種已經上線的Rollup和還未上線的zkEVM以及Raas(Rollup-as-a-service)給二級市場留下的機會約等于買入ETH,Move系也同樣在一級市場就完成了市場定價。公鏈賽道是個確定性高的好賽道,但是Alpha不夠。

4月30日比特幣現貨交易量歷史第二 3月13日為歷史最高:加密貨幣數據提供商CryptoCompare在4月交易所總結報告中表示,4月30日當天比特幣現貨交易量歷史排名第二,達到了662億美元,而歷史最高的單日交易量來自于3月13日,也就是“黑色星期四”后一日,比特幣現貨交易量達到了759億美元。[2020/5/11]

我們先來看以太坊賽道的幾個大類別:

DEX:Uniswap產品創新非常好,在創新層面超過了同賽道一個身位,但是自身無法給token賦能,且短期內看不到改觀的可能性。因此,基于V4的生態上做的創新項目,比如利用hook的可組合性等。基于UniV3的dex走的是一條改良后獨立發展的道路,比如TraderJoe,Maverick等;而V4則將獨立發展的成本和門檻大大提高,對于新項目來說不如去成為Uni生態的一員。

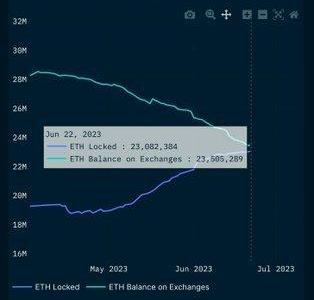

LSD/LSDFi:大的賽道機會LSD的驅動因素是以太坊轉PoS,ETH成為生息資產,相當一部分用戶質押ETH后換成LST(如stETH)。那么這些LST有什么用途呢?于是DeFidegen們做出了兩大類的產品,第一個大類就是超額抵押LST生成穩定幣,以Lybra,Prisma為代表,第二類是Pendle的InterestSwap,將收益權進行交易互換。

公告 | MXC抹茶于今日22時30分上線OKB杠桿ETF交易對:據官方公告,MXC抹茶于2月10日22時30分上線杠桿ETF OKB3L(3倍做多)與OKB3S(3倍做空)交易對,用戶可通過web端“ETF專區”或App端幣幣交易“創新區”參與。截止目前OKB日內漲幅超40%,投資者在參與杠桿ETF交易時,需在二級市場價格沒有大幅偏離凈值的情況下買入,避免受到損失。杠桿ETF是MXC抹茶借鑒傳統金融推出的永續杠桿產品,提供3倍杠桿,無需支付保證金,購買“L”表示做多,購買“S”表示做空。目前已上線包括BTC、BCH、BSV、ETC減產概念,以及平臺幣HT、BNB、OKB在內的15個品種。點擊原文查看詳情。[2020/2/10]

第一類超額抵押穩定幣的問題在于抵押出來的穩定幣需要有場景,而最大的onchain穩定幣交易商Curve恰恰自己也在做crvUSD的業務,并且也可以用LST做抵押,很難想象新的玩家在同一個賽道顛覆Curve。

第二類Pendle打的市場很新,所以從估值上市場也給出了比第一類更高的比率,但問題也在于市場天花板較低,目前的市值已經算是合理定價區間,很難再有超額收益。此前投資pendle最好的機會是抓住Pendle利用LSDfi做困境反轉的邏輯。

衍生品Dex:GMX之后暫時未看到新的模式,還是存量博弈。一些高性能鏈上的OrderbookPerp會相繼推出,由于不在以太坊生態,這里不再贅述。總體上還需要繼續觀察。

NFT市場:市場仍然缺乏新的熱點和創新。最近的熱點事件就是Azuki的發售,個人相對來說不太看好,這種發售形式實際上是對老粉絲的再次收割,并沒有破圈引進新的玩家和用戶。這點我更喜歡企鵝的做法,在亞馬遜上售賣玩具來拓展圈外用戶,盡管從圈錢的數量上跟Azuki肯定沒法比,但一個是從圈內吸金,一個是去拓展圈外客戶,商業邏輯和情感上我更支持后者。多說一句,BAYC的價格崩坍也是過度收割粉絲的結果,數一數YugaNFT和Token一共賣了多少不同的系列,要知道這些都是吸金而不是產生現金流的資產。

其他類似Game/OnchainGame,ZK,Social等等新賽道,要么是在講故事融VC的階段,要么還需要牛市的熱度來催化,離二級市場交易機會尚遠。

綜上,作為最龐大和繁榮的以太坊生態,有創新的賽道在熊市中被大量的一級市場資金透支,二級市場布局一線賽道龍頭的Alpha機會難以尋覓,比如Dex的Uni,借貸的Aave,LSD的Lido等都是市場Beta了;有限的機會在上述生態的二線龍頭上,比如UniV4的生態項目,LSD的生態項目LSDFi屬于二線龍頭。如果一線龍頭的天花板是排名市值前30,那么二線龍頭很可能只能漲到200-300名左右。

一些猜想

1.比特幣生態的填空題

比特幣生態今年以來出現了兩波炒作熱潮,一是以BRC20和Ordinals為主的Meme類型,炒作邏輯對應我文章開頭所寫,是一種在熊市缺乏創新大前提下,饑渴的場內資金的情緒炒作,而相比于以太坊meme來說,Ordinals還可以借用NFT的故事,屬于Meme+NFT的集合,可以玩的花樣更多,因此有可能出現像Doge,Shib這樣的現象級Meme;二是Stacks的二層故事,配合比特幣減半的敘事會在二級市場被反復拉砸。

從市值的邏輯上來推演,以太坊生態ETH對應最底層的基礎設施和價值存儲,Layer2對應應用的計算平臺,DeFi/LSD/穩定幣/NFT對應各個應用生態,市值空間ETH>Layer2>生態賽道一線龍頭>二線龍頭。比特幣生態由于比特幣市值最高,因此整體天花板也最高。但是除了比特幣,后續的生態如何填空?BTC>L2?還是BTC>LN(閃電網絡),抑或是BTC>Nostr?

在比特幣之后,我們還未有確定的答案關于什么樣的應用應該建立在比特幣上,而為了建立這樣的應用,我們又需要什么樣的中間件和基礎設施。Stacks的邏輯是讓比特幣更好地拷貝一套以太坊應用,Ordinals/Brc20是熱度有了但是持久性未證明的應用,而且中間層是中心化記賬解決。閃電網絡的邏輯更自洽,既是原生比特幣又去中心化,還有原生的應用場景比如支付、orderbookdex等等,但是進展是真的慢,等閃電網絡應用能大規模用的時候,可能下一個牛市都要錯過了。

2.Cosmos生態

Cosmos上的項目其實很難說生態,或者說每一個項目都在自己做一套生態,非可組合性遠大于可組合性,也造成了Cosmos每個項目都要重復造一遍輪子,雖然都是重復造輪子,區別是以太坊每個Layer2都幾乎是同一套輪子,cosmos則各用各的。除了都有較高的token通脹,很難找到統一的的標準來評價Cosmos生態的項目,目前看下來更多是價格游戲:比如Neutron的公募價格FDV160M相對于Sei的800m和Berachain的400m有價格優勢,因此參與Neutron公募或者二級0.4以下買是好選擇。

關于Cosmos技術的演進邏輯還在研究中,歡迎專家賜教。

總結

綜上,整體市場缺乏范式轉換的躍遷式投資機會,Alpha難覓。穩健長期投資者的策略應該是等待市場波動產生的低谷,盡量降低自己持有主流資產的成本,最大化獲得市場Beta收益的同時逐漸增加倉位。激進一些的投資者和Degen則可以動態捕捉市場二線龍頭新項目和情緒炒作的meme類資產機會,獲取相對的超額收益,但需要控制倉位風險。

Tags:比特幣以太坊LSD比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢以太坊幣是什么幣LSD幣LSD價格

比特幣(BTC)已成功突破關鍵的30,000美元大關,標志著加密貨幣的一個重要里程碑。然而,它現在面臨著31,000美元附近的強大阻力區域.

1900/1/1 0:00:00概括 著名的加密貨幣分析師DonAlt預計比特幣總體上會上漲。分析師預測,如果超過3萬美元的水平,將增加4.3萬至600美元。根據DonAlt的說法,比特幣崩盤的可能性正在日益降低.

1900/1/1 0:00:00CME BTC期貨今晨形成的“49575-50685美元”缺口已回補:剛剛,CME BTC期貨價格持續下挫,最低跌至 49500 美元,已完全回補今晨形成的“49575-50685美元”的缺口.

1900/1/1 0:00:00俄羅斯P2P加密貨幣市場正在快速增長,一份報告稱供應商每天可以進行價值“2.96億美元”的交易.

1900/1/1 0:00:00據報道,此次裁員將主要打擊該公司的亞馬遜商店業務。此前,亞馬遜已經裁掉了18,000多個工作崗位.

1900/1/1 0:00:00持有大量Pepe硬幣的投資者PepeWhales正在將注意力轉向Pikamoon,將其視為下一個有前途的基于模因的加密貨幣.

1900/1/1 0:00:00