BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD+0.21%

ETH/HKD+0.21% LTC/HKD+0.33%

LTC/HKD+0.33% ADA/HKD+1.93%

ADA/HKD+1.93% SOL/HKD+1.25%

SOL/HKD+1.25% XRP/HKD+2.07%

XRP/HKD+2.07%

關于代幣分配框架模型和為代幣實體計入價值的方式的討論,可參考其姊妹篇《加密項目如何正確分配代幣?》。

讓我們想象這樣一個情況:一個加密初創公司為一家股權實體從風投那里籌集了資金,并計劃在未來為該股權實體籌集更多資金。這家初創公司還計劃在未來推出代幣。讓我們假設協議所創造的總體價值的大部分將歸代幣實體而不是股權實體所有。

我們建議要么不應該將代幣分配給股權投資者和團隊,要么分配給股權投資者和團隊的代幣應該有一個非常長的歸屬時間表。

原計劃分配給股權投資者和團隊的代幣應該分配給股權實體。在基礎業務達到由某些業務指標衡量的成熟度之前,股權實體不應將代幣分配給股東。

如果由于法律原因無法執行上述操作,那么分配給股權投資者和團隊的代幣應該有一個10年的歸屬時間表,第一次代幣解鎖從第7年開始。也就是說,應該有預定義的例外情況(KPI目標、收購),使他們能夠更早地解鎖他們的代幣。

下面會講到:

更長的代幣歸屬期提案

現有代幣歸屬期的問題

傳統的早期投資

ArbDoge創始人身份疑似已被披露,項目方尚未對此作出回應:7月31日消息,推特KOL王大有公開表示,其本人系此前火爆一時的meme項目ArbDoge.AI創始人。他聲稱,“(該項目的)經濟學、運營、每一篇medium故事,每一篇推文都出自我手。我會陪這個項目到最后,完成AIFI產品。”

但目前ArbDoge官方推特尚未對此事作出回應,王大有這一聲明無法被證實或證偽。[2023/7/31 16:07:45]

風險投資模型

結論

提案

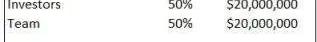

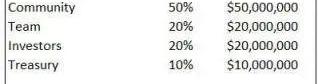

讓我們試著用例子來理解上面的說法。以下是基于初創公司融資計劃的代幣發行前的股權上限表。

基本假設應該是100%的協議價值歸代幣實體所有,但事實并非如此,任何低于100%的代幣應計價值都會引入難以控制的額外復雜性,并削弱提案。

假設這家初創公司在多輪融資中總共為股權實體籌集了2000萬美元,以換取50%的股權。因此,股權投資者合計擁有股權實體的50%。該股權實體的價值為4000萬美元,股權投資者在該股權實體中的股權價值為2000萬美元(4000萬美元*50%)。

BSC鏈上托管平臺Justcows疑似跑路,項目方已轉移500萬美元資金:6月24日消息,據推特用戶@eternal1997L的推文,BSC鏈上的托管平臺Justcows疑似跑路,項目方將大量的BUSD通過混幣的形式,分散到了至少上萬個地址里,其中部分資金轉到了hunterswap,還有一部分進了交易所。據悉,該平臺1個月前曾發布公告,停止用戶提現。據悉,Justcows卷走了500萬美元的用戶資金。

項目方錢包地址疑似0xb619571786E069c635605A175D7B668bD74ae6a5。[2022/6/24 1:28:27]

這家初創公司還決定將50%的代幣分配給社區,10%分配給金庫。剩下的40%將由投資者和團隊按比例進行分配。由于股權實體擁有50/50的所有權,其余40%的代幣分配也應該是50/50的分配。因此,理想的代幣配置應該是20%的股權投資者和20%的團隊。

協議的內在完全稀釋估值是1億-4000萬美元的股權估值除以40%(團隊+投資者的代幣分配)。投資者在代幣實體中的股份價值2000萬美元(假設股權實體幾乎一文不值)。

Coinbase軟件工程師:SushiSwap存在后門,項目方能盜取資金:Coinbase軟件工程師Daniel Que發推稱,SushiSwap存在后門,項目方能盜取資金,使用者請小心風險。這可以通過將所有權轉移到時間鎖定(timelock)合約來緩解,以強制執行博客文章中提到的100000個塊(約2周)遷移延遲。現在還沒有強制執行它的代碼。SushiSwap創建者已承認并表示將遷移到時間鎖定合約。

據此前報道,推特用戶Chef Nomi#SushiSwap宣布推出SushiSwap,該協議利用Uniswap的核心設計,增加了面向社區的功能。要開始提供流動性并獲得SUSHI代幣,任何持有Uniswap LP代幣的人都可以將其質押到相應的池中,并將在區塊高度10750000開始賺取代幣獎勵。每個區塊將創建100枚SUSHI,平均分配給每個支持池的質押者。在最初的100000個區塊(大約2周),SUSHI的生產數量將是10倍,即每區塊生產1000枚,以此激勵耕作者和協議采用者。

關于獎勵分配,0.25%的獎勵直接轉入活躍的流動性提供者手中,剩下的0.05%被轉換回SUSHI并分發給代幣持有者。SUSHI分發的10%將被留出用于開發和未來的迭代,包括安全審計。[2020/8/27]

動態 | Layer2 項目Matic短時暴跌 70% 項目方近期將1.6億代幣轉出基金會:幣安Launchpad項目Matic Network于12月10日早上發生異常下跌,在8點30-9點30分之間,其代幣從0.04美元暴跌至0.015美元,跌幅超過 70%。在此之前,Matic基金會合約地址曾大量轉出代幣,根據Etherscan數據查看,項目方在最近30天內一共從基金會合約內轉出了1.6億枚 MATIC代幣,其中部分代幣充入了幣安交易平臺。[2019/12/10]

問題

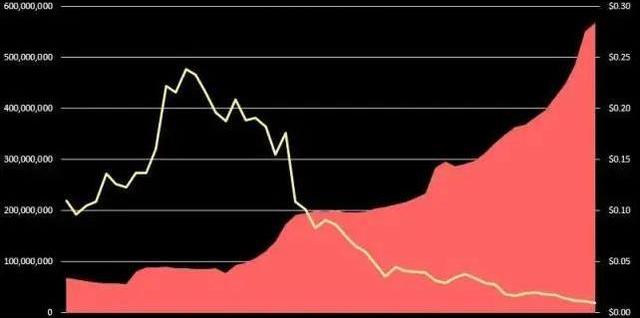

到目前為止,代幣實體的最大問題是,從金庫釋放到流通的代幣的速度和數量大于市場對代幣的需求的速度和數量!

代幣發行增長<代幣需求增長|代幣價格

代幣發行增長>代幣需求增長|代幣價格

VIS代幣價格與流通供應量

有很多方法可以嘗試解決這個問題,一個直接解決方案是盡可能延遲投資者和團隊的代幣解鎖。

投資者和團隊代幣在一段時間內被鎖定。一旦代幣被解鎖,投資者和團隊通常會立即套現——這對代幣價格造成了進一步的拋售壓力,因為流通的代幣供應量變得更大。

3%以太坊被各類項目方掌握:人們普遍認為持有很多加密貨幣的人有能力通過單一的銷售訂單來影響市場。然而,市場影響力最大的并非他們,而是擁有價值數十億美元以太坊的區塊鏈項目方。據估計,超過3%的以太坊被掌握在這些項目方手中,當這些項目以太坊流出時,對市場的影響效果將是驚人的。[2018/3/20]

加密項目是使用代幣激勵來引導用戶流動性的早期協議。代幣不斷地發送給用戶以激勵協議活動。因此,維持和發展生態系統已經存在通脹壓力。投資者和團隊在平臺足夠成熟之前出售他們的代幣,導致進一步的拋售壓力。

此外,隨著創始人在產品發布前兌現代幣,會讓他們逐漸失去對產品的動力和激情。短暫的歸屬期激勵創始人成為優秀的一次性推銷員——專注于通過向散戶出售永遠不會發布的產品來營銷代幣,而不是專注于實際構建產品和了解客戶的痛點。

投資者也是如此;投資者支持該公司,并大量兜售代幣,直到他們的歸屬期結束。然后,他們切斷了與公司的聯系,不再支持它——他們幾乎沒有動力讓公司獲得長期的成功。只要他們的代幣解鎖時價格高,他們就很高興。這就是私人投資者的動機與創始人和社區發生沖突的地方。

我們認為,在平臺達到特定指標預先定義的業務成熟度之前,投資者和團隊不應該出售他們的份額。不管公司需要花費5年還是15年的時間才能達到這些指標!

讓我們來看一些來自現有項目的歸屬期例子。

AXS(AxieInfinity)

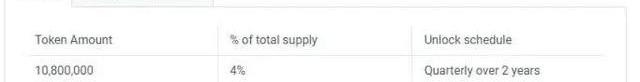

AXS的私人銷售投資者可以在從發行日開始的2年的歸屬期內每3個月解鎖一次代幣。與其他項目相比,AXS將4%分配給私人投資者,這是一個非常低的數字,但現有的歸屬期相當短。

YGG(YieldGuildGames)

25%的YGG代幣被分配給投資者,歸屬期限總共為5年。然而,約30%的投資者代幣在代幣公開銷售日被解鎖。實際上,這是總代幣供應量的7.5%。代幣推出2年后,約80%的投資者被解鎖。這絕對不是一個長期的投資計劃。

傳統的早期投資

加密技術使創始人和投資者能夠在不交付產品的情況下提前退出,只向散戶投資者出售「夢想」或「體驗」。讓我們來看看傳統早期投資中的退出是如何運作的。

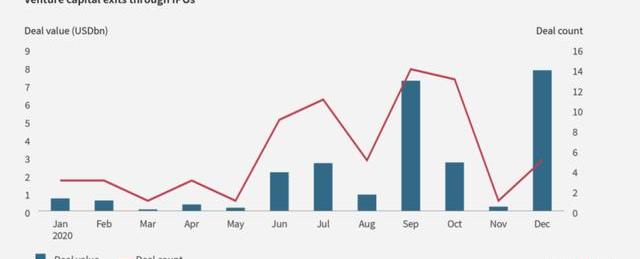

風投公司投資于一家初創公司,或者要到該公司上市(IPO),或者該公司被出售才被允許退出。根據Crunchbase的數據,退出的過程很容易就會需要大概10年的時間。

還有第三種選擇——一家風投公司通過點對點交易,將其不流動的、非公開的股權出售給另一家風投公司。這些交易被稱為二級交易,可能需要獲得初創公司董事會基于股東協議的批準。此外,可能沒有多少的買方風投愿意支付賣方風投希望執行交易的價格。

由于風險投資必須做出長期的承諾,他們通常會花大量的時間進行盡職調查,以確保他們押對了馬,一旦他們做出了投資,他們就會有強烈的動機盡可能多地增加價值。沒有短期退出選項也讓風投公司對他們的投資決策負責——從現在開始投資10年的風投公司和只下1年賭注的交易者的心態有很大的不同。

創始人和員工與風投有相同的選擇。由于股東協議和其他法律原因,對他們來說,出售其不流動的、非公開股權更加困難。因此,他們充分激勵長期退出驅動的成功,隨著公司業績的改善,他們有理由給自己支付更高的薪水。

因此,傳統的早期投資行業參與者、投資者和創始人都有建立長期可行業務的動機,沒有任何早期退出的機會。

風險投資模型

風投不是在管理他們自己的資本——他們把別人的錢投到創業公司。風投只是一個代理人,其受托責任是為客戶尋找最佳投資機會,執行這些機會,并在10年后將資金返還。

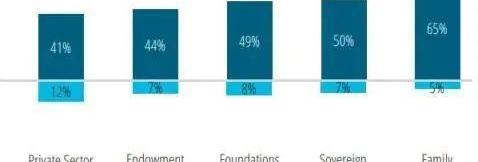

上面描述的「其他人」被稱為有限合伙人——他們是富有的個人、主權財富基金(沙特、挪威等)、養老基金(耶魯、英國石油)、捐贈基金/基金會(蓋茨基金會)和其他資本配置者。這些機構不具備組建內部團隊直接投資這些交易的人才和專業知識,因此最終投資于專門從事特定領域的風投公司,這些風投公司過去有過成功的投資記錄。

將資金分配給VC的投資者類型

風投經理和有限合伙人之間的典型協議是,風投至少在10年內不會歸還資金——換句話說,基金的生命期為10年。風投公司用前3-4年進行投資,剩下的幾年獲取回報。

從VC模型得出的結論是,VC并不著急。他們的任務是進行長期投資,他們不需要在至少5-6年內退出投資。

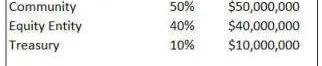

為什么要有一個股權實體?為什么不只是有一個更長的代幣歸屬期?

將代幣分配給股權實體,除了賦予股東更多的控制權和法律權力外,還可以單方面做出代幣協議相關的治理決策。

如果有協議的潛在收購者,他們將更容易獲得40%的代幣和股權實體的法律利益,而不是必須從公眾收集代幣或必須與每個投資者進行雙邊談判。

股權實體擁有大量代幣的潛在問題是什么?

SEC建議基于代幣網絡去中心化水平的數字代幣監管框架。擁有30-40%代幣網絡的股權實體可能無法通過SEC的最低去中心化要求。

另一個潛在問題可能是雙重征稅。一旦基礎業務到期,并決定分發代幣作為股息(實物支付)或被另一家公司收購,投資者可能需要支付雙重稅。

結論

我們認為不應該將代幣分配給股權投資者和團隊——代幣應該分配給股權實體。股權實體持有的這些代幣不應該被解鎖并分發給股東,直到業務達到特定業務指標預先定義的期限。當達到業務指標時,應允許股東部分或全部獎勵其按比例分配的代幣份額。這使得股權實體更容易被潛在收購者「收購」。

或者,在預定義的業務KPI目標或潛在并購例外情況下,代幣的歸屬期應該延長到10年以上。

大家好,這里是鏈客區塊鏈技術問答社區,今天講一講HTML、CSS、JavaScript、PHP、MySQL這些中應該先學什么,畢竟在這個互聯網的時代,選好規劃路線是比較正覺的.

1900/1/1 0:00:00OPNX原名GTX,是由三箭資本創始人SuZhu、KyleDavies與CoinFLEX聯合創始人MarkLamb合作推出的支持破產債權、現貨和期貨衍生品的交易所.

1900/1/1 0:00:00自2022年5月以來,Chainlink的交易區間中值為7.6美元。在過去48小時內,未平倉量一直在下降,即使LINK的勢頭開始停滯在8.7美元 周三的大幅下跌是對更高時間框架支撐的回撤.

1900/1/1 0:00:00根據WhaleAlerts的鏈上分析,價值近6500萬美元的柴犬(SHIB)通過三筆交易在未知錢包之間轉移。三筆交易共轉移了近6萬億個SHIB代幣.

1900/1/1 0:00:00技術分析師DonAlt預測比特幣價格將上漲至50,000美元的水平。另一位分析師認為以太坊價格將繼續形成較低的高點。最后,技術專家表示dYdX價格已脫離下跌趨勢.

1900/1/1 0:00:00卡爾達諾價格周一轉綠,追隨其更大的兄弟姐妹——比特幣和以太坊的腳步。智能合約代幣在24小時內上漲了1.85%,吸引了3.8億美元的交易量。其短期技術圖看漲——預測將突破25%.

1900/1/1 0:00:00