BTC/HKD-0.44%

BTC/HKD-0.44% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD-0.11%

LTC/HKD-0.11% ADA/HKD+0.81%

ADA/HKD+0.81% SOL/HKD+0.77%

SOL/HKD+0.77% XRP/HKD+1.32%

XRP/HKD+1.32%

除了在12月1日進行了一次短暫的18100美元的測試外,比特幣(BTC)市場在一周內保持了相對平靜。這表明,投資者開始意識到,在自去年10月以來上漲77%之后,比特幣可能會出現更長的盤整期。

BTC/USD4小時圖來源:TradingView每當比特幣價格穩定時,人們總是對山寨幣反彈的期望越來越高。但最近情況并非如此,本周比特幣的主導地位增長了0.8%,達到63.6%。

這一走勢表明,投資者要么在等待突破2萬美元的阻力位,要么擔心可能出現負面的價格波動。因此,這種走勢表明他們對山寨幣的信心已經減弱。

Animoca Brands聯創:數字產權是Web3經濟蓬勃發展的關鍵:金色財經報道,香港風險投資公司Animoca Brands聯合創始人Yat Siu認為,鏈上數字產權是區塊鏈技術的主要方面,它將推動一個更加去中心化的社會。他在2022年韓國區塊鏈周(KBW)上發表講話時指出:“當今世界上最強大的公司不是能源公司或資源公司,它們是科技公司,它們并不強大,因為它們生產軟件。它們很強大,因為它們控制著我們的數據。”

他補充說,與我們已經習慣的Web2平臺不同,基于區塊鏈的應用允許我們控制這些數據,而不是受制于“數字殖民”。他認為,Web3的強大之處在于,我們可以掌握所有權。我們可以借此做出巨大的改變,因為我們對這些資產有分布式和分散的所有權。(Cointelegraph)[2022/8/9 12:12:09]

現場丨Chainlink聯合創始人:預言機是將智能合約連接至鏈下世界的關鍵:金色財經現場報道,由Web3基金會主辦的Web3大會10月29日在上海舉行。Chainlink聯合創始人Sergey Nazarov在會上表示,目前智能合約已經邁入鏈下連通階段,有金融、國際貿易、保險等越來越多的場景被覆蓋,但它們都需要數據輸入如價格數據,這些數據都需要以某種形式傳輸到區塊鏈上。現在的趨勢就是將腳本化智能合約連接至鏈下世界,而預言機則是實現這一趨勢的關鍵。這一趨勢將驅動DeFi智能合約實現極大增長。[2020/10/29]

每周前16位加密貨幣表現來源:Nomics&CoinMarketCap上圖顯示了本周比特幣如何獲得市場份額。除Nem外,其余山寨幣上漲0.5%。總體而言,交易量令人失望,盡管部分原因是比特幣徘徊在19200美元。

每當交易者猶豫不決時,他們就會減少頭寸,等待更好的進場點。因此,本周的交易量下降是一種調整,而不是缺乏興趣。

Yam Finance已正式提交修改Yam協議關鍵參數鏈上提案:9月30日早間,Yam Finance官方發推宣布,修改Yam協議關鍵參數MaxSlippage和RebaseLag的鏈上提案已正式提交,以開啟治理投票。官方表示,投票將持續48小時,若被批準,將進入12小時的時間鎖。[2020/9/30]

比特幣價格盤整時,機構投資者積累比特幣

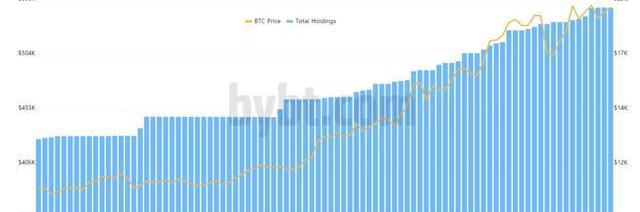

加密貨幣基金灰度投資繼續積極地在其投資組合中增持比特幣,其比特幣管理規模突破了100億美元大關。

灰度投資比特幣持有量來源:bybt.com在過去的一周中,灰度已經增持了將近13000個BTC,總計持有547000個BTC。因此,對于灰度比特幣信托來說,這又是很棒的一周。通過分析其相對于每股所持有效BTC的溢價,也可以看到同樣的興奮之處。

聲音 | Bitfinex CTO:跨鏈價值轉移是加密貨幣行業2020年的關鍵問題:Bitfinex首席技術官Paolo Ardoino認為,跨鏈價值轉移是加密貨幣行業2020年面臨的最關鍵問題。“我認為這項技術明年非常重要的原因是,在過去幾年里已經發展了很多不同的區塊鏈。新的區塊鏈一直在不斷發展。因此,流動性分散正在所有這些區塊鏈發生,因為區塊鏈有原生代幣,而且可能還有發行在它們上面的資產。在我看來,這就需要一種流動的方式將資產從一個區塊鏈轉移到另一個區塊鏈。”(Crypto Briefing)[2020/1/1]

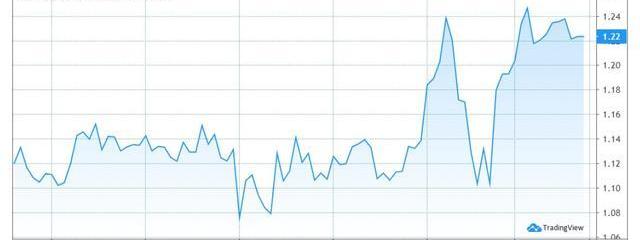

灰度比特幣信托溢價來源:TradingView&Grayscale如上所述,灰度比特幣信托溢價從前一周的11%增加到22%。這個指標在過去90天內的平均溢價為14%。因此,隨著在近期創下6個月高點,這個指標反映了積極的勢頭。

動態 | 應深刻了解區塊鏈技術的利弊 使之服務于國防等關鍵領域:中國軍網今日刊文稱,區塊鏈作為一個“去中心化”分布式賬本數據庫,其具有分布式去中心化、無須信任系統、數據不可篡改等優點。文中表示:若我們盲目地將其應用在國防及其他關鍵領域,其后果不容樂觀。比如存儲機制耗費資源,運行機制影響效率,共識機制存在安全隱患。面對區塊鏈這一新興事物,必須深刻了解其技術利弊,優化改進其不足,才能更好地駕馭該技術,使之服務于國防等關鍵領域。[2018/12/7]

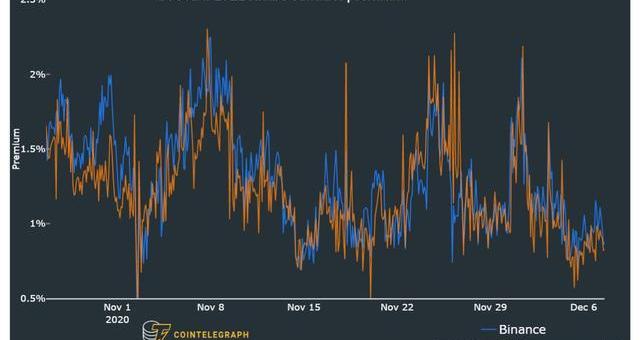

永續期貨資金費保持穩定

永續合約具有一個嵌入式費率,通常每八小時收費一次。資金費率確保不存在交易風險失衡。即使買賣雙方的持倉量始終保持一致,杠桿率也可能有所不同。

如果某一時刻永續合約價格明顯大于現貨價格,多頭需要付費給空頭。如果某一時刻合約價格明顯小于現貨價格,空頭需要付費給多頭。這個問題在牛市期間尤其重要,因為牛市通常會有更多的多頭需求。

每周維持在2%以上的利率意味著極度樂觀。這一水平在市場反彈時是可以接受的,但如果比特幣價格是橫盤整理或處于下降趨勢中,則是有問題的。

在這種情況下,買方的高杠桿會增加意外價格下跌期間大量清算的可能性。

BTC永續期貨資金費率來源:DigitalAssetsData請注意,盡管比特幣的價格處于停滯狀態,但每周的資金費率卻保持在健康的水平上。這一數據表明,交易員仍然保持樂觀,盡管他們沒有過度使用杠杠。

12月1日凌晨,比特幣測試了19900美元的水平時,也出現了短暫的興奮時刻。

期貨溢價達到頂峰,但此后已恢復正常

資金費率可能會帶來一些扭曲,因為它是零售交易員的首選工具,因此會受到過度杠桿的影響。另一方面,專業交易員傾向于主導具有設定到期日期的長期期貨合約。

通過衡量期貨比一般現貨市場溢價多少,交易員可以自己判斷看漲程度。期貨通常比現貨交易的價格溢價0.5%或更高。

每當溢價變為負值時,這就是一個警告的危險信號。這種情況,也被稱為現貨溢價,表明市場正在轉向看空。

2021年1月BTC期貨溢價來源:DigitalAssetsData上圖顯示,這個指標在12月1日短暫觸及2%,但隨后由于比特幣未能突破20000美元的阻力位,而調整至0.9%。盡管下跌,但溢價仍保持在最低門檻0.5%之上,這表明專業交易員對此表示樂觀。

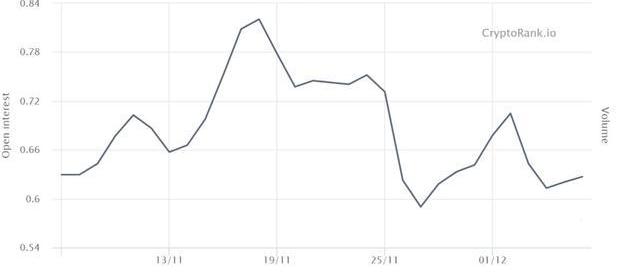

期權看跌/看漲比率

通過衡量更多的活動是通過看漲期權還是看跌期權,人們可以衡量整體市場的情緒。一般而言,看漲期權用于看漲策略,看跌期權用于看跌策略。

看跌期權與看漲期權之比為0.70,表明未平倉看跌期權比看漲期權少30%,因此可被視為看漲。

相比之下,看跌期權與看漲期權之比為1.20,則表明未平倉看跌期權比看漲期權多20%,這可被視為看跌。需要注意的一件事是,這個指標匯總了整個比特幣期權市場。

BTC期權看跌/看漲比率來源:Cryptorank.io隨著比特幣價格接近20000美元,投資者尋求下行保護是很自然的事情。結果,看跌/看漲期權比率在12月2日達到0.70的峰值。盡管有所增加,但看漲期權仍比看跌期權多30%。

在這段興奮期過后,這一指標已回升至健康的0.63。考慮到0.67是過去3個月的平均值,這應該被視為看漲,因為購買保護性看跌期權的投資者越來越少。

比特幣價格走勢平穩,但投資者仍看漲

總體而言,以上討論的每個關鍵指標都在預期區間內保持穩定,特別是考慮到市場最近回落至18100美元。

當比特幣保持在19000美元以上時,投資者可能開始猜測比特幣創下歷史新高的可能性,一些人可能會匆忙獲利退出。

目前,還沒有一個指標敲響警鐘。盡管比特幣盤整期間沒有山寨幣反彈可能會打擊投資者的情緒,但總體看漲情緒依然存在。

Cointelegraph中文作為區塊鏈新聞資訊平臺,所提供的資訊僅代表作者個人觀點,與Cointelegraph中文平臺立場無關,且不構成任何投資理財建議。如需轉載請聯系Cointelegraph中文相關工作人員。

Tags:比特幣BTC比特幣價格比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢BTCs是不是黃了btc錢包官網btc短線交易騙局比特幣價格最低是哪一年

英國居民將成為美國境外首批能夠使用PayPal買賣加密貨幣的人。據記者卡爾·昆塔尼利亞稱,支付平臺PayPal計劃在未來幾個月內將其加密貨幣產品拓展到英國.

1900/1/1 0:00:00灰度已經為YearnFinance信托注冊了一家有限責任公司,這是這家資產管理公司正在考慮采用DeFi代幣的第一個跡象。新的YFI實體于2021年2月10日在特拉華州注冊成立為法定信托.

1900/1/1 0:00:00NFT市場的牛市 隨著比特幣接連創出新高,非同質化代幣NFT也成為了加密貨幣行業蓬勃發展的領域之一.

1900/1/1 0:00:00比特幣在2020年的表現非常出色,但其他頂級加密資產的表現如何?讓我們來看看一些市值最高的加密貨幣是如何做到的.

1900/1/1 0:00:00比特幣(BTC)剛剛在2020年再創新高,三年來首次突破了1.8萬美元。11月17日,比特幣價格上漲至17858美元,此前大量交易推動價格平穩突破17100美元至17300美元的區間,許多分析師.

1900/1/1 0:00:00去年,CoinMarketCap拒絕了將其新所有者幣安推上交易所榜首的網絡流量指標。 加密市場數據聚合商CoinMarketCap昨天更改了其計算方法,在默認情況下根據交易所的網絡流量進行排名,

1900/1/1 0:00:00