BTC/HKD-0.28%

BTC/HKD-0.28% ETH/HKD-0.59%

ETH/HKD-0.59% LTC/HKD-1.06%

LTC/HKD-1.06% ADA/HKD-1.92%

ADA/HKD-1.92% SOL/HKD-1.95%

SOL/HKD-1.95% XRP/HKD-0.95%

XRP/HKD-0.95%隨著ETH2.0存款合約的上線,市場對于Staking經濟的關注度逐漸升溫。區哥關注這一賽道也有一段時間了,今天想聊一聊Staking經濟賽道有哪些參與者,又有哪些玩法。

PoS公鏈為了保護網絡安全,都會配有Staking模塊,較高的抵押率能夠有效防止51%攻擊。同時對于長期持幣者來說,可以獲得穩定的無風險收益,這是一個多方互利的事情。

目前行業內使用PoS共識的公鏈占大多數,且后來者們也都大多選擇PoS共識。據StakingRewards數據顯示,目前PoS資產總市值為360億美金,Staking資產為160億美金,平均抵押率為43%,平均收益率20%。

通過簡單的計算,我們可以知道Staking市場每年的平均收益為32億美金,假使服務提供商抽取10%的傭金,則每年平均收益為3.2億美金。加之ETH2.0的上線,以太坊按照目前530億美金的市值計算,抵押率達到30%就能讓Staking資產總量翻上一倍。Staking經濟的空間,不可謂不大。

Staking雖然提升了公鏈安全性,讓用戶獲得了收益。但解除Staking一般都有時間限制,這會讓用戶承擔很大的機會成本及市場風險。

隨著DeFi的興起,為用戶提供了更多高收益的渠道的同時,這又會出現DeFi與Staking爭搶資產的情況。Staking收益低會導致代幣流向DeFi,降低網絡安全性;Staking收益過高,將會增加通脹,造成多方面負面影響。

Aave創始人Stani Kulechov的推特賬號解封:4月29日消息,Aave創始人Stani Kulechov推特賬號在封禁超15個小時后解封。他發布推文再次調侃道,“我回來擔任Twitter臨時首席執行官。”

Kulechov表示,正是推特的此類行動(刪除一個人花了多年時間建立的個人資料以及積攢的粉絲)促使自己和Aave團隊在2月份推出去中心化社交媒體生態系統Lens Protocol。他還表示,用戶應該對其內容擁有完全的所有權。

Twitter此前封禁Kulechov賬號的決定遭到一些知名人士的批評,尤其是特斯拉首席執行官馬斯克曾辯稱,他收購Twitter的主要動機之一是促進言論自由。a16z Crypto負責人Chris Dixon發推稱,“Stani是一位企業家,他創建了Twitter的競爭對手,他居然因為一句玩笑就被Twitter封了。”(The Block)[2022/4/29 2:39:36]

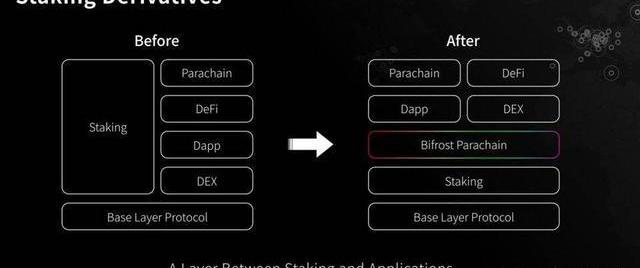

目前市場上已經有不少玩家在探索以上問題的解決方案,中心化和去中心化方案都有。區哥認為去中心化的解決方案可能更容易被廣泛接受。具體來說,用戶通過中間層進行Staking,由中間層發行對應抵押資產的憑證,該憑證在獲取Staking收益的同時,還能在市場上交易、流通。比較重要的一點是,這一流程是由去中心化網絡實現的,因為相比不同的機構推出的互不兼容的解決方案,去中心化的解決方案因為標準統一、去中心化,將可能更容易被市場接受。

流動性解決方案的推出,讓用戶既保持了流動性也獲得了Staking收益,同時還會對原本不想參與Staking的用戶產生吸引力,這將會提升抵押率,繼而提升網絡安全性。Staking與DeFi爭搶資產的情況也不會再出現。

WeStarter銷毀35400枚WAR代幣:據官方消息,6月1日21:00,WeStarter上線項目Paul Protocol保羅協議(代幣PAUL)完成LPT兌換,本次上線LPT池為WAR-HT LP,兌換所得35400枚WAR已于6月1日23:30全部進行銷毀。

WeStarter LPT池參與規則為:用戶通過在MDEX上添加WAR-HT的流動性來參與LPT池的新資產兌換,用戶擁有的 LPT越多最終可兌換的資產份額越多,參與LPT的WAR在LPT池結束時按一定比例進行銷毀。[2021/6/2 23:03:49]

同時更加重要的是,我們需要知道這些Staking資產的流動性被釋放之后,會去往哪里?從目前看除了DeFi并沒有別的好去處。這也將會實現區哥之前文章里說過的,萬鏈盡歸DeFi。

目前Staking鎖倉資產有160億美金,通過流動性解決方案Staking資產鎖倉量有望繼續攀升。那我們想一下,這些新的資產進入到DeFi領域又會對現有DeFi生態產生哪些影響?要知道目前DeFi市場的真實鎖倉量才剛剛突破100億美金。

接下來我們看一下這個賽道都有哪些玩家,以及又有哪些玩法。

Bifrost

Bifrost是為Staking提供流動性的跨鏈網絡,其業務邏輯的核心是,在用戶Staking這一行為之上,添加了一層BifrostParchain,用戶不再直接進行Staking,而是由BifrostParchain代為進行。

報告:交易所Staking服務存在風險:DeFi之后,以太坊用戶正在囤積ETH,希望通過staking賺取被動回報。但隨著交易所和staking服務的出現,這些簡單的回報也伴隨著沉重的代價。Chorus One創始人Brian Crain表示,PoS網絡的設計理念并不是交易所將開始提供staking服務,他們被納入這些網絡帶來了嚴重的挑戰。”Chorus One在一份最近發布的報告中揭示了交易所等集中式staking服務的危險,威脅包括治理事故和資本使用不當。此外,該報告還列出了一些可供選擇的設計方案。(CryptoBriefing)[2020/7/23]

Bifrost團隊在建立Bifrost之前,基于IOST開發出過類似釋放流動性的產品,可以說在釋放流動性產品開發方面,Bifrost團隊是有歷史經驗的。而基于波卡跨鏈生態搭建的產品,提升了其想象與市場空間。

通過BifrostStaking的資產將會產生對應的vToken,vToken具有生息屬性,能夠捕獲到Staking收益,同時可交易、可流通。Bifrost內置了AMM型去中心化交易所vTokenSwap,為vToken提供便捷的兌換服務,也能直接捕獲到交易帶來的手續費收入。同時因為Bifrost自帶有EVM子模塊,Uniswap、Bancor以及其他流行的DeFi平臺,也可以輕松移植到Bifrost上。

聲音 | 分析師:首個受SEC監管的項目Blockstack破發嚴重 散戶遍體鱗傷:分析師Larry Cermak昨日發推:Blockstack現在的交易價格是Reg A+ 時候的一半。這還是在GSR Market在幫他們做市后的價格。散戶已經遍體鱗傷了。請告訴我,為什么還有人跟隨Blockstack的腳步,在美國發行受監管的實用性代幣?如果價格持續下跌,跌到2017年募集時候的0.12美金,那會變得非常有趣。Blockstack在SEC監管框架下募集了2300萬美元,按照投資者和階段的不同,其代幣STX的私募價格分別是0.3美金、0.25美金和0.12美金,STX代幣上線交易所以來,價格持續下跌,目前價格為0.15美金。[2019/11/21]

流動性釋放業務的本質,是把用戶的代幣通過自身的合約完成Staking資產的存入、取出,是一個總開關類似閥門。雖然沒有vToken無法取出資產,但依然能夠通過攻擊Bifrost影響到原鏈的安全性。所以流動性釋放業務對于安全性要求極高。

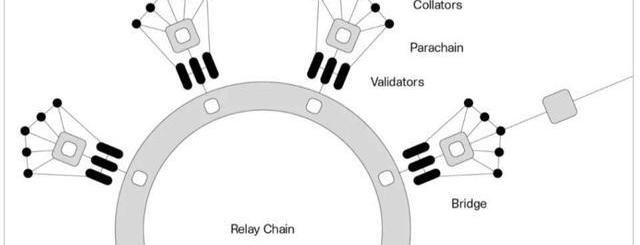

Bifrost明確表示其將會參與平行鏈競拍,通過平行鏈的方式接入波卡主網,享受和波卡主網同等的安全性,這打開了其業務上限。

波卡的平行鏈插槽拍賣,用戶參與需要鎖定6-24個月,雖然能夠獲得項目方代幣獎勵,但鎖定期過長會給用戶帶來較大的機會成本。而Bifrost白皮書中介紹的典型業務場景之一,就是為參與插槽競拍的DOT/KSM提供流動性解決方案。

動態 | 日本“藝術+區塊鏈”風投企業Startbahn獲SBI investment A輪追加融資:據Crypto Watch消息,致力于“藝術+區塊鏈”領域的風投企業Startbahn有限公司于5月23日宣布,已完成A輪追加融資。投資方是SBI集團風投企業SBI investment股份公司運營的“SBI AI&Blockchain投資事業有限責任組合”。Startbahn一直和SBI藝術拍賣有些公司進行著業務合作,將通過此次融資繼續加強合作。[2019/5/23]

波卡生態插槽競拍是非常重要的,預計將會有大量的DOT/KSM被鎖定,且鎖定期較長,參與用戶要承擔較大的機會成本。但有了插槽競拍的流動性解決方案,鎖定期過長這一痛點將不復存在,相當于用戶可以無腦參與競拍,這將提高用戶參與插槽競拍的積極性,區哥認為插槽競拍流動性解決方案將會受到波卡生態的廣泛歡迎。

Bifrost的一個獨特玩法是票權市場,原鏈上的驗證人可以通過票權市場競價的方式來獲得投票權,而用戶獲得的收益是確定性的。比如競價人出價10%的年化收益參與競拍,并獲得了票權,則無論原鏈驗證人自身獲得了多少收益,Bifrost上Staking用戶都將獲得10%年化收益。

票權市場將會讓Staking用戶獲得確定性收益,以及可能的超額收益。當然用戶也可以自己選擇投票給任意節點,用戶依然擁有自主選擇權。

值得一提的是Bifrost的風險控制模塊,當節點出現問題,而被系統處罰時,如何保證用戶的收益?

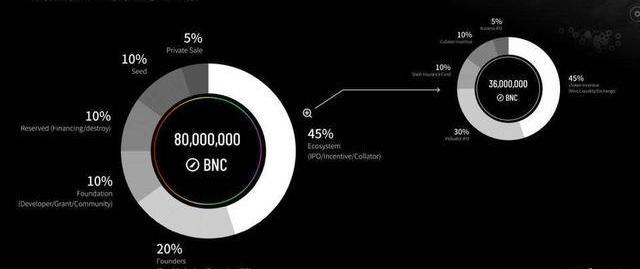

首先是票權競價人在競拍票權時需要抵押Bifrost系統代幣BNC,這部分抵押品會作為出現問題時的處罰金,這既是為了預防其非主觀造成的損失,也是為了抑制節點主觀的作惡行為。

若當處罰金額過大,競價人抵押金額不足以支付時,將從公共保險金中扣除,公共保險金由系統Staking收益的1-5%構成;若保險金依然不足,將會動用系統保險金進行賠付,系統保險金是專為賠付預留的系統代幣,數量為Ecosystem中10%,占BNC總量的4.5%。若處罰達到抵押金額一定比例,將會進入緊急停止階段。

Bifrost在vToken總鎖倉市值上頗為重視,預留了45%的代幣用于生態激勵,其中45%用于vToken持幣激勵,占到了代幣總量的20%。同時系統內Staking的收益的3%將作為渠道金,獎勵給做出貢獻的渠道方,以促進生態發展。

StaFi

StaFi是聽到比較早進入這個賽道的玩家,之前在PoS領域有持續的深耕,在圈內的知名度也很不錯。

StaFi協議分為底層、合約層、應用層,底層是使用和波卡相同的開發框架Substrate開發的一條獨立鏈,目前已上線主網。

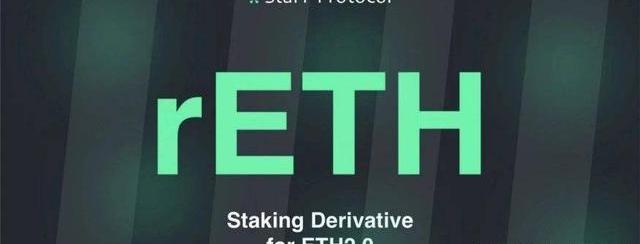

合約層支持創建多種Staking合約,通過Staking合約Stake的資產將會生成rToken,rToken可流通、可交易。應用層支持創建基于rToken構建的各種市場,如交易、借貸等。

Staking合約簡稱SC,用戶使用SC合約進行Staking,即可獲得對應的rToken。rToken是用戶取回Staking資產的唯一憑證,且能夠捕獲Staking產生的收益。簡單說rToken是一種代表了其公鏈原生資產的生息資產,持有rToken能夠自動獲得Staking收益。

用戶使用SC合約參與Staking,和正常進行Staking基本一樣,只是多了一個中間層,即Staking這一行為是是通過SC合約代理完成的,當然重要行為都需要用戶簽名,資產贖回也必須持有rToken才能實現。

上文說過StaFi主網已經上線,但我們知道波卡主網還無法接入,所以StaFi和目前波卡生態內已經上線主網的達爾文、Chainx等一樣是一條獨立公鏈,獨立公鏈意味著安全性是通過自己的驗證節點來保證的。如果想要接入波卡網絡,需要等競拍到插槽后通過主網遷移的方式接入到波卡主網,不過暫時沒有看到StaFi關于平行鏈競拍相關的消息,代幣分配上也沒有看到給平行鏈競拍預留的份額。

StaFi使用自身的驗證人體系來保持主網的正常運轉,但對于SC合約的安全性,StaFi還擁有一套專門的SC節點體系,主要用戶執行多簽,通過多簽來確保用戶Staking資產的安全。

SC節點從主網的驗證節點中選擇。相比主網節點,SC節點要求更高,比如要抵押更多的FIS代幣,抵押資產量和能夠處理的資產量呈正相關。同時StaFi使用門限簽名、安全多方計算、隨機選擇、周期輪換等多種機制,來保證SC系統的安全。

近期StaFi發布了ETH2.0Staking流動性解決方案,產品目前還未上線。緊接著StaFi又發布了以太坊跨鏈橋rBridge測試版,可以推測StaFi應該是想同時在多個生態上發展。

Acala

Acala區哥寫過多次了,對其架構也算是比較熟悉。Acala有穩定幣生成、DEX、流動性解決方案等多個業務版塊。其中流動性釋放就是為Staking的DOT、KSM提供流動性釋放服務,其生成的對應代幣為LDOT/LKSM。

對于Acala來說,流動性釋放業務不是一個開放式的業務,也就是說其不會像StaFi和Bifrost那樣,為整個PoS生態提供服務,而是只為波卡生態服務。經確認Acala目前只打算做DOT和KSM的流動性釋放業務。

但對于插槽競拍,Acala同樣是會做的,且將會面向整個波卡生態開放,這將會和Bifrost形成一定的競爭。

總結

流動性釋放賽道市場廣闊,且是一個有真實需求的市場。目前這個賽道還處于初期階段,區哥將持續關注,下面簡單總結一下。

Bifrost將會以平行鏈的方式接入波卡,獲得和波卡主網相同的安全性,這將會提高其業務上限。同時在基礎玩法上有所創新,在風險控制上設置了多重保障機制。業務場景上前期主要是為波卡平行鏈競拍提供流動性解決方案,后期或將面向整個PoS生態提供流動性解決方案,為波卡生態引入優質資產。

StaFi目前已上線主網,以獨立公鏈的形式存在。StaFi近期發布了ETH2.0Staking流動性解決方案以及以太坊跨鏈橋rBridge測試版,從StaFi的動作來看,其可能是想多生態發展。

Acala只服務于波卡生態,流動性釋放業務目前只針對DOT和KSM,將會為波卡生態提供平行鏈競拍流動性解決方案。

-END-

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,不構成任何投資意見或建議。

關于黑客入侵了美國財政部的消息,加密貨幣投資者快速地給出了回應。根據路透社的一份報告,從熟悉此次調查的三位人士那里了解到,由一個外國政府支持的“老練的黑客團體”能夠攻擊美國財政部以及國家電信與信.

1900/1/1 0:00:00一、以太坊2.0火熱上線以太坊2.0的上線是最近圈內關注度最高的熱點事件,11月初V神放出了以太坊2.0Staking存款合約地址,瞬間引爆了行業.

1900/1/1 0:00:00那些剛開始投資的人可能會認為,專業交易員夜以繼日地分析市場并選擇最佳交易,但事實根本不是這樣。頂級交易員與普通交易員的不同之處并不在于他們眼光犀利,而是他們能夠運用久經考驗的策略長期保持凈收益.

1900/1/1 0:00:00作者:深姐 一、宏觀經濟和金融市場 5月22日美國紐約股市,道瓊斯工業平均指數較上一交易日下跌140美元,納斯達克指數收高62.8點.

1900/1/1 0:00:00在過去的幾個小時內,比特幣(BTC)在BitMEX的價格上漲至10,180美元,隨后迅速回落至9,600美元。快速拒絕意味著比特幣價格在30天內第三次拒絕10,000美元的阻力位.

1900/1/1 0:00:00我們已經寫過很多DeFi不同版塊的內容了,基本上DeFi大類覆蓋的差不多了,今天填上DeFi重要的一個拼圖——DAO.

1900/1/1 0:00:00