BTC/HKD-1.69%

BTC/HKD-1.69% ETH/HKD-3.73%

ETH/HKD-3.73% LTC/HKD-3.48%

LTC/HKD-3.48% ADA/HKD-4.21%

ADA/HKD-4.21% SOL/HKD-3.04%

SOL/HKD-3.04% XRP/HKD-3.12%

XRP/HKD-3.12%

DeFi下一個發力點會在哪里?

開放金融是以太坊生態的香餑餑。“開放金融”一詞直到2018年才獲得廣泛關注,但在以太坊生態中這個概念很早就出現了。對于DeFi來說,2019年下半年是加速發展期,MakerDAO,Uniswap和Compound這些生態參與者表現不俗。

一、一季度DeFi數據概述

開放金融通過智能合約運行,這些合約自動執行新式的、基于區塊鏈的金融工具。“鎖倉”資金量通常是衡量DeFi產品成功與否的關鍵指標。“鎖倉”的資金是指用戶發送到智能合約中的資金。“鎖倉”資金的增長,代表用戶對DeFi信心的增長。

可以從兩方面評估鎖定在DeFi中的資金:鎖定的ETH和鎖定的USD。

1.鎖定的ETH來自發送到智能合約中的ETH和WETH的數量。

2.鎖定的USD表明鎖定在DeFi智能合約中的資產的美元價值。鎖定的USD與以太坊的市場價格直接相關。即使鎖定在DeFi中的ETH數量保持不變,隨著ETH的價格變化,鎖定的USD價值也會增加或減少。

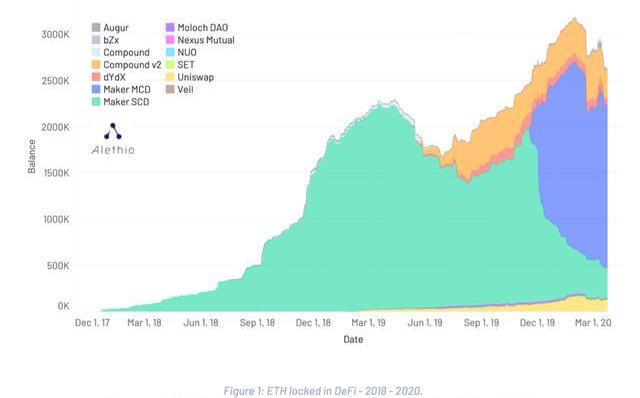

DeFi中鎖定的ETH自2019年初以來,鎖定在DeFi中的ETH數量一直在增加,其中大部分都來自于Maker和Compound。Maker在鎖定的ETH數量方面的主導地位,是由于其在2018年DeFi的最早期就已入局并扮演著重要的角色。

Whale Alert:兩地址向Coinbase轉入3749枚BTC,價值1.12億美元:7月20日消息,據Whale Alert監測,兩地址向Coinbase轉入3749枚BTC,價值1.12億美元。[2023/7/20 11:05:19]

Maker是新一波金融協議的推動者,這些協議都依賴去中心化的穩定幣:SAI。當Maker發行SAI時,它實際上是使用這個穩定幣的唯一DeFi參與者。因此DeFi鎖定ETH的增量,大都集中在Maker的合約中。

從2019年中期開始,新一波的DeFi項目開始出現,其中許多使用SAI穩定幣。在鎖定的ETH數量方面,Maker繼續占據著優勢地位,但是更新的項目通過設計新方法來利用SAI開始蠶食其在市場上的主導地位。

1月30日,以太坊社區見證了鎖定在DeFi項目中的ETH數量的最高點:31,786,95個ETH。鎖定的ETH中有81%都來自于Maker,還有12%則來自于Compound。

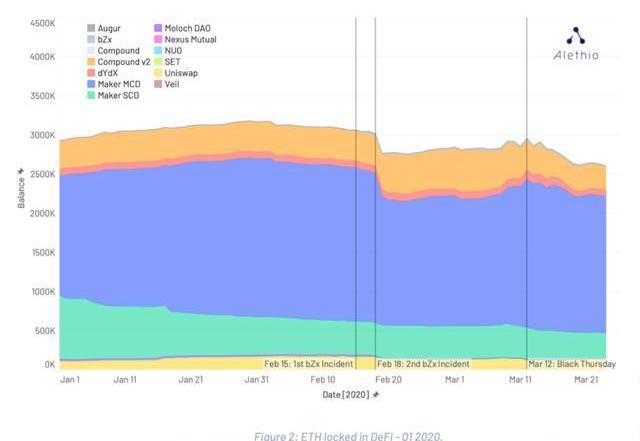

第一季度的兩件事影響了DeFi中鎖定的ETH數量:bZx事件和黑色星期四。就對鎖定的ETH造成的沖擊而言,2月18日的bZx事件產生的影響要大于黑色星期四。從2月18日到2月19日,鎖定在DeFi中的ETH總量下降了約17.5萬,降幅約5.8%。

ESPN網球分析師Brad Gilbert購買了Grayscale的GBTC,小女兒買了狗狗幣:9月3日消息,著名ESPN網球分析師Brad Gilbert(前球員轉為教練,也是暢銷書作者)與CNBC Squawk盒裝秀的主持人分享了他最近首次使用比特幣的經歷。Brad Gilbert分享說,他在今年2月首次涉足加密貨幣領域,他購買了Grayscale的GBTC。他承認他的小女兒在他之前就進入了加密領域并購買了狗狗幣。(U.Today)[2021/9/3 22:58:22]

在bZx協議連續遭到破壞之后,鎖定的ETH的數量減少表明DeFi用戶中,有相當多的人仍然對DeFi協議的安全性保持警惕。對于一些市場參與者而言,閃電貸以及隨后對加密貨幣經濟激勵措施的不當使用,都讓他們對DeFi的信心下降。這一點在體現在閃電貸事件之后,所有DeFi項目中鎖定的ETH都有所下降,而不只是bZx。

黑色星期四,全球市場崩盤,這影響了幾乎所有現有資產的價值。加密貨幣也不能幸免—ETH和BTC的價格在不到24小時內下跌了40%以上。盡管加密貨幣市場和傳統市場并不總是相關聯的,但似乎合理的結論是,加密貨幣價格的急劇下跌是由導致股市崩盤的是同一因素:對新冠病傳染的擔憂和石油價格。

在黑色星期四之后,鎖定在DeFi中的ETH的下降幅度小于bZx事件引起的下降幅度。3月12日到13日鎖定ETH總量下降了2.69%,相比之下,2月18日到19日下降了5.8%。不過,黑色星期四產生的漸進影響更為嚴重。3月12日之后的一周,鎖定的ETH總量減少了12.2%,而2月18日之后的一周,鎖定的ETH減少了7.8%。

Whale Alert:超90萬枚EOS轉入Plustoken關聯地址:據Whale Alert,933,547枚EOS從未知地址轉入Plustoken關聯地址(kjhbgvcfghfd),按當前價格計算,價值約510萬美元。目前該地址有27,249,78枚EOS,價值1.43億美元。

此前,2020年11月22日12:42,26,316,228枚EOS曾從Plustoken地址轉入關聯地址kjhbgvcfghfd。[2021/5/25 22:43:09]

雖然2月和3月鎖定ETH的量大幅下降,但是在第一季度末,鎖定的ETH數量與一個季度前相差無幾。可能的結論是,在過去兩個季度的某個時候,DeFi生態系統整體上可能已經跨越了“無回報”的重要門檻。盡管個別項目受到了挑戰,并且一些消費者失去了信心,但即使面對嚴峻的壓力,整個生態系統仍保持了靈活性。

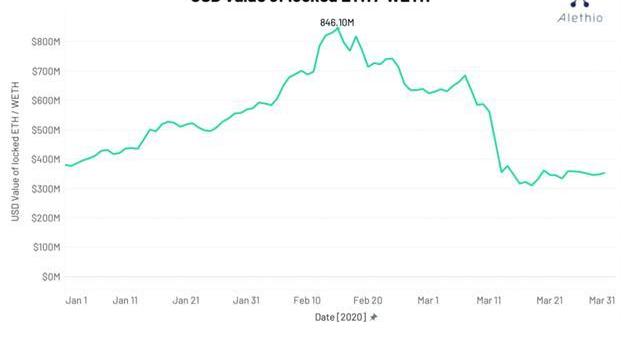

DeFi中鎖定的USD

DeFi在本季度再次成為頭條新聞,2月6日的時候,以太坊DeFi協議中鎖定的ETH的價值達到10億美元。其中約64%來自ETH或WETH,約36%來自ERC-20代幣。

計算ETH和ERC-20的美元價格存在的一個可能問題是重復計算。如果用戶將ETH鎖定在Maker中,然后將生成的DAI鎖定在Compound中,那么計算ETH和ERC-20中鎖定的美元會同時計算鎖定的ETH和DAI,而鎖定的實際數量只有最初的ETH。

2月6日,僅WETH和ETH的美元價值接近6.5億美元。到2月15日,它增加到略低于8.5億美元。無論算不算ERC-20代幣,2月都見證了鎖定的美元價值的歷史新高。

NBA新秀Jalen Suggs正在出售NFT:NBA新秀Jalen Suggs正在將其最精彩時刻的一段視頻作為NFT出售。其代幣于本周一在NFT市場Opensea上拍賣,將于北京時間4月24日03:00結束。到目前為止,競價已達到0.6 ETH(1330美元),但尚未達到未公開的底價。(Decrypt)[2021/4/21 20:41:45]

DeFi項目的現狀

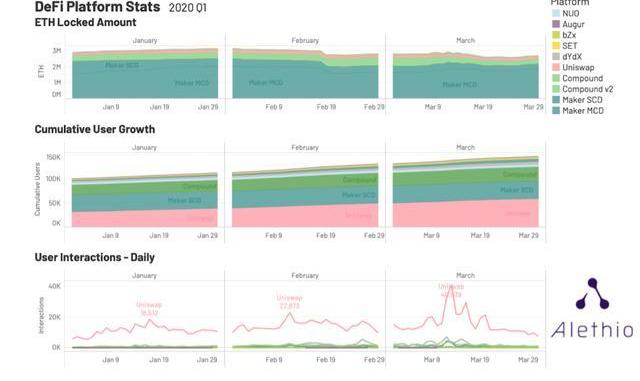

DeFi項目的發展可以通過三個數據進行適當評估:鎖定ETH數量,唯一地址數量以及用戶交易量。通過這三個數字,我們可以看到第一季度不同的DeFi項目的發展情況。

如下圖所示,從1月下旬到3月底,鎖定ETH的減少是由于市場上ETH兌換為穩定幣和美元所致。在整個三月份甚至在三月份的市場動蕩之前,用戶交易一直穩定增長,在3月中旬大幅增長前每兩周大約增加2萬次。

二、MakerDAOMCD

2019年11月18日,MakerDAO的多抵押DAI正式上線。它標志著迄今為止最大的DeFi項目最令人期待的里程碑。

在11月18日之前,MakerDAO只允許用戶使用ETH作為抵押物獲得SAI穩定幣。11月的這次升級可以讓用戶使用多種形式的抵押物獲得新的DAI穩定幣。在這次升級過程中,SAI持有人可以將手中的SAI按1:1兌換為新的DAI。SAI仍然存在,但社區將在某個時候投票停用它,來確保DeFi社區以多抵押物系統運行下去。

Tale Oracle(KTO)現已進入公測階段測試:據官方消息,Tale Oracle(KTO)首發Okexchain,為OKEX生態賦能。Tale Oracle專注預言機賽道,實現連接鏈上與鏈外數據的橋梁。

據了解,KTO已獲得600萬美金戰略性投資,由Midas Capital,Polish blockchain領投,現已進入公測階段測試,報名參與公測人數已超萬人,首期流通僅500萬枚。[2021/3/9 18:28:50]

新平臺中的抵押選項不是一成不變的。它們是“可擴展的”,這意味著可以借助Maker治理過程來加入抵押物類型。在黑色星期四之前,MCD平臺提供的抵押物類型有ETH和BAT。在3月17日的投票后,MKR持有人接受USDC作為第三種抵押物。

12月17日,流通中的SAI有超過50%的已成功遷移到DAI。2月下旬之前SAI到DAI的遷移一直表現良好,然后停滯,之后DAI的總供應量出現了下降。DAI供應量的大幅下降主要是由于ETH價格下跌引發的清算導致的。

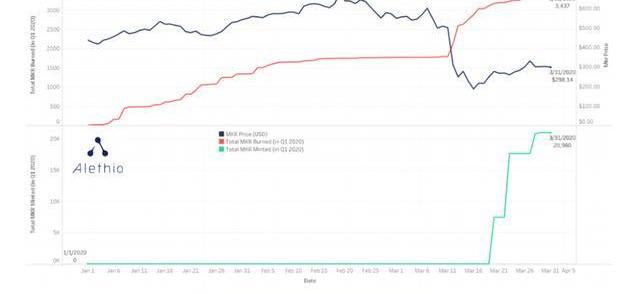

下圖顯示了以美元計價的MKR價格以及MKR銷毀率。隨著3月12日ETH價格下跌,清算量突然激增導致原先穩定的MKR銷毀率急劇上升。MKR銷毀量的增加是由于使用清算的DAI來購買并銷毀MKR。不過交易量并不足以保護MKR價格免受下跌。

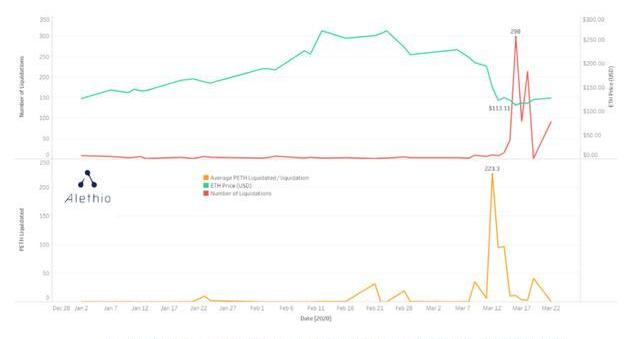

下圖展示了清算數量與ETH價格之間的相關性。從歷史上看,清算總數的最高點與ETH價格的下跌相吻合。不過,清算的數量并不總是與PETH的清算數量成正比。

導致Maker平臺動蕩的原因是錯誤的預言機價格和嚴重的網絡堵塞,使得可以出價0元來競拍抵押的62000個ETH。

通常MakerDAO清算的運作方式是,如果鎖定的ETH抵押物的價格低于未償還債務價格的150%,Keeper可以拍賣債務,并加收13%的清算費用,剩下抵押物退還給借款人。借款人可以保留他們借出的DAI,因此損失應該僅相當于13%的罰款,加上已支付的穩定費,以及引發最初清算的ETH價格波動的風險。但是0元拍賣導致借款人損失掉他們大部分的抵押物。

三、Compoundv2

Compoundv2于2019年5月推出,是CompoundDeFi平臺的下一個迭代版本。在此之后,正如平臺中鎖定的ETH數量和用戶量所示,Compoundv2在DeFi生態系統中發揮了重要作用。

3月中旬的市場崩盤嚴重影響了Compound中鎖定的ETH數量。3月12日之后的一周內,鎖定的ETH從3月初的52.6萬個下降到3月17日的29.5萬個,降幅達43%。除了對鎖定的ETH帶來重創之外,用戶量和交易也停滯不前或有所下降。從這一季度開始,用戶量和交易量大致回到了1月下旬的水平。

四、Uniswap

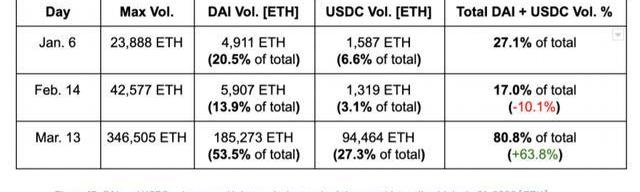

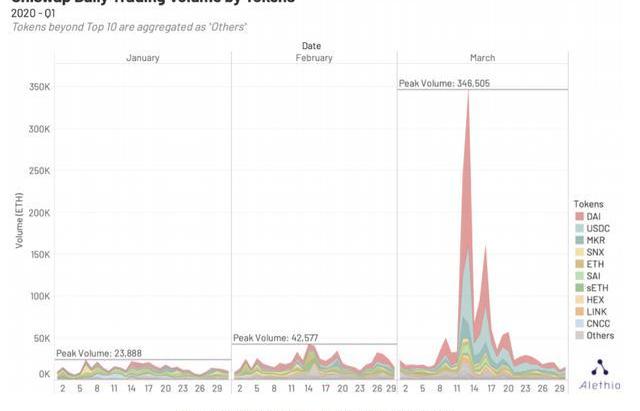

Uniswap在2019年末成為去中心化交易市場的領導者,并在上個季度鞏固了自身地位。2020年第一季度,Uniswap上總共交易了270萬個ETH/WETH,僅在3月13日的交易就占到了總交易量的13%。盡管對于以太坊生態來說那是艱難的一天,但對于去中心化交易所來說是重要的時刻。在24小時內,Uniswap平臺上成交的ETH數量是2月份高點的8倍。

特別值得注意的是,在三月份的市場動蕩期間,穩定幣的交易不斷增加:

1月6日,當天交易量的27.1%是DAI和USDC。

2月14日,當天交易量的17.0%是DAI和USDC。

3月13日(黑色星期四之后的第二天,當天交易量的80.8%是DAI和USDC。

3月13日穩定幣交易占主導地位證明了這一普遍的假設:大多數投資者是通過盡可能快地兌換為穩定幣來保護自己的加密貨幣投資。這是DAI和USDC交易占比飆升的原因。

五、展望未來:2020年的DeFi

觀察點:鎖定的ETH

2020年第一季度的后兩個月鎖定的ETH減少,明顯偏離了已經持續了一年多的上升趨勢。盡管有了這樣的減少,但基本上只“縮水了”'四分之一,與2019年末鎖定的ETH數量差不多持平。我們預計,在bZx和黑色星期四的沖擊后,隨著人們繼續使用DeFi,這一數據的上升趨勢將恢復正常。

關注點:DeFi保險對于以太坊生態,DeFi第一季度的表現是重要的。bZx和黑色星期四事件揭示了DeFi中一個重要組成部分日益增長的重要性:保險。特別是Nexus和Opyn這兩個協議,它們向DeFi消費者展示了保險類別的復雜性和多樣性。Nexus是一家更專注于智能合約漏洞的公司。Opyn是一個在2月12日啟動的保險平臺,就在bZx首次事件的前幾天,其將保護范圍從技術風險擴展到了“金融風險”。

在bZx和MakerDAO事件之后,人們擔心項目是否會因為風險導致生態系統發展放緩。不過Nexus和Opyn起到了抵消作用,并為用戶提供了一種保護自己免受協議潛在漏洞影響的方式。

-END-

譯者:Chuan。

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議,本文做了不改變原意的刪減。

Tags:ETHMakerDAIETH錢包地址ETH挖礦app下載Etherael指什么寓意Maker幣是什么幣DAI價格DAI幣

原文:MappingtheIdentitySpace撰文:KermanKohli編譯:aididiaojp.eth,ForesightNews 徽章 鏈上徽章是最常見的類別.

1900/1/1 0:00:00達摩克利斯之劍TheSwordofDamocles達摩克利斯,一個被后續添加進希臘文化的獨立道德軼事中出現的人物形象.

1900/1/1 0:00:00CeFi的信任危機將成為真正的DeFi2.0起點為什么DeFi是大勢所趨 CeFi信任危機 FTX作為行業僅次于幣安的第二大加密生態,在短時間內遭遇擠兌,突然暴雷,震驚了整個加密貨幣世界.

1900/1/1 0:00:00比特幣(BTC)在上漲后繼續顯示強勁漲勢。關鍵數據顯示,近幾個月來的上漲趨勢很可能是精明投資者推動的。這意味著,當比特幣價格本月超過1.5萬美元時,散戶或主流投資者大多處于觀望狀態.

1900/1/1 0:00:00日本金融巨頭SBI集團正通過其與加密貨幣相關的子公司SBIVCTrade推出一項加密貨幣借貸服務.

1900/1/1 0:00:00歐盟對比特幣和區塊鏈表現出了濃厚的興趣,并采取了多項舉措來研究,鼓勵和潛在的監管該行業。歐洲委員會的數字創新和區塊鏈部門負責人佩特里斯,最近也是牛津圣安東尼學院的客座研究員,他在一篇關于金融科技.

1900/1/1 0:00:00