BTC/HKD-0.13%

BTC/HKD-0.13% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD+0.48%

LTC/HKD+0.48% ADA/HKD+1.95%

ADA/HKD+1.95% SOL/HKD+1.22%

SOL/HKD+1.22% XRP/HKD+1.76%

XRP/HKD+1.76%2021年的時候,一切都是如此簡單。人們真的會購買NFT,購買他們喜歡的作品,購買擁有稀有特征的NFT。

我們加入Discord群組與其他持有者聯系。社區形成了,交流變多了,持有人也在增長。然后,金融開始滲入這個成熟的市場,事情開始改變。

許多人將NFT的金融化視為市場成熟的標志。有人認為這將為更大的參與者和更多的主流參與者打開大門。

但情況真的是這樣嗎?

至少對于NFT市場的一個重要領域——PFP領域來說,金融化似乎已經破壞了我們曾經熟知的NFT。在這篇文章中,TylerD通過研究NFT的金融化,包括市場和交易創新、代幣激勵、借貸和NFT永續合約/期貨,以及它們對市場的影響,發表了自己的看法。

高級交易功能

總體影響:負面

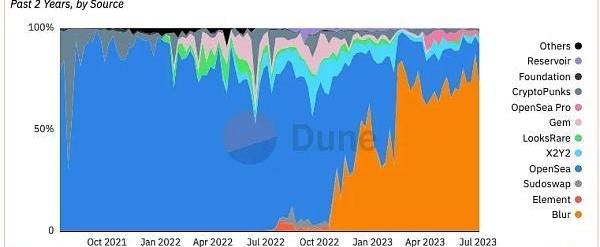

在過去的周期早期,NFT市場就像是一個無序的西部荒野,而OpenSea是王者。

就像它的名字一樣,它是JEPG開放廣闊的海洋。它可以說是2021年牛市周期中最大的贏家,從每月數十億美元的收入中獲得了數百萬美元的費用。

他的成功帶來了競爭,首先是LooksRare,然后是X2Y2、Gem和Sudoswap,最后是Blur。

美國金融服務委員會:共和黨人正在兌現他們的承諾,為數字資產生態系統提供明確的規則:金色財經報道,眾議院金融服務委員會主席和他的其他委員會成員,以及農業委員會主席在加密貨幣明確監管的政策問題上發揮了領導作用。雖然金融服務委員會投票決定將許多不同的法案提交給眾議院全院,但其中有三項政策將為加密貨幣提供清晰的監管框架,并大大改善其監管框架。至少有兩項重大的政策變化似乎得到了眾議院兩黨的支持。

眾議院金融服務委員在社交媒體發表評論,上周,金融服務委員會標記了主要的加密立法,并向眾議院全體報告了所有措施。共和黨人正在兌現他們的承諾,為數字資產生態系統提供明確的規則。[2023/8/4 16:18:35]

這種競爭催生了NFT市場中的新功能,提升了交易體驗。這些功能太多了,無法一一列舉,但其中一些有影響力的功能包括:

分析圖表和更好的數據訪問;

批量購買NFT和上架;

通過接受競價進行批量出售NFT;

實時競價和競價深度分析。

當時,這些功能受到了歡迎,現在仍然很受歡迎。但它們是第一個開始改變NFT交易者和收藏家對他們的JPEG圖像看法的功能。

曾經是具有特征和功能的獨特數字收藏品,持有者與之產生聯系并重視持有的物品。現在,它們的非同質性正在消失,代幣正在變得同質化。

批量購買可以說是第一個使NFT走上這條道路的功能。一次性批量購買NFT改變了購物體驗,能夠通過競價批量出售改變了銷售體驗。

雖然在NFT的Discord群組中,掃地板經常受到歡呼,但很快更精明的持有者意識到了問題——大多數掃蕩者更有可能成為賣家,以此類推。他們并不關心自己擁有哪些NFT,它們只是可以買賣的代幣而已。

Further Ventures推出兩億美元專注于數字資產和金融科技等領域的新基金:9月28日消息,風險投資公司Further Ventures宣布推出一支2億美元的新基金,將專注于投資數字資產、金融科技和供應鏈三大領域里的初創公司,在數字資產方面,該基金將重點關注數字資產支付產品、區塊鏈資產托管和安全解決方案、市場、錢包和其他機構級基礎設施,并在種子輪和A輪環節進行投資。(gulfbusiness)[2022/9/28 5:57:05]

因此,盡管這些功能使交易體驗更好,但收集和持有基礎資產的體驗卻開始惡化。這些交易功能的進步帶來的影響是負面的,即使當時并沒有完全意識到。

但與下一階段的市場競爭:代幣激勵的影響相比,高級交易功能的影響就顯得蒼白無力了。

代幣激勵

總體影響:負面

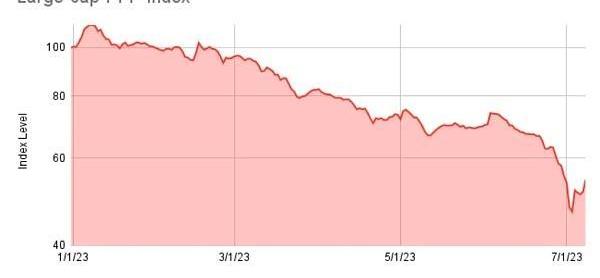

到2022年末,大多數PFP項目已經消亡。那些幸存下來的項目似乎是有希望成功的。

新一代項目由BoredApeYachtClub領導,其后是Azuki、Doodles、Moonbirds和CloneX,每個項目似乎都有自己獨特而強大的社區。

然而,在2023年2月,一切都發生了變化。Blur宣布了空投和第二季的挖礦。早期用戶通過空投獲得了$BLUR代幣,為市場提供了超過2.75億美元的流動性。

金融科技公司Revolut已在新加坡推出加密貨幣交易服務:8月4日消息,金融科技公司Revolut已在新加坡推出加密貨幣交易服務,允許用戶在其應用上購買、持有和出售80多種加密貨幣。Revolut表示,該服務將向免費用戶收取2.5%的交易費用,向付費用戶收取1.5%的交易費用,此外,Revolut還希望為其新加坡用戶推出加密貨幣教育課程。(Tech in Asia)[2022/8/4 12:01:37]

隨著刺激措施,這些流動性重新涌入PFP市場,價格連續幾周上漲。而另外約3億美元的空投承諾吸引了新的交易者進入這個領域。

挖礦者可以通過上架和競價NFT來獲得積分。而聰明人自然而然地找到了如何操縱系統的方法。這些投機者購買NFT并沒有獲得獎勵,一旦他們的競價被接受,他們也不會積累積分,因此游戲變成了:盡可能保持競價高,但不被接受。

這揭示了一個事實,這些農民并不真正想要這些NFT,他們只是想積累$BLUR代幣的積分。

在BAYC市場上,這個問題在一些知名交易者/創始人/OSF和Mando進行了BoredApe交易后變得更加明顯。他們在短短幾秒鐘內以5,545ETH的價格一次性出售了71個BAYC。

而在Blur參與競價的投機者剛剛吸收了71個他們不想要的BAYCNFT,接著就引發了連鎖反應。一群人開始互相交易這些NFT以獲取積分。

于是,人們看到了這兩件事情:

同樣的NFT被反復交易數十次;

價格開始下跌。

投機者已經計算出每筆交易可以承受的可接受損失,只要他們通過積分抵消足夠的Blur積分。從2023年2月開始,這種情況導致資產價格逐漸穩定下降,一直持續到現在。

動態 | 加密金融公司Circle暫停研究產品:加密貨幣金融初創公司Circle停止了其研究報告,稱其需要重新考慮該產品。在周二網站上發布的帖子中,Circle與該服務的消費者進行了聯系,并表示:“雖然我們在內容服務方面取得了重大進展,但現在該是評估我們的貢獻和總體戰略的時候了。考慮到這一點,在決定該計劃的未來方向時,我們決定暫時暫停Circle Research活動。”

Circle Research已提供了加密空間的每周和季度概述,包括市場,區塊鏈新聞和行業新聞。(coindesk)[2019/9/25]

可以爭論的是為什么新買家沒有進入這些生態系統。許多人指出團隊和創始人在執行和愿景方面的不足。這確實有一定道理。

但另一個推動因素——也可能是更重要的一個——是這些NFT失去了神秘感。購買一個被反復交易數十次的BoredApe并不那么令人向往。

著名的NFT交易者Cirrus做了一個類比,他說走進一家勞力士店,看到幾個奢侈品收藏家整個早上互相扔勞力士手表。你會想買那些勞力士嗎?

隨著這個過程的進行,最初吸引許多人進入PFP市場的特點逐漸消失。

這些PFP變成了用于交易以積累$BLUR代幣的代幣。它們的非同質性進一步降低,這就是為什么我認為代幣激勵對市場的影響是負面的原因。

NFT借貸

總體影響:積極

美國一金融科技公司將采用區塊鏈技術塑造黃金供應鏈:據CNBC消息,美國的金融科技公司Emergent Technology Holdings預期將在今年上半年通過區塊鏈技術對黃金供應鏈進行編碼。該公司CEO Mitchell Davis表示將創造一種完全基于黃金的代幣,以期加強實體黃金的流動性。通過以數字方式記錄黃金供應鏈的每一階段,該公司將確保金屬黃金的溯源,并記錄在不可篡改的區塊鏈賬本上。[2018/3/27]

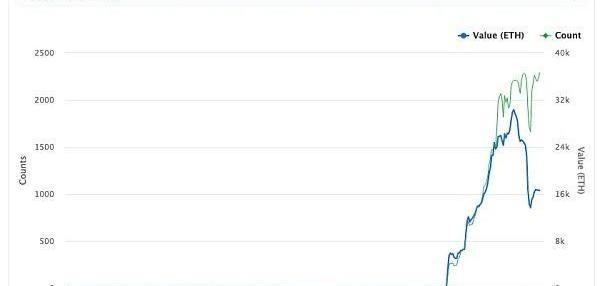

在市場戰爭繼續醞釀的同時,一個新的金融領域開始起飛:NFT借貸。

今年4月,NFT借貸市場的累計交易額突破了10億美元,而在Blur推出其Blend平臺后,該市場最近在6月突破了20億美元的門檻。

NFTfi是首個進入市場的平臺,在2021年春季推出,并在2021年底達到了約4億美元的交易量。

該產品相當簡單。NFT持有者將其資產作為抵押品,并設定所需的貸款條件,借款人則對這些NFT提出報價。如果NFT持有者接受了這些條件,他們將接受交易,并收到WETH,同時NFT將進入托管。如果貸款按時還清,持有者將收回NFT;否則,借款人將獲得NFT。

隨后,其他競爭者進入市場,包括Arcade.xyz等其他點對點借貸協議和BendDAO以及JPEG'd等點對池協議。貸款期限變得更長,年利率也降低了。

很快,NFT持有者有了幾個選擇,像BendDAO這樣的新參與者宣傳了沒有償還日期的貸款,只要資產價值保持在一定的清算閾值以上。

然后,在2023年5月,Blur推出了其Blend計劃,將借貸和一種期權市場添加到其協議中,并提供貸款報價的代幣激勵。

貸款價值比上升,年利率直接降至0。更多的杠桿進入生態,這在最近的AzukiVegas派對、Elementals災難和隨后的PFP清算連鎖效應中變得越來越明顯。

盡管一些人可能認為NFT借貸存在潛在的負面影響,因為杠桿交易通常會以災難告終,但對我來說,這個功能更多地是正面的。

能夠以NFT作為抵押品獲得流動性,使得持有該NFT更容易更長時間地保留。

而且,像NFTfi、Arcade甚至Zharta這樣的協議允許對特定的NFT進行特定的報價,因此特征、稀缺性等在借貸過程中確實具有價值。

非同質性實際上是有回報的,所以我認為NFT借貸是一個正面的評價。

NFT永續合約、期權和期貨

總體影響:負面

可以說,在NFT熊市中,最熱門的金融趨勢之一就是通過永續合約協議以及Wasabi進行NFT做多或做空。

永續合約和期貨允許交易者對資產未來的價格進行投注,通常使用杠桿。例如,NFTperp允許用戶在交易中使用最高10倍的杠桿。永續合約和期貨的區別在于,永續合約可以無限期保持開放,而期貨有設定的到期日期。

簡要介紹一下這些協議的工作原理:永續合約協議使用虛擬自動化做市商允許交易者對NFT進行做多和做空的投注。正如知名的加密貨幣KOL0xFoobar所描述的vAMM,它們的運作方式類似于Uniswapv2池,但沒有實際的流動性。它們通過算法模擬具有流動性,并根據做多和做空的交易量上下調整價格。

這個產品可以讓持有者通過開設空頭頭寸來對沖其NFT的價值下跌,讓沒有足夠資金購買NFT的人可以通過任意金額的多頭頭寸押注其上漲,還可以讓那些認為某個NFT將下跌的人通過做空來押注這一走勢。

這三種用例都是有意義的,并在交易者的全面交易策略中占據一席之地。但這些交易和底層模型都有局限性,在極端市場事件中可能會受到考驗,而NFTperp剛剛以艱難的方式發現了這一點。

最近,NFTperp出人意料地關閉了其平臺,稱其在期貨交易中積累了5.18億美元的壞賬。他們已經分享了一些發生的細節,但很可能是由于AzukiElementals鑄造和隨后的清算導致NFT市場的大幅下跌,增加了NFTperp的做空交易量,從而給系統帶來了無法吸收的沖擊。

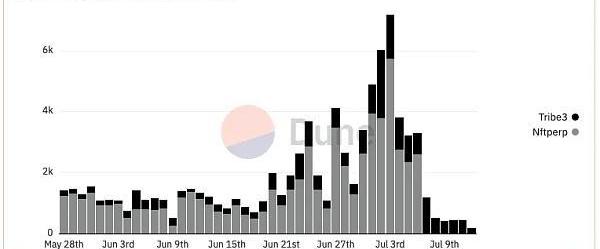

這一舉動使得Wasabi和Tribe成為了市場上僅存的做空協議。

總的來說,NFT永續合約、期權和期貨是最新且最不成熟的NFT金融市場,一些人認為NFT永續合約從設計上注定會失敗。

但有一件事是清楚的——在迄今為止討論的所有金融方面中,永續合約和期貨可能對保持非同質性的影響最為負面。

從表面上看,唯一重要的是地板價。整個社區和收藏品都被簡化為屏幕上的數字。稀有物品并不重要。所有的押注都與地板價的波動相關。

因此,我對NFT永續合約、期權和期貨給予了負面的總體評價。

結論

這里所闡述的觀點主要集中在NFTPFP領域,因為ArtBlocks和更廣泛的數字藝術市場,以及游戲和元宇宙等其他NFT領域,在很大程度上沒有受到代幣激勵和福利的影響。

有趣的是,ArtBlock指數在過去一年略微上漲,而PFP指數下跌超過50%。

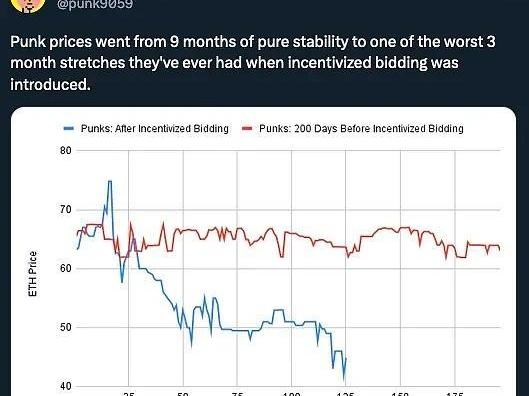

也許最具破壞性的證據是CryptoPunks市場,在被添加到Blur激勵競標之前,它保持了200天的穩定10%的范圍,之后出現了120天的極端波動,漲跌幅達到+15%到-40%。

因此,總結評估NFT金融化對PFP領域的影響:

高級交易功能——消極;

代幣激勵——消極;

借貸——積極;

期貨、永續合約和期權——消極。

隨著非同質化代幣市場的發展,我們開始看到各種功能和機制對這個新市場的影響。許多功能和機制產生了巨大的意想不到的影響。但是,這些金融創新大多侵蝕了NFT的非同質性。

這種去除非同質性對收藏家持有這些資產的欲望產生了負面影響,并在市場中得到了體現。可悲的是,對這個市場造成的損害可能是不可逆轉的,可能的結果是現有的PFP收藏品永遠不會再見到ATH。

也許我們的早期NFT市場并不需要這么多的金融化,也許新的創新將重新激發非同質性。

一、前言 最近看到了一篇文章,標題叫做《鏈上治理是少數人的暴政?》,雖然標題起得很驚悚,但是內容還是有不少干貨的。他的結論是:鏈上治理并非民主,而是少數人的暴政.

1900/1/1 0:00:00以太坊進入后合并時代,PoS順利取代PoW,對網絡的可擴展性進行改進成為下一重點。Bulider終于可以在以太坊上構建面向億級消費者的Web3應用,L2、ZK等技術將進一步壓低使用成本,DApp.

1900/1/1 0:00:00加密世界本沒有破產索賠交易平臺,虧的人多了,也便有了。作為世界上首個能夠進行加密債權和衍生品交易的公共市場,OPNX上線首日交易量僅為13.64美元,但隨后不到三個月時間里,這一數字就變為了65.

1900/1/1 0:00:00近期隨著多個LSDfi協議的爆發,比如LybraFlnanceTVL及其代幣LBR一個月40倍的上漲表現,很多人都在說LSDfiSummer來了.

1900/1/1 0:00:00區塊鏈是獨立于現實世界運行的系統。加密世界的數據在鏈上產生,也在鏈上繼續被使用。鏈外世界的數據無法直接傳遞到區塊鏈上.

1900/1/1 0:00:00今日要聞提示: 美國白宮發布政府降低加密貨幣風險的路線圖,未來幾個月將公布數字資產研發優先事項NFT項目Azuki推特賬戶遭黑客攻擊.

1900/1/1 0:00:00