BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD+0.2%

ETH/HKD+0.2% LTC/HKD+0.42%

LTC/HKD+0.42% ADA/HKD+1.8%

ADA/HKD+1.8% SOL/HKD+1.08%

SOL/HKD+1.08% XRP/HKD+1.67%

XRP/HKD+1.67%刷推特、看研報累不累?脫水大字報幫你篩選和梳理每日重要市場觀點和研報。該內容由幾位交易員和分析師志愿者利用業余時間完成,請大家關注點贊給予鼓勵。

本期看點:

●幾乎所有機構和數據都確認了熊市底部

●接下來美聯儲對比特幣影響還大嗎?

●Aptos暴漲是因為空頭太多?

●UniSwap的實力怎么樣?

01重要新聞

1.幣安將于2月2日推出BTCUSDT每日期權,類型為歐式期權合約。

2.美聯儲:將儲備余額利率從4.40%上調至4.65%,加息幅度為25個基點。

3.WillyWoo:最近的市場漲勢似乎是大型機構買入的特征。

02Twitter觀點

1.吳說區塊鏈:今年首個議息會議將至,市場開始謹慎

據Deribit數據,2月3日將有4.35萬張的比特幣期權到期,名義價值超過10億美元,Put/Call比例為0.6,最大痛點為$22,500。在本日,2月3日到期的比特幣期權成交活躍,或是對即將到來的美聯儲今年首個利率決議的押注,但看漲與看跌期權成交量差距不大,存在一定分歧,看漲期權成交約4024張,看跌期權成交約3443張。

2.elk_|WTR:BTC籌碼分布圖

超精細籌碼結構圖,各價位的籌碼數量清晰明了。

3.CryptoChan:當前BTC14日移動平均線的200日RSI已徹底脫離底部區間

4.BTCdayu:宏觀與交易

美國會議員Tom Emmer引入撥款修正案以限制SEC對加密貨幣的執法:金色財經報道,此前曾對美國證券交易委員會(SEC)在加密貨幣行業的行為表示擔憂的美國眾議院多數黨黨鞭Tom Emmer于9月8日再次提出了一項重大修正案。Tom Emmer在聲明中批評SEC主席Gary Gensler越權,給美國人民帶來了負面影響。Emmer敦促國會利用現有的方法和適當的程序來阻止Gary Gensler和美國證券交易委員會可能濫用納稅人資金。

Emmer打算引入一項撥款修正案,限制SEC將資金用于加密資產執法,直到制定全面的規則和法規。加密貨幣監管的缺失引發了人們對美國SEC在與眾多加密實體的法律糾紛中花費大量開支的擔憂,這可能會浪費納稅人的資金。[2023/9/9 13:29:00]

關于加息和宏觀的看法:從現在起,不要關心任何美聯儲和鮑威爾,否則一定會耽誤發財。

理由:

跌幅夠大——首次跌破前高,史上最密集黑天鵝

體量仍小——10億美元影響頭部,山寨只需要1000萬美元

加息放緩已成定局,至于經濟衰退,是或否都不影響咱們賺錢。

03鏈上數據

CapitalismLab:Uniswap護城河遠沒有想象的那么寬廣

UNI因其作為“無意義治理代幣”的代表而廣受批評。實際上,此事遠遠不是打開分成開關,然后將收入用于分配或者回購這么簡單。即使作為現貨DEX的龍頭,Uniswap護城河遠沒有想象的那么寬廣,盈利潛力堪憂。為何會如此?這主要是因為:1.DEX與用戶連接較弱,護城河較淺;2.UNI沒有進一步開發附加價值;3.CEX現貨交易免費潮,更難獲取定價權;4.UNI若能成功開啟分成,樂觀情況下協議收入仍不多,估值不低且不足以覆蓋團隊費用。

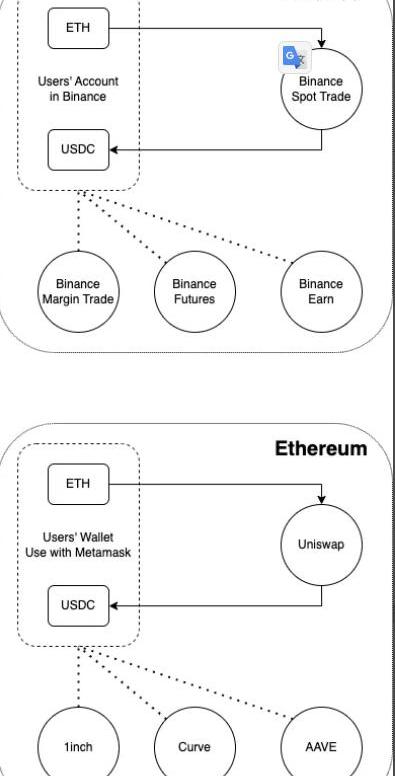

1.DEX與用戶連接較弱,護城河較淺:市場對于DEX的期許不少來源于CEX的平臺幣在過往表現優異,然而DEX和CEX兩者在諸多方面的差別造成其盈利能力上有重大差異。使用幣安交易現貨,意味著你的幣存在了幣安,你在使用幣安的APP,資金在幣安的生態內流轉。你不斷與幣安生態產生連接與信任。而Uniswap僅在交易部分起作用,資金并不在Uniswap停留,與幣安對應的是Etherum而非Uniswap,連接與信任在Ethereum中積累。也就是說CEX和L1是一個層級的,現貨DEX僅可對標CEX中的一個模塊。

FTX披露機構債權人完整名單,包括Apple、Netflix和Coinbase等公司:1月26日消息,加密貨幣交易所FTX的財務顧問在一份法庭文件中披露了該公司機構債權人的完整名單。這份長達一百多頁的文件按字母順序排列,包括Apple、WeWork等上市科技公司,以及眾多數字資產公司,例如Coinbase、幣安資本管理公司、Chainalysis、Yuga Labs、Doodles 和 Silvergate Bank。

此外,一些被提及的公司實例可能與 FTX 欠下的商品和服務款項有關。Pharmacy CVS 被列為該交易所的公司債權人之一,還有 Netflix 和 Comcast。

據悉,該名單不包括關于債權人矩陣中每家企業所欠金額的具體金額,也不包括涉及個人客戶的特定信息,被列入名單的公司并不一定意味著該實體擁有 FTX 交易賬戶。(Decrypt)[2023/1/26 11:30:29]

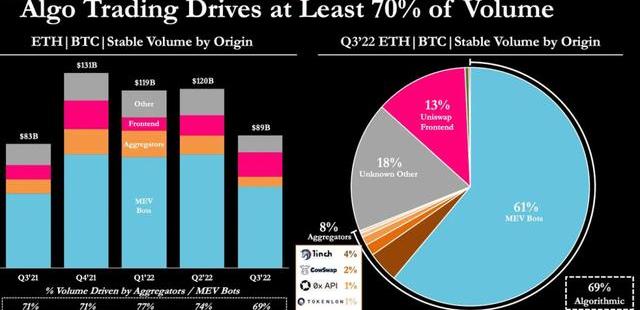

2.UNI沒有進一步開發附加價值:可能有人會說,Curve抽成50%那為什么Uni不可以?Curve之價值在于其在DEX上構建成的Ponzi平臺和流動性配置平臺。Ponzi不是Curve的缺點而是他的優點,構建起讓代幣持有人收益的Ponzi博弈機制受益正是Curve最大的優勢。一旁倒后一旁生,旁來旁往CRV皆受益。此外對于有流動性需求的項目而言Curve也是實在幫他們解決了問題,參考下方推文可見Curve在LSDWar如何風生水起。再看下面這張著名的流量分布圖,從悲觀的一面看大部分交易量都是MEVBot,反映了其目前其相對于CEX的弱勢地位,交易量僅有13%來自于自有流量;但從樂觀方面看其自有流量13%遠高于聚合器流量8%,這已經使得仿盤難以望其項背了。品牌價值帶來的流量優勢是實實在在的,如果Uniswap能在其他附加價值上做好,那么自然也能夠有些利潤空間。然而UNI團隊在這些提升附加價值的事上毫無作為,導致原本屬于其的地盤被仿盤分食。

紐約法官批準SBF以2.5億美元保釋:金色財經報道,法官表示,紐約法官批準FTX創始人班克曼以2.5億美元保釋。FTX創始人班克曼下次出庭時間為2023年1月3日。SBF在離開法院后,將被要求佩戴電子監控手環。保釋后,他將被軟禁在其父母在加州的家中。[2022/12/23 22:02:32]

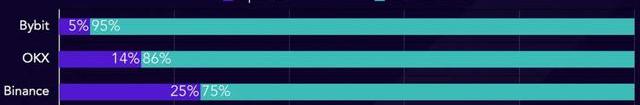

3.CEX現貨交易免費潮,更難獲取定價權:更糟糕的是,在22年中,頭部交易所中合約交易量遠超現貨交易量已是普遍現象,現貨交易也出現免費潮流,Binance對BTC/ETH等主流幣種現貨免手續費,而Bybit更是現貨全線免手續費。就是說對于CEX而言現貨更多的變成了獲取和維持客戶活躍的手段,通過合約等衍生品交易來賺錢。這樣一來Uniswap更難獲取定價權,而如前文所述,其也沒有CEX一樣的橫向擴張能力,可以快速在衍生品賽道建立起優勢。

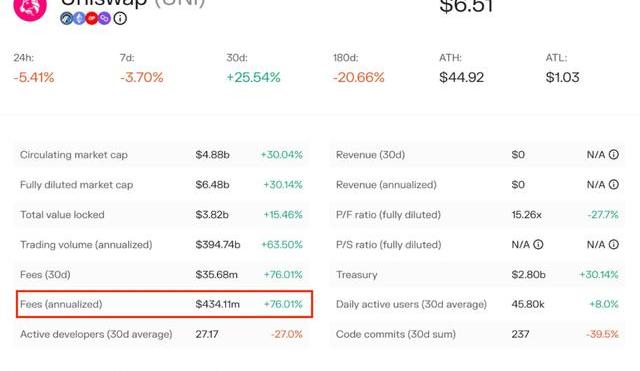

4.UNI若能成功開啟分成,樂觀情況下協議收入仍不多,估值不低且不足以覆蓋團隊費用:Uniswap當前一年費用收入預計為$434M。即使按照最理想的情況,在對所有交易對收取10%的抽成,那么協議收入也僅有$43M,全流通市值/年度收入(P/S)=153,目前GMXP/S=15,相比之下Uniswap仍然貴10倍。

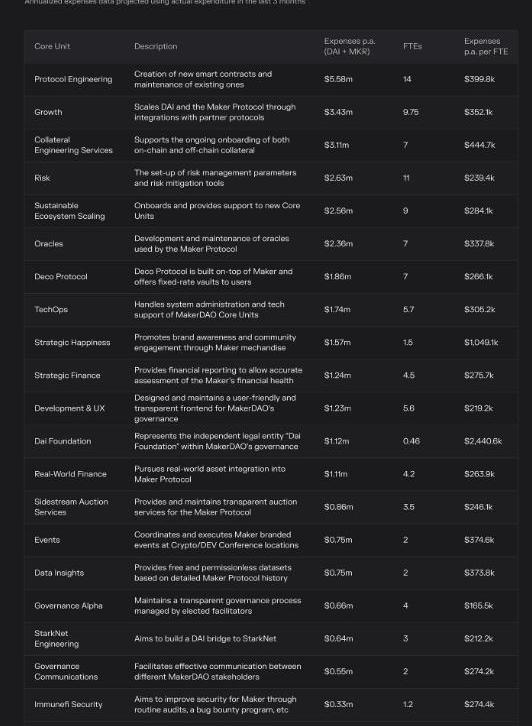

并且協議收入不等于可以分配給持幣者的利潤,畢竟養團隊可是要花錢的。UNI團隊一年要花多少錢?參考量級更小的MakerDAO是$34M,Lido是$24M,UniswapLinkedin上的雇員人數比這兩家還要多不少,估摸著一年$50M是要花的。這么一算,樂觀來看Uniswap一年還要虧50-43=$7M。

比特幣閃電網絡容量過去30天下降至約5058枚 BTC:金色財經報道,1ML數據顯示,當前比特幣閃電網絡容量為5057.82枚 BTC,過去30天下降1.26%。

此外,當前閃電網絡節點為15,961個,過去30天下跌2.98%,通道數量為76,150個,過去30天下降2.6%。[2022/12/4 21:21:24]

綜上所述,DEX與用戶連接較弱,加上團隊忽視附加價值的建設,Uniswap開啟抽成可能會影響市場份額和成長性,即使成功開啟了當前估值也不低。實際上,若是日后UNI團隊愿意正視市場需求的話,利用其品牌優勢也不是不能重振雄風。

CryptoChan:本輪周期底部或已大功告成

黑線為比特幣價格;橙線為比特幣已實現價格;藍線為Z-Score數據標準化后的比特幣價格與比特幣已實現價格之差。本輪周期的藍線“大坑”或已大功告成。

04板塊解讀

據Coinmarketcap數據顯示,24小時熱度排名前五的幣種分別是:APT、BTC、MATIC、SHIB、CAKE。據Coingecko數據顯示,在加密市場中,漲幅前五的板塊分別是:Aptos生態、FaaS、Perpetuals、Wallets、Music。

熱點聚焦——NFT行業的27個關鍵數據

在今年年初,當加密貨幣市場紅火的時候,要了解NFT行業的情況是非常困難的,本文盤點27個NFT行業關鍵數據,核心內容如下:

9個關于NFT行業的數據:2022年NFTs的總銷售額為555億美元;NFT行業的市值在4月4日達到了415億美元的峰值;去年大約有85K個NFT收藏品被推出;約有7,700件藏品的交易量超過10萬美元;只有2,623件藏品有超過1000個唯一買家;NFT交易量在1月份達到了2022年的峰值,價值174億美元;賣家和買家數量之間的最大差距是在1月份,賣家比買家多出約20萬;去年,NFT總交易量的46%可能是由洗盤交易帶來的。

Optimism與Lattice合作推出基于OP Stack的元宇宙游戲OPCraft:10月19日消息,據官方消息,游戲工作室Lattice宣布與Optimism合作推出3D自治元宇宙游戲OPCraft。OPCraft運行在基于Optimism昨日宣布推出的模塊化組件OP Stack構建的自定義Rollup上,游戲中的每個元素都存在于鏈上,每個行為都是一筆以太坊業務。目前,該游戲的合約和客戶端已經開源,支持玩家在其他EVM兼容鏈上進行部署。OPCraft世界將開放兩周,北京時間11月1日7:59將停止運行,Rollup將被凍結,玩家在游戲中的創造將被永久保存。[2022/10/19 17:32:26]

6個關于NFT收藏品的數據:到今年年底,市值最大的收藏品是CryptoPunks,達到11億美元;Yugaverse-YugaLabs的產品組合中的主要系列的交易量為31億美元。YugaLabs的投資組合約占整個NFT行業總市值的20%;在沒有任何清洗交易過濾的情況下,Mathcastles的Terraforms的交易量達到了驚人的120億美元,超過了其他任何集合,涉及11,341筆交易;當過濾掉清洗交易后,CryptoPunks的交易量最高,其次是BoredApeYachtClub;ArtBlocksCurated是交易量第四大的收藏品,積累了3.25億美元的市值;有7個主要的收藏品,其交易量超過95%的洗盤交易。

6個NFT項目有關的公鏈以及交易市場的數據:以太坊占據了95%的交易量,47%的交易,71%的協議;Solana從2021年沒有NFT協議發展到2022年的5,196個;OpenSea上架收藏品的市場份額占比53%;10月份Solana的活躍用戶數為411K,比以太坊的392K多;2月2日,OpenSea上有96,459個唯一錢包地址在協議上進行了交易;OpenSea上產生了超過9.03億美元的平臺費用。

6個關于NFT投融資的數據:2022年,NFT行業共獲得29.8億美元的資金籌集;AnimocaBrands完成了今年最大的一輪融資,3.58億美元,由LibertyCityVentures領投;2022年共有1,992輪籌款,比2021年多出756輪。

05宏觀分析

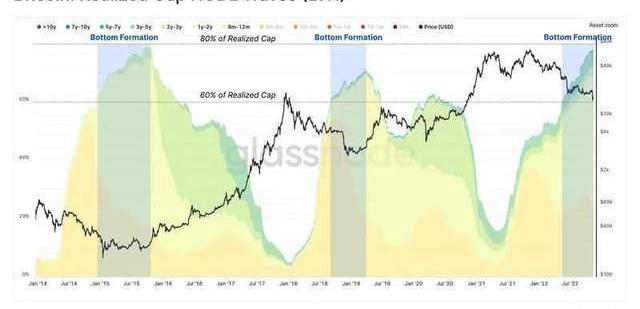

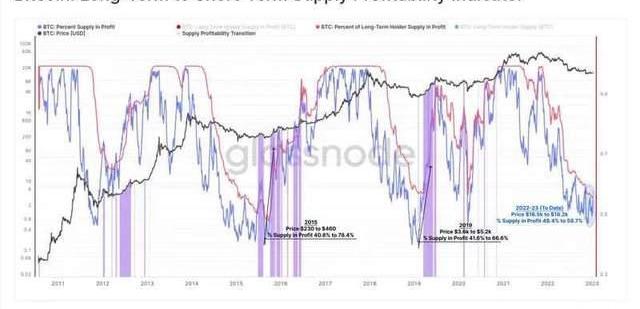

@Glassnode:完全確認市場已觸底

識別周期變化不是一件容易的事情,目前并沒有「唯一標準」。為識別比特幣熊市的后期市場走向,本文我們將探討追蹤熊市復蘇的十大指標。

1.指標:尋找底部價——完全確認

第一個工具是基于200D-SMA技術指標和已實現價格中的鏈上成本基礎的底部價檢測模型。

第一個觀察結果是,持有比特幣至少6個月的投資者群體通常在實現上限后期熊市中持有量變成60%-80%。因此,我們將選擇70%,并將其作為實際市值的砝碼。這是對最低估值的一種衡量,它代表了擁有「最堅定控制力」的投資者。在所有交易日中,現貨價格收于這一水平以下的天數不到1.6%。

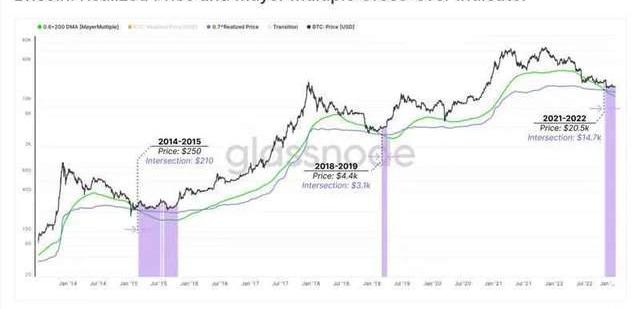

第二個觀察結果與梅耶倍數有關,它跟蹤現貨價格相對于廣泛觀察到的200D-SMA的偏差。比特幣的歷史表現表明,只有不到4.3%的比特幣交易日的梅耶倍數低于0.6,這反映了價格較200D-SMA有超過40%的差距。

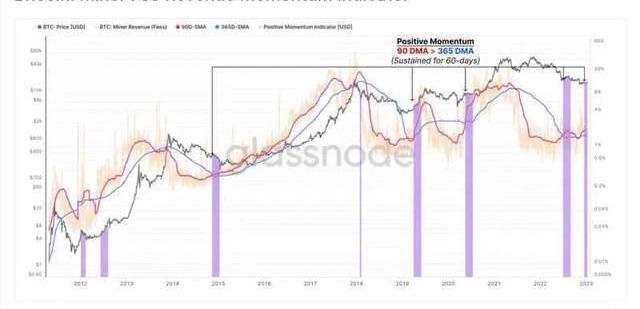

2.指標:競爭激烈的收費市場——完全確認

網絡需求增長的另一個跡象是來自礦工收入費用的健康增長。這是區塊變得擁擠和費用上升的結果。當90D-SMA礦工收入超過365D-SMA,這標志著區塊空間更加擁堵,收費壓力正在加大。

3.指標:強勁的熊市底部——完全確認

由于熊市低點時大量的供應再分配,與長期持有者相比,新買家持有的供應百分比往往對價格非常敏感。因此,當供應占利潤的比例超過長期持有者時,通常意味著近幾個月發生了大規模的供應再分配。

4.指標:觸底——完全確認

價格與利潤供應百分比之間的相關性偏離0.75以下時表明相對價格不敏感的持有者基數已經飽和。

5.指標:對趨勢的信心——未觸發,但正在接近積極的突破

當支出實體的成本基礎高于持有實體時,我們可以得出結論,大多數新投資者傾向于持有,因此對持續上漲更有信心。

06研報精選

Bankless:軋空致Aptos一個月暴漲6倍

1.從2023年開始,Aptos年初至今上漲了459.5%,并且一直是前200強中表現最好的資產。為什么這個基本面看似可疑的項目會暴漲?

2.值得注意的是,Aptos幾輪融資是由現已破產的FTX風險投資公司主要參與的。在FTX崩盤后市場暴跌,但APT和其他「Sam幣」受到更嚴重的打擊,在11月7日至12月29日期間下跌了55.9%。但自1月8日以來,APT的價格從3.88美元暴漲368%至18.16美元。這場撕心裂肺的反彈在其身后留下了「一堆空頭的尸體」,在此期間清算了1.12億美元的空頭頭寸,而多頭頭寸的清算量為6390萬美元。

3.正如多頭清算提供的燃料會加劇下行趨勢那樣,空頭清算在相反方向也會產生類似的影響。Aptos在仍然受到FTX影響的流動性不足的市場中擁有大量燃料。而空頭似乎選擇通過大量做空來對抗這一舉措,這使情況變得更加復雜,因為APT融資再次跌至極端負值區間,1月25日的年化收益率低點為-136%。

4.可以想象,Aptos自己的投資者也可能是受害者之一,因為那些希望對沖賬面利潤的人可能已經做空了APTperps。考慮到CEX的不透明性,我們在這里只是推測。由于APT投資者要到2023年10月才能開始解鎖,該代幣還受益于沒有結構性賣家壓低價格。如果1月份的表現是某種跡象的話,那也意味著任何使用APTperps進行對沖的VC都面臨著一條漫長而危險的道路。

5.正如我們所見,有一個簡單且合理的理由可以解釋為什么APT在今年年初出現了巨大的波動:它經歷了一次典型的傳統軋空。在短期內,定位和市場結構凌駕于基本面之上。APT超賣,交易員有時會支付三位數的年化費率做空它。這些看跌押注的平倉創造了劇烈的價格上升走勢。

6.目前尚不清楚這種軋空是否已經結束,或者空頭是否會遭受更多痛苦。但無論價格如何,考慮到這一舉措的技術性質,基本面投資者無需感到緊張。

編者注:軋空是一個交易術語,指大量做空者遭到強制平倉,導致資產價格急劇上漲。做空者預測資產價格下跌。如果價格反而上漲,空頭頭寸的未實現虧損就會越來越大。隨著價格上漲,做空者將面臨強制平倉。做空者如何平倉呢?他們會買入,以歸還借來賣空的股票。這就是為何軋空會導致價格急劇上漲。

根據央行等部門發布“關于進一步防范和處置虛擬貨幣交易炒作風險的通知”,本文轉載觀點不代表本公眾號意見,內容僅用于信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。不為任何虛擬貨幣、數字藏品相關的發行、交易與融資等提供交易入口、指引、發行渠道引導等。

Tags:NFTUniswap比特幣NFT價格NFT幣Uniswap幣是什么幣比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢

比特幣的價格自2021年創下歷史新高以來受到重創,因此,比特幣百萬富翁的數量此后急劇減少。這些持有超過100萬美元BTC的地址在2021年11月達到頂峰,此后一直在穩步下降.

1900/1/1 0:00:002023年第二個月,大多數主要加密貨幣的增長有限,導致市場出現近乎橫盤整理的趨勢。然而,盡管市場參與者的情緒不確定,但加密代幣已顯示出強烈看漲模式的形成.

1900/1/1 0:00:00ERC4907于七月上線,它為NFT租憑創造了便利。reNFT籌集了500萬美元來構建用于NFT租賃的基礎設施;Cardinal籌集了500萬美元用于在Solana上構建NFT租賃;IQProt.

1900/1/1 0:00:00從長期看,AI對區塊鏈的需求是自我實現的天然需求。當然,有很長的路要走 一、區塊鏈同樣是最重要的趨勢之一今年以來,AI的火爆遠超區塊鏈.

1900/1/1 0:00:00什么——涉及金額超過100,000美元的卡爾達諾(ADA)交易的價值最近達到九個月以來的最高水平,上一次出現是在2022年5月.

1900/1/1 0:00:00Billions項目組ShibaInu的第2層解決方案Shibarium在網絡首次啟動后遇到技術問題后現已投入使用.

1900/1/1 0:00:00