BTC/HKD+2.95%

BTC/HKD+2.95% ETH/HKD+2.58%

ETH/HKD+2.58% LTC/HKD+3.67%

LTC/HKD+3.67% ADA/HKD+5.26%

ADA/HKD+5.26% SOL/HKD+4.15%

SOL/HKD+4.15% XRP/HKD+4.6%

XRP/HKD+4.6%今年平臺幣中,表現最亮眼的莫過于BNB了,這一波最高漲到了43美金。兩個月前因為參加Pancake挖礦買的BNB也已經漲了70%。本來是用作工具的,不曾想還增值了這么多,開心。

反正在中心化交易所里面,雪兒最喜歡用的還是幣安。

以前只是膚淺地知道幣安厲害,用起來順暢也放心,特別是BSC上的Pancake挖礦都幾個月了,收益還是那么棒;

然后幣安的新幣挖礦也很棒,雖然收益不算高,但是省心,平時用不著的BNB啦,BUSD啦統統扔進去就不管了,每天等著收幣就好。

這兩天還特意用心地去做了一些功課,才發現,原來幣安已經這么牛X了。

2020年真是幣安全面收獲和突變登頂的一年。

先來說幾件影響力特別大的事。

1.今年8月,胡潤研究院頒布《2020胡潤全球獨角獸榜》,幣安曾兩次上榜,登上“最年輕獨角獸”和“擁有華裔聯合創始人的海外獨角獸”榜單。

胡潤對幣安給出的估值是200億人民幣,按照當時的匯率,不到30億人民幣。吳說區塊鏈認為這個估值明顯偏低了。

實際上2018年幣安進行融資的時候,估值就已經達到了100億美金。時間過去了兩年,這兩年幣安在業務和生態上取得的成績有目共睹,顯然30億美金的估值確實大大被低估了,100億的估值對現在的幣安一點也不高。

2.今年12月4日,幣安創始人兼CEO趙長鵬在接受美國知名商業財經媒體彭博周刊Bloomberg采訪時表示,2020年幣安的利潤能夠達到8-10億美元。

這個利潤規模是個什么概念呢?

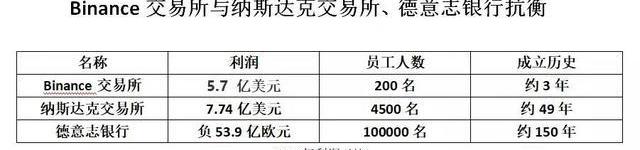

已經完全可以與傳統的金融巨頭,比如納斯達克交易所,德意志銀行等進行抗衡。我們可以對比一下,幣安2019年的利潤是5.7億美元;同年納斯達克交易所凈利潤為7.74億美金,德意志銀行卻出現了虧損,凈值為-53.9億歐元。

知情人士:軟銀集團不太可能在2023年上半年之前投資加密貨幣或其他區塊鏈業務:金色財經報道,福布斯援引知情人士消息,軟銀集團不太可能在 2023 年上半年之前投資加密貨幣或其他區塊鏈業務。知情人士稱,暫停始于去年的某個時候。軟銀集團的一位合作伙伴表示,我們在今年余下的時間里完全處于觀望狀態,也許是在第一季度或第二季度。

另一位熟悉由孫正義領導的技術型企業集團且要求匿名的消息人士稱,軟銀正專注于長期項目,其愿景基金團隊正在繼續評估機會。[2023/2/24 12:27:38]

3.今年12月3日,幣安創始人趙長鵬入選彭博2020年度50大最具影響力人物榜單,這是加密世界從業者首次入選這個榜單。同時與CZ一起入選的還有幣安另一位成員,幣安非洲公關總監DamilolaOdufuwa。

彭博這個評選,要求是在過去一年對全球各個領域做出重大貢獻,取得重大成就,產生重大影響的人,評選結果既是傳統媒體對加密行業的認可,也是對幣安的認可。

以上是從宏觀的角度來看幣安在2020年取得的成績,以及它對這個世界帶來的影響力。

那么我們從加密貨幣交易所的微觀層面來看,幣安更是成績斐然。

同樣來看一些數據和事實:

2020年,幣安現貨,衍生品交易雙雙位列全球所有加密貨幣交易所榜首;

BNB以60億美金市值排名全球數字貨幣市值榜第九;

BUSD以11億美金市值排名全球穩定幣市值榜第四;

幣安智能鏈從發布規劃到BSC主網上線,總共用了135天,4個半月;

2020年BNB銷毀1338.4萬BNB,價值2.19億美金;

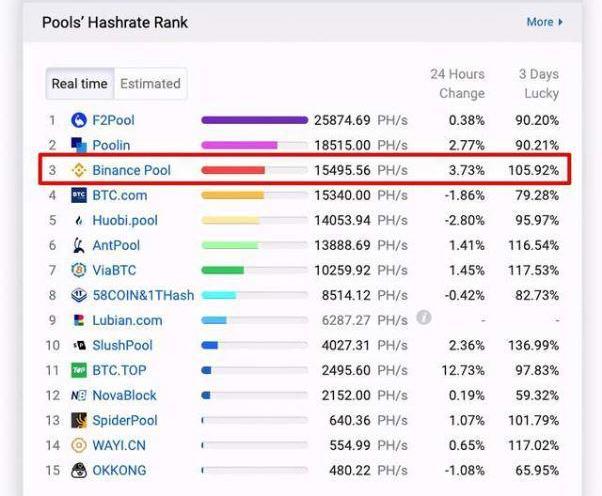

幣安礦池排名全球礦池第三,距離今年4月幣安推出礦池僅9個月;

成立1億美金種子基金,資助和扶持幣安智能鏈上的DEFI項目開發;

12次全球收購與投資。。。

這個清單還可以被拉得很長很長。

我們都知道20年其實非常不太平,可以說是多事之秋。我們一起經歷了疫情的蔓延,封城隔離的困惑,金融行情的低迷,股市多次熔斷,以及實體行業的整體受挫。令幣圈人更難忘記的則312黑天鵝帶來的空前暴跌。

高盛:比特幣將是2023年全球表現最好的資產:金色財經報道,據blockworks在社交媒體發文披露高盛內部文件顯示,比特幣將會是2023年全球范圍內表現最好的資產,超過黃金、能源、標準普爾500指數、房地產、納斯達克100指數、以及10年期美國國債。[2023/1/26 11:30:55]

而中心化交易所更是雪上加霜,BitMEX被起訴,CTO被捕,Coinbase保證金交易被停,酷幣交易所被盜,OKex遭遇黑天鵝一度暫停提幣,火幣傳言高管被約談;

此外在交易模式和業務上,中心化交易所還受到來自DEFI和去中心化交易所對用戶,資金,流動性等多方面的全面挑戰。。。

可以說20年的形勢波詭云譎人人自危,很多交易所都疲于應對,發展遲緩。而幣安卻有以一當十,逆勢飛揚的氣勢,而且在多條賽道上都取得了出眾的成績。

這肯定不是簡單一個偶然的運氣能夠解釋的,背后一定有其必然性。

經過查閱資料加上自己的分析,雪兒認為,幣安之所以能取得如此快速的突變,主要有以下兩個大方向的原因。

行業常規賽道全面布局,做到極致;

超凡的行業趨勢洞察力

一、先說在行業賽道上的布局

幣安在與數字貨幣交易甚至是金融相關的幾乎所有賽道都有布局,而且都做到了極致,成績非常亮眼。

幣安涉及的賽道包括現貨,合約,衍生品,礦池,穩定幣,DEX,公鏈,DEFI,跨鏈,游戲,NFT等等。

而且在能夠用某種指標進行量化的賽道,比如現貨交易,合約交易,衍生品交易,礦池,穩定幣等賽道,都取得全球第一或者前茅的成績。

上圖顯示的是幣安礦池在全球礦池中的排名情況,目前以15495P的算力位列第三,取得這個成績距離幣安4月27日推出比特幣礦池才9個月時間。

據Coinmarketcap的數據,11月25日,幣安現貨24小時成交金額達372.9億美金,24小時漲幅達40.5%,創下了全球加密貨幣單日交易量的歷史最高紀錄;

而在前一天的24日,幣安合約日交易量突破274億美金,創下加密合約單日成交量的歷史最高紀錄。

在現貨和合約市場,2020年幣安雙雙登頂加冕。

Circle CEO:2023年加密市場或將出現更多破產,但加密技術創新不會放緩:1月18日消息,Circle首席執行官Jeremy Allaire在達沃斯世界經濟論壇期間表示,預計2023年加密市場將出現更多的破產;隨著加密貨幣負面事件將在2023年繼續影響加密市場,加密公司和企業將難以籌集資金或生存下去。他認為監管機構和執法機構加強審查給一些參與者帶來了更多挑戰,并可能給加密市場帶來困擾。

不過,他對2023年的加密市場仍然持樂觀態度,法規將重點放在加密貨幣上。Jeremy Allaire認為,2023年是關于Layer 1區塊鏈、Layer 2擴展解決方案以及隱私、安全和身份新技術發生的創新;加密市場不會看到技術創新放緩。

在談到USDC對經濟和市場的影響時,Allaire提到了“USDC經濟狀況”報告的發布。該報告強調了USDC在支付行業的前景,并在未來成為M2貨幣供應的一部分。(CoinGape)[2023/1/18 11:17:47]

能夠在加密貨幣交易市場不斷創下歷史記錄,直接原因肯定還是依靠幣安平臺的賺錢效應。畢竟有錢賺大家才愿意來交易嘛。

我們看到不管是平臺幣BNB,還是幣安平臺推出的合作項目,都具有很強的賺錢效應,早期投資的回報率都相當高。

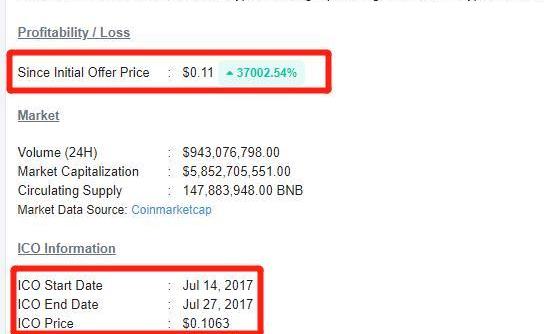

上面是從以太坊瀏覽器的截圖,數據顯示BNB從1CO算起,到現在歷史收益已高達370倍,上漲37002.54%。就算從今年3月份開始算起,到現在也已經有3.2倍漲幅。BNB是市值沖進前十排行榜的唯一一個平臺幣。

另外幣安推出的1EO新幣搶購更是搶到即賺到的“真香”品牌.

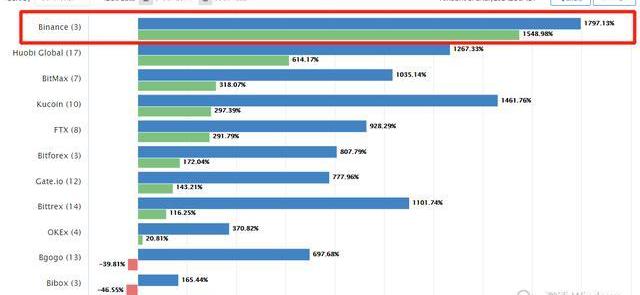

上圖是從cryptorank網站截的,顯示的是全球交易平臺推出的1EO投資回報率對比,時間跨度是從2019年1月1日到今天,被統計的交易所為13個,被分析的1EO項目為131個。

對比的維度總共有兩個,分別是歷史平均回報率,和歷史最高平均回報率。幣安在兩個指標上都位居榜首,分別高達1548.98%和1797.13%。

相信目前持有BNB的同學相比持有很多其他平臺幣的同學要感到幸福多了,因為不僅有非常多的1EO打新機會,還能參與幣安平臺非常多合作項目的挖礦,此外還可以參與理財,也可以提到幣安智能鏈BSC上參與多個項目的DEFI賺取收益。

風險資本家Tim Draper:比特幣將在2023年中達25萬美元:金色財經報道,風險資本家、比特幣投資者Tim Draper表示,盡管比特幣在今年遭受重創,但他認為比特幣將在2023年中達到每枚25萬美元。與美元相比,零售商在每筆比特幣交易中可以節省大約2%的成本,一旦零售商們意識到這2%可以讓他們的利潤翻倍,比特幣將無處不在。

Tim Draper認為,比特幣為人們提供了一種繞過中間商的途徑。2024年比特幣減半也將推動該加密貨幣的上漲。[2022/12/7 21:26:41]

很明顯的感覺,BNB得到平臺的價值和賦能要比所有同類平臺幣強很多。

賺錢效應當然是我們能夠直觀感受到的,也是人們愿意來平臺交易的直接原因。但是幣安的成功還有著我們所看不到的,藏在深層的原因。

歸根結底這些都離不開幣安所擁有的,在這個時代非常重要的,也是我們今天重點要講的一個能力。

二、深刻洞察行業趨勢的能力。

能夠準確,快速把握行業趨勢,市場變化和用戶的需求,并迅速做出反應,在行業大多數同行還沒有反應過來的時候提前布局。

可以說這樣的能力才能夠確保項目搶到行業先機,吃到行業早期紅利,帶領用戶先人一步賺到錢,這樣的能力也是確保項目發展方向和速度的核心競爭力。

幣安在行業趨勢的洞察力上向來非常敏銳,從2017年成立之始主打幣幣交易,到后來選擇國際化路線,再到2019年行業低迷時期一炮打響1EO的代幣首發模式,都是因為提前洞察到行業發展的方向并迅速做出行動,1EO也在之后引領整個行業的代幣發行模式很長時間。

2020年,幣安對行業的洞察力火候掌握更是精到。

主要體現在幾個大的趨勢判斷上,分別是交易的去中心化,DEFI和多鏈互聯。

去中心化交易和去中心化金融DEFI的趨勢是我們正在經歷的這一波浪潮,而多鏈互聯是即將到來的一個更大的趨勢和浪潮。

我們今天主要來說幣安在DEFI這一波浪潮中的前瞻布局,多鏈互聯這個話題也會稍稍提及,只是在趨勢到來之前,大家都還很難意識得到,不過可以關注這方面的動態。

1.對去中心化交易趨勢的研判和布局

幣安對去中心化趨勢的判斷和布局應該是在2019年之前,因為19年就推出了自己的主鏈幣安鏈,基于幣安鏈的去中心化交易所幣安DEX,以及穩定幣BUSD。

動態 | 美國2021年提案文件中“加密貨幣”一詞只被提及了兩次:美國白宮最新發布的2021年預算提案建議,為了調查與加密相關的犯罪,美國特勤局(US Secret Service)應轉移到財政部之下開展工作。在預算提案文件中,“加密貨幣”一詞只被提及了兩次,且兩次都與恐怖主義融資、洗錢和其他犯罪活動直接相關。(NewsBTC)[2020/2/11]

通過幣安鏈和DEX,幣安實現了用戶對資產的管控權,因為幣安DEX不再統一管理用戶錢包和私鑰,而是由用戶自己管理錢包和私鑰。同時幣安DEX還支持接入去中心化的第三方軟件和錢包,比如TrustWallet和LedgerNanoS等錢包已經完成了在幣安DEX上的接入。

也就是說幣安的去中心布局,2019年就已經開花結果了。這些硬核的基礎設施為之后的去中心化金融DEFI布局打下了基因意識和實際功能上的基礎。

2.對DEFI趨勢的研判和布局

1)幣安智能鏈:應該說幣安智能鏈BSC規劃的發布是幣安對DEFI布局最清晰的一次展現。這是在今年4月,離DEFI正式爆發的標志事件-Compound上線治理代幣Comp和流動性挖礦剛好兩個月時間。

而在DEFI迎來今年高潮的9月,BSC主網已經上線,從白皮書發布到主網建成落地,僅僅4個半月。

BSC與幣安鏈的主要區別就在于BSC是主打DEFI,因此BSC具有開展DEFI活動所需要的必要基礎,包括

-支持智能合約的編寫

-完全兼容以太坊的虛擬機EVM

-支持所有現行以太坊的工具,比如Matamask,Remix,Truffle

這些為選擇BSC進行DEFI項目開發的開發者和項目方提供了基礎的條件,同時還能把以太坊上現有的智能合約和項目輕松地接入到BSC上。

這是幣安在DEFI開發的底層建筑上的布局,不過這只是DEFI建設的一個最基本的條件,要讓DEFI的生態建立起來,還需要提供充足的動力來調動項目和開發者入駐。

2)生態加速計劃:因此幣安很快啟動了生態加速計劃,主要包括BUIDL獎勵計劃,1億美金種子基金計劃,流動性支持計劃,以及BSC基金會的成立四個方面的內容。

他們從不同角度,包括資金,用戶,宣傳,平臺,社區,流動性,運營,上幣機會等等多個維度對選擇BSC的DEFI開發者和優質項目進行獎勵,提供資助和扶持,有些還深度參與項目孵化和運營。

目前通過種子基金進行資助和投資的項目已經有15個,投資金額90萬美元。

通過提供開放性的平臺和各種扶持計劃,幣安智能鏈上的DEFI基礎設施已經基本上成形。

涉及DEFI各個賽道的底層協議都已經有項目運行,比如提供錢包服務的幣安鏈錢包,Trustwallet,還有前幾天因為空投被擼到服務器罷工的SafePal等等;

預言機賽道有Ankr,Band,Chainlink等;

穩定幣賽道有BUSD,Pax,VAI;

交易賽道有Pancake,Bakery,Bstable,Burger;

借貸有Cream,Fortube;

跨鏈有Anyswap,幣安橋,RenVM;

BTC跨鏈產品有anBTC,renBTC,BinanceBTC;

此外還有理財,收益耕種,資管平臺,數據分析,可信身份,支付,保險等多個賽道已經運行之中。

目前在BSC上開展業務的項目已經有60個多個。

有了開發環境和優質的項目,開展金融還需要一個非常重要的必不可少的資源,就是資金流動性。

3)Token運河計劃:幣安在引入和豐富資金上的布局主要是Token運河計劃,它的目的是把其他鏈上的資產通過映射拿到BSC鏈上使用,把BSC鏈以外的更多鏈上資產引入到BSC的生態。

實際上它是將幾個不同功能組成一站式生態系統,再通過平臺強大的基礎技術設施保障原始代幣之間的轉換,這樣用戶即使沒有在幣安系統注冊賬號,也可以直接將各種資產跨鏈橋接到幣安智能鏈上,實現了不同鏈上資產的去中心化跨鏈流動。

用這種方式,為BSC的DEFI引入了包括ETH,BTC,EOS,波卡,本體,萊特,瑞波,BCH,ADA,XTZ,ZEC,等10多個其他公鏈上的資產。

這是目前行業其他任何公鏈生態都不具備的優勢。也就是說除了以太坊依靠自己強大的生態所創造的資金規模,其他所有公鏈中,BSC上的資金優勢是最明顯的。

這是幣安在資金這個層面為DEFI開展所進行的布局。

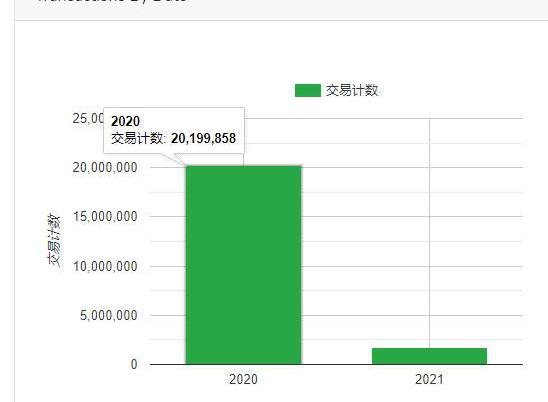

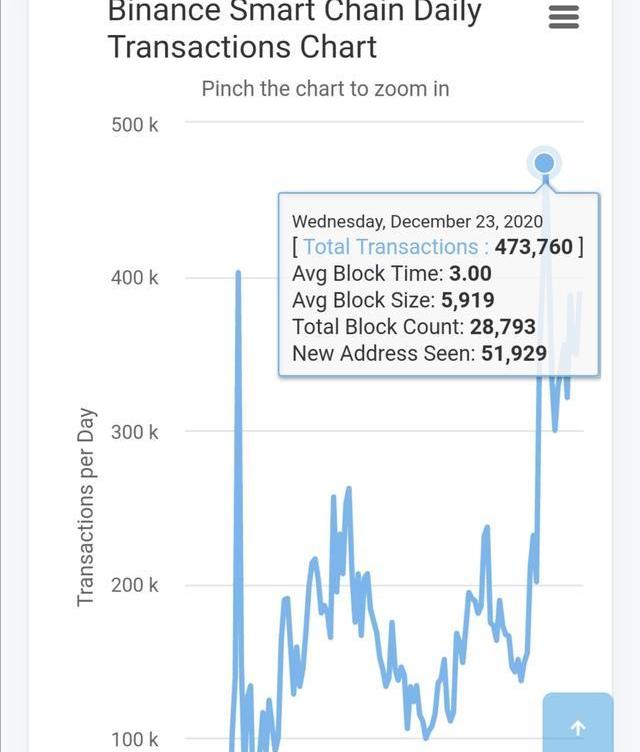

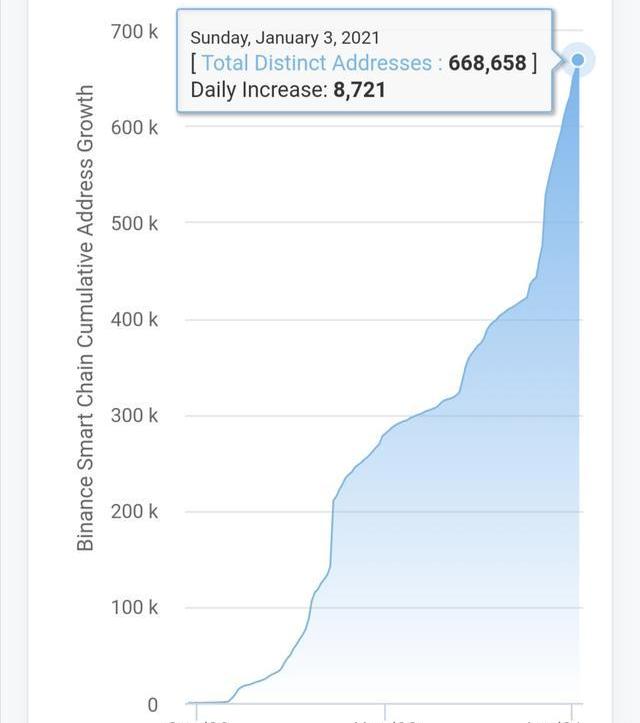

4)BSC取得的成績

還是用數據來說明

9月1號上線,BSC運行126天,4.2個月;

鏈上交易次數:2019.98萬次

最高單日交易次數:47.37萬筆

日均交易次數:20萬

平均區塊時間:3秒

活躍地址數:66.87萬

單日新增地址:8721

使用幣安智能鏈的項目數量:60

去中心化錢包:10

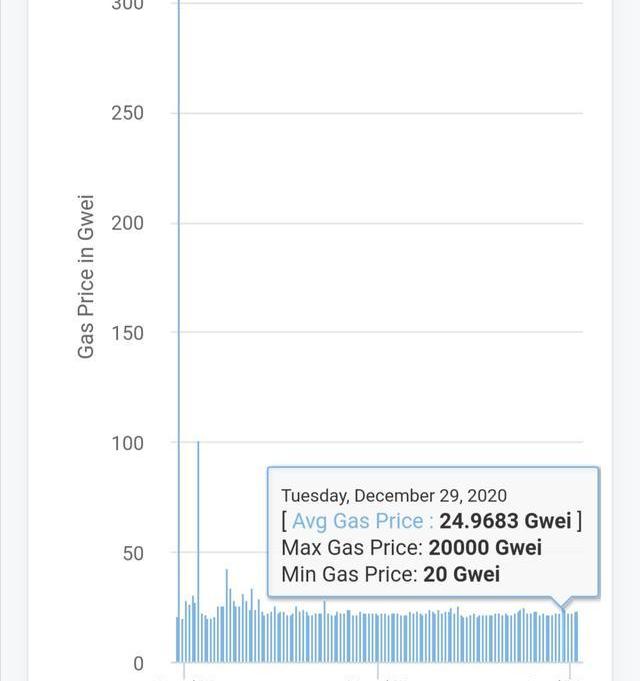

平均單筆交易手續費:24Gwei(,大約為以太坊的2.15%

BSC上的單日交易次數歷史最高為47.37萬筆,這個數據已經接近以太坊上單日最高的40%。

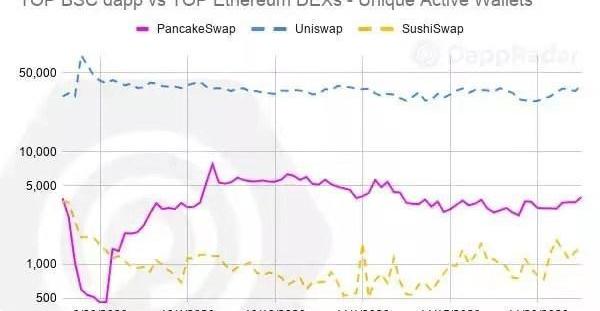

從下圖DappRadar的數據看到,BSC上排名第一的自動化做市商去中心化交易所Pancakeswap,收益已經超過Sushiswap(黃色)等以太坊上的頭部DEX。而且是在BSC啟動不久的9月份就出現了這種超越的趨勢。

當然,幣安在DEFI上的布局遠不止以上這些,比如在面對去中心化交易所和DEFI流動性挖礦對中心化交易所在流量和流動性等至關重要的資源進行搶奪的時候,幣安毅然啟動IEO+幣安挖礦進行回擊。

以上所講是幣安在2020年最大的趨勢,也就是對DEFI爆發的準確判斷和提前布局,順利實現了CEX與DEX的融合,CEFI與DEFI的相互賦能和促進。

20年,幣安的動作中還體現出對另一個趨勢的洞察力。

3.對多鏈互聯趨勢的研判和布局

這個趨勢在波卡的設計中體現最為明顯,因為波卡的整個框架就是服務于不同區塊鏈之間的互聯互通,打破單個區塊鏈之間的壁壘,為區塊鏈的最終目標價值互聯網建設基礎設施。

幣安今年10月份推出的運河計劃,以及后面升級的幣安橋,要實現的目的也是這個。我們看到這個計劃已經實現了不同區塊鏈上資產的互通,至少已經實現從其他區塊鏈上轉移到幣安智能鏈和幣安鏈上來流通。

而且這一下就實現了10幾條鏈與幣安生態之間的互通。如果能夠實現這些鏈之間也能互通,那么就相當于波卡生態上的10幾條平行鏈被打通的效果。

從幣安智能鏈負責人張曉光接受采訪時的講話能看出,幣安對這個目標其實非常明確。他說:BSC想要做的是多鏈互聯,將很多生態鏈接起來。不僅是資產層面,還包括數據層面,甚至是業務層面實現互聯互通。

實際上這也正好是波卡想要做的。

所以,今年12月,幣安決定拿出1000萬美金成立基金來支持波卡生態的發展也就絲毫不奇怪了。強強聯手也是幣安一貫的氣質。

只是這個趨勢,目前還處于比較早期的階段,所以除了看到有各種鏈上的資產移動到BSC上之外,我們可能還看不出更大的動靜。

不過雪兒認為,這才是區塊鏈在未來最大的趨勢。

總結:幣安發展的速度快得讓我們有些目不暇接,變化的層次也讓很多人看不明白。

《周易》說大人虎變,君子豹變。說的是君子的成長和變化不僅僅突破量和質的范疇,更是在不同維度上的更迭,具有顛覆式的變革。因此幣安的變被很多大V稱之為豹變。

顛覆性的變化來自底層的力量:對趨勢敏銳而準確的洞察力,以及快準狠的執行力和行動力。

有此之力行走江湖,當逢山開山,遇水修橋!

當加密貨幣燭臺的上升趨勢開始鞏固時,上升三角形就形成了。技術分析有幾個方面,例如上升三角形、刺穿線等。值得注意的是,在加密貨幣交易中,技術分析至關重要。它幫助投資者決定進入市場的數量和時間.

1900/1/1 0:00:00每個人都可以看到XRP市場真正的突破,這個市場遵循2020年4月的趨勢。所以大家現在就可以進多倉了。但是每個人都需要有足夠的資金來避免任何清算。因為XRP會隨時發生高波動并可能達到1美元.

1900/1/1 0:00:00在與其他加密貨幣市場脫鉤的重大舉措中,以太坊(ETH)價格在過去24小時內上漲超過3.56%,目標是突破2,000美元的水平。截至發稿,ETH的交易價格為1,966美元,市值為2,360億美元.

1900/1/1 0:00:00最近美聯儲的決策符合市場對暫停加息的預期,結束了連續十次加息的行動。點陣圖顯示可能還會有兩次加息,但鮑威爾的講話表明他仍致力于將通脹控制在2%目標范圍內,并表示今年降息可能不合適.

1900/1/1 0:00:00根據WhaleAlerts,Ripplewhales在過去24小時內移動了2.4億個XRP代幣,價值驚人的9230萬美元XRP新聞:鯨魚在過去24小時內轉移了數百萬個代幣,全力投入XRP.

1900/1/1 0:00:00更廣泛的加密貨幣市場在2023年3月這個月見證了強勁反彈,而Ripple的原生加密貨幣XRP已成為表現最強勁的市場之一。3月28日星期二,XRP價格又上漲14%,一路上漲至0.55美元.

1900/1/1 0:00:00