BTC/HKD-7.47%

BTC/HKD-7.47% ETH/HKD-14.75%

ETH/HKD-14.75% LTC/HKD-15.85%

LTC/HKD-15.85% ADA/HKD-12.84%

ADA/HKD-12.84% SOL/HKD-12.24%

SOL/HKD-12.24% XRP/HKD-14.5%

XRP/HKD-14.5%

如果美國聯準會真的實施了利率轉向政策,比特幣將繼續保持強勁表現,這次反彈將成為長期牛市的開始。

下圖中可以看出,由美國勞工統計局發布的消費者價格指數系列衡量的通貨膨脹率在2022年中達到9%左右的峰值,現在正朝著至關重要的2%水平急速下降。

有很多人認為CPI最近的穩步下降趨勢只意味著一件事:鮑爾準備重新放水,像2020年3月一樣。隨著美國甚至可能還有全世界處于衰退的邊緣,那些預言者會說,鮑爾正在尋找一切機會,從他目前的量化緊縮政策轉向,如果我們進入經濟衰退,該政策將承擔很大一部分責任。隨著CPI的下降,他現在可以指著下跌說,他殺死通膨這頭猛獸的正義運動已經成功,現在可以放心地重新打開水龍頭了。

我不太確定這些預測是正確的,但等下我們會有更多討論。現在,讓我們假設市場認為這是最有可能的前進道路,那么,我們能期望比特幣如何反應?為了準確地建模,我們必須記住關于比特幣的兩件重要事情。

首先,比特幣和更廣泛的加密資本市場是唯一真正不受央行行長和大型全球金融機構操縱的市場。你可能會問:

「但3AC、FTX、Genesis、Celsius等破產公司所謂的不正當行為呢?」

這是一個公平的問題,但我的回答是,隨著加密市場價格的調整,這些公司倒閉了,市場很快就找到了一個低得多的清算價格,在這個價格上,杠桿被淘汰出了系統。如果同樣魯莽的行為發生在TradFi系統中,當局就會試圖通過支持瀕臨破產的實體來推遲市場的清算,并在這個過程中破壞了他們本應保護的經濟,但加密貨幣領域面臨著嚴峻的挑戰,并迅速清理了經營不善、商業模式有缺陷的企業,為迅速而健康的反彈奠定了基礎。

Volatility Shares計劃于6月13日推出其2x比特幣策略ETF:金色財經報道,交易所交易基金發行方Volatility Shares 計劃于6月13日推出其2x比特幣策略 ETF (?BITX?),該ETH尋求追蹤S&PCMEBitcoinFuturesDailyRollIndex(標準普爾CME比特幣期貨每日滾動指數)的兩倍回報數值,總費用率為1.89%。[2023/5/28 9:46:33]

關于比特幣要記住的第二件事是,因為它是對世界全球法定貨幣體系揮霍的一種反應,它的價格在很大程度上依賴于美元全球流動性的未來路徑。我在最近的文章中詳細地談到了這個概念和我的美元流動性指數。為此,在過去兩個月里,比特幣的表現超過了持平的美元流動性指數。在我看來,這表明市場認為Fed的轉向已經來臨。

看看比特幣的價格走勢,它目前從一個低位開始拉升。從這里,我們可以根據實際推動反彈的因素確定幾種不同的潛在前進路徑:

反彈催化劑情景1:比特幣只是從低于1.6萬美元的本地低點經歷了自然反彈。

如果這次反彈真的只是局部低點的自然反彈,我預計比特幣隨后將找到一個新的平臺,并橫盤移動,直到美元流動性狀況改善。

反彈催化劑情景2:比特幣上漲是因為市場領先于Fed恢復印鈔。如果是這樣的話,我認為可能會出現兩種情況:

情景2A:如果Fed沒有實施轉向,或者多位Fed官員在CPI數據「良好」之后也不太看好轉向的預期,比特幣可能會跌回之前的低點。

情景2B:如果Fed真的實施了轉向政策,比特幣將繼續保持強勁表現,這次反彈將成為長期牛市的開始。

比特幣市值跌破4000億美元關口:金色財經報道,由于比特幣價格持續下跌,據Coingecko最新數據顯示,比特幣市值已跌破4000億美元關口,本文撰寫時為391,051,752,569美元。當前比特幣價格為20,505.98美元,過去7天跌幅高達29.6%。歷史數據顯示,比特幣市值在6月13日跌破5000億美元,這意味著在不到一周時間內市值蒸發超1000億美元。[2022/6/18 4:36:24]

顯然,我們都愿意相信我們正在走向情景2B。也就是說,我認為我們實際上將面臨情景1和2A的某種組合,這讓我那發癢的「買入」手指有點猶豫。

雖然我相信美Fed將會轉向,但我不認為它會僅僅因為CPI趨于下降而發生。鮑爾宣稱,他更關注工資增長與核心個人消費支出之間的相互作用,而不是依賴CPI作為衡量通膨的指標。

說句題外話,我認為CPI和核心CPE都不是衡量通膨的好指標。核心個人消費支出尤其虛偽,因為它不包括食品和能源。平民們不會因為平板電視的價格上漲而鬧事,而是因為面包的價格上漲100%而鬧事。但不管我怎么想,對我們的預測工作來說,重要的是鮑爾已發出電報,表示他打算將有關潛在政策轉向的任何決定,不僅基于CPI,還基于美國工資增長與核心個人消費支出的對比。

從上圖中可以看出,美國的平均工資增長速度與通貨膨脹速度相同。這意味著,雖然商品越來越貴,但由于工資的增長,人們購買這些商品的能力實際上也在以類似的速度增長。

因此,人們購買力的增強可能會進一步推動商品通膨。換句話說,商品生產商可能會意識到,他們的買家現在比以前賺了更多的錢,并進一步提高價格,以更多地吸收買家最近的工資增長,所有這些都不用擔心會扼殺對他們產品的需求。因此,鮑爾實際上有理由繼續提高利率。而且他很可能會使用它,因為他已經表示,他正在尋求確保整個美國國債曲線的收益率高于通貨膨脹率。

獨家 | 近7天比特幣搜索指數整體日均值為29228,整體同比上升95%:據百度指數數據,近7天以太坊搜索指數整體日均值為5421,整體同比上升63%,移動同比上升76%;近7天比特幣搜索指數整體日均值為29228,整體同比上升95%,移動同比上升117%。[2020/2/16]

2022年12月核心個人消費支出同比增長4.7%。從上面的曲線可以看出,目前只有6個月期國庫券的收益率高于4.7%。因此,鮑威爾有很大的回旋余地繼續加息。更重要的是,繼續縮減Fed的資產負債表,進一步收緊貨幣環境,使其達到他希望的水平。

這最后幾張圖表和一些言論的意義只是表明,不斷下降的CPI數字毫無意義,因為它與鮑威爾用來判斷Fed是否成功遏制通膨的實際指標不一致。CPI的下降可能意味著什么,但我不認為它會以任何有意義的方式來預測Fed最終轉向的時間。

也就是說,我確實相信,如果鮑威爾無視CPI數據,繼續通過QT收縮Fed的資產負債表,這將導致信貸市場嚴重混亂,并迫使他們積極轉向。

自2022年4月13日達到8.965兆美元的高點以來,截至2023年1月4日,Fed的資產負債表已經減少了4580億美元。Fed本應在2022年將資產負債表總額縮減5230億美元,因此他們已經實現了88%的目標。目前的QT利率表明,資產負債表每月將再減少1000億美元,2023財政年度將再減少1.2兆美元。如果在2022年抽走5000億美元導致了幾百年來最差的債券和股票表現,想像一下,如果在2023年取消一倍的金額會發生什么。

市場在注入和撤出資金時的反應是不對稱的。因此,我預計意外后果定律將在Fed繼續收回流動性時咬著它的屁股。我也相信鮑爾本能地理解這一點,因為盡管他的QT非常激進,但按照目前的速度,需要很多年才能完全扭轉新冠疫情開始后印鈔的數量。從2020年3月中旬到2022年4月中旬,Fed印了4.653兆美元。按每月削減1000億美元計算,大約需要4年時間才能完全恢復到疫情前的Fed資產負債表水平。

聲音 | MakerDAO創始人:比特幣和以太坊市場依賴于中心化基礎設施:金色財經報道,MakerDAO創始人Rune Christensen近期接受采訪時表示,DeFi目前只存在于加密的泡沫中,盡管它也可以在未來為發展中國家的人們提供小企業貸款,而不是完全切斷他們與金融系統的聯系。他還談到,隨著MCD的推出,Maker已經成為一個完整的程序包,在此基礎上可以不受任何限制地構建DeFi。當被問及為何將代幣化的貸款或證券納入其中,而這些貸款或證券與Maker和DeFi所持的無許可和去中心化的理念背道而馳時,Christensen回答道稱,關鍵是風險多樣化。他還解釋稱,從監管的角度來看,比特幣和以太坊市場完全依賴于中心化的基礎設施,而比特幣的價格是基于中國和美國的少數中心化交易所。[2019/11/21]

如果Fed真的想要扭轉貨幣增長,它應該直接出售MBS和美國國債,而不是僅僅停止對到期債券進行再投資。鮑爾本可以加快步伐,但他沒有,這表明他知道市場無法承受Fed拋售其資產。但我仍然認為,他高估了市場應對Fed繼續被動參與的能力。MBS和國債市場需要Fed的流動性,如果QT繼續以同樣的速度增長,這些市場以及所有其他從這些基準獲得估值和定價的固定收益市場很快就會陷入痛苦的世界。

在我看來,有兩件事可能會促使Fed轉向:

1.鮑爾認為CPI指標的下降證實了Fed已經做得足夠多,可以在不久的某個時候暫停加息,如果23年下半年出現溫和衰退,可能會停止QT并降息。貨幣政策通常有12到24個月的滯后,因此鮑爾看到CPI呈下降趨勢,可以相信根據過去一年發生的情況,通膨將在不久的將來繼續回到2%的圣杯。正如我上面所概述的,我認為這種情況不太可能發生,因為我不認為鮑爾使用CPI作為通貨膨脹的衡量標準,但這也不是不可能。

分析 | 比特幣跌破GTI Vera波段指標下限 或預示短期內可能出現飆升:據彭博社消息,比特幣已跌破其GTI Vera波段指標的下限,該指標衡量的是上行和下行趨勢,這可能預示著短期內可能會出現飆升。在過去的四次下跌中,比特幣價格都一度跌破該波段一下,但其后又迅速反彈回到該波段內。比特幣在1萬美元的價位找到支撐,并于過去一周對價格水平進行了四次測試,每次都會反彈。雖然價格尚未突破8月初觸及的短期高點12,316美元,但一旦價格實現突破,則可能再度與該價位持平。[2019/8/23]

2.美國信貸市場的某些部分崩潰,導致涉及廣泛金融資產的金融崩潰。作為與2020年3月類似的反應,Fed召開緊急新聞發布會,停止QT,大幅降息,并通過再次購買債券重新啟動量化寬松。

在情景1中,我預計風險資產價格將緩慢上行。我們不會再回到2022年的低點,對基金經理來說,這將是一個令人愉快的環境。只要坐下來,看著CPI的基礎效應發揮作用,機械地降低整體數據。美國經濟會發現自己處于一個一般的位置,但不會發生非常糟糕的事情。即使出現輕微衰退,也不會像我們在2020年3月至4月期間或2008年全球金融危機期間所看到的那樣。在這兩種情況中,這是首選的一種,因為這意味著你可以在經濟向好通膨持低之前,現在就開始買入。

在情景2中,風險資產價格暴跌。隨著以美元為基礎的全球金融體系的粘合劑溶解,債券、股票和太陽下的每一種加密貨幣都會被熏黑。想像一下,美國10年期國債收益率從3.5%迅速翻倍至7%,標準普爾500指數跌破3000點,納斯達克100指數跌破8000點,比特幣以1.5萬或更低的價格交易。

就像一頭被車燈照到的鹿一樣,我期待鮑爾爵士會騎上馬,帶領印鈔大軍前來救援。這種情況不太理想,因為這意味著現在購買風險資產的每個人都將面臨業績大幅下滑。在Fed轉向之前,2023年可能和2022年一樣糟糕。

我的猜想是情景2。

黃金為什么漲?

對我的情景2基本假設最合理的反駁是,黃金也隨著比特幣一起上漲。黃金是一種流動性更強、更值得信賴的抗脆弱資產,它也有類似的目的,即它也是一種對沖法定貨幣體系的工具。因此,乍一看,你可能會合理地推測,黃金最近的上漲進一步證明了市場相信Fed將在不久的將來調整政策。這是一個合理的推斷,但我懷疑黃金的上漲完全是出于另一個原因。因此,重要的是不要把黃金和比特幣的上漲混為一談,認為這是Fed即將轉向的共同證實。讓我解釋一下。

黃金是主權貨幣,因為在一天結束的時候,民族國家總是可以用黃金來結算貨物和能源貿易。這就是為什么每個中央銀行的資產負債表上都有一定數量的黃金。

由于每個央行都持有一定數量的黃金,當一國貨幣必須貶值以保持全球競爭力時,央行總是訴諸于對黃金貶值。最近的一個例子是,美國在1933年和1971年讓美元對黃金貶值。這就是為什么我在投資組合中配置了大量的實物黃金和金礦商。與央行并肩投資總是比與央行作對要好。

我已經寫了大量關于在最近幾個關鍵的地緣事件之后,未來幾年世界去美元化將如何加速的文章。我預計,世界上廉價勞動力和自然資源的生產者遲早會意識到,如果他們惹怒了美國眾國,他們可能面臨與俄羅斯同樣的命運,那么把財富儲存在美國國債上是沒有意義的。這使得黃金成為最明顯、最具吸引力的投資目的地。

這些數據支持了這樣一種觀點,即各國政府正轉向以歷史悠久的主權儲備貨幣,黃金來儲存財富。下圖追溯至10年前,描繪了各國央行的黃金凈購買量。正如你所看到的,我們在2022年第三季度創下了歷史新高。

廉價能源的峰值已經來臨,許多國家的首腦都認識到了這一點。他們本能地知道,就像大多數人一樣,黃金在能源方面的購買力比美元等貨幣要好。

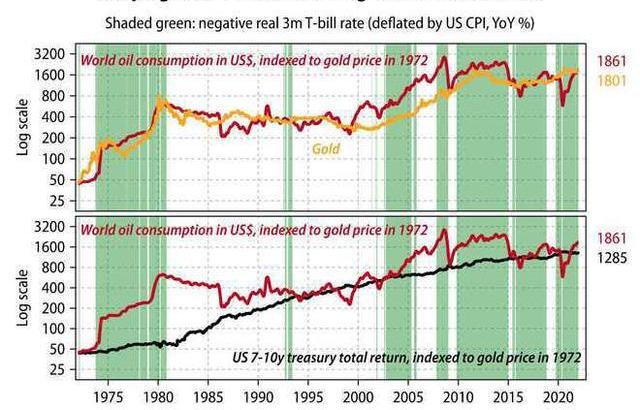

這張來自GavekalResearch的優秀圖表清楚地表明,黃金是比美國國債更好的能源儲存方式。

在我看來,這些數據表明,金價上漲更多是因為真實的實物需求,而不是因為世界各國央行認為Fed將轉向。當然,至少有一部分是由于預期Fed的貨幣政策可能會在不久的將來放松,但我不認為這些預期是背后的驅動力。

交易籌備

如果我錯了,經濟好通膨低的情景1發生了怎么辦?

這意味著我已經錯過了從底部反彈的時機,比特幣不太可能回頭,因為它正無情地朝著歷史新高前進。如果這是真的,加息可能會分兩個階段進行。在第一階段,精明的投機者將走在Fed政策實際轉變的前面。在這一階段,比特幣很容易交易到3萬至4萬美元,因為目前價格受到FTX后看跌情緒的嚴重打壓。下一階段將使我們達到6.9萬美元或更高,但只有在大量美元注入加密資本市場后才能開始。這樣的注入至少需要暫停加息和QT。

如果我錯了,我很樂意錯過從底部反彈的最初機會。我已經做多了,所以無論如何我都會受益。但是,我以短期國庫券形式持有的美元會突然表現不佳,我需要將這些資金重新配置到比特幣上,以最大化我的投資回報。不過,在我放棄以5%收益率購買的債券之前,我希望有高度的信心,牛市已經回來了。5%顯然低于通貨膨脹率,但這比下跌20%要好,因為我沒有把握好市場時機,在下一個周期過早購買了風險資產。

當他們真的決定轉向時,Fed將事先明確傳達他們將放棄緊縮貨幣政策。Fed在2021年底告訴我們,他們將轉向通過限制貨幣供應和加息來對抗通膨。他們堅持到底,并于2022年3月開始這樣做,任何不相信他們的人都被屠殺了。因此,同樣的事情很可能在另一個方向發生,也就是說,Fed會告訴我們什么時候結束,如果你不相信他們,你就會錯過隨后的猛漲。

由于Fed尚未發出轉向的信號,我可以等待。我認為第一是保本,第二是增長。我寧愿買入一個在Fed傳達轉向之后已經從低點反彈100%+的市場,也不愿買入一個從低點反彈100%+的市場,因為轉向沒有發生,然后由于糟糕的宏觀基本面而遭受50%+的回調。

如果我是對的,災難性的情景2發生了,那么我就有再一次抄底機會。我將知道市場可能已經觸底,因為當系統暫時崩潰時發生的崩潰要么保持之前的15800美元低點,要么就不會。向下最終達到什么水平并不重要,因為我知道Fed隨后將采取行動印鈔,避免另一場金融崩潰,這反過來將標志著所有風險資產的底部。然后我得到了另一個類似于2020年3月的場景,加緊購買加密貨幣。

感謝閱讀,喜歡的朋友可以點個贊關注哦,我們下期再見!

Tags:比特幣CPI加密貨幣比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢CPI幣是什么幣加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣

自上周FTX崩盤以來,智能合約平臺代幣和去中心化金融(defi)協議遭受重創。在過去36天內,現有所有智能合約平臺代幣的市值損失超過220億美元.

1900/1/1 0:00:00作為最大的加密資產之一,XRP經常出現在新聞中——即使并非總是出于最好的理由。盡管如此,該領域最大資產之一的價值在熊市中的表現并不算太差,而且該技術仍在繼續運行,沒有出現任何重大故障.

1900/1/1 0:00:00概述 根據Binance的數據,目前加密衍生品市場在總交易量上占據了74.2%的市場份額。加密衍生品的月交易量達到1.9萬億美元,過去三年里增長了3倍.

1900/1/1 0:00:00柴犬的交易價格低于阻力位0.0000098美元。 它遵循長期下行阻力線。 SHIB在短期下降楔形內交易。ShibaInu(SHIB)價格預測表明,預計短期內會出現突破.

1900/1/1 0:00:00比特幣繼續其非常小的看漲行動的趨勢,沒有圣誕老人反彈的跡象。分析師對2023年是否會進入看漲趨勢或目前的熊市是否會持續存在分歧。隨著年底的臨近,幾位專家預測比特幣(BTC)將出現“圣誕反彈”.

1900/1/1 0:00:00臨近月底,比特幣繼續保持在多頭心理價位23,000美元上方。按市值計算,該行業最大的加密貨幣可能有另一個延續信號,以征服其50個月移動平均線指標的年度新高.

1900/1/1 0:00:00