BTC/HKD-3.65%

BTC/HKD-3.65% ETH/HKD-3.95%

ETH/HKD-3.95% LTC/HKD-2.93%

LTC/HKD-2.93% ADA/HKD-6%

ADA/HKD-6% SOL/HKD-6.89%

SOL/HKD-6.89% XRP/HKD-6.41%

XRP/HKD-6.41%原文作者:ArpitAgarwal,DefiDollar創始人,以太坊擴容解決方案MaticNetwork工程師。

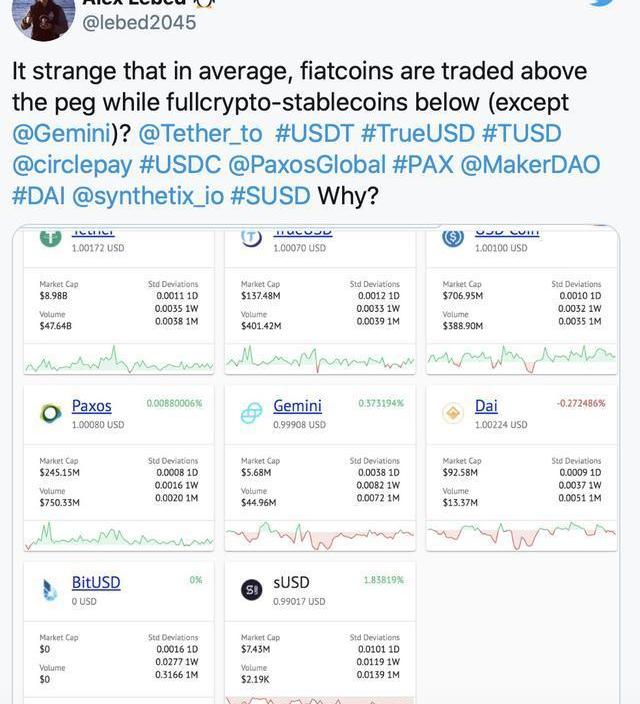

最近,關于Dai脫離掛鉤以及涉及維持其穩定性的治理提案的討論很多。同樣,即使是中心化的穩定幣也經常在其掛鉤價格上下波動。

“奇怪的是,平均而言,錨定法幣的穩定幣交易價格一直高于錨定匯率,而完全錨定加密貨幣的穩定幣交易價格卻低于錨定匯率——開發工程師AlexLebed”

中心化穩定幣面臨的其他風險還包括交易對手風險,擠兌風險,資產沒收風險以及負利率的影響。

派盾:SwirlLend部署者地址已將部分資金跨入以太坊主網:8月16日消息,據派盾監測,SwirlLend部署者地址已將價值28.9萬美元的代幣從Base跨入以太坊主網。此外,SwirlLend協議在Linea網絡也遭rug,且已將94枚ETH跨入以太坊主網。

截止發稿,部署者地址在以太坊上的資金余額為165.6ETH以及32,641枚USDC。

金色財經此前消息,Base生態借貸協議SwirlLend疑似跑路,TVL已從78.4萬美元跌至49.2美元,此外,該協議官方推特也已注銷。[2023/8/16 21:27:15]

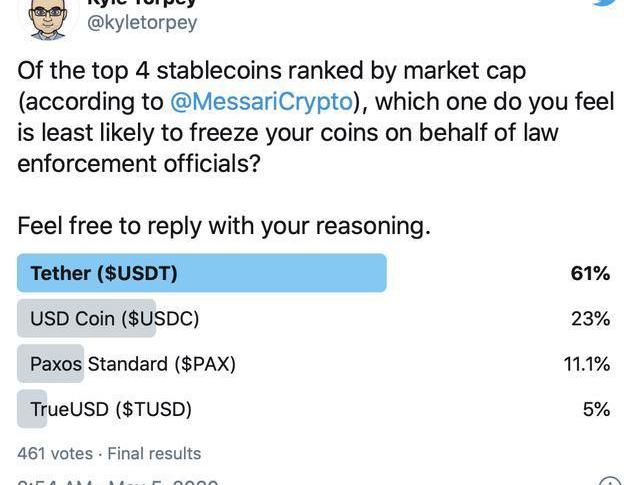

推特上的一份調查顯示,61%的用戶認為執法人員可以凍結用戶的Tether,USDC為23%

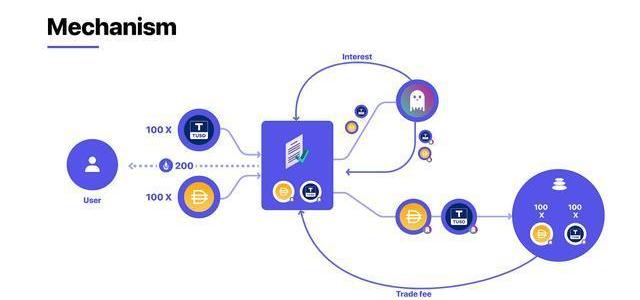

DefiDollar試圖成為一種穩定幣指數,該指數使用Defi基元保持美元錨定并補貼抵押率。讓我逐步介紹整個DefiDollar的生命周期,以演示其原理。

外媒:Tether報告的二季度運營利潤明顯低于上季度凈利潤:8月8日消息,據福布斯發布分析文章稱,Tether上周在其網站上宣布,第二季度“運營”利潤超過10億美元,較前三個月增長30%。而Tether第一季度報告稱,其“凈利潤”為14.8億美元。因此增加30%可能會使截至6月30日的季度“凈利潤”達到19.2億美元。但Tether在其最新發布的報告中并未報告“凈利潤”。它只報告“運營”利潤,這通常高于凈利潤,因為要獲得凈利潤,公司必須扣除非運營費用,包括稅收和利息。僅在這種情況下,Tether大幅提升的運營利潤顯然比上一季度的凈利潤低了近5億美元。該媒體指責Tether混淆視聽,稱該公司沒有在公告中定義營業利潤,也沒有解釋為什么不再像前兩個季度那樣報告凈利潤(2022年第四季度稱凈利潤為7億美元)。[2023/8/8 21:31:39]

由于DefiDollar由現有的穩定幣作為支持,作為說明,我們首先選擇兩個穩定幣,例如A和B來代表Dai和sUSD,以一種相同的匯率作為基礎儲備。為了鑄造200DUSD,用戶存入100個A和100個B。在鑄造交易中,A和B被鎖定在Aave中,相應的計息Aave代幣aA和aB被存入流動性池中。來自Aave的利息收入被重定向到一個收益池。池中的aA和aB可以使用自動做市商機制來進行交易。

Chainge Finance與CompoSecure合作推出自托管硬件冷錢包:據官方消息,Chainge Finance與CompoSecure的Arculus合作推出了自托管硬件冷錢包,旨在為數字資產提供安全、易用的保護措施。Arculus硬件冷錢包采用了最佳的CC EAL6+安全元件,以硬件為基礎的多重身份驗證,保障私鑰的安全性。通過加密NFC連接與Chainge錢包通信,實現觸摸交易,不需要使用藍牙、USB或其他數據線。

Chainge錢包提供了自托管解決方案和加密管理工具,包括自托管跨鏈錢包、去中心化托管交易、去中心化期貨交易以及第一個去中心化期權交易等。[2023/3/16 13:08:29]

Bitfinex Alpha:經濟衰退的風險仍然存在,但比特幣保持看漲:1月31日消息,Bitfinex近期的一篇文章表示,美國商業活動下降和個人消費下降的跡象似乎表明,我們已經看到(并將在本周的FOMC會議之后繼續看到)的一連串加息正在產生預期效果。這意味著通脹正在被抑制,在市場看來,這意味著未來不會有更多的加息。

對于BTC而言,基于2015年起的每日K線數據觀察,長期趨勢來看BTC似乎已經觸底。不過,盡管歷史技術數據看起來不錯,但BTC與美國股票的相關性比以往任何時候都高。

BTC的另一個積極指標是短期持有者在現貨市場出售獲利,但長期持有者則不然。與HODLers的SOPR相比,短期持有者的支出產出利潤率仍高于均衡水平。事實上,2023年1月整個市場的損益為正,這是自2022年4月以來的首次。如果這種情況持續下去,BTC看起來會越來越看漲。[2023/1/31 11:39:13]

DefiDollar的機制

現在,假設A的價格波動至1.1美元,B的價格波動至0.9美元。這提供了套利機會,因為在池中,A和B仍為1:1的比率。因此,套利者將A從池中交易為B,這將導致兩個池的價值接近每個100美元,DefiDollar將再次保持平衡。這些交易的一小筆手續費也將直接轉到收益池。盡管上面討論的套利機會將使基礎代幣的相對價格保持同步,但DefiDollar仍然有可能從其錨定匯率中滑落。這里有幾種這樣的情況,即所有基礎代幣都跌破1美元。

預言機

為了能夠解釋這一點,我們先把注意力放在上面討論的收益池,該池是從利息和交易手續費中獲得收入。假設這個池在一段時間內累計了5個A和B幣。該池將充當一種對波動的緩沖。

假設A和B的價格分別跌至0.97美元和0.98美元,那么DUSD價格將大約為0.975美元。為了再次重新平衡這些池,一個預言機oracle將會定期將基礎代幣的價格推送到核心智能合約。

從Chainlink參考合約中獲取的價格

由于A池的價值為97美元;為了彌補這3美元的赤字,協議將從收益池向主池發送=3.092個幣。同樣,B池中有2美元的赤字,因此=2.04個B將被發送到主流動性池中。這樣,DefiDollar將再次回到1美元位置。

一旦有足夠的資金用于波動性緩沖,之后所有收益將作為協議手續費。

如果DUSD從價格脫錨怎么辦?

如果DUSD的交易價格高于固定匯率,那么該協議將允許人們通過鎖定價值1美元的其他穩定幣來生成DUSD,從而立即獲得差價利潤。套利者將鑄造更多的DUSD并在市場上出售,從而推動DUSD價格下跌。如果DUSD的交易價格低于錨定匯率,則可以立即獲利,因為該協議允許以價值1美元的其他穩定幣贖回一個DUSD。套利者將購買DUSD代幣并將其從協議中贖回,從而導致其價格上漲。上述機制與Maker系統的工作方式不同。以下是《sUSD的崛起》一文中部分摘錄:

Maker是一個聰明的系統:杠桿和pulley旨在保持一種非強制的軟掛鉤。貨幣政策和套利機會的結合使錨定匯率處于1美元上下。但是,在2019年3月出現的錨定匯率的小幅波動期間,Twitter用戶和DeFi評論者@DegenSpartan強調了這種套利模型中存在的細微瑕疵。

當這種錨定低于1美元時,從理論上講,Maker系統會激勵CDP所有者以折扣價回購這種穩定幣以低于成本的價格償還債務。但是,該機制在3月份的波動期間并未體現高效,要了解原因,我們只需要記住,最常見的CDP用戶類型是做多ETH并希望通過使用DAI加杠桿的用戶。在市場周期的現階段,市場情緒壓倒性地看漲。不幸的是,在這種錨定中,幾分錢的套利不足以鼓勵足夠的交易者平倉。

總是有一些套利者在等待,但是在某些時候,CDP所有者和準備進行套利的交易者之間的重疊消失了。發生這種情況的均衡價格很可能為96美分或97美分或98美分。

DUSD的主要好處

更穩定的穩定幣。作為其他穩定幣的對沖一種基于AMM的高效穩定幣互換的方法。需要最少的治理。捕捉特定基礎資產出現的收益率瞬時上升趨勢,即我們有時看到Dai,sUSD,bUSD出現30%+的APR,但僅持續幾個小時。風險分散。該協議對于中心化穩定幣是否可以用作基礎資產沒有異議。但是,這里面可能會有一些實質性的多元化潛力。

DefiDollar已上線Kovan測試網絡

DefiDollar已經在kovan測試網上上線,可以在https://defidollar.xyz/上進行試用。目前支持DAI,TUSD和MKR來創建DUSD。

Tags:USD穩定幣DUSDUSD幣USD價格為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣DUSD價格DUSD幣

Defis的火爆超乎了很多人的想象;做市的收益超乎了很多人的想象;項目方改規則的頻率超乎了很多人的想象;科學家擼礦的熱情超乎了Defis項目方的想象;于是,目前Defis正在休養生息~~1.

1900/1/1 0:00:00一、人類不同歷史時期的貨幣形式:1、原始社會,以物易物。2、農業社會,金、銀、銅、玉石、珍珠等高價值商品。3、工業社會,紙幣及電子化的紙幣。4、信息社會,數字貨幣及數字資產.

1900/1/1 0:00:00宅家期間,相信大家都注意到了,明星網紅們紛紛在家拍起了vlog,購物開箱變成大家熱衷的好物分享方式。除了我們每天接觸的包包、服飾、護膚品等,還有很多博主們鐘情于曬當下熱度很高的潮流玩具.

1900/1/1 0:00:00昨天,一個朋友突然找到我,問我,知不知道虛擬貨幣。我說只是聽過和略微了解,但是沒有太多的研究。于是她開啟了吐槽模式,說她剛剛得知,她媽媽信用貸貸款了30萬,全部買虛擬貨幣了.

1900/1/1 0:00:00誰說暗網使用比特幣后就無法追蹤,可以游離于法外之地,安全無憂了? 中國破獲“比特幣結算的暗網侵犯個人信息案”比特幣自誕生后,就一直因為其隱私帶來的安全使用場景,不斷受到質疑.

1900/1/1 0:00:00來源:金十數據 本文為「金十數據」原創文章,未經許可,禁止轉載,違者必究。在非洲土地上,有一個神奇的國家,人人都是億萬富翁,卻幾乎人人都吃不上飽飯.

1900/1/1 0:00:00